ALTIN - DÖVİZ - KRIPTO PARA

VakıfBank’tan uluslararası piyasalarda 550 milyon dolarlık ilave ana sermaye tahvil ihracı

VakıfBank Genel Müdürü Abdi Serdar Üstünsalih, “Söz konusu işlem, VakıfBank tarihindeki uluslararası piyasalarda gerçekleştirilen ilk ilave ana sermaye tahvil ihracı olma özelliğini taşımaktadır” dedi

ALTIN - DÖVİZ - KRIPTO PARA

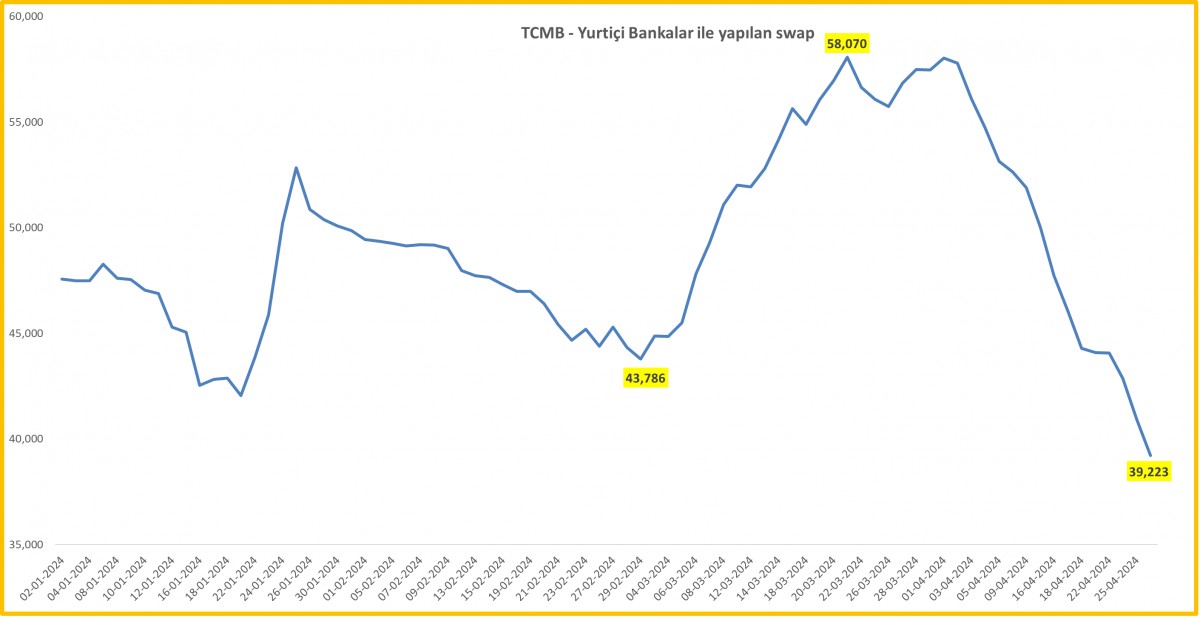

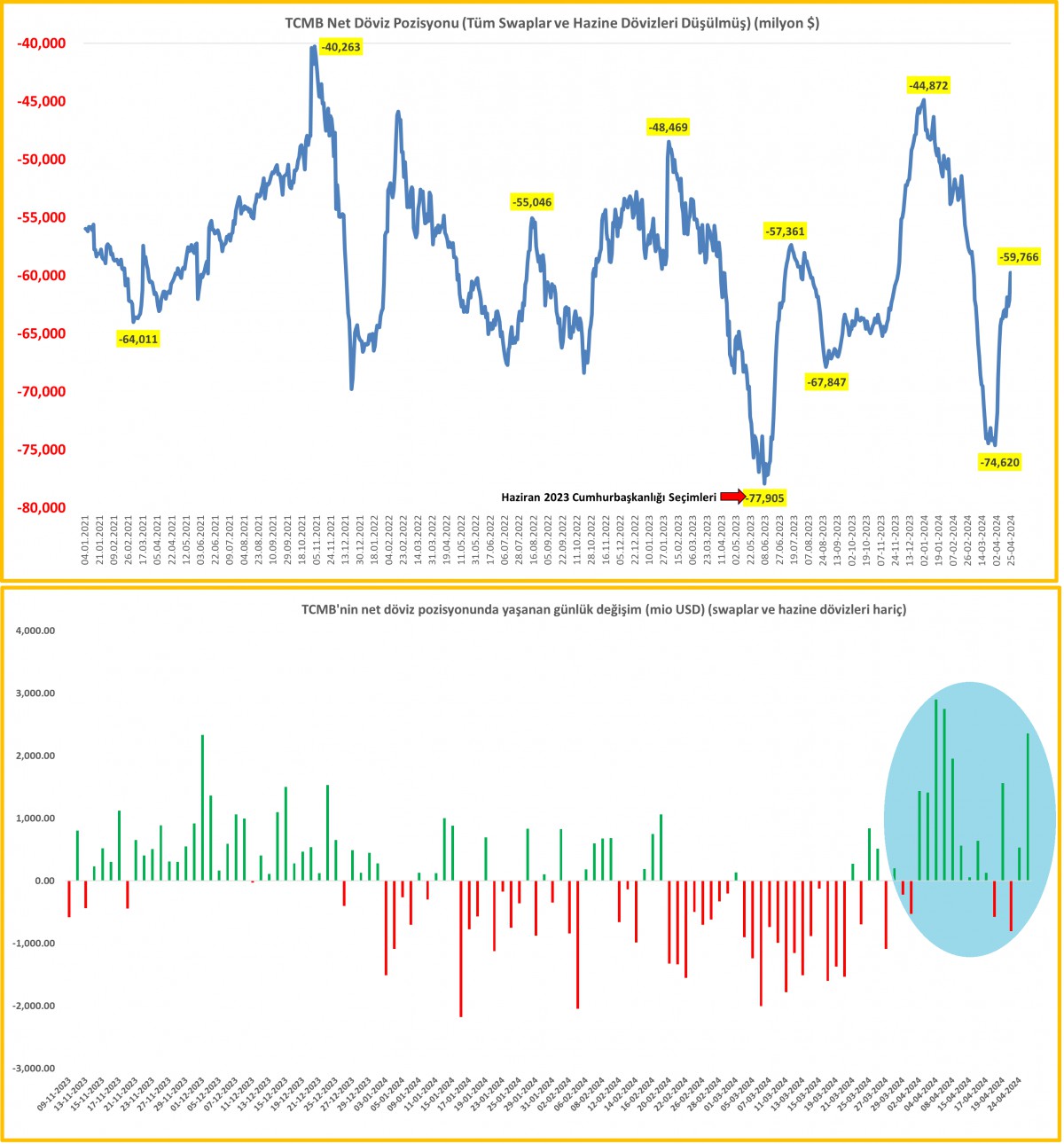

Taşlar yerine oturuyor: TCMB ‘sahanın’ diğer tarafına geçti

ALTIN - DÖVİZ - KRIPTO PARA

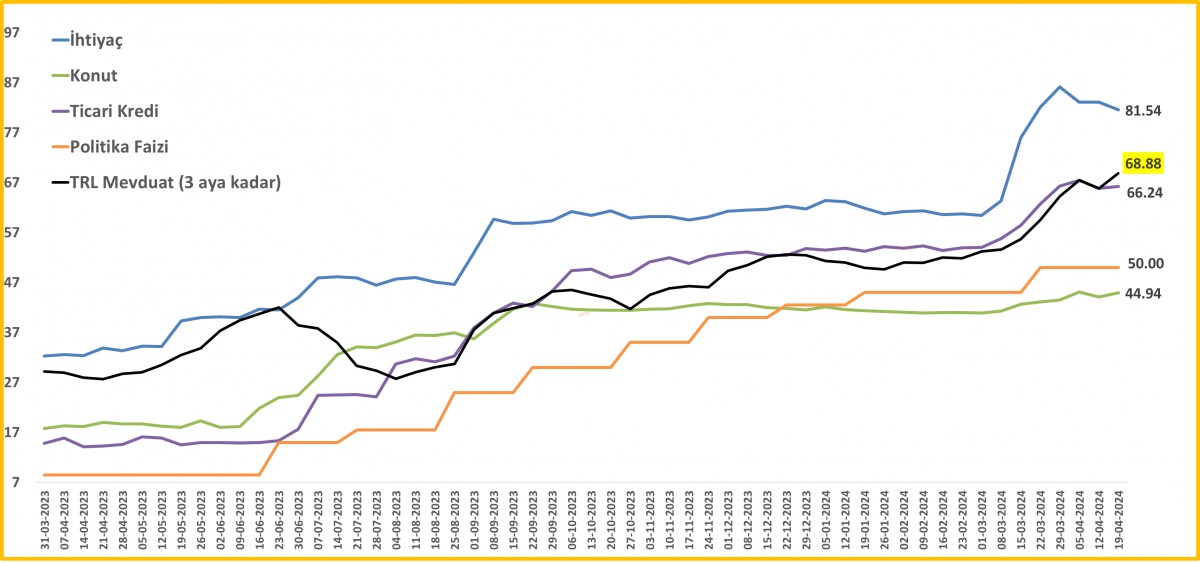

CITI: “Dolar sat, TL al” tavsiye etti

ALTIN - DÖVİZ - KRIPTO PARA

TCMB’nin yüzü gülüyor: Net rezervler Nisan’da $14 milyar iyileşti

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL12 ay önce

GÜNCEL12 ay önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM4 ay önce

GÜNDEM4 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı