BORSA

Sermaye piyasası ve borsa: AKP dönemi ve sonrası

Yayınlanma:

1 yıl önce|

Yazan:

BankaVitrini

SPvB’nın “sürdürülebilir” bir gelişme patikasına girmesi için ülkenin makro siyasi ve ekonomik ortamının istikrara kavuşması, öngörülebilirliğin mümkün olması ve hukuk sisteminin bağımsız ve hızlı bir şekilde işlemesi en gerekli ön şartlar.

CHP Genel Başkanı ve Millet İttifakı Cumhurbaşkanı adayı Kemal Kılıçdaroğlu, Kahramanmaraş Depreminden hemen sonra SPK önünde bir açıklama yapmış, depremin ilk günlerinde Borsa’nın açık kalması ve hisse senedi fiyatlarının keskin düşüşünden dolayı zarar eden depremzedeleri kastederek “zarar eden, soyulan bütün depremzedelere paralarının iade edilmesi gerektiğini” vurgulamış, “Yeter artık. Bu ülkede herkes soyulacak mı? Herkes soyulduğu zaman seyirci mi kalacağız? Seyirci kalmayacağız. Burada bulunmamın temel nedeni bu!” ifadesini kullanmıştı.

Kılıçdaroğlu son birkaç yıl süresince Türk sermaye piyasalarında yaşanan çeşitli usulsüzlük, manipülasyon ve küçük yatırımcıları zarara uğratan uygulamalar gibi konuları gündeme taşıyan birçok açıklama yaptı. Kasım 2022’de sosyal medya hesabından yaptığı bir başka açıklamada ise “Doları baskılamak için gece saatlerinde kamu bankaları birbirine Dolar-TL al sat yapıyorlar. Şimdi benzer bir hareketi borsada da görüyoruz. Belli aracı kurumlar üzerinden bazı şirketlerin değerini bilerek şişiriyorlar. Bu işledikleri suçların hesabı sorulacak. Sonra ’emir geldi, yaptım’ demek yok. Benden söylemesi” demişti.

Görüldüğü üzere, Sermaye Piyasası ve Borsa (SPvB) son yıllarda, daha önceki dönemlerde olmadığı kadar Türk siyasi yaşamının da gündemine girdi ve özellikle muhalefet partilerinin odağında oldu. Bunun bir nedeni AKP iktidarının son yıllarında iyice artan usulsüz ve manipülatif uygulamalar ise diğer önemli bir neden gittikçe çoğalan sayıları nedeniyle sermaye piyasası yatırımcılarının artık toplumda belirli bir ağırlığa sahip olmaları oldu. Buradan yola çıkarak, artık ekonomi politikaları oluşturulurken ve uygulanırken SPvB’nın da eskisinden çok daha belirgin bir şekilde dikkate alınması gerektiğinin altını çizmek yanlış olmayacak.

SPvB, bankacılık sistemini tamamlayan bir yatırım/finansman sistemidir. Bu iki finansal alt-sistem her ekonominin vazgeçilmez unsurları olup sundukları her biri değişik ihtiyaçlara cevap veren finansal araçlarla ekonominin çarklarını döndürürler. Sağlıklı bir ekonomide bu iki ana yatırım ve finansman mekanizmasının da bulunması, farklı araç ve hizmetler sunması ve en önemlisi bunların kurallara uygun, şeffaf ve etkin bir şekilde işlemesi beklenir.

Finansal piyasalar risk ve getiri üzerine kurulmuş, hızlı hareket eden, bu nedenle de duyarlılıkları son derece yüksek piyasalardır. Ayrıca, bu piyasalar tasarruf açığı olan Türkiye gibi ülkeler için daha da büyük öneme sahiptir çünkü kıt olan tasarrufların daha rasyonel ve etkin bir finansal sistem içerisinde artırılması ve en etkin şekilde ekonominin ihtiyaçlarına sunulması gerekir.

AKP’nin son beş senesinde halka arzlarda siyasi amaçlarla zaman zaman piyasa normlarının dışına çıkılarak piyasaya çıkmaması gereken yapıdaki nispeten küçük şirketlere halka arz imkânı verildi. Bunların bir kısmı daha sonra battı ve küçük yatırımcılar zarara uğratıldı.

AKP ve SPVB

AKP’nin iktidardaki ilk 10 yılı aslında SPvB’nın gelişmesi için gerekli makro ekonomik ortamı fazlasıyla sunmuştu. AKP iktidara geldiğinde ekonomide 2001 krizi sonrası yapısal reformlar yapılarak ve İMF programı devreye alınarak istikrar sağlanmış, AB adaylığı ile oldukça olumlu bir siyasi ortam oluşmuştu.

Küresel likiditedeki olağanüstü artış da Türkiye lehine çalışıyordu. Ancak, bir yandan AKP’nin daha önemli önceliklerinin söz konusu olması, diğer yandan yurt dışından sağlanan ucuz ve uzun vadeli finansmanın cazibesi SPvB’nın ciddi bir biçimde AKP gündemine girmesini 2012’ye kadar erteledi.

2012 sonlarına doğru yeni bir Sermaye Piyasası Kanunu çıkarılarak SPvB için çeşitli reformlar ve hedefler açıklandı. İlgili başka alanlarda da bazı yenilikler yapıldı. Bu kapsamda üç önemli adım atıldı.∗ Borsa İstanbul Projesi, İstanbul Finans Merkezi ve BES reformu. Borsa İstanbul Projesi, ilk aşamada İMKB ile İstanbul Altın Borsası’nın birleştirilmesiyle başlayıp, bir süre sonra İzmir’de faaliyet gösteren Vadeli İşlemler ve Opsiyon Borsası’nın da bu oluşuma katılması ve Borsa İstanbul bünyesinde enerji piyasasıyla ilgili mali araçların işlem göreceği bir piyasanın kurulmasıyla yaşama geçirildi.

Böylece bütün finansal borsaların ve piyasaların aynı çatı altında faaliyet göstereceği bir yapı kuruldu. Aynı dönemde İstanbul Finans Merkezi projesi büyük bir tantanayla kamuoyuna sunuldu, ayrıca Bireysel Emeklilik Sisteminde (BES) önemli değişiklikler yapıldı.

Beklendiği üzere bir gayrimenkul geliştirme projesinden öteye gidemeyen İstanbul Finans Merkezi bir kenara bırakılırsa bu dönemin en önemli ve SPvB’ya uzun vadede en önemli katkıyı sağlayacak yeniliği getirilen yeni BES düzenlemesi oldu. Bu değişiklikle BES kapsamı genişletildi ve yüzde 25’lik Devlet katkısı (bu katkı daha sonra yüzde 30’a çıktı) yaşama geçirildi. Bu sayede yıllardır eksikliği hissedilen yerli kurumsal yatırımcı unsuru BES fonları kanalıyla Türk finansal sistemine girmiş oldu.

Bu düzenlemeleri izleyen, AKP’nin tek adam rejimine doğru kuvvetli adımlarla ilerlediği yaklaşık 5 yıllık dönemde sık sık SPvB ile ilgili kurumların üst yönetiminde görevden almalar ve yeni atamalar görüldü ama SPvB’ya yönelik hiçbir ciddi adım atılmadı. Ayrıca bu dönemde yavaş yavaş büyüyen BES fonları dışında piyasalarda önemli bir gelişme de yaşanmadı. Dolayısıyla, sermaye piyasasının finansal sistem içerisindeki payı da büyük ölçüde sabit kaldı.

Halkın neden hâlâ ülkenin kısıtlı döviz rezerviyle ithal edilen altına bu kadar yüklü tutarlarda yatırım yaptığını sorgularken bütün bu güven kırıcı politika, söylem ve eylemleri anımsamak gerekiyor.

Özellikle 2018 yılından itibaren rejimin değişerek Cumhurbaşkanlığı Hükümet Sistemi’ne geçilmesiyle birlikte ekonomide “kötü yönetim” kalıcı hâle gelip dengeler bozulurken finans sektörü de bundan fazlasıyla nasibini aldı. Burada bankacılıkla ilgili sorunlara girmeyip SPvB üzerinde duracağım. Bu dönemde AKP’nin SPvB’ya ilişkin yanlışları şu alanlarda yoğunlaştı:

- Genel olarak her alanda ve kurumda yaşanan ve Kahramanmaraş Depremiyle birlikte zirveye çıkıp çok daha görünür hâle gelen liyakatsiz, beceriksiz ve itaat etmekten başka hiçbir özelliği olmayan kişilerin kurumların üst yönetimine getirilmesi olgusu SPvB için de geçerli oldu. Atamalarda kurumların veya piyasanın iyi yetişmiş nitelikli elemanlarına değil eş, dost ve partili kişilere öncelik verilerek nepotizmin en uç örnekleri sergilendi. (Bu konuda geçen yıl yazdığım “Savrulan Kurumlar ve SPK” başlıklı yazımı okumanızı tavsiye ederim).

- Halka arzlarda siyasi amaçlarla zaman zaman piyasa normlarının dışına çıkılarak piyasaya çıkmaması gereken yapıdaki nispeten küçük şirketlere halka arz imkânı verildi. Bunların bir kısmı daha sonra battı ve küçük yatırımcılar zarara uğratıldı. Ayrıca siyasi motifle veya bireysel çıkar karşılığı bazı şirketlerin halka arzda bulunduğuna dair iddialar ortaya atıldı.

- Değişik zamanlarda ve farklı yollarla hükümet üyeleri fiyat oluşumuna müdahale edecek şekilde söylemler veya eylemlerle Borsada adil ve şeffaf fiyat oluşumunu bozdu. Son olarak deprem sırasında Borsa’nın kapatılmasını takip eden dönemde Varlık Fonu’nun devreye sokularak 1 milyar dolar gibi bir kaynakla piyasanın destekleneceğine dair söylemler ve kamu aracı kurumları kanalıyla yapılan alımlar piyasaya güveni daha da bozdu.

- SPvB’daki bazı üst düzey yöneticilerin yolsuzluklara bulaştığına dair ciddi iddialar ortaya atıldı. Usulsüzlük, yolsuzluk veya piyasa bozucu eylemlerle ilgili birçok olayın üzerine gidilmedi. Borsa’da manipülasyon konusu birçok kez gündeme geldi, özellikle fiyatların yükselmesi yönündeki manipülasyonlar görmezden gelinerek adeta desteklendi. Bu konularla ilgili muhalefetin verdiği önergeler TBMM’de her defasında reddedildi.

Yapılan bu ciddi hatalar ve usulsüzlükler yanı sıra izlenen yanlış ekonomi politikaları ve perde arkasından örtülü bir şekilde alınan ve ekonomik mantığa uymayan birçok karar aslında bu piyasaların uzun vadede yerli ve yabancı yatırımcılar nezdinde güvenirliğini son derece olumsuz etkiledi.

Türk tahvil ve hisse senetlerine büyük tutarlarda yatırım yapan yabancı portföy yatırımcıları neredeyse tamamen piyasadan çıktı. Faizlerin düşürülmeye başlandığı Eylül 2021’den itibaren Borsa’daki bakiyeli hisse senedi yatırımcı sayısının 2.41 milyondan 4.07 milyona çıkması bile hükümetin cari ekonomik koşullarda başka seçeneği kalmamış olan yatırımcılara “manipülatif” bir şekilde borsayı işaret etmesi sayesinde gerçekleşti.

Kazanırken herkesi mutlu eden ama bir şekilde yükseliş trendinin tersine dönüp zararların oluşacağı süreçte birçok yatırımcının canını yakabilecek bu tür yönlendirmelerin etkisi maalesef uzun yıllar boyunca finansal piyasalarda tepkiyle anımsanacak ve piyasaların gelişimini olumsuz etkileyecek. Özetle, “güven, etkinlik ve şeffaflık” ilkeleri üzerine inşa edilmiş sermaye piyasalarında AKP’nin özellikle son beş yılında ciddi bir tahribat oluştu.

SPvB ile ilgili kurumların üst yönetimine işinin ehli, liyakatli ve tecrübeli insanları getirmek ve onlara varolan kurumsal kapasiteyi gereğince işlevsel hâle getirme imkânını vermek atılacak ilk ve en önemli adım olacak.

TAHRİBAT NASIL GİDERİLECEK?

Bir iktidar değişikliği durumunda yapılması gerekenler aslında çok basit ama atılacak adımların bozulan itibar ve sarsılan güveni geri getirmesinin zaman alacağı kesin. Halkın neden hâlâ ülkenin kısıtlı döviz rezerviyle ithal edilen altına bu kadar yüklü tutarlarda yatırım yaptığını sorgularken bütün bu güven kırıcı politika, söylem ve eylemleri anımsamak gerekiyor. Biriken bu hataların ülkeye uzun vadede faturası maalesef çok ağır oluyor. Hele sürekli olarak tasarruf ve finansman açığı yaşayan Türk ekonomisi için bu maliyet çok daha büyük!

SPvB cephesinde kurumsal olarak, yani mevzuat, teknik altyapı ve insan kapasitesi anlamında oldukça gelişmiş bir altyapı ve tecrübe var. SPvB ile ilgili kurumların üst yönetimine işinin ehli, liyakatli ve tecrübeli insanları getirmek ve onlara varolan kurumsal kapasiteyi gereğince işlevsel hâle getirme imkânını vermek atılacak ilk ve en önemli adım olacak. Bu kurumlar, piyasalar için gerekli teknik ve idari adımları yeri ve zamanı geldiğinde atma yeteneğine sahip, son derece dinamik ve donanımlı bir insan gücüne sahip durumda.

İkinci önemli nokta, piyasalarda tekrar güven tesis etmek ve uzaklaşmış olan yabancı yatırımcıları geri getirebilmek için devletin ve hükümetin SPvB’da hiçbir şekilde taraf olmaması, belirli bir yönde işaret vermemesi ve sadece sağlıklı işleyen piyasalara odaklanması gerekiyor. Bunun yolu kurallara uymaktan, şeffaflıktan ve hesap verebilirlikten geçiyor.

SPvB’da fiyatlar ve oranlar, kendi ekonomik mantığı içerisinde ekonomik ve siyasi gelişmelerin etkisi ve ihracatçı şirketlerin performansıyla oluşur. Kamu düzenleyicilerinin bunun dışında bir güdüyle bu piyasalara müdahale görüntüsü verebilecek en ufak bir söylem ve eylemden kaçınması zorunlu.

Üçüncü nokta dijital teknolojideki gelişmelerle ilgili. Finans sektörü, teknolojideki olağanüstü hızlı ilerlemenin ilk yansıdığı sektörlerden birisi. Finansal teknoloji (fintech) firmaları finansal ürün ve hizmetlerin çok geniş kitlelere ulaştırılmasının yollarını açıyorlar. Bu ve benzeri teknolojik gelişmeler yakından izlenerek SPvB’nın yeni vizyonunun teknolojiye açık ve kapsayıcı bir bakış açısıyla oluşturulması önemli fırsatlar yaratacak.

Dördüncü olarak, sermaye piyasalarının genel olarak girişimciliği, özel olarak kadın girişimciliğini, inovasyonu ve yeşil dönüşümü finansal olarak destekleyecek düzenleme, araç ve teşviklere bir an önce kavuşturulması, olanların geliştirilmesi ve etkin olarak toplumun kullanımına sunulması mutlak bir gereklilik. Özellikle yeşil dönüşümün finansmanı önümüzdeki dönemin en hayati konularından birisi olacak.

Son olarak, SPvB’nın “sürdürülebilir” bir gelişme patikasına girmesi için ülkenin makro siyasi ve ekonomik ortamının istikrara kavuşması, öngörülebilirliğin mümkün olması ve hukuk sisteminin bağımsız ve hızlı bir şekilde işlemesi en gerekli ön şartlar. Bu “olmazsa olmaz” koşullar zaten Türkiye’nin özlediğimiz gibi bir ülke olmasının da ön şartları.

AKP ile artık bunun sağlanamayacağı son beş yılda net bir şekilde ortaya çıkmış durumda. Bunları yapamadığımız takdirde SPvB yalnızca daha çok para kazanmayı amaçlayan ve manipülatif işlemleri içselleştirmiş şirket sahipleri ile yatırımcıların at koşturduğu bir arena olarak kalacak. Özetle, Türkiye’nin ve SPvB’nın kaderleri ortak, dolayısıyla çıkış yolları da aynı!

∗ Akyüz, A ve S. Soydemir (2016), Sermaye Piyasası ve Borsa: Ekonomik Analiz, Kurumsal ve Yasal Yapı, Tarihçe ve Tanıklıklar, 2. Baskı, Scala Yayıncılık, ss.544-549

Abdullah AKYÜZ – politikyol

İlginizi Çekebilir

BANKA ANALİZLERİ

FED için olabilecek en kötü sonuç: Artan enflasyon, zayıflayan ekonomi

Yayınlanma:

2 saat önce|

26/04/2024Yazan:

BankaVitrini

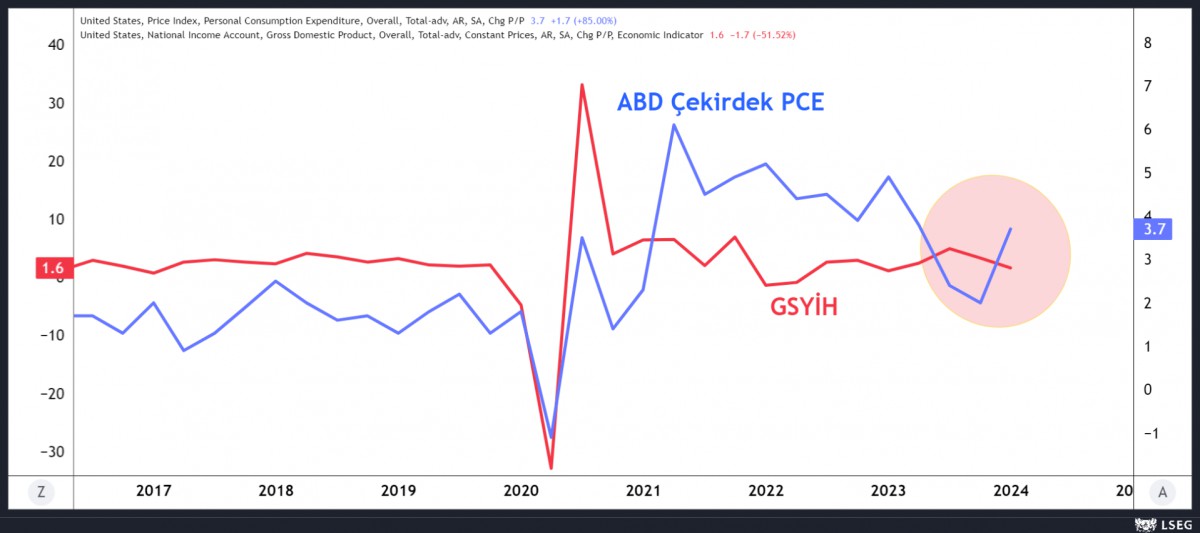

- Dün, ABD ekonomisinin yılın ilk çeyreğinde tüm tahminlerin gerisinde kalarak %1,6 oranında büyüdüğünü gördük. Bir önceki büyüme verisinin 2023 yılının son çeyreğinde %3,4 olduğu düşünülürse, ABD ekonomisinin ciddi bir şekilde yavaşladığını görüyoruz. Büyümenin ana motoru olan kişisel harcamalar %2,5 ile tahminlerin altında bir artış kaydederken, FED’in yakından takip ettiği temel enflasyon göstergesi çekirdek PCE %3,7 ile beklenenden (%3,4) daha yüksek bir hızla artış kaydetti. Bu durum tahminleri alt üst ederken, enflasyonun da yükselişte olduğuna işaret etti. Artan enflasyonla birlikte zayıflayan bir ekonomi FED için olabilecek en kötü sonuç olarak kabul ediliyor!

- Normal şartlarda, ekonomi zayıflarken FED’in faiz indirimine gitmesi gerektiğine kanaat getirebiliriz. Lâkin enflasyonun da yükselmeye devam ettiği bir ortamda, faizi düşürürseniz enflasyon daha da hızla yükselecektir, hatta yüksek faizler de bir noktada ivme kaybeden ekonominin üzerine daha da ağır bir yük bindirecektir. Düşünsenize, Ocak 2022’de %0-0,25 olan faiz bugün %5,25-5,50 ve neredeyse sene başı yılın geriye kalan kısmında 6-7 kez faiz indirimi bekleyen piyasaları gelinen noktada bir kez faiz indirimi beklemeye başladılar. Vadeli faiz kontratlarında bu sabah itibariyle sene sonu faiz indirim beklentisi 35 baz puana gerilerken, sene başı ortaya konan ‘soft landing’ yani yumuşak iniş senaryosunun da cereyan eden gelişmeler ile uyumsuzluk gösterdiğini çok açık bir şekilde söyleyebiliriz.

- Yumuşak iniş beklentisinin iyice bozulduğu dün akşam, piyasalar ilk kez zayıf ekonomik veriler nedeniyle düşüşe geçti. Geçmişte, zayıf ekonomik veriler daha fazla faiz indirimi anlamına gelerek piyasaları motive ediyordu. Zayıflayan ekonomik verilerle birlikte yükselen enflasyonla karşı karşıya kalan piyasalarda uzun bir süre yüksek faiz oranlarının egemen olacağını kabullenince sınai hisselerinin işlem gördüğü Dow Jones endeksi geceyi %1 düşüşle olumsuz anlamda ayrışarak tamamladı.

- Piyasaları kılavuz kargası durumunda ABD 10 yıllık devlet tahvilinin getirisi %4,73 seviyesine yükselerek son 6 ayın zirvesini test ederken, faizi getirisi olmayan altının ise 2,335 dolar seviyesinde olan biten temkinli bir şekilde takip ettiğini not edelim. Hafta içinde yazmış olduğumuz altın ile ilgili raporda merkez bankalarının altın sevdasından söz ederken, ayrıca, ABD’de yükselen enflasyonist baskılar nedeniyle reel getirinin de daralmaya başlayacağı beklentisinin de altına destek sunmasını bekliyoruz. Özellikle, küçük kardeş gümüşün multi yılların direncini aşması ve teknik analizde sıklıkla kullanılan aşılan seviyelerin yeniden test edilme isteğinin tamamlanması ve konsolidasyonun isteğinin de bitmesi ardından daha yüksek seviyelerde işlem görmesini bekliyoruz. Hülâsa, kıymetli madenler için pozitif tonumuzu korumaya devam ediyoruz.

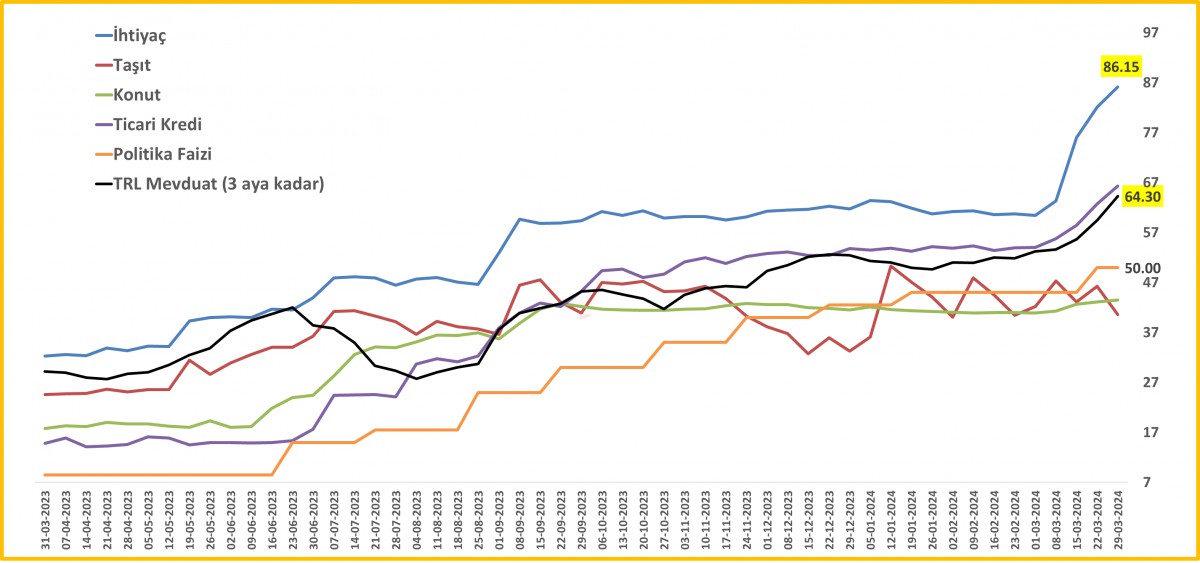

- Dün TCMB‘nin olağan PPK toplantısı takip edildi. Piyasa tahminleri doğrultusunda politika faizi %50 seviyesinde sabit tutuldu. Karar metninde gerekli olması hâlinde faiz artırımı yapılabileceğine yer verilerek etkili bir dil ve şahin ibarelerin kullanıldığını gördük. Öte yandan, faiz kararının hemen sonrası, TCMB, Türk Lirası mevduat payının artırılması ve Kur Korumalı Mevduattan (KKM) klasik Türk Lirası mevduata geçişi desteklemek adına zorunlu karşılıklara faiz ödenmesi noktasında yeni bir düzenleme ile ince ayar anlamına gelebilecek yeni bir adım attı. PPK kararının yurt içi piyasalarda etkisinin nötr olduğunu görsek de, ABD verisinin yarattığı risk off moduna paralel Türk mali piyasalarının da tadı bozuldu: BIST100 endeksi günü yatay kapatırken, Bankacılık endeksi %3,4 değer kaybetti. USDTRY kuru kamu kontrolünde 32,50 seviyelerinde salınmaya devam ederken, 5 yıl vadeli CDS risk primi hafifçe 310 baz puan seviyesine yükseldi.

- ABD büyüme verisi sonrası ekonominin yavaşladığı lâkin fiyatlama eğiliminin oldukça enflasyonist olduğunun anlaşılması sonrası telaffuz edilmeye başlanan stagflasyon kelimesini dâhi piyasaların keyfini kaçırırken, Tesla ve Meta ardından dün akşam bilanço verilerini açıklayan Alphabet (Google) ve Microsoft bu sabah piyasaların imdadına yetişti! Alphabet, ilk temettüsünü ve 70 milyar dolarlık hisse geri alımını açıklayarak, zil sesinin ardından hisselerin yaklaşık %16 oranında değer kazanırken, Microsoft, bulut hizmetlerinde yapay zekanın benimsenmesinden elde edilen kazanımların etkisiyle Wall Street tahminlerini geride bıraktı. Şirketin hisseleri kapanış zili ardından %4’ten fazla arttı.

- ABD borsa endekslerinin geceyi düşüşle tamamlaması sonrasıda, bu sabah Alphabet (Google), Microsoft ve Snap’ın açıkladığı olumlu verilerin rüzgârı ile piyasaların dünkü şoku bir nebze de olsun üstlerinden attığını görüyoruz. Bu sabah Asya piyasalarına hâkim renk yeniden yeşile dönerken, ABD borsalarının da vadeli işlemlerinde en büyük 500 şirketin işlem gördüğü S&P500 ve teknoloji hisselerinin işlem gördüğü Nasdaq endeksinin %1 yükseldiğini, sinai hisselerinin işlem gördüğü Dow Jones’un ise dünkü veriyi kafasından henüz atamayarak yatay seyrettiğini not edelim.

- Pasifiğin diğer ucunda merakla beklenen Japonya Merkez Bankası (BoJ) olağan toplantısında, faiz oranları beklentilere paralel değişmezken, enflasyonun önümüzdeki üç yıl içinde %2 hedefinin yakınında kalacağını öngören yeni tahminler piyasaların canını daha da sıkmışsa benziyor. Keza yaralı aslan JPY dolar karşısında bu sabah 156 seviyesini de aşarak son 34 yılın yeni zirvesine yükseldi! Cereyan eden dünkü olumsuz gelişmeler sonrasında bugün gözler ABD’de açıklanacak Mart ayı PCE enflasyon verisinde olacaktır. FED’in Mayıs toplantısına yaklaştığımız bu günlerde açıklanacak veri büyük bir dikkatle takip edilecektir.

ABD’de büyüme ve çekirdek PCE

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

ABC News: İsrail İran’da bir tesisi füzelerle vurdu

Yayınlanma:

1 hafta önce|

19/04/2024Yazan:

BankaVitrini

- Fenerbahçe’nin moral bozukluğu ile yatağa yatıp, jeopolitik risklerin tırmandığı endişesi ile yataktan fırladığımız bir Cuma sabahında öncelikle herkese günaydın diyerek kısa bir bülten kaleme almaya çalışalım. ABD’li bir yetkiliye dayandırdığı ABC News haberine göre -Reuters haberin teyide muhtaç olduğunu belirtmiş- gece geç saatlerde, İsrail füzeleri İran’daki bir bölgeyi vurdu; İran devlet medyası, İran’ın İsrail’e misilleme niteliğinde bir insansız hava aracı saldırısı başlatmasından birkaç gün sonra ülkenin merkezinde bir patlama olduğunu bildirdi.

- İsrail’in İran’a ‘cevap’ verdiği endişesi ile sabah erken saatlerde Asya piyasalarında işlem gören ve jeopolitik risklere en hassas yatırım aracı olan Brent cinsi ham petrolün varil fiyatı, ilk tepki olarak %4 artışla 90 dolar seviyesini aşarken, altının ons fiyatı ise 2,415 dolar seviyesine kadar ani bir tepki yükselişi kaydetti. Hâliyle, güvenli limanlara sığınma isteği artarken, madalyonun diğer tarafında olan ve riski varlık sınıfına giren hisse senetleri satış baskısı ile karşı karşıya kaldı. Asya’nın gösterge endeksi Tokyo borsası %2,6 gerilerken, Tayvan borsasında düşüş %3,5 seviyesi ile ilk sırada yer aldı. JPY satış baskısı ile bir kez daha karşı karşıya kalırken, Bitcoin’in 62-63bin dolar seviyelerindeki tatsız seyrini bu sabah da korumaya devam ettiğini not edelim.

- Her ne kadar teyide muhtaç bilgi akışı sabah saatlerinde artan jeopolitik tansiyonun gölgesinde piyasaları endişeye sevk etse de, ABD’de son dönemde açıklanan güçlü makroekonomik verilerin törpülediği faiz indirim beklentisi ardından piyasaların kılavuz kargası konumunda ABD 10 yıllık tahvil faizlerinin de %4,6’lı seviyelere kadar yükselerek son 5-6 aylık dönemin en yükseğine gelmesi, piyasa oyuncularını ve beklentileri ‘yormaya’ başladı.

- Dün de bültenimizde söz ettiğimiz üzere, bu kadar faiz artırımına rağmen bir türlü soğuyamayan ABD ekonomisinin gölgesine piyasalar yılın geriye kalan kısmında Eylül’de başlamak kaydı ile toplam 43 baz puan yani neredeyse 2 kere faiz indirimi fiyatlıyor. Hatırlanacağı üzere, neredeyse 3 aydan kısa bir süre önce FED bu yıl ne kadar faiz indirimi yapılacağından bahsederken, hatta yılın başında 6 kez faiz indirimi konuşulurken, gelinen noktada, FED yetkililerinin ağız değiştirerek daha şahin bir üsluba geçmesi, beklentileri de yeniden şekillendiriyor.

- FED’in son günlerde 180 derece çark etmesi mali piyasaların canını acıtırken, işgücü piyasasından gelen zayıflama belirtilerini de göz ardı etmemek gerektiğini düşünüyoruz. Şöyle ki bu hafta Tesla, işgücünün %10’unu yani 14bin çalışanını işten çıkaracağını duyururken, Amazon, maliyetleri düşürmek amacıyla bu yıl zaten işten çıkarmalar yaptığını da not edelim. ABD’de enflasyon her ne kadar yapışkanlık arz etse de, yüksek seyreden faizlerin banka finansallarına da olumsuz etkisini bu hafta sonuçlarını açıklayan BofA finansallarında görürken, yakın geçmişte, yüksek faizler nedeniyle başarısız olan 3 ABD bankasının batışı hafızamızda hâlen daha taze bir yer tuttuyor. Bu bağlamda, FED’in 1 Mayıs tarihine sonuçlanacak olağan FOMC toplantısının önemli bir gündem maddesi teşkil edeceğinin altını kalınca çizmek gerekiyor.

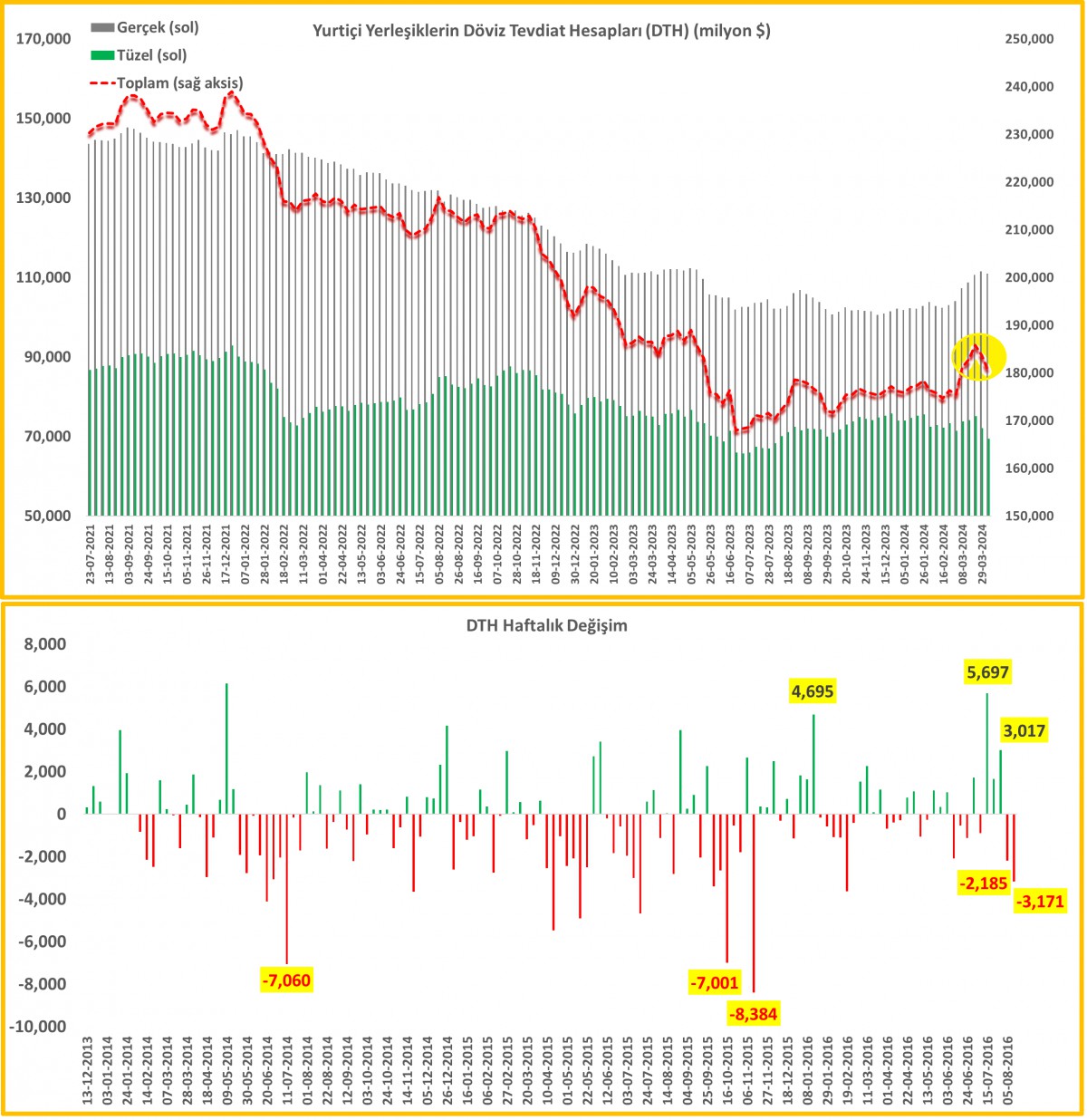

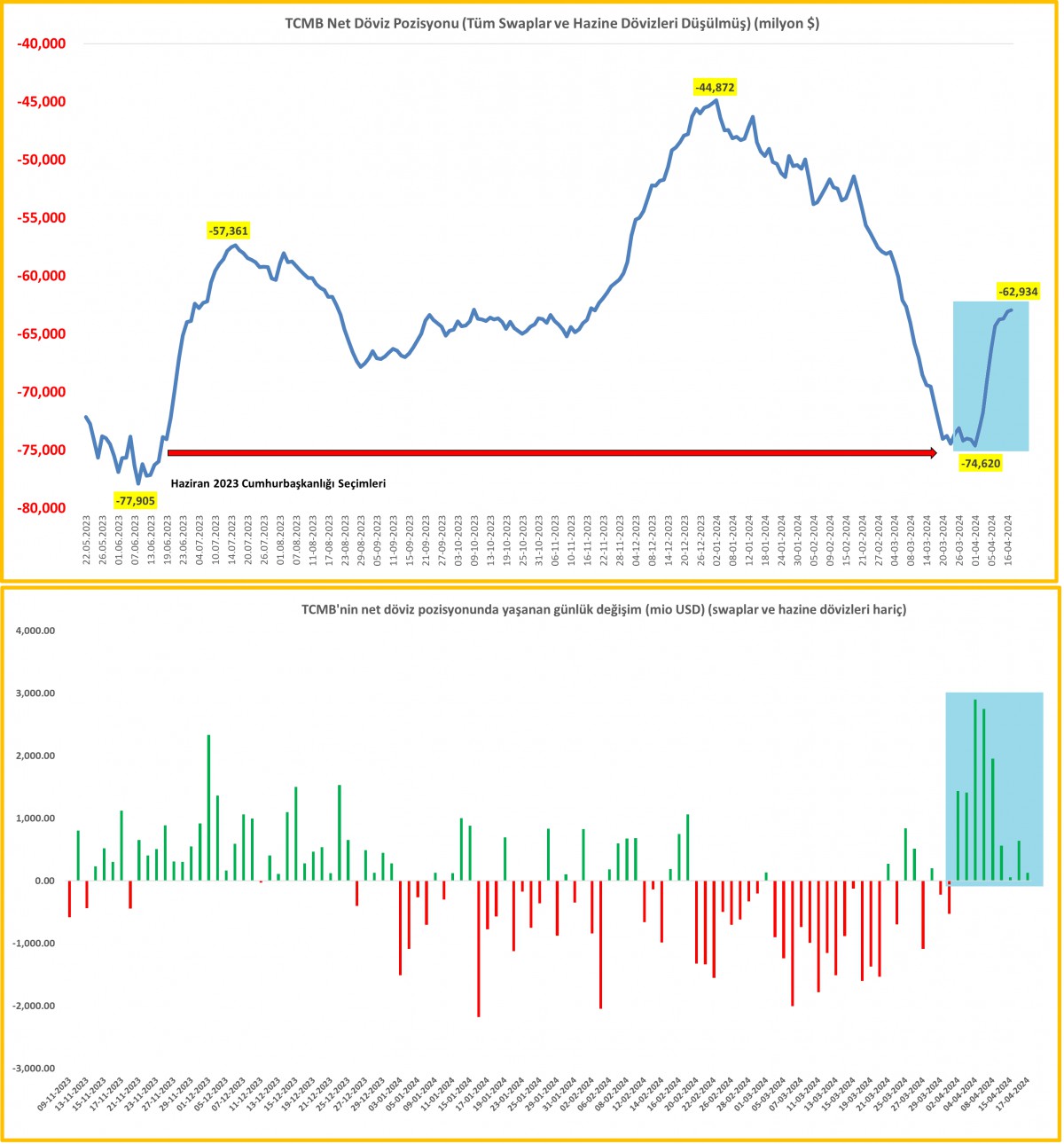

- Türk mali piyasaları ise dünkü günü oldukça sakin bir seyirle tamamladı. USDTRY kuru gün boyu 32,50 seviyesinde salınırken, BIST100 cephesinde ise adeta yaprak kıpırdamadı. Her hafta Perşembe günü açıklanan TCMB haftalık verileri ise, uygulanan politikanın işe yaramaya başladığını teyit etti. Bu bağlamda, yurtiçi yerleşiklerin döviz mevduatlarında (DTH) son 2 haftada 5,4 milyar dolar azalış kaydetti. Daha basit bir anlatımla, geçen ay seçim öncesi yaşanan kur atağı ile yurtiçi yerleşiklerin DTH hacmi 10,4 milyar dolar artış göstermesi ardından, beklenilen gerçekleşmeyince -seçim sonrası kur kopacak / kaçacak endişesi- alınan dövizlerin satılmaya başlandığını görüyoruz. TCMB’nin brüt döviz ve altın rezervlerinde toparlanma başlarken, swap ve kamu dövizleri hariç net pozisyonda 12 milyar dolar iyileşerek eksi 62,9 milyar dolar seviyesine geldi. Piyasa faizlerinde 3 aya kadar vadeli mevduat faizinin ikna edici seviyelere (%67,48) yükseldiğini de not edelim.

- İzlenen politikaların taviz verilmeden korunması ve sabredilmesi durumunda, Türkiye ekonomisinde var olan normalleşmenin ivme kazanarak devam edeceğini hatta not artırımları ile taçlandırılacağını da peşinen söyleyebiliriz. Bu görüşümüze yabancı yatırımcının da prim verdiğini düşünüyoruz keza 5 Nisan ile biten haftaya ait menkul kıymet istatistikleri göre, yabancı yatırımcı 363 milyon dolar hisse senedi, 86 milyon dolar ise tahvil aldığını görüyoruz. Son 3 haftada hisse senedi ve tahvil piyasasına gelen sıcak paranın 1 milyar doları aştığını not edelim.

- ABC News’de yer alan haberde İsrail’in dün geç saatlerde İran’da bir tesisi vurduğu ve İran devlet medyasında çıkan haberlere göre de ülkenin merkezinde bir patlama gerçekleştiği yönünde hâlen daha teyide muhtaç haberler ardından yeni gün başlangıcında havanın limoni olduğunu bir kez daha not edelim. Asya borsalarında var olan satıcı hava, ABD borsalarının vadeli işlemlerine de %1 düşüş yönünde yansımış. Hafta sonu riski almak istemeyen yatırımcıların güvenli limanlara sığınma ihtiyacını gün içinde takip edeceğiz.

>TCMB net döviz rezervleri

Swap ve kamu dövizleri hariç net pozisyonda 12 milyar dolar iyileşme görülüyor. Net rezervler eksi 62,9 milyar dolar seviyesine geldi.

>DTH

Yurtiçi yerleşiklerin döviz mevduatlarında (DTH) son 2 haftada 5,4 milyar dolar azalış kaydetti. Seçim öncesi yaşanan kur atağı ile yurtiçi yerleşiklerin DTH hacmi 10,4 milyar dolar artış göstermesi ardından, beklenilen gerçekleşmeyince -seçim sonrası kur kopacak / kaçacak endişesi- alınan dövizler satılmaya başlanmış.

>Fiili faiz oranları

TCMB verilerine göre, 3 aya kadar vadeli mevduat faiz, geçen hafta %67 seviyesini aştı. KKM dönüşlerine uygulanan çok yüksek oranlar ortalamaları yukarıya çektiğini not edelim.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Jeopolitik riskler hafiflerken, ‘yumuşak iniş’ ihtimali umudunu yitiriyor…

Yayınlanma:

1 hafta önce|

18/04/2024Yazan:

BankaVitrini

- Piyasaların gözü kulağı jeopolitik gelişmelerde olsa da, FED’in yapışkan enflasyon ve güçlü makroekonomik veriler ardından tavrında görülen keskin değişim, ya da faiz indirim beklentisinin her geçen gün daha da azalmasının yankıları piyasalarda hissediliyor. Lâkin, FED’in önceliğinin tam istihdam ve fiyat istikrarı olduğu düşünülürse, istihdam cephesinden sanıldığının aksine pek de iyi haberlerin geldiğini söyleyemeyiz! Şöyle ki, son açıklanan tarım dışı istihdam verisi her ne kadar güçlü sonuçlansa da, nitelik anlamında zayıf bir tablo ile karşı karşıyayız: iş gücünde 6bin tam zamanlı işi kaybı yaşanırken, 691bin yarı zamanlı iş eklenmiş. Yüksek faizlerin piyasayı yormaya mı başladı sorusunu kendimize sormadan da edemiyoruz.

- Hatırlanacağı üzere, neredeyse 3 aydan kısa bir süre önce FED bu yıl ne kadar faiz indirimi yapılacağından bahsederken, son günlerde 180 derece çark etmesi mali piyasaların canını acıtırken, işgücü piyasasından da zayıflama ibareler görmeye başlıyoruz. Şöyle ki bu hafta Tesla, işgücünün %10’unu yani 14bin çalışanını işten çıkaracağını duyurdu. Amazon, maliyetleri düşürmek amacıyla bu yıl zaten işten çıkarmalar yaptığını da not edelim. ABD’de enflasyon her ne kadar yapışkanlık arz etse de, yüksek seyreden faizlerin banka finansallarına da olumsuz etkisini bu hafta sonuçlarını açıklayan BofA finansallarında görürken, yakın geçmişte, yüksek faizler nedeniyle başarısız olan 3 ABD bankasının batışı hafızamızda hâlen daha taze bir yer tutuyor.

- Hülâsa, FED son aylarda umut ettiği enflasyon verisini henüz bulamasa da, faiz indirimlerinin gelip gelmeyeceği büyük bir soru işaretine dönüşerek piyasaların yön tayin etmekte zorlanmasına neden olsa da, işten çıkarmaları başlaması ve yüksek faizlerin bankacılık sektörünü hırpalamaya başlaması, FED’in bir noktada istemese de faiz indirimlerine soyunmak zorunda kalacağını düşündürüyor! Bu sabah itibariyle, faiz vadeli kontratlarının 2024’te 2’den az faiz indirimi beklediğini not edelim. FED üyelerinin faiz yorumlarında şahin üsluplarını da korunduğunu görüyoruz. Oy hakkında sahip Cleveland FED Başkanı Mester ile Kurul Üyesi Bowman, faiz indirimlerinde acele edilmemesi gerektiğini söyledi.

- Ortak para birimi EUR, doların güçlenmesinin yanı sıra, Avrupalı politika yapıcıların iki ay içinde faiz oranlarını düşürmeye hazırlanmaları nedeniyle baskı altında kalarak bu hafta %2’ye yakın değer kaybederek beş ayın en düşük seviyesinin gerilemesi ardından bu sabah hafif de olsa toparlanarak 1,0660 seviyesine yükseldi. Dolar cephesinde yaşanan hafif de olsa değer kaybının arkasında, ABD, Japonya ve Güney Kore arasında, Asya’daki dolar kazanımlarının yavaşlamasına yönelik yakın istişarede bulunmak üzere alışılmadık bir üçlü anlaşmaya varıldığı haberinin yattığını düşünüyoruz! Bir türlü belini doğrultamayan Japon Yen’i, dolar başına 154,25 seviyesinde ve yaklaşarak son otuz yılın en düşük seviyesine yakın işlem gördüğünü de not etmiş olalım!

- Emtia piyasalarında ise, kıymetli madenler cephesinde keskin yükselişler tersine dönmese de duraksadığını not etmek gerekiyor. Altının ons fiyatı geçen hafta Cuma günü test ettiği 2,430 dolar zirvesi ardından 2,370 dolar seviyelerinde salınırken, gümüş, teknik bir seviye olan 30 doları neredeyse test etmesi ardından 28,50 seviyelerinde salınıyor. Petrol, gerek talep endişeleri ve İran’ın hafta sonu saldırısına İsrail veya ABD’den net bir yanıt alınamaması nedeniyle son iki buçuk ayın en sert düşüşünü gerçekleştirdi. Jeopolitik riskler hafifliyor mu sorusunu da kendimize sormadan edemiyoruz. Her ne kadar İran petrolüne dramatik yeni yaptırımlar beklenmese de, ABD Venezuela’ya yönelik petrol yaptırımlarını yeniden uygulamaya hazırlandığını okuyoruz. Brent cinsi ham petrolün varil fiyatı haftabaşı 92 dolar seviyesini aşarak son 6 ayın zirvesini test etmesi ardından dün %3 gerileyerek 87 dolar seviyesinin diplerini test etti.

- Yeni gün başlangıcında, ABD borsalarının aksine, pasifiğin diğer ucunda daha ılımlı bir tablo görüyoruz. Jeopolitik risk algısının bir miktar iyileşmesi küresel mali piyasalar üzerindeki satış baskısını hafiflettiğini söyleyebiliriz. Brent cinsi ham petrolün varil fiyatı ve ABD Dolarının değer kaybetmesi (DXY) bu görüşümüze baz teşkil ediyor. Bugün FED ve ECB cephesinden merkez bankası yetkililerinin konuşmalarını takip edeceğiz. Her hafta Perşembe günü olduğu üzere, ABD’de işsizlik maaşı başvuruları; Türkiye cephesinde ise TCMB ve BDDK haftalık verilerine ve konut satışlarına bakacağız. Mikro cephede ise Netflix finansalları önemle takip edilecek. IMF-Dünya Bankası toplantıları sürüyor. Bugün gözler AB Liderler Zirvesi’nde olacak.

- Türkiye cephesinde ise dün açıklanan cari işlemler dengesi, yılın ilk 2 ayında 5,8 milyar dolar açık verdi. Geçen sene aynı dönemde bu rakamın yaklaşık 20 milyar dolar olduğu düşünülürse, olumlu bir tablo ile karşı karşıyayız. Öte yandan, çekirdek veride de olumlu bir seyir gördüğümüzü not edelim. Şöyle ki, altın hariç cari işlemler dengesi Şubat ayında 2,3 milyar dolar açık verirken, bu rakam geçen yılın Şubat ayında 5,2 milyar dolar düzeyinde idi. Tablonun ‘sırıtan’ rakamı ise net hata ve noksan kaleminin yılın ilk 2 ayında 6,9 milyar dolar açık vermesi oldu! Washington’da konuşan Hazine ve Maliye Bakanı Şimşek, piyasaların ve yatırımcıların genel olarak enflasyonun düşeceği ve OVP’nin sonuç vereceğine inanmaya başladığını söyledi. USDTRY kuru günü 32,54 seviyelerinde başlarken, bebek adımları ile kuzey yolculuğunun devam edeceğini düşünüyoruz.

Emre Değirmencioğlu

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (556)

- BANKA ANALİZLERİ (131)

- BANKA HABERLERİ (2.471)

- BASINDA BİZ (51)

- BORSA (265)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.538)

- GÜNCEL (1.647)

- GÜNDEM (2.729)

- RÖPORTAJLAR (39)

- SİGORTA (106)

- ŞİRKETLER (1.480)

- SÜRDÜRÜLEBİLİRLİK (283)

- VİDEO Vitrini (19)

- YAZARLAR (654)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (367)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (65)

- Serhat Can (2)

- Tuncer Dede (14)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

İSTANBULLULAR, KADIKÖY’DE ATALIK TOHUMLARLA BULUŞUYOR

FED için olabilecek en kötü sonuç: Artan enflasyon, zayıflayan ekonomi

TEB’in ilk çeyrekte net kârı 3 milyar 5 milyon TL oldu

Akbank, geliştirdiği “büyük dil modeli” ile geleceğin bankacılık dilinden konuşuyor

Gansu Hengyuan Dongli New Energy, Dünya Gelecek Enerji Zirvesine Katıldı ve Endüstriyel Yatırım Planını Açıkladı

Çimentoya gelen zamlar sektörü çıkmaza sokuyor

IBAN’ını kullandırana hapis cezası

Prof. Dr. Işın Çelebi’ye göre enflasyonla mücadelede başarı kriterleri: “Kalıcı olmalı ve istihdam yaratmalı”

Performans ile Başarı Arasındaki Zayıf Bağlantı

TÜRKİYE’de yabancı oğrenci sayısı 1 milyonu geçti

DENİZBANK’TA İKİNCİ ERZAN VAKASI: YER ANTALYA!

QNB Finansbank Emekli Promosyonunu artırdı

BANKA KİRALIK KASA ÜCRETLERİ 20 BİN LİRAYI GEÇTİ

Poayis’e Hoşgeldiniz!

Erol Taşdelen yazdı: CHP nasıl kazandı, AKP niçin kaybetti?

Prof. Dr. YILMAZ: Serveti vergile(yeme)mek

BANKALARIN KREDİ ENGELİNDE GEVŞEME

10 yıl içerisinde Bankacılık dahil yok olacak 10 meslek ve geleceğin işleri

TİM, Global Ekonomideki Talep ve Riskleri Takip Edecek

Türkiye’nin ilk yetenek araştırması: Beyaz yakalı olmak artık cazip değil

- Son dakika: Süper Loto çekilişi sonuçları belli oldu! 25 Nisan 2024 Süper Loto bilet sonucu sorgulama ekranı! 25/04/2024

- EYT istihdamı etkiledi mi? 25/04/2024

- Son dakika... Merkez Bankası nisan ayı faiz kararını açıkladı! 25/04/2024

- Merkez Bankası zorunlu karşılıklara faizi yükseltti 25/04/2024

- Merkez Bankası faizi sabit tutarsa altın, dolar, borsa ne olur? 25/04/2024

- Ekonomi ve siyaset gündemi - 26 Nisan 2024 25/04/2024

- Resmi Gazete'de bugün (26.04.2024) 25/04/2024

- Microsoft, Alphabet ve Intel ocak-mart dönemi bilançolarını açıkladı 25/04/2024

- SPK, iki şirketin halka arzını onayladı 25/04/2024

- ABD, Micron’a çip yatırımı için 6,14 milyar dolar destek verecek 25/04/2024

- TEHAD: Elektrikli şarj istasyonu yatırımlarına hızla ağırlık verilmeli 25/04/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL12 ay önce

GÜNCEL12 ay önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM4 ay önce

GÜNDEM4 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı