ALTIN - DÖVİZ - KRIPTO PARA

TCMB güçlü adımlar atarak piyasanın önüne geçti. Bundan sonra neler olacak?

Yayınlanma:

1 ay önce|

Yazan:

BankaVitrini

- Belki de son yılların en önemli Para Politikası Kurulu (PPK) toplantısında, TCMB’den oldukça net, bir o kadar da kuvvetli bir adım geldi. Politika faizi, bizim 250 baz puan, piyasanın “pas geçer” dediği bir ortamda 500 baz puan arıtılarak %50 seviyesine yükseldi. TCMB politika yani 1 hafta vadeli repo faizini artırmakla yetinmeyip, faiz koridorunun üst bandını da %53 seviyesine getirerek daha fazla bir sıkılaştırma için de imkân yarattı.

- Daha önce +/-150 baz puan olan faiz koridorununun +/-300 baz puana genişletilmesi son birkaç haftadır devam eden sıkılaştırma adımları da dikkate alınırsa, TCMB’nin piyasanın önüne geçerek enflasyonla mücadele konusunda da net ve kararlı bir duruş sergilediğini ve güven telkin ettiğini peşinen belirtmeliyiz. %50 seviyesine yükseltilen 1 haftalık vadeli repo faizi ile fonlama sağlamak istemediği durumlarda, likidite isteyen bankalara faiz koridorunu üstü bandı olan %53 seviyesinden fon sağlayarak “iş yapan” faizi de (son günlerde %46,50) %53’e kadar itebileceğinin altını çizmek gerekiyor. %53 seviyesinin de yıllık bileşiğinin nerdeyse %70 seviyesine geldiğini ve artık TCMB’nin para politikasının sıkı olup olmadığını da tartışmamak gerektiğini peşinen belirtmemiz gerekiyor!

- Son iki haftada yapılan miktarsal sıkılaştırma adımları, dünkü güçlü karar, politika metninin şahin tonu, ya da para politikası çerçevesinin tümünü birlikte ele aldığımızda, enflasyonun belini bükmek ya da daha süslü bir kelime ile dezenflasyon sürecini temin etmek için gerekli adımların geç de olsa atıldığını itiraf etmek gerekiyor. Dünkü sert, yerinde ve olumlu kararı, faiz artırım döngüsünü Ocak ayında tamamlayan TCMB’nin ara bir kararı olarak görerek gerekmediği sürece devamının ise şimdilik gelmeyeceğini düşünüyoruz.

- Asıl soru ise bundan sonra neler olacak? Sırası ile ele almaya çalışalım. Bir kere risksiz bir getiri sunan piyasa mevduat faizlerinin borsanın dostu olmadığını peşinen belirtelim. Krediye ulaşımın bu kadar zor olduğu, murad edilenin de talebin soğuması olduğu düşünülürse, faizin yukarıya gitmesi ne tüketicinin de üreticini (reel sektörün) işine gelmeyerek hisse senetlerini hırpalayabilir. Özellikle de sanayi hisselerini. Bu noktada temel karar vericinin -ikna olursa- yabancı yatırımcı olacağını ve borsanın kaderini tayin edeceğini düşünüyoruz. Yabancının gelmesi, döviz bozarak TL ve TL cinsi varlıklara talep göstermesi durumunda, TCMB’nin son dönemlerde hızla eriyen döviz rezervlerinin de toparlanmasına destek sağlayacaktır.

- TCMB’nin ne yönden bakılırsa bakılsın attığı güçlü adım sonrasında enflasyonla mücadelede ne kadar ciddi olduğunu da anladık. Enflasyonun hedeflere doğru yaklaşabilmesi için en büyük kriterlerden biri TL’nin reel anlamda değerlenmesi yani kur artışının enflasyondan daha az olması gerektiğini belirtelim. Bunun için de kademeli bir şekilde de olsa beklenti yönetiminin iyileşmesi ve bunun da yılbaşından sonra ivme kaybeden yabancı girişlerini yeniden başlatması gerekiyor. Kanaatimce, Fitch’in not artırımının heyecanını yaşayamayan piyasalar, seçim sonrasında başlayacak yabancı girişlerini de tetiklemesi ile karamsar havadan kurtulacaktır.

- Döviz kuru tarafında otoritenin kararlı adımı sonrasında spekülatif nitelikte alımların iyice azalacağını, tartışmasız bir şekilde kurun kuzeye ilerlemeye devam edeceğimi, lâkin yükseliş hızının yeniden öngörülebilir şekilde bebek adımları ile ya da taksimetre misali sene sonunda 40-41 seviyelerini hedefleyici şekilde olacağı yönünde görüşümüzü korumaya devam ediyoruz. Çizdiğimiz tabloda kur tarafında keskin bir düşüş ihtimali olmadığını, bunun sebebinin de cari işlemler penceresinden bakılırsa Türkiye’nin ihracat performansına darbe vuracağı şeklinde özetlemek isteriz. Yavaş yavaş faiz demetinde bulunan her enstrümanın %50 seviyesinin üzerinde kendisine bir yer bulacağını, TCMB’nin piyasanın önüne geçmesi ile uzun vadeli tahvillere de alım gelebileceğini düşünüyoruz. Enflasyonun yılın ikinci yarısında yönünü aşağıya çevireceğini, TCMB’nin ise üçüncü çeyrekten itibaren para politikasını gevşetmeye başlayacağını düşünmeye başladığımızı da not edelim.

- Dönelim dün karar sonrası piyasa reaksiyonuna. Uzun zaman sonra dezenflasyonist sürecinin temini için atılan bu kadar güçlü bir adım sonrası USDTRY kurunun günü yeşil değil de kırmızı bir renk ile yani düşüşle bitirdiğini gördük! Borsa cephesinde karara alkış tutan bankacılık endeksi (gün içinde %7 yükseldi) günü %5 yükselişle tamamlarken, Türkiye’nin yabancı indinden riskleri gösteren 5 yıl vadeli CDS risk primi 313 baz puana geriledi. Öte yandan, yukarıda da belirttiğim üzere, TCMB’nin piyasanın önüne geçmesi sonrası 10 yıl vadeli Türkiye Devlet tahvili getirisi günü 75 baz puan düşüşle %26,26 seviyesinde tamamladı.

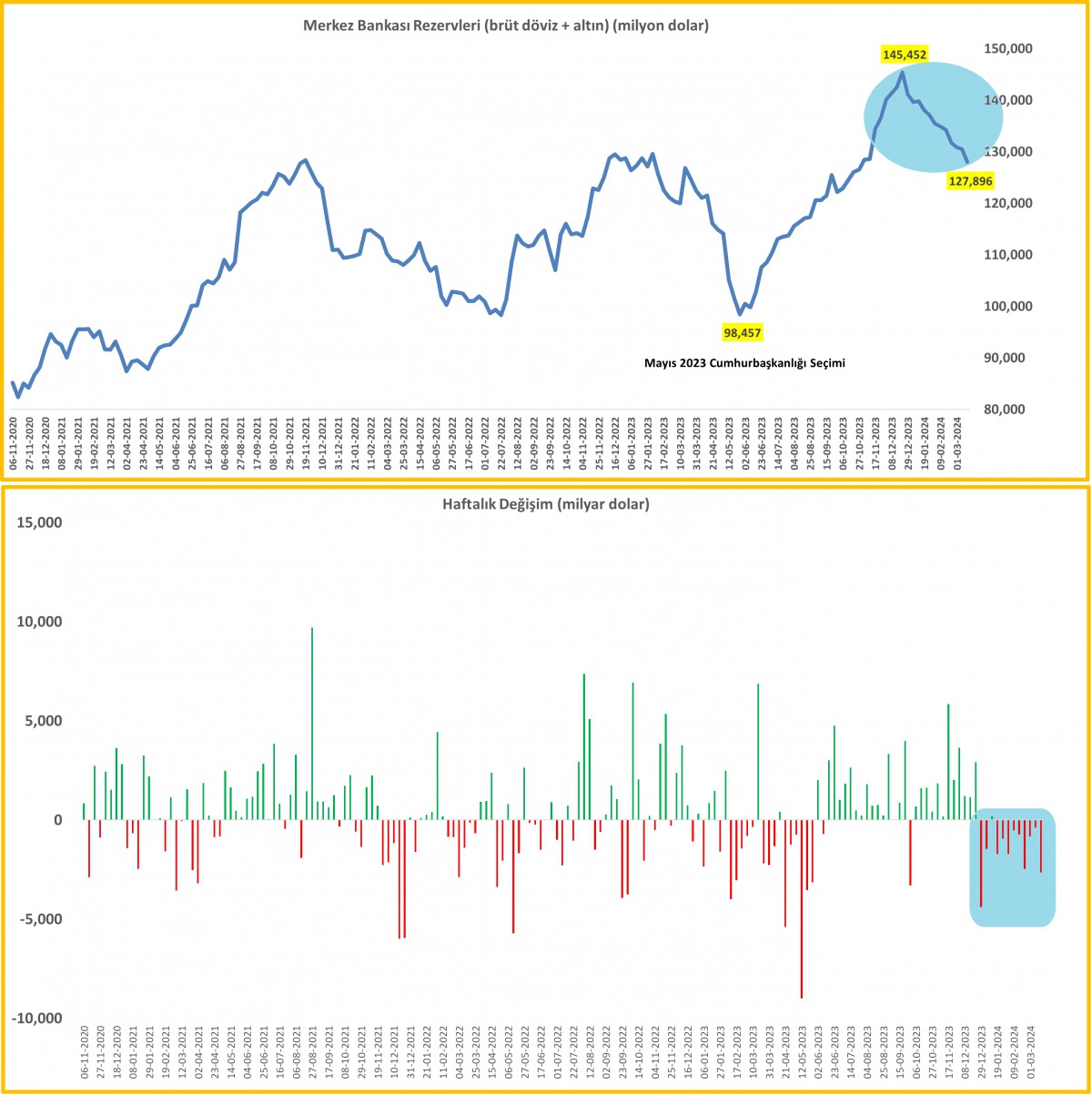

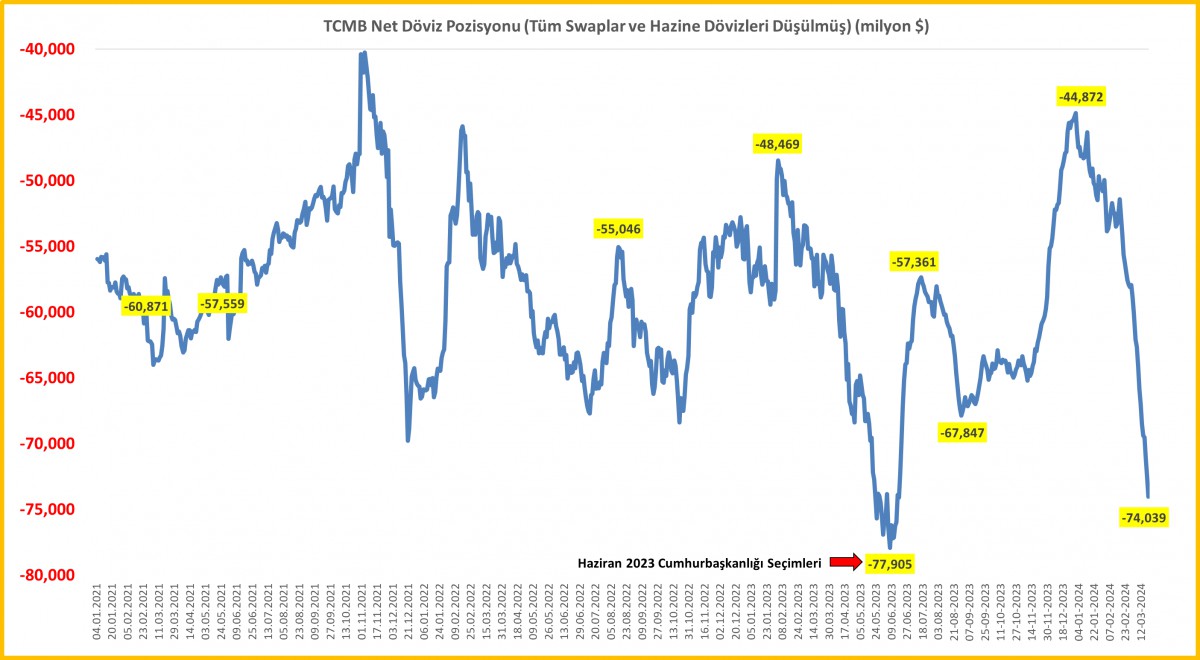

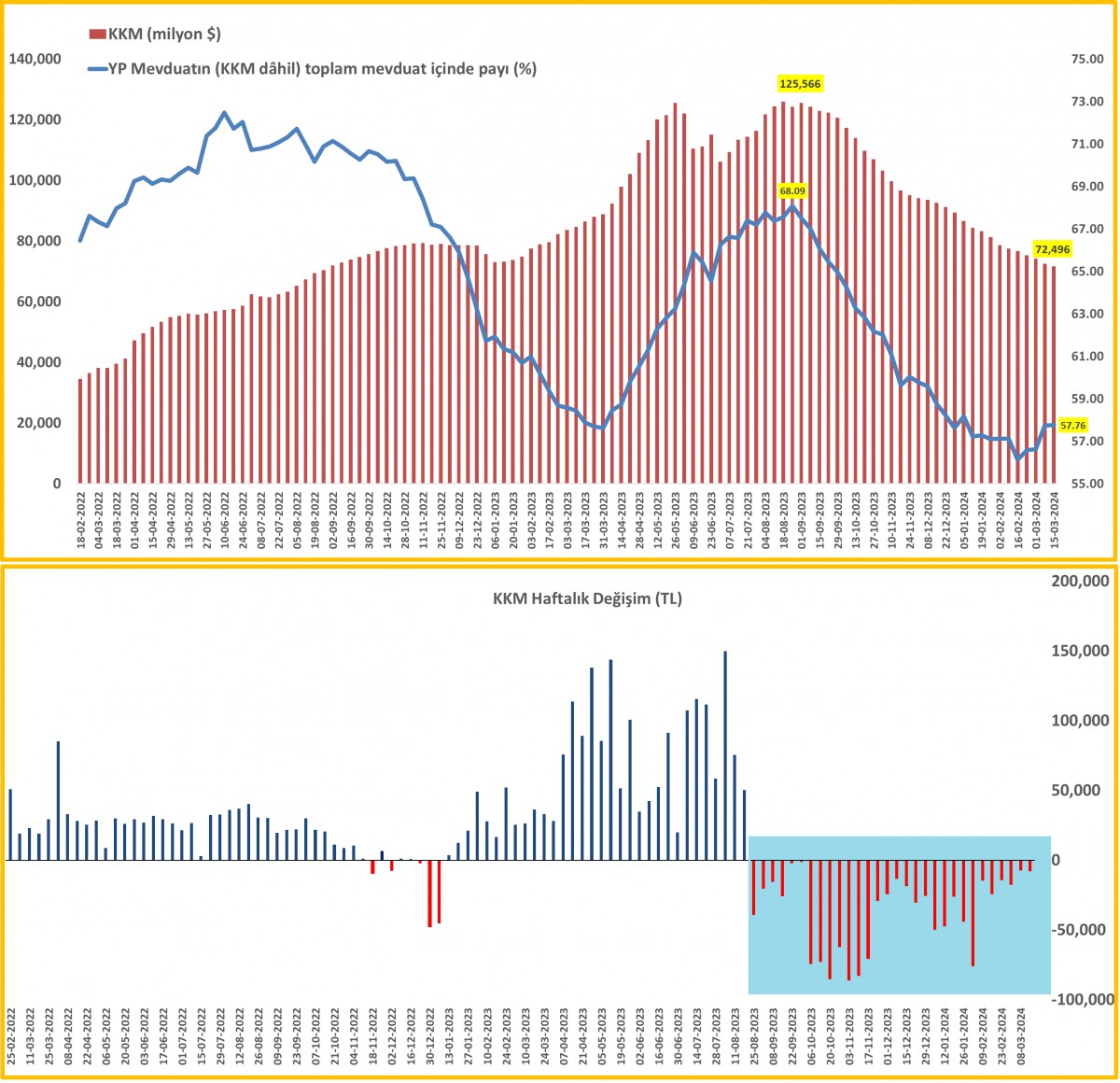

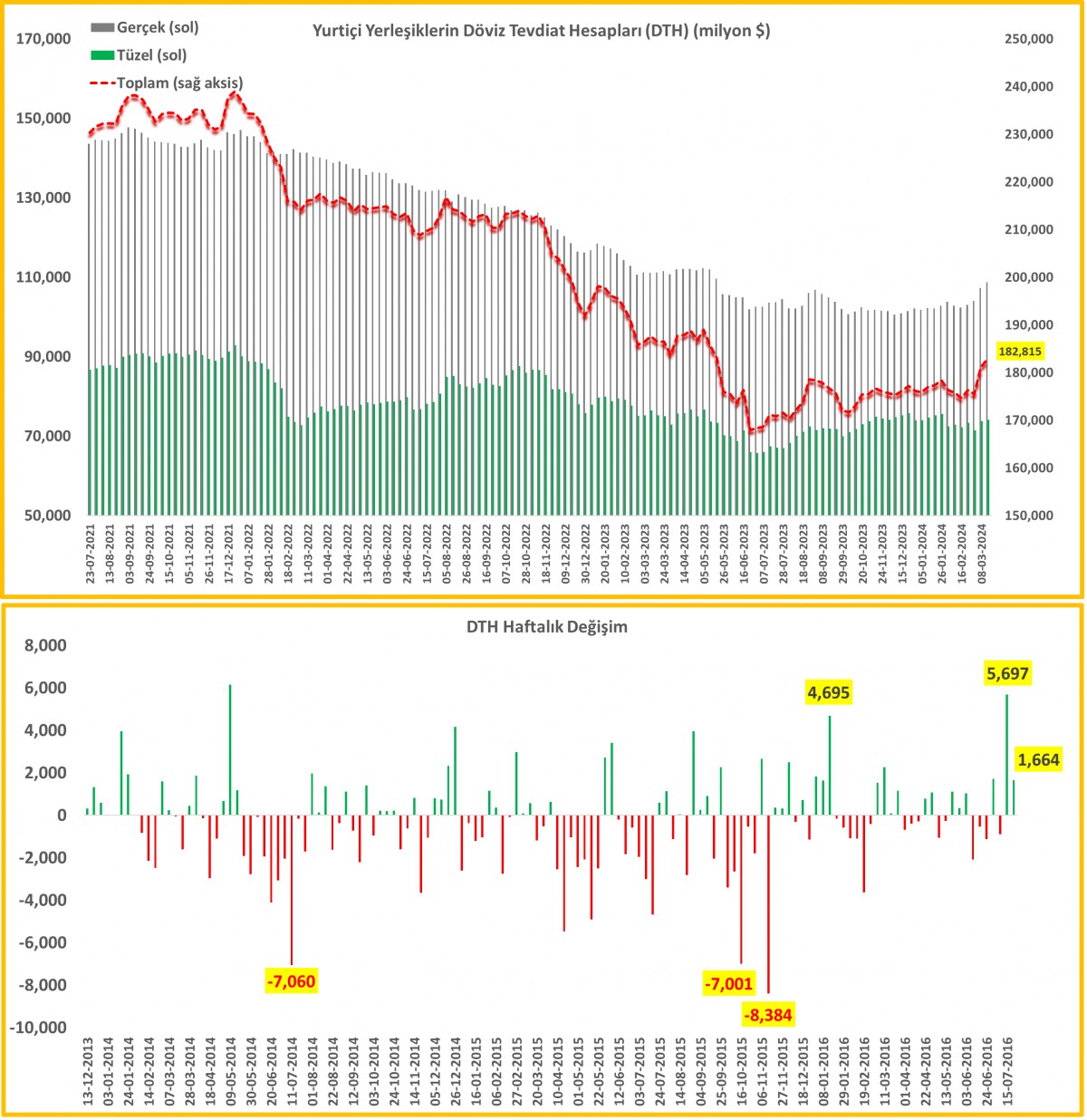

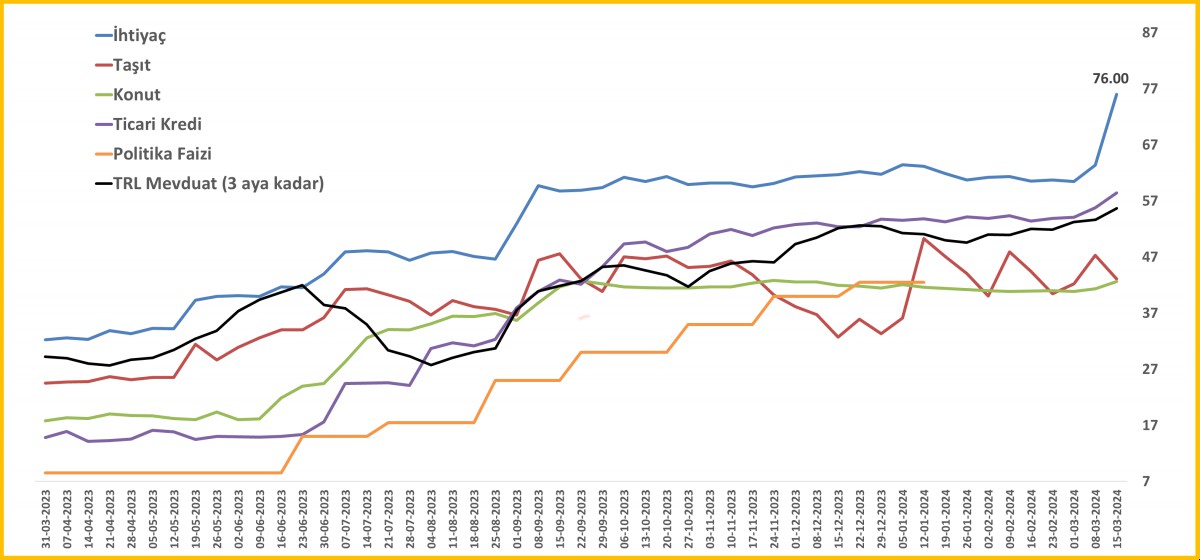

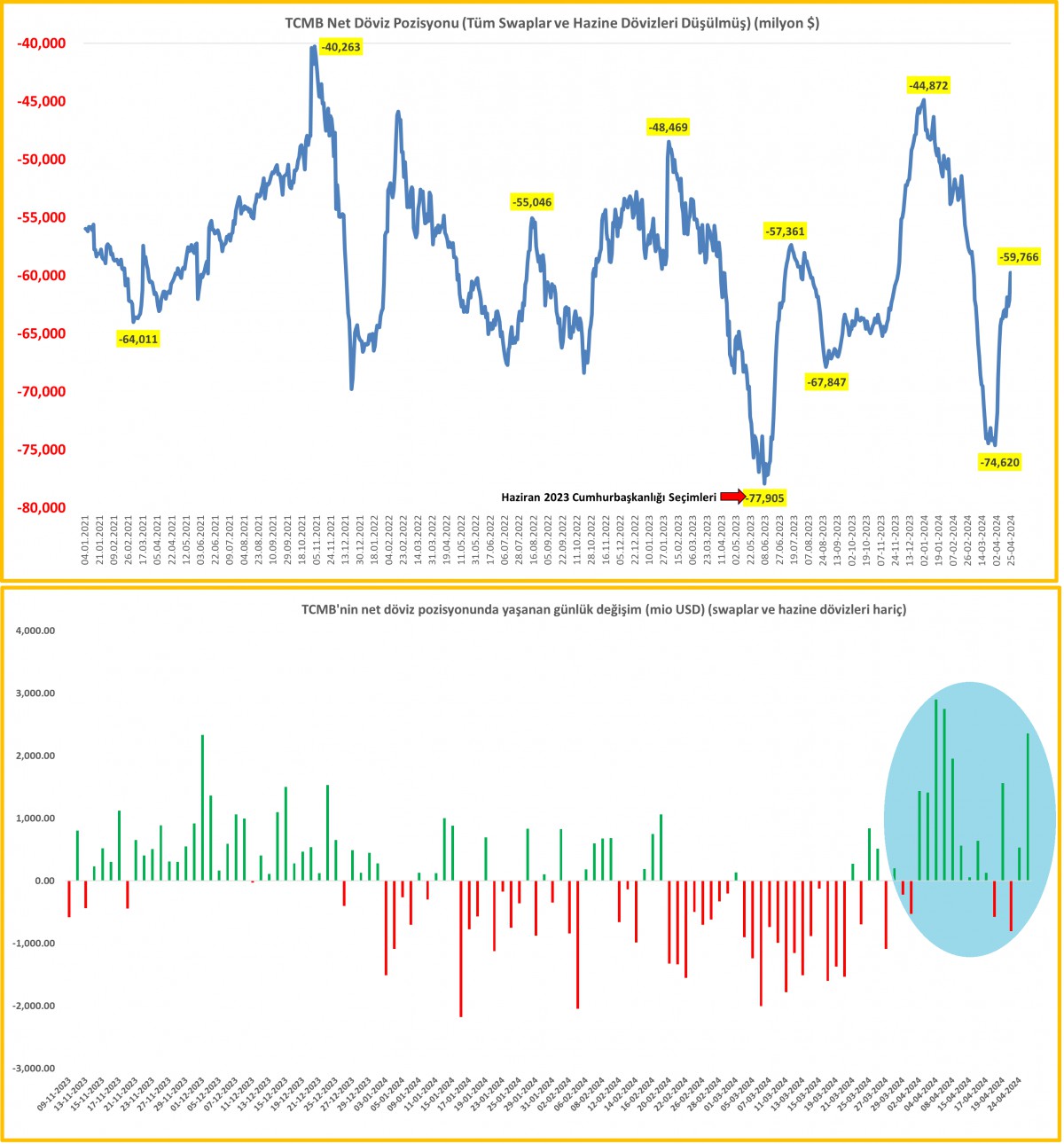

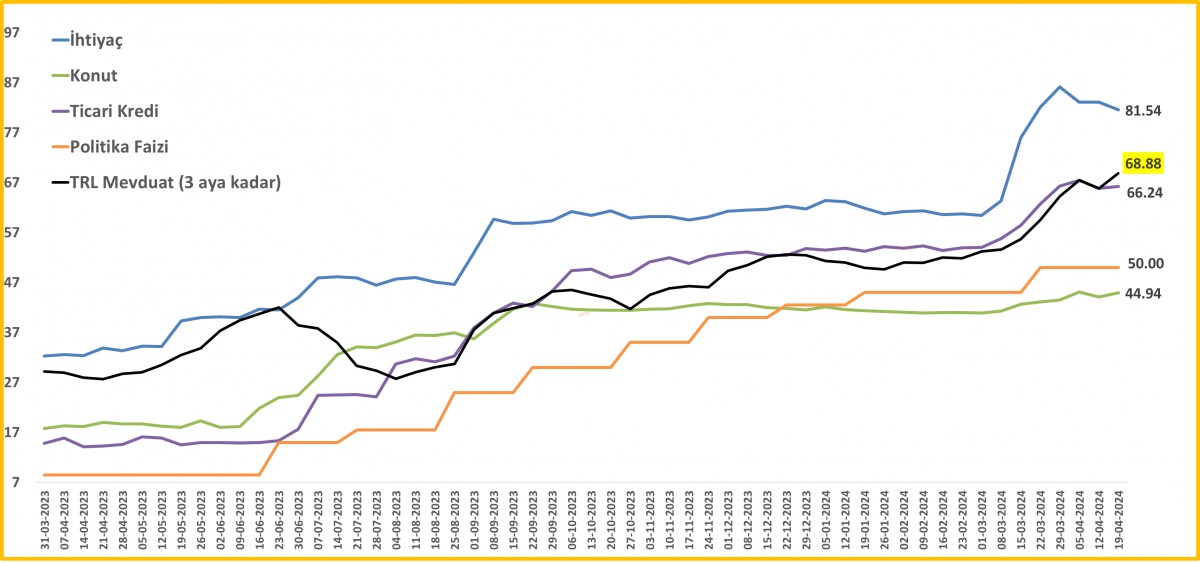

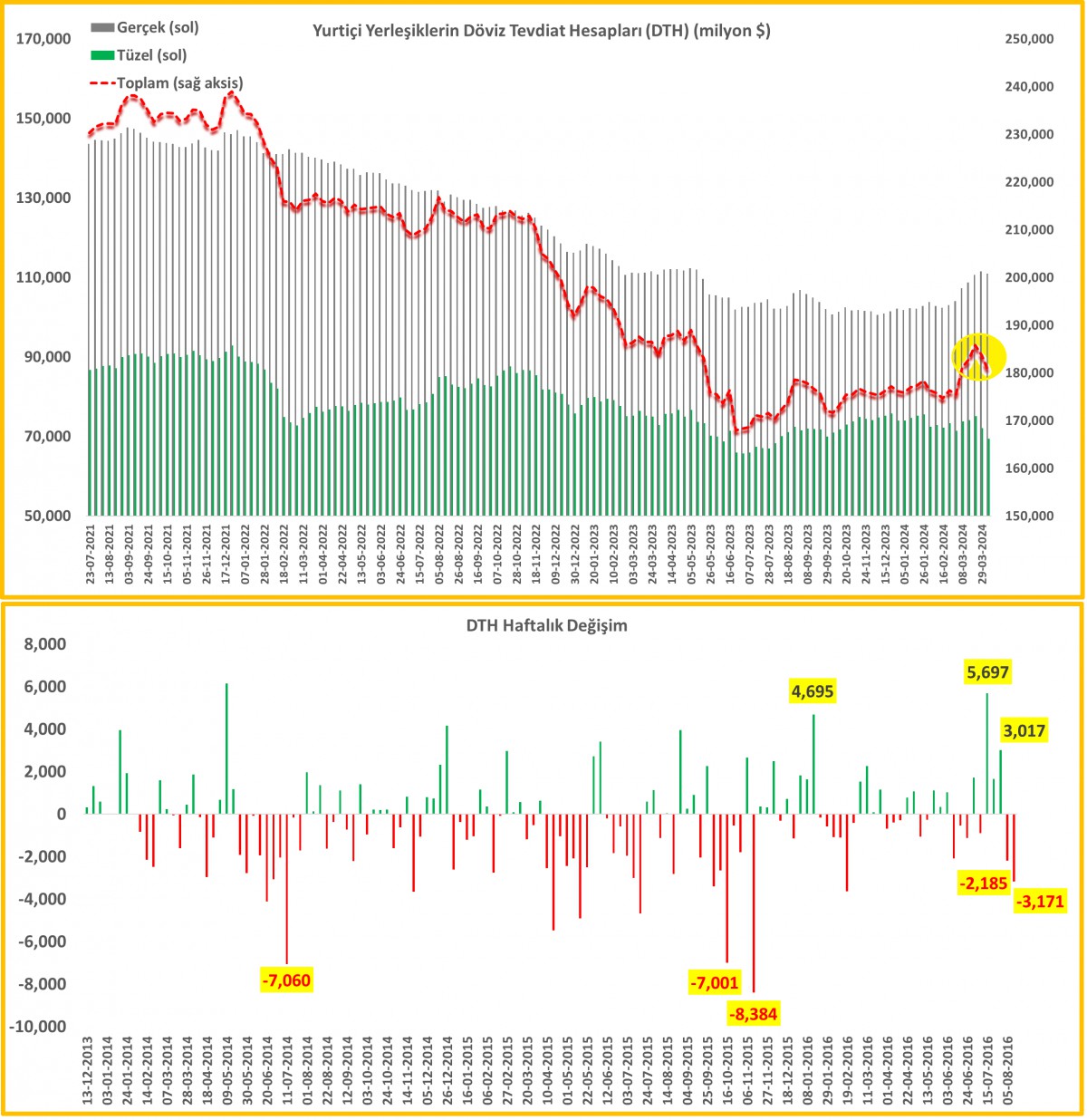

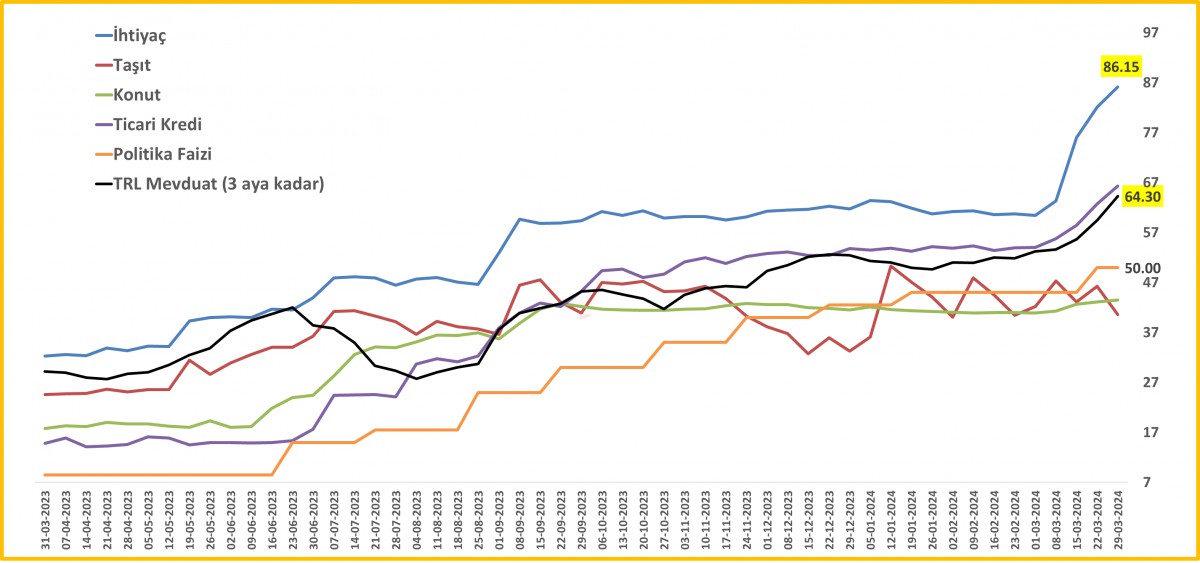

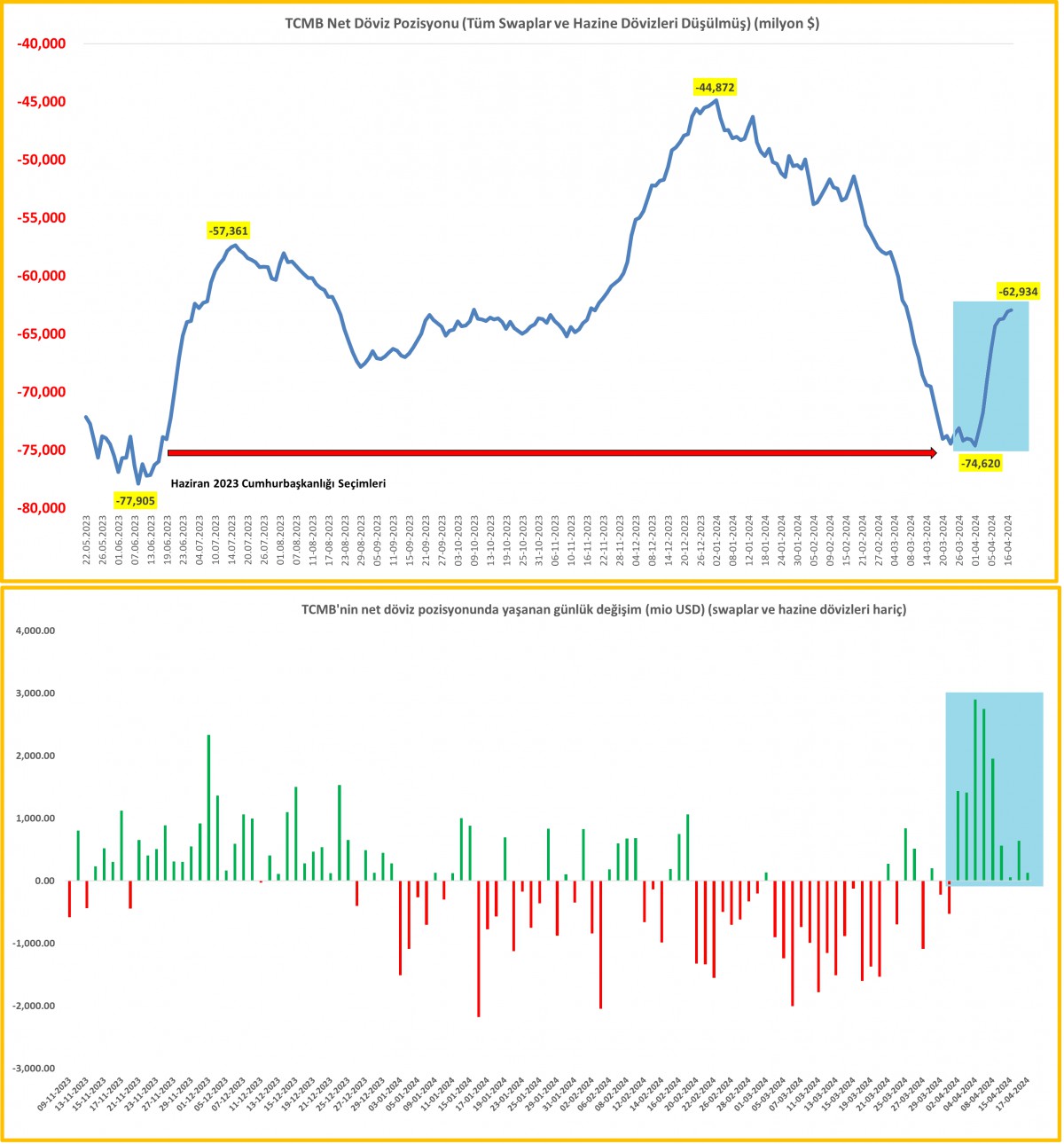

- Her hafta Perşembe günü açıklanan TCMB verileri, 15 Mart ile biten haftaya ilişkin önemli ipuçları verdi. TCMB’nin brüt döviz ve altın rezervleri 2,6 milyar dolar daha azalarak 127,9 milyar dolar seviyesine gerilerken, emanet dövizler (swap) ve kamu dövizleri dışarı tutulursa, TCMB’nin net döviz pozisyonu eski 69,5 milyar dolar (20 Mart verilerine göre ise eksi 74,1 milyar dolar) ile Mayıs-Haziran 2023 Cumhurbaşkanlığı seçimi öncesi seviyelere geri döndü! Yabancının hisse senedi ve tahvil piyasasından çıkışı söz konusu haftada da devam ederken, son 1 aylık zaman diliminde toplam çıkış yaklaşık 1 milyar dolar oldu. Yurtiçi yerleşiklerin (DTH) döviz hesapları son iki haftada 7,4 milyar dolar artması ve hâliyle TCMB rezervlerdeki erimenin ciddi düzeye ulaşması sonrası gelen miktarsal sıkılaştırma adımı sonrasında ihtiyaç kredisi faizi 13 puan artışla %76’ya ulaşarak 22 yılın zirvesine yükseldi (bakınız grafikler).

- Dönelim biraz da yurtdışı piyasalara… FED’in bir önceki akşam 2024 yılı için öngördüğü 3 faiz indirim planına sadık kalması ardında oluşan iyimser hava korunmakla birlikte hafif çaplı da olsa kâr realizasyonlarının da etkili olduğunu görüyoruz. Artan risk iştahına paralel ABD borsaları dün geceyi de yükselişle tamamlarken, DXY (Dolar Endeksi) FED gecesi kaydettiği kayıplarını telafi etti. EURUSD paritesi 1,0830 seviyesine geri dönerken, 10 yıllık ABD faizin yerinde saymasına rağmen kâr satışları ile 2,220 dolar seviyesine yükselen altın 2,175 dolara geri çekilirken, direnişin parası Bitcoin 66bin dolar seviyelerinde salınmaya devam etti. Yükselişte güçlü bir performans sergileyemeyen gümüş hafta başına göre %2,5 geriledi. Son yıllarda çok defa gümüş cephesinde pozisyon denesek de aradığımızı pek de bulamadığımızı itiraf edelim. 26 dolar seviyesi üzerinde gecelik kapanış görmeden de alım yönünde hamle yapmayacağız. Altın için 2,550 dolar hedef seviyemizde ise herhangi bir değişiklik bulunuyor.

- Dün kalabalık gündemin arasında İngiltere Merkez Bankası (BoE) faiz oranını sabit tutarken (faiz indirimi için sürecin planladığı gibi gittiğini belirtti), İsviçre Merkez Bankası (SNB) sürpriz bir şekilde 25 baz puan faiz indirimiyle ilk faiz indirimine soyunan para otoritesi oldu! SNB’nin faiz indirimine gitmesinin ardından Avrupa ve İngiltere Merkez Bankalarının da Haziran’da faiz indirimi gerçekleştireceği yönünde fiyatlamalar da arttı.

- Yeni gün başlangıcında Asya piyasalarında satıcılı bir seyrin hâkim olduğunu görüyoruz. Hong Kong borsası %3 düşüşle başı çekerken, Şangay cephesinde de %1,5 düşüş görüyoruz. Japonya Merkez Bankası’nın Salı günü negatif faiz oranlarını sonlandırma kararı almasından bu yana YEN dolar karşısında %1,5 geriledi. USDTRY kuru dün interbankta 31,75 seviyesine kadar gerilemesi ardından bu sabah ilk işlemlerde 32,15 seviyesinden eşleşiyor. Mali piyasaların gündeminde bugün Türkiye’de kapasite kullanım oranı, reel kesim güven endeksi; yurtdışında ise İngiltere’de perakende satışlar ve Almanya IFO endeksi takip edilebilir.

>TCMB Brüt Döviz ve Altın Rezervleri

>TCMB Net Döviz Rezervleri

>KKM

>DTH

>Fiili Faiz Oranları

Emre Değirmencioğlu

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

TCMB’nin yüzü gülüyor: Net rezervler Nisan’da $14 mia iyileşti

Yayınlanma:

32 dakika önce|

29/04/2024Yazan:

BankaVitrini

- Geride bıraktığımız hafta, ABD’de açıklanan makroekonomik veriler ve şirket finansalları piyasaların sert bir şekilde dalgalanmasına neden oldu. Şöyle ki, Perşembe günü açıklanan birinci çeyrek gayri safi yurt içi hasıla (GSYİH) verisi daha önce düşünülenden daha fazla enflasyon artışına işaret ederek zayıflayan bir ekonomi ile birlikte ele alındığında, FED için en kötü sonuç olarak görülmek suretiyle yumuşak iniş beklentilerini iyice zayıflatırken, haftanın son iş günü yine ABD’de açıklanan FED’in favori enflasyon göstergesi olarak takip ettiği kişisel tüketim harcamaları fiyat endeksi (PCE) piyasa beklentilerinin (%2,6) hafif de olsa üzerinde (%2,7) sonuçlandı. Olumlu tarafta açıklanan ABD şirket finansallarının bardağın dolu tarafını temsil etmesinin de yardımı ile PCE verisi ikinci planda kaldı.

- Perşembe günü %4,74 seviyesini test ederek son 6 ayın zirvesine yükselen ABD 10 yıllık hazine getirileri, beklentilere yakın ve uyumlu olarak görülen PCE verisi ardından %4,6 seviyesine gerilerken, Microsoft ve Google gibi büyük şirketlerin güçlü finansal raporları, en büyük 500 şirketin işlem gördüğü S&P500 endeksinin haftanın son iş gününde %1 yükselmesine neden oldu. Teknoloji hisselerinin işlem gördüğü Nasdaq endeksi ise %2 yükseldi. Amazon ve Apple gibi büyük şirketlerin bu hafta bilanço verilerini açıklaması beklenirken, piyasaların gözü, ABD Merkez Bankası FED’in Çarşamba günü sona erecek iki günlük olağan FOMC toplantısını ve akabinde FED Başkanı Powell’ın konuşmasını takip etmeye başladı.

- Çok açık bir şekilde, hazır piyasalar son gelişmelerin gölgesinde faiz indirim konusunda çok daha azını beklerken, Powell’ın çok da ortalığı karıştırmadan, tonunu biraz sertleştirmesini ve “son veriler bize kesinlikle daha fazla güven vermedi ve bunun yerine, bu güvenin sağlanmasının beklenenden daha uzun süreceğini gösteriyor” açıklamasını tekrarlamasını bekliyoruz. Son gelişmeler ardından, piyasa tahmincileri, bu yıl için FED’den yaklaşık 30 baz puan faiz indirimi (yani bir kez 25 baz puandan biraz daha fazla) fiyatlandırırken, ilk kesintinin de Eylül ayında olacağı tahmin ediliyor.

- FED’in içinde olduğu durumunun da oldukça ‘sıkıntılı’ olduğunu itiraf etmem gerekiyor. Şöyle ki, bir yanda yavaşlayan bir ekonominin işaretleri artarken, diğer yanda yüksek faizler kamunun borç yükünü daha da artırıyor! Gelinen noktada enflasyon büyük bir katılık gösterirken, FED’in kredibilitesinin sorgulanmaya başlanmasından endişe ediyoruz. ABD’nin borcu rekor seviyede ve 35 trilyon dolara yaklaşırken, Japon Yen’in de serbest düşüşe geçmesini endişe ile izliyoruz. Japonya’nın kamu borcunun yaklaşık 9,2 trilyon ABD Doları veya GSYİH’nın %263’ü olduğunu ve bunun da gelişmiş ülkeler arasında en yüksek borç olduğunu not edelim. Böylesi bir devasa borç nedeniyle faiz oranlarını artırmakta zorlanan Japonya, Yen’i desteklemek için elinde mevcut 1 trilyon dolar civarında ABD hazine tahvil portföyünü de satmakta zorluk yaşıyor. Eğer Yen’i desteklemek (dolar yaratıp YEN almak için) ABD tahvillerini satarsa, yüksek getirili hazine bonoları yeni alıcıları cezbederek yeniden USDJPY paritesi üzerinde yukarı yönlü baskı kurabileceğini

- düşünüyoruz. Japonya’nın hem Yen’i istikrarlı bir hâle getirmesi hem de getiri eğrisi aynı anda kontrol etmesi mümkün olmadığından, USDJPY paritesinde de yukarıda pek de bir kırmızı çizgi olmadığını düşünüyoruz!

- Küresel piyasalarda her geçen gün daha da ‘tatsız’ bir durumun egemen olduğunu ve bir piyasa anomalisi olsa da, Mayıs ayında sat ve git eğiliminin yeniden vücut bulabileceğinden de endişe ediyoruz. Özellikle, Haziran ayından bu yana ABD’nin borcu, her 100 günde 1 trilyon dolar artış gösterirken, mevcut 35 trilyon dolar borcun da bu süratte devam ederse üç yıl içinde 45 trilyon dolarlık bir rakama ulaşacağının altını çizelim. Bu noktada güvenli liman olarak altının neden son dönemlerde bir başka parladığını daha iyi anlayabiliyoruz değil mi?

- Türk mali piyasalarında ise BIST100 endeksi JP Morgan’ın tahvil endeksindeki Türkiye ağırlığını arttırması haberinin yarattığı iyimserlikle haftanın son iş gününü %2,1 yukarıda tamamlarken, endeks psikolojik 10bin seviyesine dayandı (teknik bir bakış açısı ile yukarıda hedefimiz 11,500). Bankacılık endeksi ise Cuma günü %3,4 artış kaydederken, yılbaşına göre artış oranı %51 seviyesine ulaştı. USDTRY kuru TL’ye olan talebin yavaş da olsa artmaya başlaması ile hafifçe gerileyerek 32,50 seviyesinin altını test ederken, TCMB’nin de net yabancı para pozisyonu iyileşmeye devam ettiğini görüyoruz. 23 Nisan tatili nedeniyle, Cuma günü açıklanan haftalık verilere göre, TCMB’nin net yabancı para pozisyonu geçen hafta 2,4 milyar dolar artış (iyileşme) kaydederken, Nisan ayı genelinde ise artış 14,1 milyar dolar oldu! TCMB rezervlerinde iyileşmenin devam edeceğini, TCMB’nin (swap ve kamu dövizleri hârim) eksi 59,7 milyar dolar olan rezervlerini güçlendirmeye devam edeceğini not edelim. Bir diğer deyişle, kamunun döviz piyasasında alıcı konumda olmaya devam edeceğini, kurun ise bebek adımları ile sene sonu psikolojik 40 seviyesine doğru ilerlemeye devam etmesini bekliyoruz. Bu arada Sn. Cumhurbaşkanı Erdoğan’ın ABD ziyareti her iki liderin de iş yoğunlukları nedeniyle ileri ve belirsiz bir tarihe ertelendi.

- Yeni gün başlangıcında, Japonya’daki tatil nedeniyle likiditenin de düşük seyretmesi ve beraberinde zaten gergin ortamın da yardımı ile zararı durdur emirlerini test etme girişimleri sonucunda Japon Yen’i Nisan 1990’dan bu yana en zayıf seviyelerine ulaşarak 160 seviyesine yaklaştı. Sene başına göre bakılırsa %11 geriledi. Yukarıda da değindiğim üzere, Yen’in önlenemez değer kaybına rağmen bu sabah Asya piyasalarında yeşil rengin hâkim olduğunu görüyoruz. Teknik mânâda iyi bir görünüm sergileyen Hong Kong borsası Hang Seng %2 yükselişte başı çekiyor. Petrol fiyatları, Kahire’de İsrail-Hamas barış görüşmelerinin Ortadoğu’da daha geniş bir çatışma korkusunu hafifletmesiyle birlikte 88,50 dolar seviyesine gerileyerek Cuma günkü kazanımlarını sildi. Altının ons fiyatı 2,330 dolar, gümüşün ise 27,25 dolar seviyelerinde ve hâlen daha karmaşık ortamı ‘tartmaya’ ve ‘gözlemlemeye’ devam ettiğini not edelim! Bitcoin ise 63bin dolar seviyelerinde salınmaya devam ederken, aşağıdaki grafikten de görülebileceği üzere, teknik bir bakış açısı ile yukarıda 71bin aşağıda ise 58bin dolar seviyelerini oyun alanının çizgileri olarak görüyoruz. Geçildiği yöne doğru hareketin ivme kazanmasını bekliyoruz.

- Bu haftanın veri takvimi oldukça yoğun görünüyor. Çarşamba günü ABD’de açıklanacak açık iş ilanları (JOLTs) istihdam verisi, FED’in faiz kararı, Cuma günü ISM hizmetler dışı PMI verileri ve her ayın ilk Cuması olduğu üzere Nisan ayı istihdam raporu yakından takip edilecektir. ︎Türkiye ve KKTC cephesinde ise Cuma günü Nisan ayı enflasyon rakamları açıklanacak. Kur artışının durmasının da yardımı ile önümüzdeki aydan itibaren enflasyonda tepe seviyelerin artık görülmesini bekliyoruz.

BTCUSD

Bitcoin’in teknik olarak sergilediği bayrak formasyonunun 3-4 hafta içinde artık sonuçlanmasını bekliyoruz. Yukarıda 71bin aşağıda ise 58bin seviyesini takip ediyoruz.

>TCMB Net Döviz Rezervleri

TCMB’nin brüt döviz ve altın rezervleri 9 – 19 Nisan haftasında 2,1 milyar dolar gerilerken, bu gerilemenin yurtiçi bankalar ile olan swap işlemlerinin azalmasından kaynaklandığını düşünüyoruz. Öte yandan, söz konusu haftada, TCMB’nin günlük döviz pozisyonunda yaşanan değişim 2,4 milyar dolar iyileşme yönünde olurken, Nisan ayında ise net yabancı para pozisyonu iyileşerek 14,1 milyar dolar artış kaydetti. TCMB’nin yavaş da olsa döviz piyasasında dizginleri eline aldığını ve rezerv biriktirmeye devam ettiğini not edelim. TCMB’nin swap ve kamu dövizleri hâriç net rezervleri eksi 59,7 milyar dolar.

>Fiili Faiz Oranları

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

ABC News: İsrail İran’da bir tesisi füzelerle vurdu

Yayınlanma:

1 hafta önce|

19/04/2024Yazan:

BankaVitrini

- Fenerbahçe’nin moral bozukluğu ile yatağa yatıp, jeopolitik risklerin tırmandığı endişesi ile yataktan fırladığımız bir Cuma sabahında öncelikle herkese günaydın diyerek kısa bir bülten kaleme almaya çalışalım. ABD’li bir yetkiliye dayandırdığı ABC News haberine göre -Reuters haberin teyide muhtaç olduğunu belirtmiş- gece geç saatlerde, İsrail füzeleri İran’daki bir bölgeyi vurdu; İran devlet medyası, İran’ın İsrail’e misilleme niteliğinde bir insansız hava aracı saldırısı başlatmasından birkaç gün sonra ülkenin merkezinde bir patlama olduğunu bildirdi.

- İsrail’in İran’a ‘cevap’ verdiği endişesi ile sabah erken saatlerde Asya piyasalarında işlem gören ve jeopolitik risklere en hassas yatırım aracı olan Brent cinsi ham petrolün varil fiyatı, ilk tepki olarak %4 artışla 90 dolar seviyesini aşarken, altının ons fiyatı ise 2,415 dolar seviyesine kadar ani bir tepki yükselişi kaydetti. Hâliyle, güvenli limanlara sığınma isteği artarken, madalyonun diğer tarafında olan ve riski varlık sınıfına giren hisse senetleri satış baskısı ile karşı karşıya kaldı. Asya’nın gösterge endeksi Tokyo borsası %2,6 gerilerken, Tayvan borsasında düşüş %3,5 seviyesi ile ilk sırada yer aldı. JPY satış baskısı ile bir kez daha karşı karşıya kalırken, Bitcoin’in 62-63bin dolar seviyelerindeki tatsız seyrini bu sabah da korumaya devam ettiğini not edelim.

- Her ne kadar teyide muhtaç bilgi akışı sabah saatlerinde artan jeopolitik tansiyonun gölgesinde piyasaları endişeye sevk etse de, ABD’de son dönemde açıklanan güçlü makroekonomik verilerin törpülediği faiz indirim beklentisi ardından piyasaların kılavuz kargası konumunda ABD 10 yıllık tahvil faizlerinin de %4,6’lı seviyelere kadar yükselerek son 5-6 aylık dönemin en yükseğine gelmesi, piyasa oyuncularını ve beklentileri ‘yormaya’ başladı.

- Dün de bültenimizde söz ettiğimiz üzere, bu kadar faiz artırımına rağmen bir türlü soğuyamayan ABD ekonomisinin gölgesine piyasalar yılın geriye kalan kısmında Eylül’de başlamak kaydı ile toplam 43 baz puan yani neredeyse 2 kere faiz indirimi fiyatlıyor. Hatırlanacağı üzere, neredeyse 3 aydan kısa bir süre önce FED bu yıl ne kadar faiz indirimi yapılacağından bahsederken, hatta yılın başında 6 kez faiz indirimi konuşulurken, gelinen noktada, FED yetkililerinin ağız değiştirerek daha şahin bir üsluba geçmesi, beklentileri de yeniden şekillendiriyor.

- FED’in son günlerde 180 derece çark etmesi mali piyasaların canını acıtırken, işgücü piyasasından gelen zayıflama belirtilerini de göz ardı etmemek gerektiğini düşünüyoruz. Şöyle ki bu hafta Tesla, işgücünün %10’unu yani 14bin çalışanını işten çıkaracağını duyururken, Amazon, maliyetleri düşürmek amacıyla bu yıl zaten işten çıkarmalar yaptığını da not edelim. ABD’de enflasyon her ne kadar yapışkanlık arz etse de, yüksek seyreden faizlerin banka finansallarına da olumsuz etkisini bu hafta sonuçlarını açıklayan BofA finansallarında görürken, yakın geçmişte, yüksek faizler nedeniyle başarısız olan 3 ABD bankasının batışı hafızamızda hâlen daha taze bir yer tuttuyor. Bu bağlamda, FED’in 1 Mayıs tarihine sonuçlanacak olağan FOMC toplantısının önemli bir gündem maddesi teşkil edeceğinin altını kalınca çizmek gerekiyor.

- Türk mali piyasaları ise dünkü günü oldukça sakin bir seyirle tamamladı. USDTRY kuru gün boyu 32,50 seviyesinde salınırken, BIST100 cephesinde ise adeta yaprak kıpırdamadı. Her hafta Perşembe günü açıklanan TCMB haftalık verileri ise, uygulanan politikanın işe yaramaya başladığını teyit etti. Bu bağlamda, yurtiçi yerleşiklerin döviz mevduatlarında (DTH) son 2 haftada 5,4 milyar dolar azalış kaydetti. Daha basit bir anlatımla, geçen ay seçim öncesi yaşanan kur atağı ile yurtiçi yerleşiklerin DTH hacmi 10,4 milyar dolar artış göstermesi ardından, beklenilen gerçekleşmeyince -seçim sonrası kur kopacak / kaçacak endişesi- alınan dövizlerin satılmaya başlandığını görüyoruz. TCMB’nin brüt döviz ve altın rezervlerinde toparlanma başlarken, swap ve kamu dövizleri hariç net pozisyonda 12 milyar dolar iyileşerek eksi 62,9 milyar dolar seviyesine geldi. Piyasa faizlerinde 3 aya kadar vadeli mevduat faizinin ikna edici seviyelere (%67,48) yükseldiğini de not edelim.

- İzlenen politikaların taviz verilmeden korunması ve sabredilmesi durumunda, Türkiye ekonomisinde var olan normalleşmenin ivme kazanarak devam edeceğini hatta not artırımları ile taçlandırılacağını da peşinen söyleyebiliriz. Bu görüşümüze yabancı yatırımcının da prim verdiğini düşünüyoruz keza 5 Nisan ile biten haftaya ait menkul kıymet istatistikleri göre, yabancı yatırımcı 363 milyon dolar hisse senedi, 86 milyon dolar ise tahvil aldığını görüyoruz. Son 3 haftada hisse senedi ve tahvil piyasasına gelen sıcak paranın 1 milyar doları aştığını not edelim.

- ABC News’de yer alan haberde İsrail’in dün geç saatlerde İran’da bir tesisi vurduğu ve İran devlet medyasında çıkan haberlere göre de ülkenin merkezinde bir patlama gerçekleştiği yönünde hâlen daha teyide muhtaç haberler ardından yeni gün başlangıcında havanın limoni olduğunu bir kez daha not edelim. Asya borsalarında var olan satıcı hava, ABD borsalarının vadeli işlemlerine de %1 düşüş yönünde yansımış. Hafta sonu riski almak istemeyen yatırımcıların güvenli limanlara sığınma ihtiyacını gün içinde takip edeceğiz.

>TCMB net döviz rezervleri

Swap ve kamu dövizleri hariç net pozisyonda 12 milyar dolar iyileşme görülüyor. Net rezervler eksi 62,9 milyar dolar seviyesine geldi.

>DTH

Yurtiçi yerleşiklerin döviz mevduatlarında (DTH) son 2 haftada 5,4 milyar dolar azalış kaydetti. Seçim öncesi yaşanan kur atağı ile yurtiçi yerleşiklerin DTH hacmi 10,4 milyar dolar artış göstermesi ardından, beklenilen gerçekleşmeyince -seçim sonrası kur kopacak / kaçacak endişesi- alınan dövizler satılmaya başlanmış.

>Fiili faiz oranları

TCMB verilerine göre, 3 aya kadar vadeli mevduat faiz, geçen hafta %67 seviyesini aştı. KKM dönüşlerine uygulanan çok yüksek oranlar ortalamaları yukarıya çektiğini not edelim.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Jeopolitik riskler hafiflerken, ‘yumuşak iniş’ ihtimali umudunu yitiriyor…

Yayınlanma:

2 hafta önce|

18/04/2024Yazan:

BankaVitrini

- Piyasaların gözü kulağı jeopolitik gelişmelerde olsa da, FED’in yapışkan enflasyon ve güçlü makroekonomik veriler ardından tavrında görülen keskin değişim, ya da faiz indirim beklentisinin her geçen gün daha da azalmasının yankıları piyasalarda hissediliyor. Lâkin, FED’in önceliğinin tam istihdam ve fiyat istikrarı olduğu düşünülürse, istihdam cephesinden sanıldığının aksine pek de iyi haberlerin geldiğini söyleyemeyiz! Şöyle ki, son açıklanan tarım dışı istihdam verisi her ne kadar güçlü sonuçlansa da, nitelik anlamında zayıf bir tablo ile karşı karşıyayız: iş gücünde 6bin tam zamanlı işi kaybı yaşanırken, 691bin yarı zamanlı iş eklenmiş. Yüksek faizlerin piyasayı yormaya mı başladı sorusunu kendimize sormadan da edemiyoruz.

- Hatırlanacağı üzere, neredeyse 3 aydan kısa bir süre önce FED bu yıl ne kadar faiz indirimi yapılacağından bahsederken, son günlerde 180 derece çark etmesi mali piyasaların canını acıtırken, işgücü piyasasından da zayıflama ibareler görmeye başlıyoruz. Şöyle ki bu hafta Tesla, işgücünün %10’unu yani 14bin çalışanını işten çıkaracağını duyurdu. Amazon, maliyetleri düşürmek amacıyla bu yıl zaten işten çıkarmalar yaptığını da not edelim. ABD’de enflasyon her ne kadar yapışkanlık arz etse de, yüksek seyreden faizlerin banka finansallarına da olumsuz etkisini bu hafta sonuçlarını açıklayan BofA finansallarında görürken, yakın geçmişte, yüksek faizler nedeniyle başarısız olan 3 ABD bankasının batışı hafızamızda hâlen daha taze bir yer tutuyor.

- Hülâsa, FED son aylarda umut ettiği enflasyon verisini henüz bulamasa da, faiz indirimlerinin gelip gelmeyeceği büyük bir soru işaretine dönüşerek piyasaların yön tayin etmekte zorlanmasına neden olsa da, işten çıkarmaları başlaması ve yüksek faizlerin bankacılık sektörünü hırpalamaya başlaması, FED’in bir noktada istemese de faiz indirimlerine soyunmak zorunda kalacağını düşündürüyor! Bu sabah itibariyle, faiz vadeli kontratlarının 2024’te 2’den az faiz indirimi beklediğini not edelim. FED üyelerinin faiz yorumlarında şahin üsluplarını da korunduğunu görüyoruz. Oy hakkında sahip Cleveland FED Başkanı Mester ile Kurul Üyesi Bowman, faiz indirimlerinde acele edilmemesi gerektiğini söyledi.

- Ortak para birimi EUR, doların güçlenmesinin yanı sıra, Avrupalı politika yapıcıların iki ay içinde faiz oranlarını düşürmeye hazırlanmaları nedeniyle baskı altında kalarak bu hafta %2’ye yakın değer kaybederek beş ayın en düşük seviyesinin gerilemesi ardından bu sabah hafif de olsa toparlanarak 1,0660 seviyesine yükseldi. Dolar cephesinde yaşanan hafif de olsa değer kaybının arkasında, ABD, Japonya ve Güney Kore arasında, Asya’daki dolar kazanımlarının yavaşlamasına yönelik yakın istişarede bulunmak üzere alışılmadık bir üçlü anlaşmaya varıldığı haberinin yattığını düşünüyoruz! Bir türlü belini doğrultamayan Japon Yen’i, dolar başına 154,25 seviyesinde ve yaklaşarak son otuz yılın en düşük seviyesine yakın işlem gördüğünü de not etmiş olalım!

- Emtia piyasalarında ise, kıymetli madenler cephesinde keskin yükselişler tersine dönmese de duraksadığını not etmek gerekiyor. Altının ons fiyatı geçen hafta Cuma günü test ettiği 2,430 dolar zirvesi ardından 2,370 dolar seviyelerinde salınırken, gümüş, teknik bir seviye olan 30 doları neredeyse test etmesi ardından 28,50 seviyelerinde salınıyor. Petrol, gerek talep endişeleri ve İran’ın hafta sonu saldırısına İsrail veya ABD’den net bir yanıt alınamaması nedeniyle son iki buçuk ayın en sert düşüşünü gerçekleştirdi. Jeopolitik riskler hafifliyor mu sorusunu da kendimize sormadan edemiyoruz. Her ne kadar İran petrolüne dramatik yeni yaptırımlar beklenmese de, ABD Venezuela’ya yönelik petrol yaptırımlarını yeniden uygulamaya hazırlandığını okuyoruz. Brent cinsi ham petrolün varil fiyatı haftabaşı 92 dolar seviyesini aşarak son 6 ayın zirvesini test etmesi ardından dün %3 gerileyerek 87 dolar seviyesinin diplerini test etti.

- Yeni gün başlangıcında, ABD borsalarının aksine, pasifiğin diğer ucunda daha ılımlı bir tablo görüyoruz. Jeopolitik risk algısının bir miktar iyileşmesi küresel mali piyasalar üzerindeki satış baskısını hafiflettiğini söyleyebiliriz. Brent cinsi ham petrolün varil fiyatı ve ABD Dolarının değer kaybetmesi (DXY) bu görüşümüze baz teşkil ediyor. Bugün FED ve ECB cephesinden merkez bankası yetkililerinin konuşmalarını takip edeceğiz. Her hafta Perşembe günü olduğu üzere, ABD’de işsizlik maaşı başvuruları; Türkiye cephesinde ise TCMB ve BDDK haftalık verilerine ve konut satışlarına bakacağız. Mikro cephede ise Netflix finansalları önemle takip edilecek. IMF-Dünya Bankası toplantıları sürüyor. Bugün gözler AB Liderler Zirvesi’nde olacak.

- Türkiye cephesinde ise dün açıklanan cari işlemler dengesi, yılın ilk 2 ayında 5,8 milyar dolar açık verdi. Geçen sene aynı dönemde bu rakamın yaklaşık 20 milyar dolar olduğu düşünülürse, olumlu bir tablo ile karşı karşıyayız. Öte yandan, çekirdek veride de olumlu bir seyir gördüğümüzü not edelim. Şöyle ki, altın hariç cari işlemler dengesi Şubat ayında 2,3 milyar dolar açık verirken, bu rakam geçen yılın Şubat ayında 5,2 milyar dolar düzeyinde idi. Tablonun ‘sırıtan’ rakamı ise net hata ve noksan kaleminin yılın ilk 2 ayında 6,9 milyar dolar açık vermesi oldu! Washington’da konuşan Hazine ve Maliye Bakanı Şimşek, piyasaların ve yatırımcıların genel olarak enflasyonun düşeceği ve OVP’nin sonuç vereceğine inanmaya başladığını söyledi. USDTRY kuru günü 32,54 seviyelerinde başlarken, bebek adımları ile kuzey yolculuğunun devam edeceğini düşünüyoruz.

Emre Değirmencioğlu

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (557)

- BANKA ANALİZLERİ (132)

- BANKA HABERLERİ (2.477)

- BASINDA BİZ (51)

- BORSA (265)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.538)

- GÜNCEL (1.660)

- GÜNDEM (2.733)

- RÖPORTAJLAR (40)

- SİGORTA (106)

- ŞİRKETLER (1.482)

- SÜRDÜRÜLEBİLİRLİK (283)

- VİDEO Vitrini (19)

- YAZARLAR (656)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (368)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (66)

- Serhat Can (2)

- Tuncer Dede (14)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

TCMB’nin yüzü gülüyor: Net rezervler Nisan’da $14 mia iyileşti

HEPİMİZ DİJİTAL DOLANDICI OLARAK SUÇLANIP YARGILANABİLİRİZ

“YA TARİH YAZACAĞIZ, YA TARİH OLACAĞIZ” DEMİŞTİ: TARİH OLDU!

TRABZON’DA BANKA GÜVENLİK GÖREVLİSİ CANINA KIYDI

TEKSTİLDE İFLASLAR DEVAM EDİYOR

Sabancı Topluluğu, fikri mülkiyet üreten çalışanlarını ödüllendirdi

DEV BANKA İFLAS ETTİ

Prof. Dr. YILMAZ: TCMB faiz kararını değerlendirdi

Lokanta ve kafelerde beklenen KDV artışı geldi

Halkbank’tan HUBrica ile girişimcilere destek

DENİZBANK’TA İKİNCİ ERZAN VAKASI: YER ANTALYA!

Erol Taşdelen yazdı: CHP nasıl kazandı, AKP niçin kaybetti?

BANKALARIN KREDİ ENGELİNDE GEVŞEME

10 yıl içerisinde Bankacılık dahil yok olacak 10 meslek ve geleceğin işleri

47 yıl aradan sonra CHP 1. Parti oldu

Wells Fargo Analizi: Türkiye Uzun Vadeli Lira İyileşmesine Girdi

Enflasyon ve Seçim Sonrası Türkiye Ekonomisi

Prof. Dr. YILMAZ: Ekonomiden seçime, seçimden ekonomiye savrulmalar (I)

Maliye Bakanlığı, İşletmelerin “IBAN’a At” Uygulamasının Önüne Geçiyor: Ceza Yazılacak

Forbes dünyanın en zenginlerini açıkladı: Türkiye’den 27 isim listede

- Son dakika: Süper Loto çekilişi sonuçları belli oldu! 28 Nisan 2024 Süper Loto bilet sonucu sorgulama ekranı! 28/04/2024

- Son dakika: Şans Topu çekilişi sonuçları belli oldu! 28 Nisan 2024 Şans Topu bilet sonucu sorgulama ekranı! 28/04/2024

- LNG anlaşması için ABD'li şirket ile görüşüldü! Bakan Bayraktar: Karadeniz'de petrol de aranacak 28/04/2024

- Türkiye'den ABD ile gaz anlaşması adımı 28/04/2024

- Bakan Şimşek'ten "Türkiye'ye dış kaynak gelmiyor" iddialarına yanıt 28/04/2024

- Spot piyasada elektrik fiyatları (28.04.2024) 28/04/2024

- Bakan Şimşek'ten ekonomide "güven" ve "öngörülebilirlik" vurgusu 28/04/2024

- İhracatçının kur dengesi bozuluyor 28/04/2024

- Powell'ın konuşmasından ne bekleniyor? 28/04/2024

- Küresel piyasalarda petrol ve gaz keşifleri yarıya düştü, maliyetler ikiye katlandı 28/04/2024

- TOBB Başkanı Hisarcıklıoğlu’dan AB ile Gümrük Birliği'nin yenilenmesi çağrısı 28/04/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL12 ay önce

GÜNCEL12 ay önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM4 ay önce

GÜNDEM4 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı