Dün Türk mali piyasalarının gündeminde, TÜİK tarafından açıklanan Haziran ayı enflasyon verisi bulunuyordu. Buna göre, yıllık enflasyon %35,05 ile piyasa beklentilerinin altında gerçekleşirken, aylık artış da %1,4 oldu. Temel enflasyon göstergeleri Eylül 2021’den bu yana ilk defa ardarda %2’nin altında artış kaydederken, manşet enflasyon da son 3,5 yılın en düşük düzeyine geriledi. Verinin alt kalemlerinde, tıpkı geçen ay olduğu üzere, gıda ve alkolsüz içecekler harcama grubunda aylık fiyat değişiminin eksi %0,27 olması belirleyici oldu. Daha önce de belirttiğimiz üzere, Türk-İş ve İTO’nun gıda kalemlerinde anlamlı artışlar görürken, TÜİK’in iki aydır negatif fiyat açıklamasını bir miktar da olsa garip karşılandı. Diğer alt kalemlerde ise, enflasyonun müsebbibi olarak gördüğümüz kira yani konut fiyatlarında yıllık enflasyonun %66 (aylık %2,62), eğitim yıllık %73 (aylık %4,51) ve sağlık yıllık %39 (aylık %0,66) artış kaydetti. Fiyatlama anlamında yapışkanlık yaratan unsurların devrede kalmayı sürdürdüğünü görüyoruz ki bu da tablonun olumsuz tarafını gösterdi!

Mevcut durumda politika faizinin %46, TÜFE’nin %35, sene sonu tahminimiz %28-30 olduğu hatta 12 ay sonrası ise de %25 olduğu düşünülürse, reel faizin oldukça yüksek olmasından hareketle, dışarıda jeopolitik riskler ve ticaret savaşına yönelik endişelerini de yumuşaması, içeride siyasi risklerin hafiflemesi gibi faktörlerin ışığında, TCMB’nin 24 Temmuz olağan PPK toplantısında 350 baz puan faiz indirimine gideceğini, böylelikle politika faizinin işlerin adeta altüst olduğu 19 Mart öncesine döneceğini, faiz koridorunun ise daha simetrik bir hâl alacağını düşünüyoruz. TCMB’nin, yılın geriye kalan üç toplantısının her birinde 250şer baz puan indirime gidip, sene sonu manşet faizini %35 seviyesine getirmesini baz senaryo olarak planlıyoruz.

Gelelim verinin piyasa yansımasına… İlk etapta olumlu seyreden piyasa tepkisi akabinde yerini bir miktar da olsa kâr satışlarına terk etti. Özellikle hafta başı CHP Kurultay kararının ertelenmesi ardından ortaya çıkan iyimserlik sonrası biraz soluklanma ihtiyacını da normal karşılamak gerekiyor. Son dört günde neredeyse %15 yükselen Borsa İstanbul bankacılık endeksi dün günü %0,7 düşüşle tamamladı. Borsa İstanbul ana endeksinde ise fiyat boyu kısalarak gün sadece %0,4 artışla tamamlandı. Faiz indiriminin yarayacağı sanayi hisselerinde ise (BİST-Sinai endeksi) %1 artış gördük. Tahvil cephesinde iki yıl vadeli gösterge tahvil sınırlı yükselirken, Türkiye’nin yabancı indinden risklerini gösteren 5 yıl vadeli CDS risk primi ise 280 baz puan ile neredeyse 19 Mart sonrası dönemin en düşük düzeyine geriledi. USDTRY kuru oldukça sakin ve yatay bir seyir izleyerek 39,80 seviyesinin etrafında dar bir bantta salınmaya devam etti.

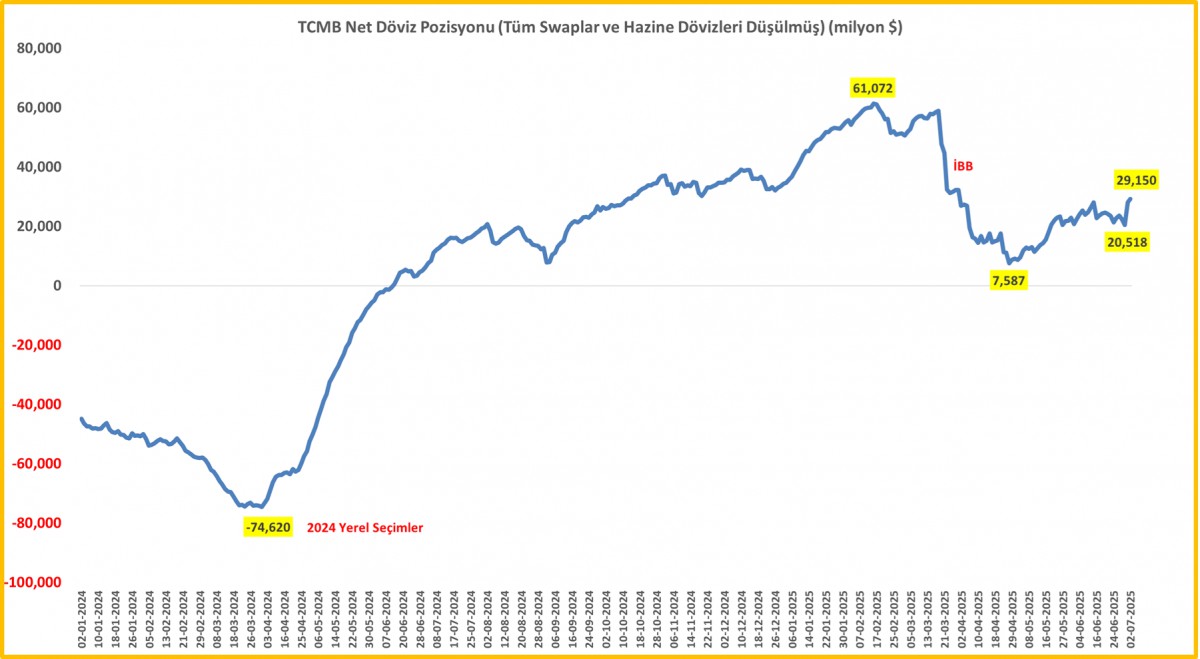

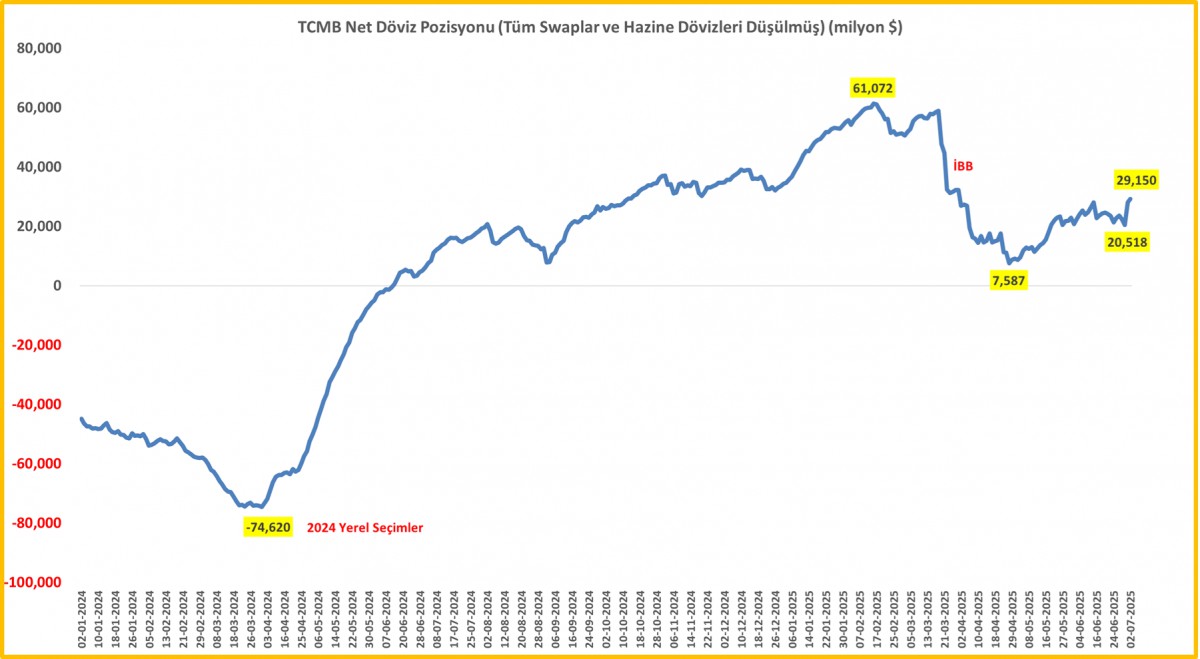

Her hafta perşembe günü olduğu üzere TCMB ve BDDK’nın haftalık bültenlerini yine enine boyuna irdeledik. Ne demiştik, ölçemezsen bilemezsin, bilemezsen de yönetemezsin. Bu minvalde, 27 Haziran ile sona eren haftada, parite etkisinden arındırılmış seriye göre toplam DTH kurumsal cephede yaşanan artışın etkisi ile 0,68 milyar dolar artış kaydetti. BDDK verisine göre ise, KKM stoku azalmaya devam ederken (stok rakam 13,7 milyar dolar), toplam DTH içinde payı %2,35 seviyesine kadar geriledi. DTH ve KKM’nin toplamı %40,40, TL’nin payı ise %59,60 seviyesinde önemli bir değişim kaydetmedi. Menkul kıymet istatistiklerine göre ise, yabancıların menkul kıymet pozisyonu (hisse senedi 0,25 milyar dolar, DİBS 0,31 milyar dolar, eurobond 0,28 milyar dolar) olmak üzere net anlamda 0,8 milyar dolar artış kaydetti. TCMB’nin CHP Kurultay kararı sonrası net yabancı para pozisyonundaki iyileşmenin devam ettiğini görüyoruz. Salı günü valörlü işlemlerde yaşanan 7,6 milyar dolar artış ardından Çarşamba valörlü işlemlerde de 1,1 milyar dolar artış ile manşet rakam 29,2 milyar dolar seviyesine yükselerek dikkat çekti (bakınız grafik). TCMB’nin döviz pozisyonunun iyileşmesi, TL’nin kırılganlığını azaltan önemli bir unsur olduğunun da altını peşinen çizmemiz gerekiyor.

Dönelim yurt dışına… Dün içeride enflasyon, dışarıda ise ABD istihdam raporu yakından takip edildi. Özel sektör istihdamının pandemiden sonra ilk kez azalış göstermesi ardından dün açıklanan verinin de bir miktar zayıf geleceği düşünülmüştü ama tam da öyle olmadı. Şöyle ki, Haziran ayında tarım dışı bordrolu çalışan sayısının 147 bin artış kaydederken (beklenti +110bin) işsizlik oranı da %4,3’ten %4,1’e geriledi. İstihdam raporunu beklentilere oranla güçlü gelmesi ardından FED’in Temmuz ayında faiz indirimine gidebileceğine yönelik zaten cılız olan beklentiler iyice azaldı. Vadeli kontratlara göre, sene sonuna kadar indirim beklentisinin boyu kısalarak 52 baz puan olurken, Eylül toplantısında 25 baz puan indirime ise %72 şans tanınıyor.

Verinin piyasa yansıması ise doların hafifçe güçlenmesine, hisse senetlerinin ise beklentileri aşan güçlü istihdam ile artış kaydetmesi ile sonuçlandı. Hisse senetlerine olumlu yansıyan bir başka faktör ise her ne kadar bütçeye 3,4 trilyon dolar etki yapması, enflasyonu artırması ve ilave borçlanma gereksinimi yaratması beklense de, Trump’ın “büyük güzel yasası” meclisten de onay almayı başardı. ABD’de vergi paketinin büyümeye yardımcı olacağı görüşünden hareketle majör endeksler dün geceyi %1 civarında yükselişle tamamladı.

Güçlü ABD istihdam raporu ile 10 yıllık tahvil getirisi hafifçe yükselerek %4,34 seviyesine gelirken, altının ons fiyatı ise 3,340 dolar seviyesine hafif de olsa geriledi. Göz bebeğimiz gümüşse 37 dolar seviyesinin kıyısında haftayı kapatmaya aday görünüyor. Daha geniş bir açıdan bakarsak, altın gümüş rasyosunda (aşağıdaki grafikten de göreceğiniz üzere) kritik seviyelere geldik. Rasyonun 90 seviyesinin altına gelmesi durumunda gümüşün koşu temposunu artıracağını düşünüyoruz. Direnişin parası bitcoin ise 109bin dolar seviyesinin üzerine yerleşirken, asıl hareketin başlaması için önünde sadece 113bin dolar seviyesindeki direnci aşması kaldı (bakınız grafik).

Wall Street’teki yükseliş, Nvidia’nın 4 trilyon dolarlık değerlemeye yaklaşması ve güçlü gelen ABD istihdam verileri ile desteklenirken, piyasalarda bir süredir hâkim olan iyimserlik, 9 Temmuz tarihinde dolacak 90 günlük tarife uzatımının sonu nedeniyle yerini biraz daha temkinli bir seyre terk etti. Reuters haberlerinde Trump’ın tarifeler ile ilgili ülkelere mektuplar göndermeye başladığın okuyoruz. Asya’nın gösterge endeksi Nikkei bu sabah yatay bir seyir izlese de, haftalık bazda %0,8 kayıpla üç haftalık yükseliş serisini sonlandırmaya hazırlanıyor. Kore borsası Kospi ise %1,3 geriledi. Genel hatları ile haftanın son iş gününde, Asya piyasalarında hafif de olsa satıcılı bir seyrin hâkim olduğunu görüyoruz. ABD borsalarının vadeli işlemlerinde de hafif de olsa düşüşler görülüyor. ABD piyasalarının bugün Bağımsızlık Günü nedeniyle tatil konumunda olacağını not edelim. Mali piyasaların gündeminde bugün KKTC İstatistik Kurumunu enflasyon verileri, Türkiye’de ise Reel Efektif Döviz Kuru takip edilebilir. Herkese güzel bir hafta sonu dilerim.

TCMB net yabancı para pozisyonu, swap hâriç

Bitcoin

Altın Gümüş Rasyosu

Emre Değirmencioğlu