Erol Taşdelen

Yalnız bir şube müdürü

Bankacılıkta saha komutanı Şube Müdürleridir. Ne müşteriye, ne bölgeye ne de Genel Müdürlüğe yaranabilirler. Öfkelerini içine atarlar. Sahada olmayan insanların söyledikleri kalpleri yaralar ama yine de yutkunurlar. İşte sahanın Yalnız Kurtları : Şube Müdürleri

Yayınlanma:

3 yıl önce|

Yazan:

Erol Taşdelen

Bankacılıkta saha komutanı Şube Müdürleridir. Ne müşteriye, ne bölgeye ne de Genel Müdürlüğe yaranabilirler. Öfkelerini içine atarlar. Sahada olmayan insanların söyledikleri kalpleri yaralar ama yine de yutkunurlar. İşte sahanın Yalnız Kurtları : Şube Müdürleri

Şubede yönetici siz olduğunuz için özel sorunlarınızı personeliniz ile paylaşamazsınız.

Türk insan tipi istismara açıktır çünkü bunu yaptığınızda bir de bakarsınız etkinliğiniz gitmiş. İster istemez ilişkileri seviyeli tutmak zorundasınız.

Sulandıran ve personeli ile Kanka olduklarını iddia eden şube yöneticilerin zaman ile şube içinde iş yaptıramama gibi bir sorunla yüzleşir. Şube müdürleri aslında yalnız insanlardır. Neden mi ?

Yalnızdır çünkü;

Eve gittiğinizde eşinizin gözünde akşama kadar odanızda oturmuş gelen müşteriler ile çay kahve içerken sohbet etmişinizdir. Gün içinde müşteriye gitmiş orada da sohbetler etmişsinizdir. Bu ev işlerinin yanında yorulma için gerekçe olamaz gözlerinde.

Yalnızdır çünkü;

Bölge Müdürü, Bölge Satış ekibi günde 3-4 defa telefon açmış sizin günlük planlarınızı alt üst etmiş kendi önceliklerini size dayatmıştır bile. İstediğiniz kadar personeliniz ile haftalık günlük plan yapın bölgeden gelen telefon, mail, WhatsApp mesajları belli olmadan hareket edemez hale gelmişsiniz.

Yalnız çünkü;

Genel Müdür ve GMY’ler performans toplantıları için bilenmiştir karşınızdadır. Şube bilançoları üzerinden geçerken yediğiniz laflarda yalnızsınızdır. Size her gün akıl vermeye kalkan Bölge Müdürü, Bölge Satış Müdürleri iki büklüm kabuklarına çekilmiştir bu ortamda kendinizi yem gibi atılmış hissederdiniz, şubeniz lokasyon analizi yapmadan genel müdürlük ve bölge stratejisinin yanlış sonuçlarını savunmaya çalışırsınız

Yalnızdır çünkü;

Kimseye yaranamazsınız, her gün selam veren ayak üstü iki laf ettiğiniz şube yanındaki esnaf kredisi onaylanmadı diye selamı kesmiştir. Takibe düşen karşı esnafın suçlu sizmişsiniz gibi düşmanca bakışlarını üzerinizde hissedersiniz.

Yalnızdır çünkü;

Kendi ekibinizi kuramazsınız, bölge ve Genel Müdürlük kimi gönderdi ise onunla çalışırsınız, sadece bu arkadaşların eksik yönlerini tespit dip geliştirmek için çabalarsınız. Bu yanlış personel deme şansınız bile yoktur. Tersi de mümkün. Bu yetkisizliği son bankamda çıkarılan bir personelin “çıkarılmasın” diye uğraşmama rağmen hiç etkisinin olmamasında yaşayarak öğrendim. Ağalar personel için karar verir haberiniz olmaz. Mantıklı açıklamayı kendileri de yapamaz. Öyle ya alttaki % 10 gidecektir bir defa.

Yalnızdır çünkü;

Çalıştığınız lokasyonu seçemezsiniz. Genel Müdürlük nereye atar ise orada çalışırsınız. Son yıllarda bölge dışı tayınlar arttı bunun mantığını hala anlamış değilim. Şubeler için yerel hafıza çok önemlidir. Her kriz döneminde firmalar dökülür 5 yıl sonra farklı isim ve ortaklık yapısı ile karşınıza çıkar o bölgeden olmayan ekibin bu tür firmaların geçmişini yakalaması mümkün değildir. Bunu yapsa bile iş işten geçmiştir. İstanbul’da çalışırken birden bire kendinizi Çorum’da, Van’da, Muğla’da bulabilirsiniz. Yeni bir İl’e alışmak bile 1 yıl sürer, bu kadar dinamik bir sektörde süre kıymetlidir. Derdinizi anlatamazsınız. Çocuklarınızın okulu varmış, eşinizi tayını hemen çıkmazmış, baktığınız tedavisi süren anneniz varmış, umurlarında olmadan, size tayın yazısı bile gelmeden telefondan ”Pazartesi başlıyorsun” derler. Son tayınımda Trakya Bölge müdürü telefon açıp Uşak’a gidiyorsun dedikten sonra ( iç dünyasında nasıl bir dert oldu ise ), içinde kalan cümleleri sıraladı : “Zaten bende çok maaş alıyordun”, “maaş zammını o nedenle az tuttuk” vs vs. Nezaketen, “Ne saçmalıyorsun” bile deme gereği duymadım.

Listeyi uzatmak mümkün. İşimiz büyük kısmını şube müdürü olarak İstanbul, Trakya ve Anadolu’da çalışmış biri olarak şunu rahatlıkla söyleyebiliyorum. Şube Müdürleri “yalnız kurtlardır”. Yaşadıkları ve hissettikleri içlerinde saklıdır ve kişiye özeldir. Tek dirençleri çevresinde oluşturdukları arkadaş çemberi ve aileleridir. Çevrenizde Bankacı arkadaşlarınız var ise onlara iyi davranın zira onları hayata bağlayan sizlersiniz.

Tabi her işte olduğu gibi Bankacılıkta da kişiliği oturmamış, “koltuk hırsı” olan bunu da “kariyer” gibi bir kavram ile makyajlayanlar vardır. Bu tür şube müdürleri konu dışımızdır. Zira o yapıdaki şube müdürleri kendilerinin Zombileştiğinin bile farkında değildir. Bu zihniyetteki ruh hali Machiavelli’nin “Prens” kitabındaki hükümdarın amacına ulaşmak için yapması gerekenleri izah ederken kullandığı “ahlak dışı” tezlerine benzemektedir. Machiavilli zihniyet tarih de mi kaldı sandınız. Yüksek ses tonunda, hakaret ve aşağılama dolu cümleler ile konuşma bunlardan çıkar. Amaç bellidir, o koltuğa ulaşılacak bunu engelleyen ne var ise yapılacak. Personeli ezmek mi, kişileştirmek mi, üst yönetime yalakalık mı, üstüne mesai dışı maddi / manevi jestler mi her türlü yol mubahtır ve sektörü de bu tür yaratıklar kirletti zaten. “Amaca ulaşmak için her araç meşrudur” zihniyetinde olanları rezilliklerini da yazmaya devam edeceğiz.

Erol TAŞDELEN

[email protected]

İlginizi Çekebilir

-

Serhat CAN yazdı: BANKA, İTİBAR, SUİSTİMAL VE DENETİM

-

FAİZLER YÜKSELİRKEN REEL PİYASA NE DURUMDA

-

KKH bankalara her ay 10 milyar TL ek gelir sağlıyor!

-

BANKACILIK SEKTÖRÜ YILIN İLK YARISINI NASIL GEÇİRDİ?

-

FT : HSBC, ABD perakende bankacılığından çıkmayı düşünüyor

-

Bankalar Üst Yönetime yılın ilk yarısı ne kadar ödedi

-

Google’de Bankacılar ile ilgili en çok merak edilenler

BANKA HABERLERİ

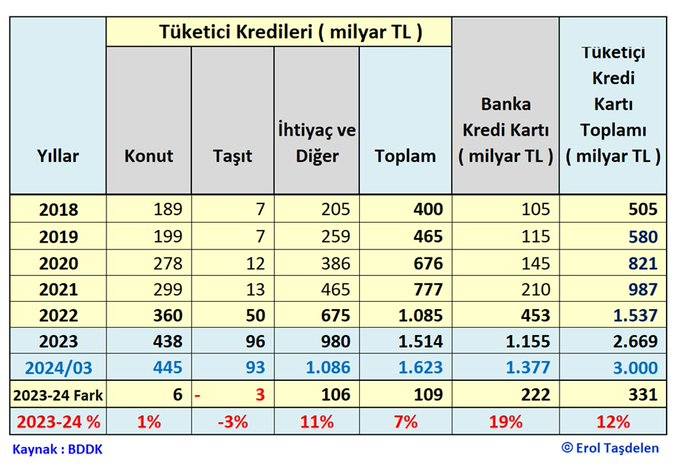

VATANDAŞIN BANKA BORCU 3 TRİLYON LİRAYI AŞTI

Yayınlanma:

5 gün önce|

12/04/2024Yazan:

Erol Taşdelen

BDDK verilerine göre Vatandaşın bankalara toplam borcu Mart sonu itibarıyla 3 trilyon TL’yi aşmış durumda. Toplam borcun 1 trilton 86 milyar TL’lik kısmı İhtiyaç Kredilerden oluşurken; 1 trilyon 377 milyar TL’lik kısmı Kredi Kart borçlarından oluştu.

Artan faiz yükü özellikle kredi kartlarında çevrilmesi zor bir döngü içine sokarken; vatandaş kredi kartlarındaki %40 aylık asgari ödemeleri dahi ödemekte zorlandığı görüldü. Kredi kartlarındaki tüm bankalardaki ortak limitin 5 maaştan 3 maaşa düşürülmesi bankalarda kreid kart limit düşürme ve limit kapama şeklinde kendini gösterirken vatandaşın hareket alanı da iyice kısılmış olyor. Ekonomi kurmaylaırn talebi daraltma stratejisine paralel bankaların bu yöndeki uygulamaları da birleşince gecikmedeki kredi ve kredi kart oran ve hacimleri de artmaya başladı.

Enflasyona bağlı reel gelirin düşmesi yanında kira, gıda gibi temel giderlerde dünya ortalamasının üzerindeki artış vatandaşı tam anlamı ile bir girdabın içine sokmuş durumda. Özellikle emekli kesim tarafından son seçimlere de yansıyan tepki oyları sayesinde iktidar partisi ilk defa 2. parti olarak sandıktan çıkmıştı.

Erol Taşdelen

Erol Taşdelen yazdı: CHP nasıl kazandı, AKP niçin kaybetti?

Yayınlanma:

2 hafta önce|

01/04/2024Yazan:

Erol Taşdelen

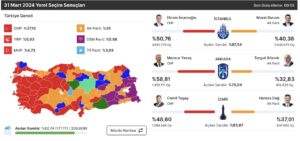

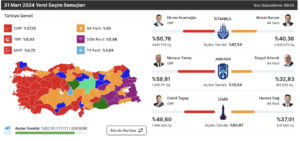

31 Mart 2024 Belediye Seçimleri Türkiye Cumhuriyeti Siyasi tarihimize şimdiden unutulmaz bir seçim gecesi olarak yerini aldı. Sonda söyleyeceğimi başta söyleyelim kazanan ve güçlenen “Demokrasi” oldu. Bu seçim hayati önemli idi, zira normal seçim takvimine göre, önümüzdeki 4 yıl yeni bir seçim olmayacak ve gelecek dört yıl için toplumun önemli bir kesimin kaygıları artarak devam ediyor. Bugün 1 Nisan 2024 bazı siyasiler ve fanatik partizanlara tam anlamı ile “şaka/şok karışımı” bir gün oldu.

Seçimlerin olması bir ülkede “Demokrasi” olduğunu göstermez

Hiç kuşkusuz bir ülkede seçimlerin olması o ülkede “Demokrasi” olduğunu göstermez. Zira, Hitler, Stalin, Kaddafi, Saddam Hüseyin gibi siyasilerin ülkesinde de Aşiretlerin yönettiği Arap ülkelerinde de, Türki Cumhuriyetleri’nde de seçimler oluyor ama hepsinde kabul edilebilir Demokrasinin olmadığı biliniyor. “Demokrasiyi çok vurguluyorum” çünkü Dünya Siyasi Tarihinde henüz genel kabul görmüş, temsilde daha ileri bir siyasi sistem uygulaması mevcut değil.

Peki Türkiye Cumhuriyet’i henüz dokuz ay önce yeni bir Genel Seçim’den çıkmışken ve Cumhur İttifakı burun ucuyla da olsa kazanmışken 31 Mart seçim sonuçlarının önemi ne anlama geliyordu. Seçim hangi ortamda yapıldı, kazanan ve kaybedenleri kimler oldu? CHP zaferinin altında neler yatıyordu, AKP niçin kaybetti, İYİ Partı niçin eridi, Yeniden Refah nasıl parladı; hadi beyin cimnastiği yapalım!

Seçimde kimler yarıştı

31 Mart seçimleri değişen siyasi sistem gereği Devlet Aygıtlarını köküne kadar kullanan iktidar ile muhalefet partileri arasında geçti. İktidar tarafından beğenilmeyen ve eski Türkiye diye aşağılanmasına rağmen daha demokratik seçim ortamı olan geçmiş seçimlerde Yüksek Seçim Kurulu’nun bağlı olduğu Adalet Bakanlığı, seçim güvenliğinden sorumlu İçişleri Bakanlığı ve TRT gibi başta kamu medya aygıtlarının bağlı olduğu ve seçim sürecinde partilere eşit fırsat ortamı sağlaması gereken Ulaştırma, Denizcilik ve Haberleşme Bakanlığı seçime üç ay kala görevlerini kabine dışı bürokratlara bırakırken; “Yetmez ama Evet” süreci ile başlayan ve getirilen “Başkanlık Sistemi” sayesinde yukarıdaki üç bakan dahil İBB Başkanı Ekrem İmamoğlu tabiri ile “17 Bakan” tam kadro seçim sahasında İktidar adaylarına açık açık oy istediler. Demokrasinin ruhuna aykırı olan bu ortama rağmen çıkan sonucun anlamını düşünün isterim. Seçim yerelden çok bu nedenle Genel Seçim havasında geçti. İBB Başkanı İmamoğlu’nun “17 kişi bana saldırıyor” söylemi yerini buldu, Halk başkanına sahip çıktı! İmamoğlu, Yavaş başta olmak üzere muhalif Belediye Başkanlığını kazananlar aynı zamanda Devletin tüm karşı koymalarına rağmen kazanmış oldu. Yenilginin nedeni kadar bedeli de olur; yok öyle “yenildik” diye kenara çekilmek taraf olup yenilmiş politize olmuş bir çok bürokrat artık o koltuklarda oturamaz! Okullar iktidar adaylarına açıp çocuklara dahi propaganda yaptıran okul müdürü o koltukta oturamaz, oturmamalı!

Seçim hangi ortamda oldu

Bu seçimin ortamı çok ilginçti. Bir defa çok değil 9 ay önceki seçim döneminde iktidarı tekrar kazanan ve vaat edilen bir çok şeyin tersi yapılmıştı. Gabar da Petrol, Karadeniz de Doğalgaz söylemine rağmen akaryakıt fiyatları iki katından fazla artması; Dolarizasyonun devam etmesi; USD/TL kurunun üstü örtülü devalüasyona tabi tutulması ve değer kaybının devam ederek geniş halk kesimin alım gücünün düşmesi; son Genel Seçimin iktidar lehine çıkmasında büyük katkısı olan emeklilere verilen ücret artışının enflasyonda erimesi; kira fiyatlarının iktidarın hukuksal düzenlemesi ile %25’i aşmayacağı söylemlerine karşı fiiliyatta kat ve kat artması; bu topraklarda yaşayan insanların “hudut namustur” hafızasına karşılık sınırların kevgire dönmesi ve devlet politikasının bu yöndeki iradesi ile milyonlarca düzensiz göçmenin ülkeye yığılması ve bunun nedenlerinin tam açıklanamaması; gösteriş ile altın dolarları halkın gözüne sokan görgüsüz kesimin par akaynağını kapa para olduğunu rataya çıkması; uyuşturucu gibi sorunun yansıtılandan büyük boyuta gelmesi; resmi enflasyon oranının bile kabul edilemez halde olması ve vaat edilen iyileşmenin gecikmesi… üst üste birikince seçin söylemleri geçim şartları karşısında etkisiz kaldı ve halkını çok iyi tanıyan son genel seçimlerde “öyle değilmiş” denmesine yol açan Süleyman Demirel’in “Boş tencerenin yıkamayacağı iktidar yoktur” tarihi sözleri aksine testten geçti ve tekrar onaylandı!

AKP niçin kaybetti?

AKP en güçlü olduğu sahada Belediyelerde ağır yenilgi aldı. Seçimin önemi de buradan geliyor! AKP’nin kaybetmesinde hesaba katmadığı yılların vermiş olduğu seçim zaferlerinin siyasi körlüğüne neden olan özgüveni kaybettirdi. Zira, yıllardır uygulanan “algı operasyonları, dini söylemler, beka sorunu söylemleri” işe yaramış, her seçimde uygulamaya konulan “siyasi aygıtların” bu seçimde de işe yarayacağı var sayıldı. Bir defa karşı muhalif blok son genel seçime göre darmadağın durumdaydı, kemikleşmiş ve ortam ne olursa olsun kendilerine sadık kalacak seçmen kitlenin ( örneğin emekliler ) desteğinin devam edeceği var sayılıyordu. Üstüne tüm bakanlar ve Devlet Başkanı sıfatı ile partili Başkan olan Erdoğan’da seçim sahasına inince kendi elleri ile ortam Genel Seçim havasına zaten girmiş oldu. Özünde “çöplerimi kim toplayacak” diye sandığa giden seçmen “sen misin bu ekonomik ortamı bize yaşatan, fırsat bu fırsat” diye tepkisini ortaya koyarak belki de seçim hayatında AKP dışında hiçbir partiye oy vermeyen seçmen oyları ilk defa başta CHP olma üzere partilere kaydı. AKP ilk defa bir seçimden en çok oyu alan parti olamadı. İBB Başkanı İmamoğlu karşısında mazeret öne süremeyecek %11,5 ve 1 milyon oy fark ile üçüncü defa ağır yenilgisini aldı. Erdoğan’ın “İstanbul’u alan Türkiye’yi alır” söylemi de gerçekleşti. AKP’nin kaybetmesinde kimi koysam kazanır havasında yanlış adaylar, doğru adayın altında yanlış belediye üyeleri konması gibi stratejik hatalar yapılması muhalefetin elini güçlendirdi. Bazı illerde Belediye Başkanı birlikte çalışacağı Belediye Meclis adaylarını belirleyemedi ve AKP milletvekilleri direkt müdahale ederek kendi adamlarını belediye meclisine soymaya çalışması hiçbir seçimde bu kadar bariz olmamıştı. AKP bazı illerde Meclisi aldığı halde, Başkanlığı kaybetmesini başka türlü açıklayamaz. Örneğin UŞAK’ta CHP’nin 35 yıl sonra Belediyeyi kazanmasında AKP’nin bu hatasının katkısı büyük oldu. Doğu illerdeki seçilmiş Belediye Başkanları yerine Kayyum atanması da bu seçimle birlikte tartışılır hale gelmiş durumda. AKP’nin Ötekeleştirme üzerine Siyaset Stratejisi de çökmüştür.

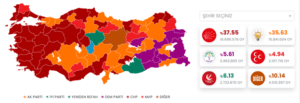

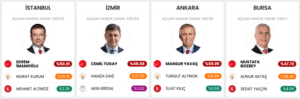

Seçimin kazananı tartışmasız: 47 yıl sonra CHP oldu!

1946 seçimlerinden sonra CHP hiçbir zaman tek başına iktidar olamadı. 1977’nin Ecevit Liderliğinde alınan %41,80’lik tarihi zaferden 47 yıl sonra ilk defa CHP sandıktan en çok oyu alan birinci parti olarak çıktı. CHP Türkiye genelinde 17,3 milyon oy %37,7 oran ile en yüksek oyu alan parti olarak sandıktan çıkarken; AKP 16,3 milyon oy %35,5 oran ile ilk defa ikinciliğe düştü. CHP’nin Gençleştirme Stratejisi tuttu! CHP; Adana (%46) , Ankara (%60), Antalya(%49), Aydın (%51), Eskişehir (%51), Mersin (%60), Muğla (%55), Tekirdağ (%50), İzmir (%49) ve İstanbul (%51)’u yeniden kazandı. Balıkesir (%51), Bursa (%48), Manisa (%57) ve Denizli (%48)’nin Büyükşehir Belediyelerini kazandı. Adıyaman(%50)’ın ilk kez Afyonkarahisar’ı, Amasya’yı, Bartın, Giresun, Kastamonu, Kırıkkale, Kilis, Kütahya, Uşak ve Zonguldak yıllar sonra kazandı. Ardahan, Artvin, Bilecik, Bolu, Burdur, Çanakkale, Edirne, Kırşehir, Sinop ve Yalova’yı kazandı. CHP 2024 Seçimlerinde 14’ü büyük şehir olmak üzere 35 il başkanlığını kazanırken toplam nüfusunda %65’ini oluşturan 60 milyon vatandaşın yaşadığı kısmı CHP Belediyeler tarafından yönetilecek olması seçim zaferini daha anlamlı hale getirdi. Zira, ekonominin %80’ni bu illerde dönüyor. CHP İstanbul’da %51 Ankara’da %60; İzmir’de %49; Bursa’da %48 gibi ezici oy oranı ile oylar bölünecek seçmen fanatik davranıp partilerini terk etmeyecek; CHP halka umut olamaz söylemlerini de alt üst etmiş durumda. Tam anlamı ile başta iktidar güçlerine 1 Nisan şakası! CHP’nin kazanmasında partiyi küçültmeye götüren Kılıçdaroğlu‘nun liderlikten uzaklaştırılmasının etkisi hiç kuşkusuz büyük olurken; Kılıçdaroğlu’nun da Siyasi hayatını bitirmiş oldu! Kılıçdaroğlu’na yapılan eleştirilerinde ne kadar haklı ve yerinde olduğunun kanıtı oldu bu seçimler aynı zamanda. CHP seçime Kılıçdaroğlu liderliğinde girmiş olsaydı kesinlikle bu zafer kazanılamazdı, parti lideri bu açıdan çok önemli olduğu kanıtlandı. Diğer taraftan CHP Başkanı Özgür Özel’den çok seçimde cephe komutanları olan İmamoğlu ve Yavaş gerçeği ile bu zaferim kazanıldığının da altını çizmek abartı sayılmamalı! İki Başkanında “Halkın kaynakları vakıflara değil tüm halka gidecek” söylemi yerini buldu. Öğrenci yurtları, kendi tarımını yapma çabaları, öğrenci bursları, sosyal yardımların artması, Kent Lokantaları, sahillerdeki kaçak yapıların yıkımı gibi hizmetleri gören halk söylemlerin yapıldığını; üstüne, İBB AKP adayı Kurum’un “İmamoğlu vaatlerinin %87’sini gerçekleştirmiş” sözü ile tescillenince sonuç kaçınılmaz oldu! Kısaca, siyasette umudun yeni adı: CHP’dir!

Seçimin kaybedenler kulübü!

Seçimlerden en ağır yara ile çıkan hiç kuşkusuz İYİ Parti ve lideri Meral Akşener oldu. Seçmen son Genel Seçimlerde seçime günler kala 6’lı masadan kalkmasına sonra tekrar dönmesine anlam veremezken bunun nedenini de tam olarak başta kendi oy veren seçmene dahi anlatamazken üstüne yerel seçim sürecinde iktidardan çok muhalefeti eleştirmesi karşısında seçmenin en ağır cezalandırdığı parti ve lideri oldu. Dokuz ayda bu gibi eriyen partinin lideri Meral Akşener “sorumluluk bende” çıkışı ile kendi siyasi hayatını da bitirme noktasına getirmiş oldu. Aslında CHP’nin kazanmasında değişen lideri Kılıçdaroğlu’nun değiştirilmesinin ne kadar olumlu etkisi oldu ise Meral Akşener’in seçim ortamına uygun olmayan tavrı da o kadar itici oldu. Son Genel Seçimin yenilgi faturası da kendine kesilmiş oldu. İYİP’nin İBB adayı Buğra Kavuncu’nun, eşi ve kızıyla birlikte oy kullandığı 2254 nolu sandıktan kendisine 3 oy çıkması partinin düştüğü durumu iyi özetliyor aslında.

Merak Akşener’in “İktidara yanaşma” stratejisi de tutmadı. Kılıçdaoğlu’nun “Halil İbrahim Sofrası” söylemi de bu seçimde yerle bir olurken masadaki partilerin seçim sonuçlarında ismi bile geçmemesi bu liderlerin sahadan ve halktan ne kadar kopuk olduğunun da göstergesi oldu. MHP kan kaybetmeye devam ederken lider değişikliğinin zamanının geldiği iyice netleşti. Kılıçdaroğlu sayesinde Meclise girerek yapay başarı sağlayan Deva, Gelecek gibi partilerin siyasi hayatta kalıcı olması da zorlaştı.

Erbakan küllerinden doğdu

Son genel seçimlerde son anda adaylıktan çekilip Erdoğan’ı destekleyen Necmettin Erbakan’ın oğlu Fatih Erbakan tek başına girdiği seçimlerde sürpriz yaparak Yeniden Refah Partisi Türkiye genelinde 3. parti olarak çıktı. CHP’ye oy vermem diyen kesimin oylarını konsolide etmede başarılı oldu. Aldığı oy oranı ile Türk Siyasi hayatında kalıcı olacağının sinyalini verdi. Yeniden Refah Partisi’nin %6,2 oy oranı ile Erdoğan sonrası muhafazakar seçmenin yeni umudu haline geldiğinin de göstergesi oldu. Üstelik Yeniden Refah partisi biri büyükşehir olmak üzere 2 İl, 37 ilçe, 19 Belde de Belediye Başkanlığını da kazandı. Bu başarısı ile CHP’den sonra büyük başarı gösteren ve sürpriz yapan parti hiç kuşkusuz Yeniden Refah Partisi oldu.

DEM Parti’ye Doğu illerinde destek sürdü

DEM oy oranı Batı illerinde erimesine rağmen Doğu illerinde varlığını sürdürdü. 3’ü Büyük şekir olmak üzere 10 il başkanlığını kazanan DEM en fazla oy alan %5,7 oranda 2,6 milyon oy ile dördüncü parti olarak sandıklardan çıktı. Diyarbakır (%64), Mardin (%57), Muş (%42), Ağrı (%51), Van (%55), Hakkari (%48), Batman (%64), Siirt (%49), Iğdır (%46), Muş (%42 ) gibi iller yanında Tunceli (%40 )’ de yüksek oy oranları ile DEM’e geçmiş durumda.

Bundan sonra ne olur?

Hiç kuşkusuz bir sonraki seçimler için kodlarını da içinde saklayan bir seçim oldu. CHP lideri Özgür Özel’in partideki siyasi geleceği de İmamoğlu’nun bundan sonraki hamlesinin ne olacağı ile yakından ilgili! İmamoğlu hiç kuşkusuz Erdoğan’ın yerine yeni lider adayı olarak ilk sıraya oturmuş ve yerini sağlamlaştırmış durumda!

Bunu anlayan Erdoğan seçim gecesi konuşmasında Demokrasi vurgusu yapsa da bunu söylemde kalmamasını seçmen gözlemleyecektir. Bir defa muhalif Belediye ve Başkanları ile kavganın Erdoğan’a yaramadığı ortaya çıktı. Engeller halkı cezalandırma noktasına geldiğini halkı gördüğü, muhalif belediyelerin altyapı yatırımlar için onaylanmış yurt dışı kredilerin izne bağlanması; İstanbul gibi metropollerde taksi gibi sorunların çözülmesinin engellenmesi Erdoğan’a yaramadığı ortaya çıktı. Bu tip engellerin devam etmesi halinde halkın tepkisinin artarak devam edeceği net ortaya çıkmış durumda. Diğer taraftan halkın hayatına olumlu yansıtılamayan düzensiz göçmenler sorunu, üniversite kontenjanından pay alan yabancılar, hastanede sıranın uzamasını sağlayan ve öncelikli sağlık hizmeti alan yabancı somut sorunları ortada dururken; parti devleti yaratmaya yönelik kamuda partizanca liyakatsız atamalar; “petrol, gaz bulduk, uzaya gittik, siha, iha” gibi söylem ve vaatlerin de bir şeye yaramadığı ortaya çıktı. Üstüne Refah seviyesi düşen başta emekli gruplar gibi sabit maaş ile geçinen orta direk nüfusun refah seviyesini koruyamadan, artıramadan seçim kazanılamayacağı da yapay “beka sorunu” söylemi ile medyanın, sivil toplum kuruluşlarının, siyasilerin baskı altına alınmasının da, “Silivri soğuk” tehditinin de işe yaramadığı netleşmiş oldu. Yerel seçimlerde kullanılmayan Yurt Dışı oyları da bundan sonra daha da çok tartışılır hale gelir. Doğu illerindeki Belediyelere Kayyum Uygulaması da bu seçimden sonra daha zor olacaktır. Zira, DEM Kayyum atanan 5 il Belediye Başkanlığını tekrar kazandı. Perinçek ise kazandığı dört muhtarlık ile övünecek duruma düştü.

Bu seçimden alınması gereken ders çok fazla ve şimdiden Siyasi Tarihimize unutulmayan seçimler arasına girmiş oldu. Bundan sonraki süreç Erdoğan için de AKP için de kolay olmayacak. Erdoğan’ın seçim gecesi yaptığı konuşmada “ekonomiye odaklanacağız” söylemi de hiç kuşkusuz bundan sonraki siyasi gelişmeleri belirleyecek kadar önemli hale gelmiş oldu. AKP halkın verdiği mesajı doğru okumalı. Aksisi, “krizle gelen krizle gider” söylemini de haklı çıkarır. Derinleşen kriz ortamı Erken Seçim söylemlerinin artmasına neden olur! AKP’nin ve Erdoğan’ın siyasi geleceği de krizi ne kadar sürede, hangi kesimlere ne kadar hasar vererek çöze(meye)ceği ile de yakından bağlantılı hale gelmiş durumda! Her ne kadar Bahçeli “Erdoğan devletin başıdır, desteğimiz tamdır” açıklaması yapsa da Cumhur İttifakı da yeni formasyon ile kendi içinde MHP’siz yeni arayışlar içine girmesi şaşırtıcı olmayacaktır. Erdoğan’sız AKP’nin ise sonunun ANAP gibi olacağı kaygısı da artmış durumda. Kendi siyasi kariyerlerini ülkenin beka sorunu gibi gösterenlerin dönemi de kapanmıştır. Eski Belediye yönetiminde hasıraltı edilen yolsuzluk dosyaları daha uzun süre bekletilemez. Sosyal Medya üzerinde yapılan baskılar devam ettirilemez. Konser yasakları sürdürülemez.

Kısaca, 31 Mart 2024 seçimlerinde kartlar yeniden karıldı, Halk gelişmelere el koydu, hiç bir şey eskisi gibi olmayacak, olamaz da! Bir dönem kapanırken, yeni dönemin işaretlerinin de içinde yer aldığı bir seçim oldu!

Erol TAŞDELEN, Ekonomist-Siyaset Bilimci

Erol Taşdelen

47 yıl aradan sonra CHP 1. Parti oldu

Yayınlanma:

2 hafta önce|

01/04/2024Yazan:

Erol Taşdelen

1977 yıl seçiminden sonra bir ilk oldu

Ecevit’in başkanlığında 1977 seçimlerde aldığı %42 oy oranından sonra ilk defa en yüksek oyu alarak seçiömlerden 1. olarak çıktı. Geçici sonuçlara göre CHP, AA %37,5 ANKA Ajansa göre %38,3 oy oranı ile birinci parti çıkarak parti tarihine geçecek bir seçim sonucu yakaladı. Kılıçdaroğlu’nun CHP Başından devrilmesinden sonra girdiği ilk seçimdeki başarısı ile geçmiş dönemde ne kadar kötü yönetildiğinin ve Kılıçdaroğlu’na yapılan eleştirilerin haklılığını da kanıtlamış oldu. %50 oy alıp AKP adayına %10 fark atan Ekrem İmamoğlu konuşmasında 17 Bakanın sahada olmasına rağmen kazanılan zaferin anlamını vurgularken, alınan oy oranının “Taksi sorunu” gibi çözüm üretilen konularda daha fazla engel getirilemeyeceğinin, bekletilen imzaların da altını çizmesi önümüzdeki günlerde elinin güçlendiğinin de sinyalini vermiş oldu.

CHP Büyük Şehirleri aldı

Başta İstanbul, Ankara, İzmir, Bursa, Antalya, Mersin, Aydın, Manisa, Balıkesir, Çanakkale olmak üzere 36 il, 333 İlçe CHP Belediyesine geçti. Toplam Nüfusun ise %64’i CHP Belediyeleri tarafından yönetilecek; Ekonomi üretiminin %80’ninin yer aldığı toplam 60 milyon kişilik nüfusu bulan iller CHP kazandı. CHP, Adana, Ankara, Antalya, Aydın, Eskişehir, Mersin, Muğla, Tekirdağ, İzmir ve İstanbul’u yeniden kazandı. Balıkesir, Bursa, Manisa ve Denizli’nin büyükşehir belediyelerini kazandı. Adıyaman’ın ilk kez Afyonkarahisar’ı, Amasya’yı, Bartın, Giresun, Kastamonu, Kırıkkale, Kilis, Kütahya, Uşak ve Zonguldak’ı kazandık. Ardahan, Artvin, Bilecik, Bolu, Burdur, Çanakkele, Edirne, Kırşehir, Sinop ve Yalova’yı kazandık.

Kırklareli, Hatay ve Çorum’da başa baş yarış devam ediyor.

Seçimin Kaybedeni İYİ Parti oldu

İYİ Parti Lideri Meral AKŞENER’in iddialı çıkışına rağmen seçimin tartışmasız keybedeli İyi Parti oldu. İyi Parti Türkiye Genelinde oyu %4 altında aklırken Meral AKŞENER’in partiden istifa etmesi ve siyasi hayatını sonlandırması da gündem egeldi. On ay önce yapılan Genel seçimlerin kaybedelimesinde tutarsız tavırları ile seçmenin tepkilerini üzerine çeken Meral Akşener’in partisi tam anlamı ile eriyip gitti.

Yeniden Refah sürpiz yaptı

Necmettin Erbakanın oğlu Fatih Erbakan tek başına girdiği seçimlerde sürpriz yaparak Türkiye genelinde 3. parti olarak çıktı. Aldığı oy oranı ile Türk Siyasi hayatında kalıcı olacağının sinyalini verdi. Yeniden Refah Partisi’nin %6,1 oy oranı ile muhafazakar seçmenin yeni umudu haline geldiğinin de göstergesi oldu.

AKP seçmenine şok yaşattı

Büyük şehirlerde ciddi oy erimesi yapan AKP büyük şehileri kaybetti. İddialı olduğu İstanbul’da ilk defa CHP’nin %10 fark yedi. Adana ve Mersinde ilk defa hiç bir ilçe alamadı. Bundan sonraki süreci yönetmesinin zor olacağı günler başlarken, Erdoğan bankon konuşmasında Ekonomik sorunlara odaklanacağını belirtmesi, zorlu sürecin başlangıç sinyalini de vermiş oldu.

10 ayda ne değişti

2023 Masıs ayında yapılan seçimlerde kaybeden CHP nasıl oldu da 1. parti haline geldiği de tartışma konusu oldu. Başta CHP seçmenleri ve delegeler faturayı Kılıçdaroğlu’na çıkarıp Başkanlıktan indirerek Özgür Özel’in Başa geçirmesi tepkileri yatıştırırken değişikliğin ne kadar da yerinde olduğu ve eleştirilerin doğruluğu Yerel Seçim sonuçları ile de tescillenmiş oldu. Ekonomik Krizin de ciddi etkisi olduğu gözlemlenen seçim sonuçlarında krizin AKP tarafından çözülemeyeceği kanaatinin de artmış olduğu görüldü. Kriz ortamında yaşanan seçimler AKP açısından hezimet olmuş durumda.

Uşak gibi iller 35 yıl sonra CHP’ye geçti

Uzun yıllar yerel yönetimde CHP dışındaki partiler tarafından yönetilen örneğin UŞAK gibi iller 35 sonra ilk defa CHP yönetimi tarafındna yönetilme şansını yakaladı. Bu tip illerin büyük şehir belediyelerden altyapı yatırımlarında yardım alarak imar alanında başarı yakalaması sürpriz olmayacak.

Erdoğan’ın yerine en büyük aday İmamoğlu oldu

Seçim sonuçları aynı zamanda Erdoğan sonrası dönem için de gösterge neteliği taşırken; Erdoğan’a rağmen 3. kez seçim kazanan Ekrem İmamoğlu da ileriye yönelkik Erdoğan’ın yerine en büyük aday olarak ortaya çıkmış durumda. Zira, İBB Başkanlık yanında İl Meclis Üyeliğinde de çoğunluğu ele geçiren CHP’de İBB Başkanının değişmesi İmamoğlu’nun Başkan olmasını da olumsuz etkileyecek bir durum oluşturmayacak. Önümüzdeki yıllarda Türk Siyasi hayatını yakından etkileyceek olan 2024 seçimleri beklenenin aksine çok sakin ortamda geçti.

Erol TAŞDELEN – Ekonomist

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (552)

- BANKA ANALİZLERİ (129)

- BANKA HABERLERİ (2.461)

- BASINDA BİZ (51)

- BORSA (262)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.536)

- GÜNCEL (1.625)

- GÜNDEM (2.717)

- RÖPORTAJLAR (38)

- SİGORTA (106)

- ŞİRKETLER (1.473)

- SÜRDÜRÜLEBİLİRLİK (278)

- VİDEO Vitrini (19)

- YAZARLAR (650)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (365)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (65)

- Serhat Can (2)

- Tuncer Dede (11)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

Mart ayı bütçe görünümü

Dünya Bankası’ndan Türkiye Kredisi açıklaması

PASHA BANK ’ın sürdürülebilirlik yolculuğunda “Yeşil Ofis Yeşil Dönüşüm” diploması başarısı

İş Bankası’ndan “100. Yıl Bonosu”

DİSK-AR: Geniş Tanımlı İşsizlikte Artış Sürüyor

Tekstil ve giyimde konkordato alarmı!

MERKEZ BANKASI 818 MİLYAR LİRA TARİHİ ZARAR AÇIKLADI

Ortadoğu’daki çatışmalar güvenli limanlara sığınma isteğini artırdı

35 YIL SONRA CHP’YE GEÇEN UŞAK BELEDİYESİ 1,4 MİLYAR LİRA BORÇLU ÇIKTI

ABC Deterjan’a 4,6 milyon TL para cezası verildi

İşverenler 50 Yaş Üstü Çalışanları Keşfetti

VAKIFBANK EMEKLİ PROMOSYON’DA KESENİN AĞZINI AÇTI

GARANTİ BBVA 1 MİLYAR LİRA TAKİP DOSYASINI DEVRETTİ

VATANDAŞA KÖTÜ HABER: Borcu borçla kapatma donemi bitti

QNB Finansbank Emekli Promosyonunu artırdı

EMEKLİLER SİYASİLERE SESLERİNİ DUYURMAYA ÇALIŞIYOR

Poayis’e Hoşgeldiniz!

BANKA KİRALIK KASA ÜCRETLERİ 20 BİN LİRAYI GEÇTİ

Yüzde 65 faizle firmalar nasıl döner: İflaslar ve işsizlik patlar!

Her beş otelden üçüne bankalar el koyabilir

- Bakan Şimşek duyurdu: KDV oranlarında artış yapmadık! 17/04/2024

- Son dakika: Süper Loto çekilişi sonuçları belli oldu! 16 Nisan 2024 Süper Loto bilet sonucu sorgulama ekranı! 16/04/2024

- Piyasada sahte altın alarmı! 16/04/2024

- Gabar petrolünün kalbinden canlı yayın! CNN TÜRK üretim tesisinde 16/04/2024

- Ek ders ücreti 2024: Öğretmenlerin bir saat ek ders ücreti ne kadar? 16/04/2024

- Evolution Equity Partners’dan, yapay zekaya 1,1 milyar dolar 16/04/2024

- Dünya Bankası: 12 milyar dolar özel sektöre yönelik olacak 16/04/2024

- Resmi Gazete'de bugün (17.04.2024) 16/04/2024

- Şok Market, İstegelsin'i satın aldı 16/04/2024

- "Bir miktar öğretmen ataması yapılacak" 16/04/2024

- Powell'dan faiz oranlarının yüksek kalabileceği sinyali 16/04/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL12 ay önce

GÜNCEL12 ay önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM4 ay önce

GÜNDEM4 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı