EKONOMİ

Küresel ekonomiye yön verecek 10 trend

The Economist dergisinin araştırma birimi Economist Intelligence, 2023 yılına ilişkin temel eğilim ve beklentileri mercek altına aldığı “The World Ahead 2023” özel sayısında, küresel ekonomiye yön verecek önemli trendleri ve sektörel beklentileri analiz etti.

Yayınlanma:

3 yıl önce|

Yazan:

BankaVitrini

The Economist’in araştırma birimi Economist Intelligence, “The World Ahead 2023” özel sayısında küresel ekonomiye yön verecek önemli trendleri ele alıyor. Savaş ve pandeminin devam ettiği, enflasyonlu ve resesyonlu bir yıl olması beklenen 2023’e faiz artışları ve talepteki bozulma damga vuracak. Yatırımlar hız kesecek ve finansal istikrar önemli bir sınavdan geçecek.

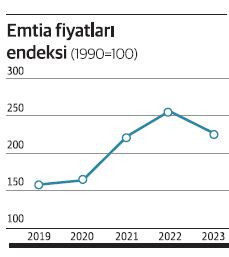

Emtia fiyatlarının 2022 rekorlarından düşmesi öngörülüyor. Çin’in kısıtlamaları gevşetmesi imalatçıları ve turizm sektörünü sevindirecek olsa da, bu durum özellikle Avrupa için enerji krizini daha da derinleştirecek. Rekabette öne çıkmaya çalışan şirketlerin teknoloji yatırımları 2023’te de artmaya devam edecek.

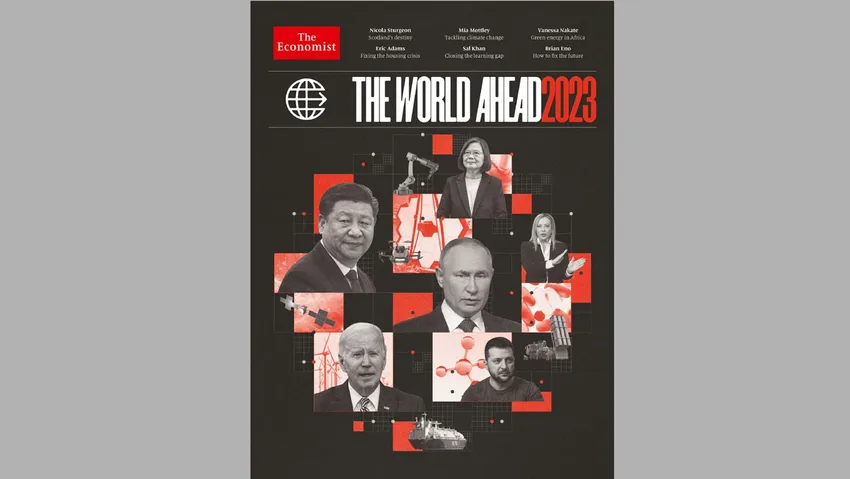

2020 yılında COVID-19 pandemisiyle sarsılan küresel ekonomi 2023 yılına jeopolitik gerilimlerin hat safh ada olduğu bir seyirde giriyor. The Economist’in araştırma birimi Economist Intelligence tarafından hazırlanan 2023 özel sayısında pandeminin ve Ukrayna Savaşı’nın devam ettiği 2023 yılında küresel ekonomiye hangi trendlerin yön vereceği ve hangi sektörü nelerin beklediği inceleniyor.

2023, Economist Intelligence analizlerine göre tüm gözlerin Ukrayna Savaşı’nda olduğu, hem gelişmiş hem de gelişmekte olan ekonomilerin büyük bir kısmında resesyon görülecek, savaşın devam etmesinin temiz enerjiye geçişi hızlandırdığı, Batılı ekonomilerin otokrat rejimlerin enerji kaynaklarına bağımlı olmaktan kurtulmaya çalıştığı, Çin’in kendi toprağı olarak gördüğü Tayvan’la “barışçıl yeniden birleşme” adımını atabileceği ve bunun Batı nezdinde bir işgal olarak algılanabileceği, Hindistan’ın nüfusunun Çin’i geçtiği, ABD’de iç siyasette 2024 seçimleri öncesinde kutuplaşmanın sürdüğü, jeopolitik ittifaklarda değişiklikler olabilecek, NATO’ya iki yeni üyenin katıldığı bir yıl olacak.

Economist Intelligence tarafından hazırlanan “The World Ahead 2023” özel sayısının kapağında yer alan liderler araştırma biriminin 2023’e damga vuracağını öngördüğü konularla da birebir örtüşüyor: Çin Devlet Başkanı Şi Cinping, Rusya Devlet Başkanı Vladimir Putin, Ukrayna Devlet Başkanı Volodimir Zelensky, ABD Devlet Başkanı Joe Biden, Tayvan Devlet Başkanı Tsai Ing-wen ve Avrupa Birliği’ndeki çatlakları artırmasından endişe edilen aşırı sağ İtalya Başbakanı Giorgia Meloni… Küresel ekonominin seyrine ilişkin en büyük itici güç 2023 yılında da Ukrayna Savaşı ve Batı ile Çin arasında özellikle Tayvan üzerinden yaşanan jeopolitik gerilim olmaya devam edecek.

GEÇİM KRİZLERİ VE ENFLASYON BİR ÇOK SEKTÖRDE TALEBİ ZEDELEYECEK

OTOMOTİV

Elektrikli araç satışlarında %25 artış bekleniyor

Küresel otomotiv satışlarının 2023 yılında sadece yüzde 1 artacağını ve 2019 düzeylerine göre hala yüzde 14 aşağıda kalacağını öngören Economist Intelligence, büyümenin itici gücünün elektrikli araçlar (EV) olmasını bekliyor. EV satışlarında öngörülen yıllık büyüme yüzde 25. 10,8 milyon EV satışı gerçekleşmesi, bunun toplam satışların beşte birini oluşturması öngörülüyor. Pandeminin daha az vurduğu ticari araç satışlarında düşüşün devam etmesi bekleniyor. Tedarik darboğazlarının devam etmesi ancak çip darboğazında gevşeme olması öngörülüyor. Çin’in emisyon standartlarında katılaşması ve dünya genelinde satılan EV’lerin yarısından fazlasının Çin’de gerçekleşmesi bekleniyor.

SAVUNMA VE HAVACILIK

Savaş bütçeleri artacak, reel bazda düşecek

2023 Ukrayna Savaşı ve Tayvan’a ilişkin jeopolitik gerilimler nedeniyle hükümetlerin savunma bütçelerini güçlendireceği bir yıl olacak. ABD 800 milyar dolarla açık ara en büyük savunma harcamasını yapacak ülke ve ikinci sırada gelen Çin’in üç katı savunma harcaması yapacak. Japonya ve Almanya savunma bütçesini beş yıl içinde GSYH’lerinin yüzde 2’sine yükseltmek için savunma bütçelerini artıran diğer büyük ekonomiler olacak. Ancak Economist Intelligence enfl asyon nedeniyle aslında reel bazda harcamaların düşeceğini, bunun savunma ve havacılık şirketleri için zor bir yıl olacağı anlamına geldiğini vurguluyor.

ENERJİ

Asya’nın talebiyle enerji krizi derinleşecek

Enerji krizinin, özellikle Avrupa’da 2023’te daha da derinleşmesi, kış aylarının Avrupa’nın gaz stoklarını eritmesi ve LNG arzının talebe yetişememesi öngörülüyor. Batı’nın Rus hidrokarbonlarına yaptırımları Avrupa’ya Rus gazının tamamen kesilmesiyle sonuçlanabilir. Asya’dan gelen talebin küresel petrol talebini yaklaşık yüzde 1,5 artırması (1,5 milyon varil/gün) bekleniyor. Ancak OPEC’in de istemeyerek de olsa üretimini 2,4 milyon varil/ gün artırarak fiyatları baskılayacağı tahmin ediliyor. Almanya ve İtalya’da yeni LNG regazifikasyon terminalleri açılacak olsa da, bu ekonomiler Asyalı alıcılarla rekabet edecek. Tüm bunlar enerji tüketimi sadece yüzde 1 artsa bile 2023’te enerji fiyatlarının yüksek seyrinin sürmesiyle sonuçlanacak. Nükleer enerjiye olan ilgi artmaya devam edecek, Almanya ve Güney Kore’de nükleer tesisleri kapatma planları ötelenecek.

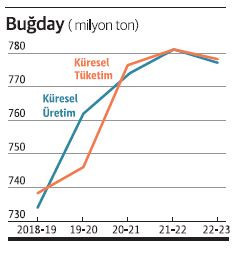

GIDA VE TARIM

Açlık krizi derinleşecek ama fiyatlar düşecek

Ukrayna Savaşı’yla derinleşen açlık ve gıda krizi 2023’te de büyüyerek devam edecek. Birleşmiş Milletler öngörülerine göre açlık krizi çeken dünya nüfusu 19 milyon daha artarak 830 milyona ulaşacak. Rusya’nın gübresinin küresel piyasalara ulaşmasındaki aksamalar ve yüksek enerji fiyatları nedeniyle tarım sektörleri olumsuz etkilenecek. Buğday ve mısırda arzın düşmesi, pirinç üretiminin ise artması öngörülüyor. Ukrayna limanlarından tahıl ihracatında blokajların devam etmesi özellikle Mısır’ın bundan olumsuz etkilenmesi bekleniyor. Ancak talepteki yavaşlama nedeniyle Economist Intelligence’ın hazırladığı gıda, içecek ve yem endeksi yağlı tohumlardaki düşüşün etkisiyle 2023’te yüzde 12 düşecek. Tüketiciler ceplerini korumak için gıda tüketim alışkanlıklarını değiştirecek. Buğdaydan darıya, ayçiçek yağından diğer bitkisel yağlara geçiş olabileceği belirtiliyor. Bazı ülkeler gıda arzını korumak için yeni ihracat yasakları getirerek fiyatları tekrar yükseltebilir.

ALTYAPI

Yatırımlarda 14 yılın en zayıf artışı

Son altı yıldır istikrarlı şekilde artan ve payı küresel GSYH’nin yüzde 25’ine ulaşan altyapı yatırımlarının hükümetlerin nakit açıkları nedeniyle 2023’te frene basması bekleniyor. Ancak yine de küresel altyapı yatırımlarının 25 trilyon dolar olması bekleniyor. Bu yüzde 1,1’lik bir artış 2009’dan bu yana küresel sabit yatırım harcamalarında görülen en zayıf artış kaydedileceği anlamına geliyor. Savaş öncesi planlanan altyapı yatırımları ulaşım, su altyapıları ve dijitalleşmeye odaklanırken, savaşla birlikte enerji altyapılarına da para akmaya başlıyor. Çin’de ise kırsal altyapılar ve 5G ağları yatırımların odaklanacağı önemli alanlar. Rus fosil yakıtlarından bağımsızlaşma çabaları kapsamında doğalgaz altyapıları, yeni liman yatırımları ve LNG için regazifikasyon yatırımlarının 2023’te 32 milyar dolara ulaşması öngörülüyor.

BİLİŞİM TEKNOLOJİLERİ

Şirketlerin IT harcamaları %6 artacak

Rekabetçi gücünü artırmaya çalışan şirketler talebi daha iyi tahmin edebilmek, tedarik zincirlerini anlık takip edebilmek ve verilerinin güvenliğini sağlamak için resesyona rağmen bilişim teknolojilerine para harcamaya devam edecek. Danışmanlık şirketi Gartner, IT harcamalarının 2023’te yüzde 6’nın üzerinde artmasını öngörüyor. Bu artışta başı çeken şirketlerin yazılım ve IT hizmeti ihtiyaçları olacak. Aygıt satışları, yükselen fiyatların talebi zedelemesi nedeniyle hayal kırıklığı olacak. Yüksek ücretler ve tedarik sorunları şirketleri otomasyon yatırımlarını hızlandırmaya itecek. Araştırma şirketi IDC yapay zeka pazarının 500 milyara ulaşmasını öngörüyor. Bulut harcamaları da artacak ve Gartner tahminlerine göre Amazon ve Microsoft gibi devlerin sunduğu bulut hizmetleri pazarı da 600 milyar dolara ulaşacak.

MEDYA ve EĞLENCE

Streaming pahalandıkça kullanıcı kaybedecek

Reklam harcamalarının yüzde 5 artmasını öngören reklamcılık devi Dentsu, 780 milyar dolar olması beklenen sektörde bu büyümenin yayıncıların reklam ücretlerini yükseltmesinden kaynaklanacağını öngörüyor. Dijital reklamların payının toplam reklam harcamaları içindeki payının yüzde 57’ye yükselmesini öngörüyor. Apple’ın kişisel verilere ilişkin korumaları dijital reklamcıların işini zorlaştırmaya devam edecek. Economist Intelligence tahminlerine göre pandemiye ilişkin endişelerin azalmasıyla sinema salonlarında cirolar 2023’te 2019 seviyelerini geçecek. Streaming devleri aylık abonelik ücretleri arttıkça kullanıcı kaybedecek ancak rekabette öne geçebilmek için içeriğe para akıtmaya devam edecek. Büyük oyuncular finansal güçleriyle geleneksel medyadan spor yayınlarını da çekmeye başlayacak.

BANKACILIK VE FİNANS

Finansal istikrar büyük bir sınav verecek

2023’te küresel ekonominin yavaşlaması nedeniyle Economist Intelligence öngörülerine göre finansal istikrar büyük bir sınav verecek. Bankaların rezervlerinin yüksek olması ve Basel 4 gibi katı standartlar sayesinde 2008 benzeri bir finansal kriz beklenmiyor. Artan faiz oranları da bankacılığın kâr marjlarını yükseltecek. Ancak Rusya’ya yönelik yaptırımlar finans kuruluşlarına kayıp yazdırmaya devam edecek. Sri Lanka, Moğolistan, Mısır, Tunus, Pakistan gibi birçok gelişmekte olan ekonominin para birimlerinin dolar karşısında değer kaybetmesine bağlı olarak dış borçlarında temerrüde düşme riski bulunuyor. Hisse piyasalarında standartlar daha da sıkılaşacak. ABD borsalarından çoğu Çin menşeli şirketler çıkartılacak. Çin’in konut sektöründeki sorunlar da yine bankacılık sektörünü olumsuz etkileyen unsurlar olarak görülüyor.

METALLER VE MADENCİLİK

Metal fiyatları %7 düşecek

2022 yılında rekor düzeylere ulaşan metal fiyatlarının pandemi öncesine göre hala yüzde 40 daha yukarıda seyretmesi ancak 2023’te yaklaşık yüzde 7 düşmesi bekleniyor. Economist Intelligence metal fiyat endeksinde bu yıl beklenen düşüş yüzde 7 ancak bu pandemi öncesine göre hala yüzde 40 yukarıda bir düzey. Enerji fiyatlarındaki yüksek seyir alüminyum, çelik ve çinko üretimlerini düşürecek ve bu durumun bazı hükümetlerce hurda metal ihracatına geçici ihracat yasakları getirmesiyle sonuçlanabileceği aktarılıyor. Yeşil enerjiye geçiş ve dijitalleşme bakır, lityum, nikel ve diğer bazı nadir metallerde talebi artıracak. Çin hükümetinin teşvikleri inşaat ve imalat sektöründe ihtiyaç duyulan metallere olan talebi yükseltecek. Kuzey Amerika çeliğinin kullanımının sekiz yılın zirvesini görmesi öngörülüyor.

PERAKENDE

Enflasyon, perakendeyi yavaşlatacak

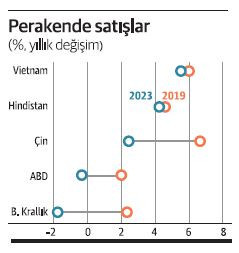

Geçim krizleri perakendecileri 2023’te yavaşlatacak en önemli unsur olarak görülüyor. E-ticarette bile yavaşlama öngörülüyor. Çin’den ABD’ye birçok ekonomide perakende satışlardaki büyüme 2023’te 2019’un da altında kalacak. Alibaba gibi Çinli perakende devlerinin Batılı tüketicileri cezbetmek için fiyatları düşürebileceği belirtiliyor. Amazon, 2023’te Kolombiya, Nijerya ve Güney Afrika pazarlarına girmeyi planlıyor. Online satışların küresel perakende pazarındaki payının yüzde 14 olması bekleniyor. Perakendecilerin işgücü maliyetlerini azaltmak için depoları ve bazı iç operasyonlarını otomatize ettiği bir yıl olacak. Moda ve lüks perakendede markalar metaverse denemeleri yaparak 1997 sonrası doğmuş olan Z neslini çekmeye çalışacak.

GAYRİMENKUL

Fiyatların düştüğü pazarlar olacak

Küresel gayrimenkul satışlarında yüzde 1’lik bir artış görülmesi ve 2023’te konut satışlarının 5,8 trilyon dolara ulaşması öngörülüyor. Yükselen faizler mortgage kredilerini baskılayarak bazı pazarlarda konut fiyatlarının düşmesine yol açacak. Fiyatlarda İngiltere’de yüzde 5, Avustralya’da yüzde 9 oranında düşüşler öngörülüyor.

TURİZM

İntikam turizmine rağmen 2019’u yakalayamayacak

Pandemi boyunca durma noktasına gelen ve borçları dağ gibi büyüyen turizm sektörü, 2023 yılında bir nebze nefes alacak çünkü öngörülere göre seyahat severlerin “intikam turizmi” olarak da nitelendirilen bir yıl geçirmesi öngörülüyor ancak yine de sektörün 2019 düzeylerine ulaşması beklenmiyor. Uluslararası turist sayısı 2022’ye göre yüzde 30 artışla 1,6 milyara ulaşacak ancak küresel turizm sektörünün eski normalini yakalaması bu yıl da mümkün görülmüyor. Pandemi öncesi turist sayısı 1,8 milyardı ve bu rakam hem geçim krizleri hem de Çin’in sıfır Covid politikaları nedeniyle bu yıl da yakalanamayacak. Turizm gelirlerinin 1,4 trilyon dolara ulaşarak 2019 zirvesini yakalaması bekleniyor ancak bunun sebebi enerji, personel ve gıda maliyetlerinin artmış olması.

2023 jeopolitik gerilimlerin gölgesinde geçecek

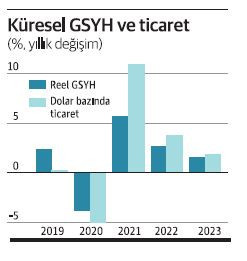

Küresel GSYH’nin 2022’deki yüzde 2,8’lik büyümesi, Economist Intelligence öngörülerine göre yüzde 1,6’ya gerileyecek. Ancak enflasyon bir çok merkez bankasının hedefinin çok üzerinde yüzde 6 düzeylerinde kalmaya devam edecek. Bu da bir çok merkez bankasını faizleri artırmaya devam etmeye zorlayacak. Peki tüm bu jeopolitik gelişmeler, ekonomiyi, sektörleri ve şirketleri nasıl etkileyecek? Siyasetin ve jeopolitiğin gölgesinde ekonomiye ve sektörlere 2023 yılında yön verecek 10 iş trendi ise Economist Intelligence tarafından şöyle sıralanıyor:

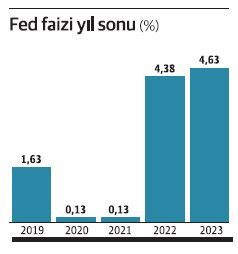

1. FAİZLER YÜKSELECEK

ABD Merkez Bankası ve diğer büyük merkez bankaları enflasyonla mücadele için faizleri artırmaya devam edecek. Çin gevşek para politikalarına devam edecek.

2. ENFLASYON TÜKETİMİ YAVAŞLATACAK

Enflasyon tüketicilerin talebini bozmaya devam edecek ve perakendeye olan talep olumsuz etkilenecek. E-ticaret büyümesi bile yavaşlayacak. 2019’da yüzde 10 olan online ticaret tüm satışlardaki payı yüzde 14’e yükselmiş olsa da, 2022 düzeylerini zar zor geçecek.

3. ÇİN KISITLAMALARI GEVŞETEBİLİR

COVID-19 can almaya devam edecek ancak pandemi kaynaklı can kayıpları azalacak. Çin, vaka artışı riskini göze alarak sıfır COVID politikalarını gevşetebilir.

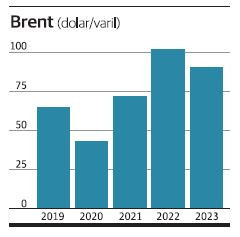

4. ASYA’NIN İŞTAHI VE KESİNTİLER PETROL FİYATLARINI DESTEKLEYECEK

Çin ve Asya ekonomilerinin güçlü talebi küresel petrol fiyatlarının 2022’ye göre yüzde 1,5 artmasını sağlayarak fiyatları da destekleyecek. Ancak OPEC’in üretimi istemeye istemeye artırmasıyla fiyatlardaki yükseliş fiyatları baskılayacak.

5. RESESYONA RAĞMEN TEKNOLOJİ HARCAMALARI ARTACAK

Resesyon risklerine ve faiz artışlarına rağmen teknoloji harcamaları yüzde 6’nın üzerinde artacak. Aygıt satışları beklentileri karşılayamayacak ancak yapay zeka pazarı 500 milyar dolara ulaşacak.

6. STREAMİNG ŞİRKETLERİ İÇERİĞE PARA AKITMAYA DEVAM EDECEK

Video streaming platformları artan rekabetle yeni abone kazanmakta zorlanacak ancak rekabette öne çıkmak için Netflix gibi devler içeriğe milyar dolarlar akıtmaya devam edecek. Sadece Netflix’in içeriğe ayırması öngörülen bütçe 17 milyar dolar.

7. OTOMOTİVDE ELEKTRİFİKASYON SÜRECEK

Küresel otomobil satışlarında beklenen yükseliş sadece yüzde 1. Ancak elektrikli araç satışlarındaki artışın yüzde 25 olması öngörülüyor. Çin talebi desteklemek için elektrikli araç desteklerini geri çekme planını iptal etmeyi planlıyor.

8. SAVUNMA BÜTÇELERİ ARTACAK

Dünyanın en büyük savunma bütçesine sahip ABD’nin savunma harcamaları 800 milyar dolar olacak – Çin’in savunma bütçesinin üç katına denk gelecek. Ancak enflasyona göre düzeltilmiş reel savunma bütçelerinde daralma öngörülüyor.

9. EMTİA FİYATLARI DÜŞECEK

Emtia fiyatlarının genelinde 2023 boyunca resesyon kaynaklı bir geri çekilme görülecek. Bazı metallerde darboğaz nedeniyle zorlanan şirketler, emtia fiyatlarındaki düşüşle bir nebze nefes alacak. Açlıkla mücadele eden 800 milyon insan için de emtia fiyatlarındaki düşüş sevindirecek.

10. PANDEMİ SONRASI İNTİKAM TURİZMİ YAŞANACAK

Pandemi öncesine dönülmesi beklenmese de, uluslararası turist sayısı yaklaşık yüzde 30 artacak. Maliyetlerle boğuşan şirketlerde iş seyahatleri büyük ölçüde uzaktan görüşme imkanları nedeniyle yapılmayacak.

Hilal SARI

İlginizi Çekebilir

BANKA HABERLERİ

Finansal Çöküşe Giden Yol: Bu 5 Riski Tanıyor musunuz?

Riskleri yok etmek mümkün değildir ama yönetilebilir.

Her kurumun bir risk yönetimi politikası olmalıdır.

Riskler arasında etkileşim olabilir: Örn. likidite krizi sistemik krize dönüşebilir.

Finansal tablolarla ve rasyolarla bu riskler düzenli izlenmelidir.

Yayınlanma:

15 saat önce|

04/07/2025Yazan:

Erol Taşdelen

Finans dünyası büyük kazançlar kadar büyük tehlikeleri de içinde barındırır. Bu tehlikeler çoğu zaman görünmezdir ve çoğu yatırımcı, girişimci ya da yönetici fark ettiğinde çok geç olabilir. Oysa bu riskleri önceden tanımak, finansal krizlerden korunmak için en büyük silahtır.

İşte bilmeniz gereken 5 temel finansal risk türü:

1. Kredi Riski: Güvendiğiniz Dağlara Kar Yağabilir

Bir kişi, kurum ya da devlet, size olan borcunu geri ödemezse ne olur? İşte bu durum kredi riskidir.

Bankaların kredi verirken uyguladığı uzun analizler, tahvil alan yatırımcıların yaptığı araştırmalar hep bu riski azaltmak içindir.

📌 Örnek: Bir şirketin vadeli satış yaptığı müşteri iflas ederse, o satış doğrudan zarara dönüşür.

2. Piyasa Riski: Dalgalı Denizde Sabit Duramazsınız

Döviz kurları, faiz oranları, hisse senedi fiyatları ve emtia değerleri sürekli değişir. Bu değişimler, yatırımcılar için kazanç fırsatı olduğu kadar büyük kayıplar da yaratabilir.

İşte bu dalgalanmalardan kaynaklanan zarar riski, piyasa riski olarak adlandırılır.

📌 Örnek: Dolar borcu olan bir şirket, kurun hızla artmasıyla maliyetlerini karşılayamaz hale gelir.

3. Likidite Riski: Elinizde Varlık Var Ama Nakit Yok

Bazı varlıklar vardır ki elinizde olsa bile, anında satılamaz. Satılsa da ciddi değer kaybı yaşanabilir.

Bu durumda karşımıza çıkan risk “likidite riski”dir.

Likidite, bir varlığın ya da şirketin nakde kolay çevrilebilmesiyle ilgilidir.

📌 Örnek: Elinizde milyonluk bir gayrimenkul vardır ama kısa vadede borç ödemeniz gerekiyordur. Satmaya kalktığınızda alıcı bulamazsanız, likidite sorunu yaşarsınız.

4. Sistemik Risk: Zincirleme Çöküş Riski

Finansal sistem iç içe geçmiş bir yapıya sahiptir. Bir kurumun batması, diğerlerini de sürükleyebilir. Bu yayılma etkisi sistemik risk olarak adlandırılır.

📌 Örnek: 2008’de ABD’deki Lehman Brothers’ın iflası, tüm dünyadaki bankacılık sistemini etkiledi ve küresel krizi tetikledi.

5. Temerrüt Riski: Gecikme, Belki de Hiç Ödeme Yok

Kredi riskiyle yakın olan bu kavram, özellikle sabit vadeli ödemelerde ortaya çıkar. Bir borcun vadesinde ödenmemesi ya da hiç ödenmeyeceği endişesi temerrüt riskidir.

📌 Örnek: Bir devlet, ekonomik kriz nedeniyle dış borç faizini ödeyemeyeceğini ilan ederse, yatırımcılar için bu ciddi bir temerrüt riskidir.

Risk Kaçınılmaz Ama Yönetilebilir

Risk olmadan kazanç olmaz. Ancak riskleri tanımadan yapılan her yatırım bir kumardır.

Kurumsal finans, bireysel yatırım ve şirket yönetimi gibi tüm alanlarda, bu 5 riski yönetebilmek hayati önem taşır.

Unutmayın:

🔹 Her risk ölçülebilir.

🔹 Her risk kontrol altına alınabilir.

🔹 Riskin farkında olan, kayıplarını azaltır.

EKONOMİ

Eşit İşe Eşit Ücret: Adalet mi, Safsata mı?

Yayınlanma:

3 gün önce|

02/07/2025Yazan:

Erol Taşdelen

İzmir Büyükşehir Belediyesine bağlı iştiraklerde çalışan yaklaşık 23 bin temizlik işçisi “eşit işe eşit ücret” taleplerinin yerine gerilmediği gerekçe gösterilerek Sekdikanın kararı ile greve gitmesi ile birlikte “eşit işe eşit ücret” talebini sorgulama gerekçesi de kendiliğinden tekrar gündeme geldi.

Eşit İşe Eşit Ücret: Adalet mi, Safsata mı?

“Eşit işe eşit ücret” ilkesi, uzun süredir özellikle sendikal söylemlerde, insan hakları belgelerinde ve politik manifestolarda sıkça yer bulan bir kavram. İlk bakışta son derece adil ve insani bir uygulama gibi görünse de, uygulamaya döküldüğünde birçok sakıncayı beraberinde getirebilir. Bu yazıda bu ilkenin artılarını, eksilerini ve çalışanlar üzerindeki etkilerini objektif bir şekilde ele alacağız.

“Eşit İşe Eşit Ücret” Ne Anlama Geliyor?

Bu ilkeye göre, aynı işi yapan kişilere –cinsiyet, yaş, etnik köken, inanç gibi unsurlara bakılmaksızın– aynı ücretin verilmesi gerekir. Amaç, ayrımcılığı önlemek ve çalışma hayatında fırsat eşitliğini güçlendirmektir.

Ancak “aynı iş” tanımı, yüzeyde benzer olsa da çoğu zaman içerik, sorumluluk, nitelik, performans ve katkı açısından farklılıklar gösterir. Bu noktada “eşit ücret” anlayışı, yüzeysel bir adalet anlayışına dönüşebilir.

Sakıncalar ve Uygulamadaki Zorluklar

1. Performansın Göz Ardı Edilmesi

Aynı pozisyonda çalışan iki kişi düşünün: Biri sorumluluk alıyor, inisiyatif kullanıyor, üretken ve çözüm odaklı; diğeri ise sadece görev tanımı kadar çalışıyor. Ancak ikisine de aynı ücret veriliyor. Bu durum, yüksek performanslı çalışanı demotive eder.

2. Vasatlık Teşviki

Ücretlendirme performansa dayalı değilse, çalışanlar “fazla çalışsam da maaşım değişmeyecek” düşüncesiyle vasat bir çizgiye razı olur. Zamanla iş yerinde genel verimlilik düşer.

3. Yetenekli Çalışanları Kaybetme Riski

Kendini geliştiren, daha fazla katkı sunan çalışanlar, farklılıklarının karşılık bulmadığını fark ettiğinde kuruma olan bağlılıkları zayıflar. Bu da yetenekli çalışanların başka firmalara geçmesine neden olabilir.

4. Adalet Algısının Bozulması

Eşitlik, her zaman adaletle eş anlamlı değildir. Aynı işi yapan kişiler, katkı açısından eşit olmayabilir. Katkıya değil de sadece iş tanımına dayalı ücretlendirme, çalışanlar arasında huzursuzluk yaratır.

Çalışan Üzerinde Psikolojik Etkiler

-

Motivasyon Kaybı: Başarılı çalışan kendini değersiz hisseder.

-

Aidiyet Zayıflar: Kuruma bağlılık azalır.

-

Gizli Tepkiler: Çalışanlar “nasıl olsa bir şey değişmeyecek” düşüncesiyle üretkenliğini bilinçli olarak düşürebilir.

Pozitif Yanı Var mı?

Elbette var. Özellikle işe yeni başlayanlar veya dezavantajlı gruplar için “eşit işe eşit ücret” ilkesi koruyucu bir çerçeve oluşturabilir. Ancak bu ilke sabit ve katı bir kural haline gelirse, zamanla faydadan çok zarar doğurur.

Alternatif Yaklaşım: Eşit Fırsat + Adil Ücret

Çözüm, “eşit işe eşit ücret” yerine “eşit fırsat, adil ücret” anlayışında yatıyor. Yani işe alımda, terfide ve gelişimde herkes için fırsat eşitliği sağlanmalı; ancak ücretlendirme nitelik, performans, deneyim, katkı ve sorumluluk gibi kriterlere göre şekillenmeli.

Eşitlik mi, Adalet mi?

“Eşit işe eşit ücret” ilkesi, kulağa hoş gelen bir slogandan ibaret olabilir. Çünkü aynı unvana sahip olmak, aynı katkıyı sağladığınız anlamına gelmez. Gerçek adalet, herkesin katkısı kadar karşılık bulduğu bir sistemle mümkündür.

Bu nedenle şirketler, adalet duygusunu zedelemeyecek şekilde; şeffaf, ölçülebilir ve performansa dayalı ücretlendirme sistemleri kurmalıdır.

Erol TAŞDELEN-Ekonomist www.bankavitrini.com

BANKA HABERLERİ

Mevcut Enflasyon ve Faiz Oranlarıyla Yatırımcı Yeni Yatırım Yapar mı?

Yayınlanma:

5 gün önce|

30/06/2025Yazan:

Onur Çelik

Yüksek enflasyon oranının getirdiği yüksek faiz politikası haliyle başta ticari krediler olmak üzere tüm kredi türlerinde de faiz oranlarının artmasına neden oluyor.Şu an kredibilitesi yüksek ve ekonomik olarak büyük hacimlere sahip şirketler dahi piyasadan % 50 TL faiz oranları ile borçlanabiliyor. KOBİ vb. gibi diğer işletmelerin kullanabildikleri kredilerin faiz oranları ise % 60 bandını aşmış durumda.

Peki kredi piyasası açısından tek kötü haber faiz oranlarının yükselmiş olması mı? Maalesef hayır, bankaların kredi verme iştahı da azalmış durumda ve haliyle eskiye nazaran parasal olarak da verilen kredilerin büyüme hızında da ciddi bir yavaşlama görülmekte.Nitekim kredilerin mevduata oranı (KMO)% 80-90 bandına gerilemiş durumda..

Yeterince kredi bulunsa dahi mevcut faiz oranları düşünüldüğünde yatırımcının yatırım yapması da sanıldığı kadar kolay görünmemekte. Malumunuz yatırımcının işletmesine koyduğu sermayenin getirisi asgari olarak risksiz faiz oranı olan hazine kağıtlarının ya da banka mevduat getirisinden fazla olmalı ki yatırımcı risk alarak yatırım yapsın. Üstelik gelir kaybı nedeniyle tüketici talebinin azaldığı hem de yüksek işsizlik sebebiyle kişilerin gelecekte elde etmeyi umdukları gelirleri elde edip edemeyeceklerinden emin olmamaları da onları harcama bakımından daha da muhafazakar hale getirmişken bunu başarmak gerçekten daha da zorlaşıyor.

Onur ÇELİK-CFO/YMM

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (853)

- BANKA ANALİZLERİ (141)

- BANKA HABERLERİ (3.155)

- BASINDA BİZ (60)

- BORSA (456)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.858)

- GÜNCEL (3.281)

- GÜNDEM (3.217)

- RÖPORTAJLAR (48)

- SİGORTA (134)

- ŞİRKETLER (2.272)

- SÜRDÜRÜLEBİLİRLİK (480)

- VİDEO Vitrini (19)

- YAZARLAR (1.078)

- Ali Coşkun (28)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (27)

- Dr. Abbas Karakaya (66)

- Erden Armağan Er (45)

- Erol Taşdelen (577)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (64)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (42)

- Onur ÇELİK (37)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (9)

- Süleyman Çembertaş (17)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

BİLANÇO NEYİ ANLATIR NASIL OKUNMALI?

Finansal Çöküşe Giden Yol: Bu 5 Riski Tanıyor musunuz?

Yes, Chef!” ile Yönetmek: Bir Diziden Alınan Liderlik Dersleri

Tribünler TCMB’yi çağırıyor: Enflasyonda kırılmamın ilk işaretleri…

SURİYELİLER DÖNMÜYOR ÇÜNKÜ…

AKBANK’TA ŞOK AYRILIK, ING’YE GEÇİYOR

Türkiye ile Çin Arasında Yeni Dönem: ICBC Turkey, Resmi RMB Takas Bankası Oldu

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

İsrail İran’a Neden Saldırdı?

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

Enflasyon Kaygısına Göre Gelir Gruplarının Harcama Davranışları

AKBANK 3,4 milyar TL Takipteki Alacaklarını sattı

İsrail-İran Savaşının Türkiye’ye Etkileri

Sermaye kediye mi yüklendi?

- Zor projede Türk şirket Tuna Nehri geçişini tamamladı 04/07/2025

- SON DAKİKA ON NUMARA SONUÇLARI AÇIKLANDI 4 TEMMUZ 2025: On Numara sonuçları nasıl öğrenilir? Sonuç sorgulama ekranı! 04/07/2025

- SON DAKİKA | Borsa günü yükselişle tamamladı 04/07/2025

- YENİ TEKNİSYEN MAAŞI NE KADAR? 6 Aylık Enflasyon Farkı Sonrası Teknisyen Maaşı Ne Kadar Oldu? İşte Zamlı Maaş Tablosu 04/07/2025

- YENİ HEMŞİRE MAAŞI NE KADAR? 6 Aylık Enflasyon Farkı Sonrası Hemşire Maaşı Ne Kadar Oldu? İşte Zamlı Maaş Tablosu 04/07/2025

- TEMMUZ AYI PROFESÖR MAAŞI NE KADAR? 6 Aylık Enflasyon Farkı Sonrası Profesör Maaşı Ne Kadar Oldu? İşte Zamlı Maaş Tablosu 04/07/2025

- ASGARİ ÜCRET ZAMMI: Temmuz'da Asgari ücrete ara zam gelecek mi? Asgari ücret ara zammı ne kadar olacak? 04/07/2025

- Resmi Gazete'de bugün (05.07.2025) 04/07/2025

- Binance TR kripto çekim işlemlerini yeniden yapılandırdı 04/07/2025

- AB Komisyonu'dan 50 şirkete olumsuz yapay zeka yanıtı 04/07/2025

- Türkiye Sigorta sağlıkta beş ayda 8,2 milyar liralık prim üretti 04/07/2025

- TCMB: Haziran'da gıda fiyatları sınırlı bir oranda geriledi 04/07/2025

- Bir hisseye kredili işlem yasağı 04/07/2025

- Rekabetten Spotify hakkında inceleme 04/07/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı