BANKA HABERLERİ

Erol TAŞDELEN yazdı: VATANDAŞ BORÇ BATAĞINDA ÇIRPINIYOR, BORÇ STRESİ BİRİKİYOR!

Yayınlanma:

1 yıl önce|

Yazan:

Erol Taşdelen

BDDK tarafından yayınlanan 2023 yıl sonu banka kredi verileri vatandaşın tam anlamı ile borç batağına battığını; hareket edemez hale geldiğini de ortaya çıkardı. Vatandaşın, fırında ekmek alırken bile kredi kartı kullanıldığını biliyoruz. Bazen ödemelerin 2-3 kart ile parça parça ödendiği veya kart puanı ile ödemek zorunda kalındığını; kart limitlerin doluluğundan dolayı kasada poşeti bırakıp marketten çıkan vatandaş görüntülerini hiç yadırgamıyoruz artık. Bu görüntüler normal olmadığı gibi vatandaşın ne hale geldiğinin de net fotoğrafı aslında! Vatandaşta sonu nereye gideceğini tahmin etmenin zor olduğu “borç stresi” yükleniyor biline! Sektörün kredi verileri de bunun nedenlerini açıklar nitelikte.

Kredi Kart borcu taşınabilir boyutu aştı!

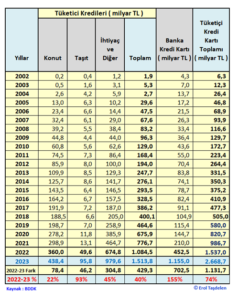

2022 sonunda vatandaşın kredi kart borcu 452,5 milyar TL iken; 2023 yıl sonunda bir yılda %155 artarak 1 trilyon 155 milyar TL seviyesine ulaştı. Kredi kartlarındaki artış tutarı son bir yılda 702 milyar TL seviyesini aşarken ortaya çıkan rakamların vatandaşın özellikle kredi kart borç batağına saptandığı ve buradan çıkmasının zor olduğunu, çırpındıkça da daha fazla borç batağına battığını gösteriyor. Bu durum Vatandaşın Enflasyon etkisi ile ortaya çıkan reel gelir kaybı açığının da kredi kartlar aracılığı ile kapatılmaya çalışıldığının belgesi niteliğinde aslında. (Vatandaşın Reel Gelir kaybından dolayı başta TÜİK ve ekonomi kurmayları eseri ile övinebilir). Vatandaşın 2024 Ocak ayı sonundaki Kredi Kart borcu ise bir ayda 92 milyar TL artarak 1 trilyon 247 milyar TL seviyesine ulaşmış durumda. Kısaca, 2024’de de Bireysel Kredi türbülansı devam ediyor.

Kredi Kart kullanımının ani kısılması felaket olur

POS’lardaki anormal durumu daha önce yazmıştım. Son günlerde enflasyon ile mücadelede “emekli ve ücretli maaş artışları yanında, kredi kartlardaki harcama artışın” nedenleri arasında sayılması ve alınan/alınacak tedbirler ise vatandaşı zor durumda bırakıyor/bırakacak. Baştan söyleyeyim Kredi Kartlar ile ilgili öngörülen Tespit ve Çözüm kesinlikle yanlış; sonucu tahmin ötesi vatandaşda da piyasada da yıkıcı olur! Zira, enflasyonun asıl nedeninin “maliyet enflasyonu” olduğunu kabul etmeyen, bu yönde tedbirler almayan ekonomi kurmayları bunun yerine çözümü talebi kısacak mücadeleye çevirmesi, başta TÜİK aracılığı ile gerçekçi olmayan enflasyon rakamları ile reel maaş artış oranları düşürülürken diğer taraftan talebi kısmak için kredi kartlarına yapılan faiz oranları artışı; asgari ödeme oranının şimdilik %40’lara yükseltilmesi, taksitlerin kapatılması, limitlerin düşürülmesi gibi tedbirler vatandaşı iyice zorlamaya başladı. Bankalarca ertelenen Kredi Takip dosyaları 2024’de hızla artmaya devam ediyor. Bunun yanında bankalar özellikle biriken kredi kart borçlarını yüksek faiz ile ertelemesi; kredi kart borçlarının tüketici kredisine çevirmesi gibi yöntemler vatandaşın kredi maliyetini artırırken; borç çevirme koşullarını ağırlaşmaya da başladı . Bankaların bu yöndeki geçici çözümleri ise sadece sorunların büyüyerek ertelenmesine neden oluyor. 35,8 milyon Kredi Kart müşterisi; 111 milyon adetten fazla Kredi Kartı, 84 milyon Ön Ödemeli Kart; KMH Kredilerinin de tanımlı olduğu 194 milyon Banka Kartı olduğu düşünüldüğünde başka banka kredi kartından çekilerek borcu borç ile kapama yöntemi kısıtlamalar sonucu “ani çöküş” riski ile karşı karşıya kalınmış durumdayız biline! Kredi kartlarına yapılacak kısıtlamanın ekonomiye/esnafa vereceği hasarı merak edenler kart ile yapılan harcama tutarını, GSYH içindeki harcama payını incelemeleri yeterli olacaktır. Kredi Kartlarını takside açıp vatandaşı borç batağına sokan bankacılık sektörünün hiç suçu yok mu da faturayı sadece vatandaşa ödetmeye kalkışılıyor. Bir bedel ödenecekse bu bedel tarafların tamamına ödetilmelidir! Özellikle Kredi kartlarının sabit ve makul faiz ile vatandaşı mağdur etmeyecek şekilde yapılandırılabilmesi için acil düzenleme kendini dayatmaktadır. Aksi halde bu borçlar ile pimi çekilmiş bomba gibi vatandaşın eline kartları tutuşturup bankalar ile başbaşa bırakıp; “ne halin varsa gör” demek büyük insafsızlık olur!

Kredi kartlarından sonra, en fazla İhtiyaç kredileri arttı

2023 yılında kredi kartlarından sonra en fazla artış İhtiyaç kredilerinde olması vatandaşın borç ile döndüğünün diğer kanıtı. Her ne kadar bankalar tüketici kredi gerekçesine sistemlerine ‘eşya alımı, ev tadilatı’ gibi klasik kullanma nedenleri olarak girse de, vatandaşın asıl Tüketici kredi kullanma nedeninin kredi kart ödemesi gibi borç ödeme olduğunu sektörün içinde bulunanlar da biliyor. 2022 sonunda 674,8 milyar TL olan İhtiyaç kredileri 2023 sonunda %45 oranda 304,8 milyar TL artış ile 979,6 milyar TL’ye yükseldi. Taşıt kredileri ise 49,6 milyar TL’den %93 artış ile 95,8 milyar TL seviyesine ulaşmış durumda. 2023’de Konut kredi artış oranı ise sadece %22 oldu. 2022 sonunda 360 milyar TL olan Konut kredileri 78,4 milyar TL artış ile 2023 sonunda 438,4 milyar TL seviyesine ulaştı.

Bankalar Krediler ile Tüketimi teşvik etti

Bireysel kredilerdeki oransal dağılıma baktığımızda Toplam 2,6 trilyon TL kredinin %43’ünü ( 1,1 trilyon TL) oluşturan payın Kredi Kart borçlarından oluştuğu gözükürken; %37’lik ( 979 milyar TL) kısmı İhtiyaç Kredi borçlarından oluşuyor. Başka bir ifade ile bankaların vatandaşa verdiği kredilerin %80’lik ( 2,1 trilyon TL) kısmını Kredi Kart ve İhtiyaç Kredilerinden oluştuğu görülüyor. Gerek kısa vadeli olması gerekse faiz oranlarında oynaklık esnekliği neden ile bankaların Kredi Kartları ve Tüketici kredilerini tercih ve teşvik ettiği; Konut ve Taşıt gibi uzun vadeli kredilere aynı yaklaşımı sergilemedikleri görüldü. Kriz ve belirsizlik dönemlerinde bu tercih ise bankacılık mantığına göre gayet normal. Zira; 2005-2009 ile 2016-2017 yıllarında Konut kredilerinin Tüketici Kredilerinden fazla olması da bu tezi ispatlar niteliğinde. Bankaların verdiği İhtiyaç Kredilerin %25,7’lik oran ile İstanbul ilk sırada yer alırken; Ankara %8,9; İzmir %7,3; Bursa %4,5; Antalya %4; Kocaeli % 3,2; Adana %2,6; Mersin ve Gaziantep %2; Tekirdağ %1,9 hacimsel orana sahip iller arasında yer aldı.

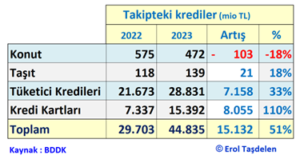

Kredi takip oranları Kartlarda uçarken Konut kredi borcuna vatandaş sadık kaldı

BDDK verilerine göre 2022 sonunda 29,7 milyar TL olan Bireysel Kredi ve Kredi Kart Takip tutarı 15,1 milyar TL %51 artış ile 44,8 milyar TL seviyesini aştığı görüldü. Takipteki kredilerde 21,6 milyar TL’den %33 artarak 28,8 milyar TL seviyesine ulaşan Tüketici kredileri olurken; en fazla artış oranı 7,3 milyar TL’den 15,4 milyar TL’ye iki kattan fazla 8 milyar TL ve %110 artan Kredi Kart borç takip dosyaları oldu. Oransal ve hacimsel olarak Konut kredilerinda düşüş oldu. Konut Kredilerinde en fazla tasfiye oranı %0,3 ile Adıyaman, Kilis, Hatay, Osmaniye, Gümüşhane, Siirt, Kırıkkale, Sakarya, Antalya, Amasya illeri oldu.

Takip hacim ve atış oranlarını tahmin edilenin altında kalması sizi yanıltmasın bu rakamların içinde bankaların Varlık Şirketlerine sattığı milyonlarca liralık dava dosyaları silinmiş hali. Üstelik bankaların henüz hukuki işlem başlatmadığı; 1 yıl ödemesiz dönemler koyarak defalarca yapılandırıp yüzdürülen krediler de bu takip rakamlarının içinde yer almıyor. Mahkemeden tahsil edilerek kapanan krediler de bu rakamların içinde değil. Dolayısı ile sorunlu Bireysel krediler aslında nokta bakiye verilen rakamların çok çok üstünde aslında!

Milyonlarca vatandaş mahkeme kapısında

2023 Kasım ayı itibarıyla 1.597.090 vatandaş Yasal Takip Sürecinde Bireysel Kredilerden dolayı mahkemede dosyası açılmışken; 1.404.166 vatandaş da Kredi Kartlarından dolayı mahkemelik olmuş durumda. Bireysel ve Kredi Kartlarından toplam 2.337.292 vatandaş bankalar ile halen mahkemelik. Bitmedi; bankaların Varlık şirketlerine sattığı Takipteki dosyalardan dolayı süren dosya sayısı da 2.109.051 adet. Banka ve Varlık Şirketlerini birlikte değerlendirdiğimizde BDDK verilerien göre 3.830.149 tekil kişi Banka borçlarından dolayı davalar ile boğuşmakta. Kapanan dava dosyalarını da eklendiğimizde Bankalar ile çalışan vatandaşlardan %15’i davalık olmuş durumda.

Tasfiye Olacak Alacaklarda Doğu iller ilk sırada

BDDK 2023 Kasım ayı verilerine göre; Bankalarca gerçek kişilere kullandırılan bireysel kredi kartı, kredili mevduat hesabı, ihtiyaç kredisi, konut kredisi ve taşıt kredisinden kaynaklı tasfiye olunacak alacaklar toplamından oluşan Tasfiye Olunacak Alacaklar’da ilk sıralarda doğu illeri yer aldı. %5,6 ile Diyarbakır ilk sırada yer alırken; Mardin %4,2; Şanlıurfa %4; Batman %3,8; Adana %3,7; Şırnak % 3,2; Hakkari %2,8; Mersin %2,5; Ağrı %2,5; Kırıkkale %2,4 ile en yüksek sorunlu bireysel kredileri olan iller arasında yer aldı.

Kredi Kart borcu en fazla artan İl Şanlıurfa oldu

Kredi kart borcu % 210 artış oranı ile ne fazla Şanlıurfa oldu. Diyarbakır %208,6; Batman % 205,4; Gaziantep %201,8; Mardin %198,7; Adana %197,9; Hakkari % 196,2; Şırnak ve Van %191,3; Düzce %189,9 artış ile kredi kart borcu en fazla artan on İl arasında yer aldı. Kredi Kart borçlarının %27,8’lik kısmı İstanbul ilk sırada yer alırken; %9,3 ile Ankara; %6,6 ile İzmir; %3,9 ile Bursa; %3,7 ile Antalya; %3 ile Adana; %2,7 ile Kocaeli; %2,3 ile Konya; %2,2 ile Gaziantep ve %2,1 oran ile Mersin ne fazla Kredi Kart borcu artan iller arasında yer aldı.

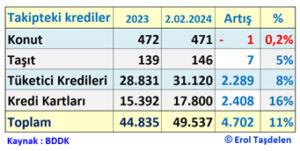

2024’de Kredi Takip tam gaz devam ediyor

BDDK’nın 2024 Ocak sonu Kredi verileri de durumun ne kadar vahim olduğunu ve sorunun artarak devam ettiğinin kanıtı niteliğinde. Zira; 2023 sonunda takip oranı düşen tek kredi grubu 1 milyon TL düşüş ile Konut kredileri oldu. 2024 Ocak ayında Taşıt kredileri 7 milyon TL; Tüketici Kredileri 2,2 trilyon TL artarken en fazla artış 2,4 trilyon TL artış ile Kredi Kartlarında oldu. Tüketici Kredileri bir ayda %8 artarken; Kredi Kartlarındaki aylık Takip artış oranı %16 oldu.

2023 sonunda 44,8 trilyon TL olan Bireysel Krediler ve Kredi Kartlarındaki toplam Takip hacmi de bir ayda %11 ve 4,7 trilyon artarak 49,5 trilyon TL‘yi aşmış durumda. Bu öncü veriler ışığında Kredi takip sorununun 2024 yılında artarak devam edeceğini tahmin etmek zor değil. Alınması gereken (alınacak ise) tedbirlerin aciliyeti de bundan kaynaklanıyor zaten!

Bireysel İflas Yasası Şart

Firmalar Konkordato, İflas gibi borç yapılandırma zaman kazanma gibi yasal haklara sahipken; vatandaşın maalesef bu yönde bir yasal koruması yok. Vatandaşın borç batağına saplanmasını bizim yasalar kişinin kendi tercihi olarak görürken borçlu vatandaşa daha fazla borç içine girmesini sağlayan; haksız gecikme/temerrüt faiz; ücret ve komisyon ile vatandaşı boğan bankacılık sistemini sorgulayacak bir sistemimiz yok.

Bankacılık Kanununa; TCMB ve BDDK düzenlemeleri ile Bireysel Kredi ve Kredi Kartı veren bankalar iş takip aşamasına gelince imzalanan tüm sözleşmeleri bir tarafa atarak sanki borç kişiler arasında sözleşmeye bağlı olmayan Adi Borç ilişkisi gibi 6098 Sayılı Borçlar Kanunu uygulanıyor ki; bu konuda yetersiz olan Avukat ve Bilirkişilik uygulaması; Asliye Hukuk Mahkemeleri de bu ayrımı anlamadan %100 faiz artışı uygulayarak vatandaşı daha fazla mağdur etmektedir. Biriken borç dağına ne tedbir alının bilmiyorum ama benim önerim; Vatandaşı bankalar karşısındaki bu tarz mağduriyetlerini koruma altına almak için ABD ve bazı Avrupa ülkelerinde olduğu gibi “Bireysel Konkordato”, “Bireysel İflas” gibi hukuk düzenlemeleri acil yapılmalıdır.

En azından banka kredilerinde takip aşamasında imzalanan sözleşmeler ile sınırlandırılması, müşterinin imzalamadığı diğer düzenlemelere tabi tutulmaması gerekir. Kredi sözleşmeleri her sadece bankaları koruma niteliğinden çıkarılıp; iki tarafın menfaatlarını koruyacak şekline getirilmelidir. Örneğin; TCMB ve BDDK’nın tüm uyarı ve düzenlemelerine rağmen halen çoğu banka taksitli kredilerde bilinçli olarak Temerrüt Faiz oranını yazmamakta ısrar ediyor. Bu sayede takip aşamasında temerrüt/gecikme faiz belirsizliği yaratarak Borçlar kanununa göre %100 fazlası ile takip işlemleri başlatabilmektedir. Diğer bir örnek; Takipte ilk ödemeler ana para yerine önce biriken faiz, masraf tahsilatı yapılarak; müşterinin mağduriyetinin devamlılığı sağlanmak; BDDK gibi kurumlar da yıllardır bu mağduriyetleri seyretmektedir. Kısaca, Vatandaş bankalar karşısında tek taraflı bankanın menfaatini koruyacak şekilde düzenlenen sözleşmeler karşsında çok korumasız kalmakta. Acil vatandaşın bankalar karşısındaki hukuksal koruma yollarındaki eksiklikler giderilmedilir.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com

İlginizi Çekebilir

-

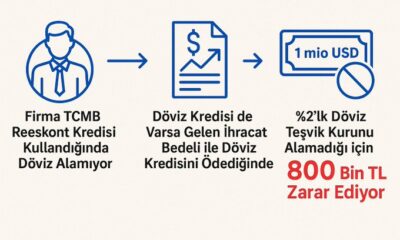

TCMB Reeskont ve Döviz Kredisi kullanan İhracatçı firmalar çıkmaza girdi!

-

KREDİLERİN DURMASI TİCARİ FİRMALARI NASIL ETKİLER?

-

TÜİK, ‘enflasyonu düşük açıkladığı’ gerekçesiyle açılan davada hakim karşısına çıkacak

-

MERKEZ BANKASI BAŞKANI FATİH KARAHAN SAHAYA İNDİ

-

BANKACILIK SEKTÖRÜ 2024: Karsız Büyüdüler!

-

TCMB gösterge faizi yüzde 45’e düşürdü

-

BDDK BANKA CEO VE GMY’LERİ ATAMA VE GÖREVDEN ALMA KRİTERLERİ NELER?

BANKA HABERLERİ

Kurumsal Finansın Stratejik Rolü: Kriz Dönemlerindeki Önemi

Yayınlanma:

24 saat önce|

19/06/2025Yazan:

Erol Taşdelen

Kurumsal finans, işletmelerin sürdürülebilir büyüme ve rekabet avantajı elde etme süreçlerinde temel taşı niteliğindedir. Şirketlerin finansal kaynakları etkin kullanması, doğru yatırım kararları alması ve riskleri kontrol altında tutması, kurumsal finansın profesyonelce yönetilmesine bağlıdır. Bu makalede kurumsal finansın ne olduğu, nasıl yönetildiği, kimler tarafından yönetildiği ve özellikle kriz dönemlerinde hangi kritik işlevleri üstlendiği ele alınacaktır.

Kurumsal Finans Nedir?

Kurumsal finans, bir şirketin sermaye yapısının oluşturulması, yatırımlarının finanse edilmesi ve kârlılığının artırılması amacıyla finansal kararların alınmasını kapsayan alandır. Amaç, şirket değerini artırmak ve finansal sürdürülebilirliği sağlamaktır.

Nasıl Yönetilir?

Kurumsal finans yönetimi stratejik, operasyonel ve analitik süreçleri içerir:

-

Stratejik Finansal Planlama: Hedef belirleme, yatırım planlaması, sermaye dengesi.

-

Nakit Yönetimi: Likidite sağlama, bütçeleme, borç yönetimi.

-

Risk Yönetimi: Kur, faiz ve piyasa risklerinin yönetilmesi.

-

Performans İzleme: Finansal rasyolarla analiz, ROI ve NPV hesaplamaları.

Kimler Yönetir?

Kurumsal finans genellikle aşağıdaki pozisyonlar tarafından yönetilir:

-

CFO (Mali İşler Direktörü): Finansal vizyonu belirler.

-

Finans Direktörleri ve Müdürleri: Operasyonel finansal işleyişi sağlar.

-

Finansal Analistler: Karar vericilere veri odaklı öneriler sunar.

-

Hazine ve Risk Yönetimi Uzmanları: Nakit, borç ve riskleri kontrol eder.

Kriz Dönemlerinde Kurumsal Finansın Fonksiyonu

Ekonomik durgunluklar, piyasa şokları ve sektörel krizlerde kurumsal finans birimleri şirketin hayatta kalmasını sağlar:

1. Likidite Yönetimi

-

Nakit rezervlerinin korunması

-

Gereksiz harcamaların kısılması

-

Kredi limitlerinin gözden geçirilmesi

2. Riskten Korunma (Hedging)

-

Kur risklerine karşı önlem

-

Borçların yeniden yapılandırılması

-

Faiz riski yönetimi

3. Yatırım ve Maliyet Revizyonu

-

Düşük getiri sağlayan yatırımların iptali

-

Sabit giderlerin azaltılması

-

Gereksiz varlıkların elden çıkarılması

4. Paydaş Güvenliği

-

Banka ve yatırımcılarla şeffaf iletişim

-

Kurumsal raporlama ve açıklık

-

Sermaye piyasalarında itibarın korunması

Kurumsal finans, yalnızca sayısal verilerin yönetimi değil, aynı zamanda şirketin geleceğini şekillendiren stratejik bir fonksiyondur. Kriz dönemlerinde doğru yönetilen bir finansal yapı, şirketi yalnızca korumakla kalmaz, aynı zamanda fırsatları değerlendirme imkânı da sunar.

BANKA HABERLERİ

RİSK YÖNETİMİ YENİDEN TANIMLANIYOR

Yapay zekâ, sigorta sektöründe sadece bir trend değil, devrim niteliğindeki dönüşümün anahtarı oluyor. Opinion AI’ın yapay zeka çözümleri ile sağlık sigortacılığında hız, doğruluk ve verimlilik yeni boyutlara ulaşıyor.

Yayınlanma:

1 gün önce|

19/06/2025Yazan:

BankaVitrini

Günümüzün belirsizliklerle dolu dünyasında, sigorta sektörü geleneksel risk yönetimi yaklaşımlarını radikal bir şekilde dönüştürmek zorunda olduğu bir dönem yaşıyor. Artık sadece geçmiş verilere bakmak yeterli değil; geleceği öngörme ve proaktif adımlar atma yeteneği, sektörün hayatta kalması ve büyümesi için vazgeçilmez hale geldi. Bu noktada, yapay zekâ teknolojileri devreye girerek sigorta şirketlerinin risk yönetimi stratejilerine yepyeni bir boyut kazandırıyor.

İş Yapış Biçimleri Temelden Değişiyor

Sigorta sektöründe yapay zekâ teknolojisi ile yenilikçi çözümler sunan Opinion AI’ın Kurucu Ortağı Elif Elkin, konuyla ilgili şunları söyledi: “Yapay zekâ, sigorta sektörüne sunduğu derinlemesine analiz yetenekleri ve otomasyon gücüyle, risk yönetimini sadece bir maliyet merkezi olmaktan çıkarıp, stratejik bir rekabet avantajına dönüştürüyor. Geleneksel yöntemlerle haftalar süren analizler, yapay zekâ sayesinde saniyeler içinde tamamlanabiliyor, bu da karar alma süreçlerinde eşi benzeri görülmemiş bir hız ve doğruluk sağlıyor.

Yapay zekâ, sigorta sektöründe sadece bir teknolojik gelişme değil, aynı zamanda iş yapış biçimlerini temelden değiştiren stratejik bir zorunluluktur. Riskleri daha iyi anlamak, müşterilere daha hızlı, adil hizmet sunmak ve sektörü geleceğin belirsizliklerine karşı dirençli hale getirmek için yapay zekâya yapılan yatırımlar kritik öneme sahip.

Sigorta şirketleri, yapay zekâyı risk yönetimi süreçlerine entegre ederek, sadece operasyonel verimliliklerini artırmakla kalmıyor, aynı zamanda müşteri deneyimini iyileştiriyor, finansal performanslarını güçlendiriyor ve geleceğin zorluklarına karşı çok daha donanımlı hale geliyor.”

Yapay Zekânın Sigorta Risk Yönetiminde Yarattığı Dönüşüm Alanları

Elif Elkin, özellikle risk yönetimi konusunda yapay zekanın büyük bir dönüşüm sağlama potansiyeli olduğunun altını çizdi ve dönüşüm alanlarını şöyle anlattı:

Hassas Risk Değerlendirmesi ve Kişiselleştirilmiş Fiyatlandırma: Yapay zekâ algoritmaları, demografik bilgiler, sağlık kayıtları, davranışsal veriler, çevresel faktörler gibi muazzam veri setlerini analiz ederek, her bir müşterinin risk profilini çok daha detaylı ve kişiselleştirilmiş bir şekilde ortaya koyuyor. Bu sayede sigorta şirketleri, poliçe fiyatlandırmalarını daha adil ve rekabetçi hale getirirken, potansiyel zararları en aza indirecek şekilde optimize edebiliyor. Artık, her birey için risk düzeyi neyse, primler de o kadar doğru belirleniyor.

Proaktif Suistimal Tespiti ve Önleme: Sigorta sektörünün kanayan yarası olan suistimal, yapay zekâ sayesinde çok daha etkili bir şekilde tespit ediliyor ve önleniyor. Yapay zekâ sistemleri, anomali tespiti ve ileri analitik yetenekleriyle şüpheli kalıpları, tutarsız talepleri veya olağandışı davranışları erken evrede belirliyor. Bu, uygunsuz ödemelerin önüne geçerek sigorta şirketlerine milyarlarca dolarlık finansal tasarruf sağlarken sektörün güvenilirliğini artırıyor.

Geleceğe Yönelik Risk Tahmini ve Stratejik Planlama: Yapay zekâ, sadece mevcut riskleri değil, gelecekteki potansiyel risk eğilimlerini de öngörebilme yeteneğine sahip. Geçmiş verilerdeki kalıpları ve iklim değişikliği, ekonomik dalgalanmalar, salgınlar gibi dış faktörleri analiz ederek şirketlerin proaktif stratejiler geliştirmesini sağlıyor. Bu sayede sigorta şirketleri, piyasa değişikliklerine ve yeni risklere karşı daha hazırlıklı bir duruma geliyor, portföylerini geleceğe göre şekillendirebiliyor.

Operasyonel Verimlilik ve Maliyet Tasarrufu: Manuel süreçlerin otomasyonu, hata oranlarının düşürülmesi ve suistimallerin önlenmesi, sigorta şirketlerine önemli operasyonel verimlilik ve maliyet tasarrufu sağlayabilir. Kaynaklar daha etkin kullanılırken, insan kaynakları daha stratejik ve yüksek değerli görevlere odaklanabilir.

BANKA HABERLERİ

Müşterilerinizin Konkordato İlan Etmesi Nedeniyle Uğrayacağınız Zararlardan Korunma Yolları

Yayınlanma:

1 gün önce|

19/06/2025Yazan:

Zuhal KARABULUT

Müşterilerinizin konkordato ilan etmesi durumunda uğrayacağınız zararları en aza indirmek için alabileceğiniz önlemler şunlardır:

- Detaylı Kredi Değerlendirmesi: Yeni müşterilerle iş yapmadan önce ve mevcut müşterilerinizle devam ederken düzenli olarak detaylı kredi değerlendirmesi yapın. Ticari sicil gazetesini inceleyin, finansal tablolarını (bilanço, gelir tablosu) analiz edin, banka referanslarını kontrol edin ve geçmiş ödeme performanslarını gözden geçirin.

- Teminat Mekanizmaları Oluşturma: Özellikle riskli gördüğünüz müşterilerle çalışırken teminat mekanizmaları (ipotek, rehin, kefalet, banka teminat mektubu vb.) talep edin. Bu, alacağınızın güvence altına alınmasına yardımcı olur.

- Kredi Sigortası: Ticari alacak sigortasıyaptırarak, müşterilerinizin iflas veya konkordato gibi nedenlerle ödeme yapamaması durumunda alacaklarınızı sigorta şirketinden tahsil edebilirsiniz.

- Sözleşmeleri Güçlendirme: Sözleşmelerinize, ödeme gecikmelerinde uygulanacak gecikme faizi, temerrüt hükümleri ve erken fesih maddeleri gibi maddeler ekleyin. Ayrıca, mal teslimi sonrası mülkiyetin devrini alacak tahsil edilene kadar askıda tutan mülkiyeti muhafaza kaydı gibi hükümleri sözleşmelerinize dahil edebilirsiniz.

- Düzenli Takip ve Erken Müdahale: Müşterilerinizin ödeme performanslarını, finansal durumlarını ve piyasadaki gelişmelerini düzenli olarak takip edin. Herhangi bir olumsuz sinyalde erken müdahale ederek ödeme planları yapma, hukuki süreç başlatma veya alternatif çözüm yolları arama gibi adımlar atın.

- Tahsilat Politikalarını Gözden Geçirme: Şirketinizin tahsilat politikalarını gözden geçirin ve gerektiğinde güncelleyin. Vadesi geçmiş alacaklar için etkin bir takip sistemi kurun ve düzenli hatırlatmalar yapın.

- Hukuki Danışmanlık: Şüpheli durumlarda veya riskli müşterilerle çalışırken uzman bir avukattan hukuki danışmanlık alın. Konkordato süreçleri karmaşık olabileceğinden, hukuki destek almak haklarınızı korumanıza yardımcı olacaktır.

- Çeşitlendirme: İşinizi tek bir veya birkaç büyük müşteriye bağımlı kılmak yerine, müşteri portföyünüzü çeşitlendirmeye çalışın. Bu, bir müşterinin konkordato ilan etmesi durumunda şirketinizin genelini etkileyecek zararı azaltacaktır.

Bu önlemleri alarak, müşterilerinizin konkordato ilan etmesi riskine karşı daha hazırlıklı olabilir ve olası zararlarınızı minimize edebilirsiniz.

Zuhal KARABULUT

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (842)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.137)

- BASINDA BİZ (60)

- BORSA (449)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.850)

- GÜNCEL (3.200)

- GÜNDEM (3.182)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.241)

- SÜRDÜRÜLEBİLİRLİK (474)

- VİDEO Vitrini (19)

- YAZARLAR (1.049)

- Ali Coşkun (23)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (565)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (41)

- Onur ÇELİK (34)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (6)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

16 Milyar hesap bilgisi çalındı, şifreleri değiştirin

Trump iki hafta süre verdi: İran’a ani saldırı riski ‘şimdilik’ azaldı

Büyürken Batmak: Şirketlerin Sessiz Felaketi

Kurumsal Finansın Stratejik Rolü: Kriz Dönemlerindeki Önemi

RİSK YÖNETİMİ YENİDEN TANIMLANIYOR

Prof. Dr. YILMAZ: Bütçe açıkları dizginlenebilir mi?

Prof. Dr. BORATAV: ABD-Çin ilişkileri: Bir gezinti

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

KGF KREDİLERİ ÖNCEKİLER GİBİ BANKALARIN ZOMBİ FİRMALARINA GİTMESİN

İmalatçı KOBİ’lere 30 milyar liralık KGF geliyor….

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

Krediye Ulaşamayan Sanayici Batıyor…

Yeni KGF Krediler çözüm olur mu?

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

- SON DAKİKA | Borsa günü yükselişle tamamladı 20/06/2025

- ON NUMARA SONUÇLARI 20 HAZİRAN 2025 | 5.071.346 TL büyük ikramiyeli On Numara sonuçları açıklandı mı, nasıl öğrenilir? Sonuç sorgulama ekranı! 20/06/2025

- Zırh delici "KARGU"dan yeni başarı 20/06/2025

- Altun Gıda, Karya Doğal Tarım Üretim ve Seracılık’ı satın aldı 20/06/2025

- AB’den kritik adım: Avrupa Yatırım Bankası’nın finansman tavanı 100 milyar euroya yükseldi 20/06/2025

- Bakan Bayraktar: Nükleer enerji, Türkiye’nin ekonomik geleceği için bir ihtiyaç 20/06/2025

- Hazine ve Maliye Bakanlığı ile İslam Kalkınma Bankası’ndan 740 milyon dolarlık anlaşma 20/06/2025

- Hazine alacakları Mayıs sonu itibarıyla 31,2 milyar lira oldu 20/06/2025

- "Nükleer enerji rüyanın ötesinde, ekonomik bir ihtiyaç" 20/06/2025

- Fed/Waller: Temmuz ayında faizi düşürebiliriz 20/06/2025

- İKB'den 740 milyon dolarlık finansman 20/06/2025

- UBS'in raporu: Dolar milyonerleri en çok artan ülke Türkiye 20/06/2025

- Tarihin en büyük veri hırsızlığı 20/06/2025

- AB'den Çin'e tıbbi cihaz kısıtlaması 20/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı