BORSA

Finans Yatırımcısının bilmesi gereken 50 terim

Yayınlanma:

4 ay önce|

Yazan:

BankaVitrini

Daha iyi bir yatırımcı olmak için bilinmesi gereken 50 terim:

-

Piyasa Değeri Ağırlıklı Endeks – Bir hisse senedi verilerinin, toplam piyasa verilerinin ağırlıklandırılması yöntemi.

-

Beklenmedik Kazanç (Earnings Surprise) – Bir şirketin kattığı kazançlarının, analistlerin tahminlerinden önemli ölçüde farklı olması.

-

Alım Tarafı Analisti (Alım Tarafı Analisti) – Yatırım fonları veya hedge fonları gibi menkul kıymetleri satın alan ve elinde tutan kurumlar için çalışan analist.

-

Satış Tarafı Analisti (Satış Tarafı Analisti) – aracı kurumlar veya finansal kuruluşlarda kullanılana menkul kıymet satan analist.

-

Defter Değeri (Defter Değeri) – Bir şirketin varlıklarından borçlarının çıkarılmasıyla hesaplanan net varlık değeri.

-

SEC (ABD Menkul Kıymetler ve Borsa Komisyonu) – ABD’deki menkul kıymet piyasalarını denetleyen ortak kurum.

-

Borçlar (Yükümlülükler) – Bir şirketin mali yükümlülükleri, borçlar ve diğer finansal tutarlılıkları.

-

Özkaynak (Equity) – Bir şirkette hisse senediyle temsil edilen mülkiyet hakkı.

-

Getiri Eğrisi (Getiri Eğrisi) – Tahvil getirileri ile vadeleri arasındaki mesafeyi grafiksel olarak gösteren, genellikle ekonomik koşullarda kullanabileceğiniz için kullanılır.

-

Mali İşler Müdürü (CFO – Mali İşler Direktörü) – Bir şirketin finansal operasyonlarından sorumlu üst düzey yönetici.

-

FVÖK Marjı (Faiz ve Vergi Öncesi Kâr Marjı) – Gelirin ne kadarının işletme kârına (EBIT) dönüştüğünü gösteren oran.

-

Birleşme ve Satın Almalar (Birleşme ve Satın Almalar – Birleşme ve Devralmalar) – İki veya daha fazla şirketin finansal işlemleri yoluyla birleşmesi veya satın alma süreci.

-

Kazanç Tahmini (Earnings Estimate) – Bir analistin, şirketin kazancının tahmini.

-

Sermaye Tahsisi (Sermaye Tahsisi) – Bir şirketin kaynaklarını elde etmek için nasıl yatırılacağını belirleme süreci.

-

Beta Katsayısı (Beta Katsayısı) – Bir hisse senedi piyasasının hareketlerine bakışını ölçen oran.

-

Likidite Riski (Likidite Riski) – Bir varlığın hızlı bir şekilde satılamaması nedeniyle değer kaybetme riski.

-

Fiyat Hedefi (Fiyat Hedefi) – Bir analistin, belirli bir menkul değer için belirlenen fiyat belirlenir.

-

Piyasa Risk Primi (Piyasa Riski Primi) – Yatırımcıların, risksiz varlıkların yerine kendi hisselerine yatırım yaparken beklediği ek getiriler.

-

Hisse Başına Nakit Akışı (Pay Başına Nakit Akışı) – Bir şirketin operasyonlarından elde ettiği nakit kazancın, toplam his rezervinin mevcut olmasıyla elde edilen değer.

-

Sermaye Getirisi (Sermaye Getirisi – ROC) – Bir şirketin sermayesini verimli bir şekilde kullanarak ne kadar getiri izleme ölçer veya.

-

Şirket Değeri (Kurumsal Değer – EV) – Bir şirketin toplam değeri; özkaynak, borç ve nakit ödeme toplamı ile hesaplanır.

-

Teknik Gösterge (Teknik Gösterge) – Hisse senetleri fiyatlarına veya işlem hacmine yerleştirilmiş programlamalarla değiştirilen trendleri tahmin etmeye yardımcı olan araçlar.

-

Birinci Piyasa (Birincil Piyasa) – Yeni menkul değerlerin ilk kez piyasaya sürüldüğü piyasada satılmıştır.

-

İkincil Piyasa (İkincil Piyasa) – Halihazırda ihraç edilmiş menkul kıymetlerin değerleri arasında alınıp satıldığı piyasa.

-

İçsel Değer (İçsel Değer) – Bir menkul değerin temel özellikleri hesaplanan değere dayanmaktadır.

-

Alfa Üretimi (Alpha Generation) – Bir yatırımcının, piyasa takvimine göre ekstra getiri elde etme süreci.

-

Halka Arz (İlk Halka Arz – Halka Arz) – Bir şirketin hislerini halka ilk kez sunması.

-

Fon Yöneticisi (Fon Yöneticisi) – Bir yatırım fonunun veya benzer yatırım aracının yatırım kararlarını yöneten kişi.

-

Piyasa Verimliliği (Piyasa Etkinliği) – Hisse senedi fiyatlarının mevcut tüm bilgileri ne kadar doğru yansıttığını gösteren kavram.

-

R-Kare (R-Squared) – Bir menkul kıymet kıymetinin fiyatlarının hareketlerinin, belirli bir endeksin hareketleriyle ne kadar açıklanabildiğini gösteren ölçüm ölçümü.

-

Hazine Hissesi (Hazine Hisse Senedi) – Bir şirketin kendi hisselerini geri satın alarak bünyesinde barındırdığı hisler.

-

Teknik Direnç Seviyesi (Teknik Direnç Seviyesi) – Bir hisse senedi fiyatının yükselmeyi engellemediği fiyat seviyesi.

-

Teknik Destek Seviyesi (Teknik Destek Seviyesi) – Bir hisse senedi fiyatının düşmeyi kesmeyi bıraktığı fiyat seviyesi.

-

F/E-Büyüme Oranı (F/E-Büyüme Oranı) – Bir his verilerinin değerinin, büyüme açısından karşılaştırmalı olarak ölçen oran.

-

Karanlık Havuzlar (Dark Pools) – Büyük kurumsal reklamlar tarafından kullanılan özel elektronik alım satım platformları.

-

Yatırım Getirisi (Yatırım Getirisi – ROI) – Bir yatırımın kârlılığını gösteren ve genellikle yüzde olarak ifade edilen oran.

-

Portföy Çeşitlendirmesi (Portföy Çeşitlendirmesi) – Riskleri en aza indirmek amacıyla yatırımları farklı varlık türlerine dağıtma stratejisi.

-

Vade Sonu Getirisi (Vadeye Kadar Getiri – YTM) – Bir kredinin vadesine kadar yırtılma durumunda sağlanacak toplam getiri.

-

Değer Yatırımı (Value Investing) – Piyasa fiyatına göre düşük değerli hisleri belirleyerek yatırım yapmayı amaçlayan strateji.

-

Büyüme Yatırımı (Büyüme Yatırımı) – Güçlü büyüme potansiyeline sahip hislere yatırım yapmayı amaçlayan strateji.

-

Fiyat Momentum (Price Momentum) – Bir hisse senedi fiyatının mevcut etiketinin korunması.

-

Satış Getirisi (Return on Sales – ROS) – Bir şirketin net gelirinin toplam gelir oranı olarak hesaplanan kârlılık oranı.

-

Dönüştürülebilir Tahvil (Dönüştürülebilir Tahvil) – esnek bir sayıda şirket hissine dönüştürülebilen dönüştürme türü.

-

Stokastik Osilatör (Stokastik Osilatör) – Bir his kaydının devam eden fiyatını belirli bir dönem içindeki fiyat aralığıyla karşılaştıran teknik gösterge.

-

İşlem Hacmi (İşlem Hacmi) – esnek bir dönemdeki bir menkul kıymet kıymeti veya yapılan toplam işlem sayısı.

-

Kapsama Oranı (Kapsam Oranı) – Bir şirketin mali sorumluluklarını karşılama yeteneklerini ölçen finansal metrik.

-

Net Varlık Değeri (NAV – Net Varlık Değeri) – Bir yatırım fonunun veya borsa yatırım fonunun (ETF) hisse başına düşen varlık değeri.

-

Piotroski Skoru – Bir şirketin finansal gücünü dokuz kriter üzerinden değerlendiren bir özet sistemi.

-

Temettü Dağıtım Oranı (Temettü Ödeme Oranı) – Bir şirketin kazancının ne kadarını temettü olarak hissedarlarına ödediğini gösteren oran.

-

Yatırım Sermayesi Getirisi (ROIC – Yatırılan Sermayenin Getirisi) – Bir şirketin yatırdığı sermayeden ne kadar finansal sonuçların ölçüldüğü veya ölçüldüğü.

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

Tribünler TCMB’yi çağırıyor: Enflasyonda kırılmamın ilk işaretleri…

Yayınlanma:

2 gün önce|

04/07/2025Yazan:

BankaVitrini

Dün Türk mali piyasalarının gündeminde, TÜİK tarafından açıklanan Haziran ayı enflasyon verisi bulunuyordu. Buna göre, yıllık enflasyon %35,05 ile piyasa beklentilerinin altında gerçekleşirken, aylık artış da %1,4 oldu. Temel enflasyon göstergeleri Eylül 2021’den bu yana ilk defa ardarda %2’nin altında artış kaydederken, manşet enflasyon da son 3,5 yılın en düşük düzeyine geriledi. Verinin alt kalemlerinde, tıpkı geçen ay olduğu üzere, gıda ve alkolsüz içecekler harcama grubunda aylık fiyat değişiminin eksi %0,27 olması belirleyici oldu. Daha önce de belirttiğimiz üzere, Türk-İş ve İTO’nun gıda kalemlerinde anlamlı artışlar görürken, TÜİK’in iki aydır negatif fiyat açıklamasını bir miktar da olsa garip karşılandı. Diğer alt kalemlerde ise, enflasyonun müsebbibi olarak gördüğümüz kira yani konut fiyatlarında yıllık enflasyonun %66 (aylık %2,62), eğitim yıllık %73 (aylık %4,51) ve sağlık yıllık %39 (aylık %0,66) artış kaydetti. Fiyatlama anlamında yapışkanlık yaratan unsurların devrede kalmayı sürdürdüğünü görüyoruz ki bu da tablonun olumsuz tarafını gösterdi!

Mevcut durumda politika faizinin %46, TÜFE’nin %35, sene sonu tahminimiz %28-30 olduğu hatta 12 ay sonrası ise de %25 olduğu düşünülürse, reel faizin oldukça yüksek olmasından hareketle, dışarıda jeopolitik riskler ve ticaret savaşına yönelik endişelerini de yumuşaması, içeride siyasi risklerin hafiflemesi gibi faktörlerin ışığında, TCMB’nin 24 Temmuz olağan PPK toplantısında 350 baz puan faiz indirimine gideceğini, böylelikle politika faizinin işlerin adeta altüst olduğu 19 Mart öncesine döneceğini, faiz koridorunun ise daha simetrik bir hâl alacağını düşünüyoruz. TCMB’nin, yılın geriye kalan üç toplantısının her birinde 250şer baz puan indirime gidip, sene sonu manşet faizini %35 seviyesine getirmesini baz senaryo olarak planlıyoruz.

Gelelim verinin piyasa yansımasına… İlk etapta olumlu seyreden piyasa tepkisi akabinde yerini bir miktar da olsa kâr satışlarına terk etti. Özellikle hafta başı CHP Kurultay kararının ertelenmesi ardından ortaya çıkan iyimserlik sonrası biraz soluklanma ihtiyacını da normal karşılamak gerekiyor. Son dört günde neredeyse %15 yükselen Borsa İstanbul bankacılık endeksi dün günü %0,7 düşüşle tamamladı. Borsa İstanbul ana endeksinde ise fiyat boyu kısalarak gün sadece %0,4 artışla tamamlandı. Faiz indiriminin yarayacağı sanayi hisselerinde ise (BİST-Sinai endeksi) %1 artış gördük. Tahvil cephesinde iki yıl vadeli gösterge tahvil sınırlı yükselirken, Türkiye’nin yabancı indinden risklerini gösteren 5 yıl vadeli CDS risk primi ise 280 baz puan ile neredeyse 19 Mart sonrası dönemin en düşük düzeyine geriledi. USDTRY kuru oldukça sakin ve yatay bir seyir izleyerek 39,80 seviyesinin etrafında dar bir bantta salınmaya devam etti.

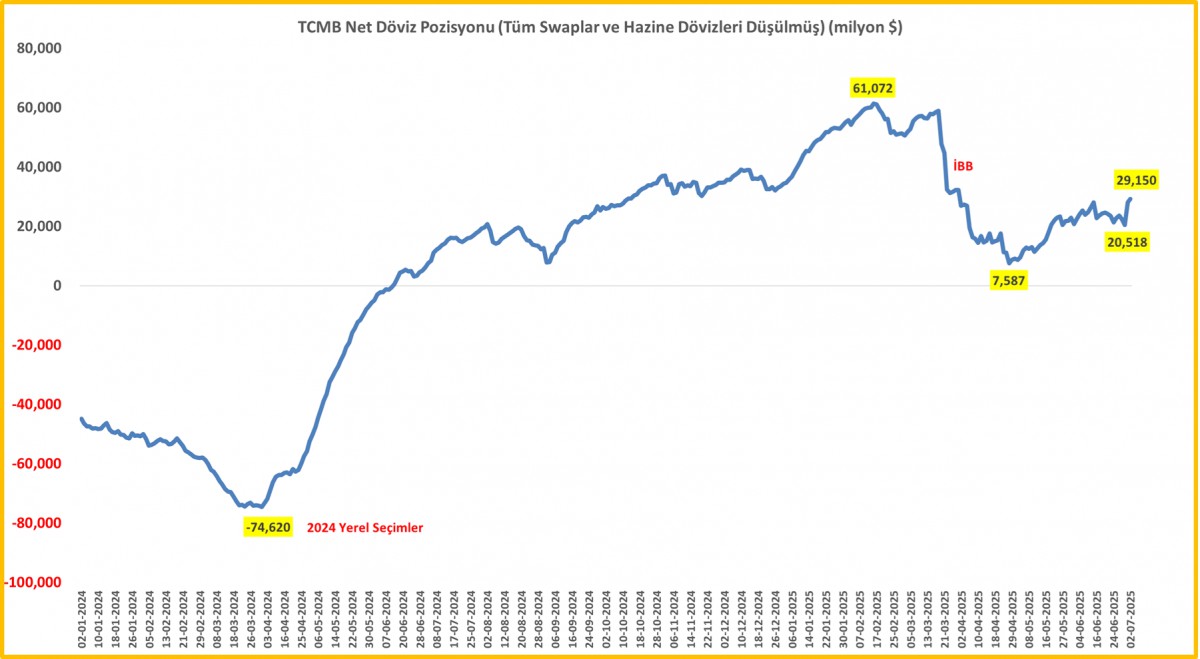

Her hafta perşembe günü olduğu üzere TCMB ve BDDK’nın haftalık bültenlerini yine enine boyuna irdeledik. Ne demiştik, ölçemezsen bilemezsin, bilemezsen de yönetemezsin. Bu minvalde, 27 Haziran ile sona eren haftada, parite etkisinden arındırılmış seriye göre toplam DTH kurumsal cephede yaşanan artışın etkisi ile 0,68 milyar dolar artış kaydetti. BDDK verisine göre ise, KKM stoku azalmaya devam ederken (stok rakam 13,7 milyar dolar), toplam DTH içinde payı %2,35 seviyesine kadar geriledi. DTH ve KKM’nin toplamı %40,40, TL’nin payı ise %59,60 seviyesinde önemli bir değişim kaydetmedi. Menkul kıymet istatistiklerine göre ise, yabancıların menkul kıymet pozisyonu (hisse senedi 0,25 milyar dolar, DİBS 0,31 milyar dolar, eurobond 0,28 milyar dolar) olmak üzere net anlamda 0,8 milyar dolar artış kaydetti. TCMB’nin CHP Kurultay kararı sonrası net yabancı para pozisyonundaki iyileşmenin devam ettiğini görüyoruz. Salı günü valörlü işlemlerde yaşanan 7,6 milyar dolar artış ardından Çarşamba valörlü işlemlerde de 1,1 milyar dolar artış ile manşet rakam 29,2 milyar dolar seviyesine yükselerek dikkat çekti (bakınız grafik). TCMB’nin döviz pozisyonunun iyileşmesi, TL’nin kırılganlığını azaltan önemli bir unsur olduğunun da altını peşinen çizmemiz gerekiyor.

Dönelim yurt dışına… Dün içeride enflasyon, dışarıda ise ABD istihdam raporu yakından takip edildi. Özel sektör istihdamının pandemiden sonra ilk kez azalış göstermesi ardından dün açıklanan verinin de bir miktar zayıf geleceği düşünülmüştü ama tam da öyle olmadı. Şöyle ki, Haziran ayında tarım dışı bordrolu çalışan sayısının 147 bin artış kaydederken (beklenti +110bin) işsizlik oranı da %4,3’ten %4,1’e geriledi. İstihdam raporunu beklentilere oranla güçlü gelmesi ardından FED’in Temmuz ayında faiz indirimine gidebileceğine yönelik zaten cılız olan beklentiler iyice azaldı. Vadeli kontratlara göre, sene sonuna kadar indirim beklentisinin boyu kısalarak 52 baz puan olurken, Eylül toplantısında 25 baz puan indirime ise %72 şans tanınıyor.

Verinin piyasa yansıması ise doların hafifçe güçlenmesine, hisse senetlerinin ise beklentileri aşan güçlü istihdam ile artış kaydetmesi ile sonuçlandı. Hisse senetlerine olumlu yansıyan bir başka faktör ise her ne kadar bütçeye 3,4 trilyon dolar etki yapması, enflasyonu artırması ve ilave borçlanma gereksinimi yaratması beklense de, Trump’ın “büyük güzel yasası” meclisten de onay almayı başardı. ABD’de vergi paketinin büyümeye yardımcı olacağı görüşünden hareketle majör endeksler dün geceyi %1 civarında yükselişle tamamladı.

Güçlü ABD istihdam raporu ile 10 yıllık tahvil getirisi hafifçe yükselerek %4,34 seviyesine gelirken, altının ons fiyatı ise 3,340 dolar seviyesine hafif de olsa geriledi. Göz bebeğimiz gümüşse 37 dolar seviyesinin kıyısında haftayı kapatmaya aday görünüyor. Daha geniş bir açıdan bakarsak, altın gümüş rasyosunda (aşağıdaki grafikten de göreceğiniz üzere) kritik seviyelere geldik. Rasyonun 90 seviyesinin altına gelmesi durumunda gümüşün koşu temposunu artıracağını düşünüyoruz. Direnişin parası bitcoin ise 109bin dolar seviyesinin üzerine yerleşirken, asıl hareketin başlaması için önünde sadece 113bin dolar seviyesindeki direnci aşması kaldı (bakınız grafik).

Wall Street’teki yükseliş, Nvidia’nın 4 trilyon dolarlık değerlemeye yaklaşması ve güçlü gelen ABD istihdam verileri ile desteklenirken, piyasalarda bir süredir hâkim olan iyimserlik, 9 Temmuz tarihinde dolacak 90 günlük tarife uzatımının sonu nedeniyle yerini biraz daha temkinli bir seyre terk etti. Reuters haberlerinde Trump’ın tarifeler ile ilgili ülkelere mektuplar göndermeye başladığın okuyoruz. Asya’nın gösterge endeksi Nikkei bu sabah yatay bir seyir izlese de, haftalık bazda %0,8 kayıpla üç haftalık yükseliş serisini sonlandırmaya hazırlanıyor. Kore borsası Kospi ise %1,3 geriledi. Genel hatları ile haftanın son iş gününde, Asya piyasalarında hafif de olsa satıcılı bir seyrin hâkim olduğunu görüyoruz. ABD borsalarının vadeli işlemlerinde de hafif de olsa düşüşler görülüyor. ABD piyasalarının bugün Bağımsızlık Günü nedeniyle tatil konumunda olacağını not edelim. Mali piyasaların gündeminde bugün KKTC İstatistik Kurumunu enflasyon verileri, Türkiye’de ise Reel Efektif Döviz Kuru takip edilebilir. Herkese güzel bir hafta sonu dilerim.

TCMB net yabancı para pozisyonu, swap hâriç

Bitcoin

Altın Gümüş Rasyosu

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Altın ‘borç çağında’ yeni para: Güven, itibari para sistemini terk ediyor!

Yayınlanma:

4 gün önce|

02/07/2025Yazan:

BankaVitrini

CHP Kurultayı’nın iptali duruşmasından karar çıkmaması, Türk mali piyasalarında iyimser havanın dün de devam etmesine neden oldu. Her ne kadar henüz riskler tam anlamıyla geçmemiş olsa da, erteleme karar bile olumlu karşılandı. Gerek jeopolitik cephede tansiyonun düşmesi, gerekse 19 Mart’a benzer bir sürecin tekrar edileceği endişesinin vücud bulmaması sonrası TCMB’den 19 Temmuz tarihinde beklenen anlamlı faiz indirimi öncesinde, TL ve TL cinsi yatırım araçlarına ilginin arttığını görüyoruz. Yabancı kurumların da TL tahvilleri ön plana çıkarması ile iki yıl vadeli gösterge tahvilin bileşik faizi son iki günde 250 baz puan geriledi. Daha geniş bir açıdan bakmak gerekirse, 19 Mart sonrası %50 seviyesini test eden gösterge tahvil %40’ın altına indi.

Öte yandan, faiz indirimlerinin bankacılık sektörüne yarayacağı beklentisi ile Borsa İstanbul Bankacılık endeksi, evvelki gün göz kamaştırıcı bir şekilde %10’a yakın yükseliş kaydetmesi ardından dün de günü %1’in üzerinde primli kapattı. CDS risk primi de benzer bir şekilde 287 baz puana kadar gerileyerek 20 Mart’tan bu yana en düşük düzeye geldi. İç siyasi risklerin bir süreliğine de olsa rafa kalkması bile mutlu son isteyen piyasaların yüzünü güldürdü. USDTRY kuru günü 39,81 seviyesinde tamamlarken, Çarşı’da döviz satışlarının yoğunlaştığı yönünde piyasa koridorlarından haberler de işittik. TCMB’nin analitik bilançosuna olumlu gelişmelerin bugün açıkalanacak taze verilerle yansımasını bekliyoruz.

Dün de bültenimizde kaleme aldığımız üzere, hisse senetlerinde asıl temel sorun şirketlerin kârsızlık sorunu! Hatırlatmak gerekirse, İSO500 verileri bizlere şirketlerin 2024 yılında elde ettikleri faaliyet kârlarının %97’sinin finansman giderine gittiğini, yani şirketlerin kâr edemediklerini göstermişti. Finansman kaleminin (kredi faizinin) büyük bir rol oynadığı bu resimde, yıl sonuna kadar TCMB’den beklenen (toplam dört olağan toplantıda) 1100 baz puan faiz indiriminin (%46 – %35) şirketlerin yüzünü güldürerek borsaya da alım getirmesini bekliyoruz. Çarpıcı bir örnek vereyim: Bankacılık hisselerinde son üç günde yaşanan %13 yükselişe rağmen, geçen sene bu zaman endeksin daha yukarıda olduğunu not edelim!

Dün İstanbul Ticaret Odası (İTO), Haziran ayı İstanbul bölgesi enflasyon verilerini açıkladı. Buna göre aylık TÜFE artışı %1,77 olurken, yılın ilk yarısında enflasyon %20,63 ; yıllık bazda ise %44,38 artış gösterdi. Yakından takip ettiğimiz ana harcama gruplarına göre aylık bazda konut (yani kira) %2,7 yıllık olarak ise %77,17 ; eğitim aylık %1,45 yıllık %89,81 ; sağlık ise aylık %0,77 yıllık %44,65 artış kaydetti. Gıdada aylık artış %1,93 oldu. İstanbul’da hayat pahalılığının Türkiye genelinin biraz daha üzerinde olduğunu düşünürsek, yarın açıklanacak resmî enflasyon verisinin aylık %1,6 ile piyasa tahmini paralelinde olacağını düşünüyoruz.

Büyümenin öncü göstergesi olarak kabul edilen İstanbul Sanayi Odası (İSO) imalat sanayi PMI verisi Haziran ayında 46,7 değerini aldı. Bilindiği üzere 50 seviyesi eşik değer olarak kabul edilirken, aşağısı daralma, üstü ise genişleme anlamına geliyor. Bu bağlamda, Haziran ayıyla birlikte PMI endeksi son 15 aydır daralma bölgesinde ve son sekiz ayın da en düşük seviyesine yer alarak ekonomik aktivite hakkında önemli bilgi vermeye devam etti. Verinin alt kalemlerinde, sektörel bazda tanımlı on sektörün tamamında daralma yaşandığını da görüyoruz. Her üç kişiden birinin işsiz olduğu ve ekonomik aktivitenin pek de iyimser sinyaller vermediği bir ortamda, sanayide işlerin iyi gitmediğini söyleyebiliriz.

Dönelim yurt dışında. ABD Senatosu, Başkan Trump’ın vergi indirimleri ve harcamaları içeren kapsamlı yasa tasarısını 51-50 oyla kabul ederek Temsilciler Meclisi’ne gönderdi. Tasarı kamu borcuna 3,3 trilyon dolar daha eklenmesiyle birlikte, Elon Musk’ın da yeniden eleştiri dozunu arttırdığını görüyoruz. Trump’ın sosyal medya hesabından Musk’ın şirketlerine yönelik yardımları kesebileceğini ima ederken, hatta bir gazetecinin “Elon Musk’ı sınır dışı edecek misiniz?” sorusuna “Bakacağız / biraz inceleyeceğiz (‘take a look’)” şeklinde yanıt verdiğini de not edelim. Tesla hisseleri dün günü %5’in üzerinde düşüşle tamamlarken, teknoloji hisselerinin de olumlu bir performans sergileyememesi ile Nasdaq endeksi geceyi %1’e yakın düşüşle tamamladı.

FED Başkanı Powell, Portekiz’in Sintra kentindeki merkez bankacıları zirvesinde yaptığı açıklamada, faiz indirimi için acele etmeyeceklerini ve ticaret tarifelerinin enflasyon üzerindeki etkilerini görmek adına bekle-gör yaklaşımını sürdüreceklerini yineledi. Powell, veriye dayalı karar almanın en temkinli yol olduğunu vurgularken, 30 Temmuz tarihindeki olağan toplantıda faiz indirimi olasılığını da tamamen dışlamadı. Başkan Trump’ın baskılarına karşın, Powell %100 odaklarının enflasyon ve istihdam hedeflerinde olduğunu söyleyerek merkez bankası bağımsızlığına güçlü bir vurgu yaptı.

Powell indirmem diye direnirken ve Trump da FED’e yüklenmeye devam ederken, yatırımcılar, ABD dolarındaki oynaklık ve doların geleneksel güvenli liman rolündeki zayıflamaya karşı ya da daha basit anlatımla kur riskine karşı daha fazla koruma almaya çalışıyor. Trump yönetiminin Nisan ayında açıkladığı kapsamlı gümrük tarifeleri sonrasında ABD dolarının (DXY) yılbaşına göre %10’u aşan değer kaybı ile son 3,5 yılın en düşük seviyesine geriledi. Özellikle Avrupalı emeklilik fonları dolar pozisyonlarını azaltırken, Euro, YEN gibi alternatif para birimlerine yöneldiklerini görüyoruz. Bu stratejiler, dolar üzerinde ilave baskı yaratırken, doların güvenli liman statüsünün de sorgulanmasına yol açıyor.

Bu kafa karışıklığında, ya da fiat (itibarlı) para sistemine yönelik artan güvensizlik (en somut örnek ABD vergi indirimleri ve harcama tasarısının Senato’dan geçmesi) nedeniyle piyasalarda temkinli bir hava hâkim. Jeopolitik risklerin gündemden düşmesi ile 3,285 dolar seviyesine kadar gerileyen altının piyasalarda yeniden temkinli havanın hâkim olması ile bu sabah 3,340 dolar seviyesine yükseldi. Altın fiyatları yılbaşından bu yana %27 artış gösterdiğini hatırlatalım. Gümüş ise 35 dolar seviyesindeki direnci 13 yıl sonra kırması ardından son dört haftadır 36 dolar seviyelerinde bir sonraki yükseliş öncesi enerji biriktirdiğini görüyoruz.

Hindistan ile 9 Temmuz tarihinde gümrük tarifesi süresi dolmadan önce bir ticaret anlaşmasına varabileceğini söyleyen Trump, ancak Japonya ile anlaşma olasılığının düşük olduğunu söyledi. Şimdiye dek yalnızca İngiltere’nin Trump yönetimiyle sınırlı bir ticaret anlaşması yapabildiğini hatırlattım. ABD borsalarının dün akşam gerilemesi ve ticaret görüşmelerine yönelik haber akışının gölgesinde, yeni gün başlangıcında, Asya piyasalarında kırmızı rengin hâkim olduğunu görüyoruz. Gösterge endeks Nikkei ve Kore borsası Kospi %1’e yakın geriledi. ABD borsalarının vadeli işlemlerinde ise hafif de olsa yeşil rengin dikkat çektiğini görüyoruz.

Mali piyasaların gündeminde bugün ABD’de ADP özel sektör istihdam verisi, yarın ise kritik haziran ayı istihdam raporu takip edilecektir. Cuma günü ABD piyasaları kapalı konumda olacağını tekrar hatırlatalım. Açıklanacak özellikle istihdama yönelik veriler, faiz indirimi beklentileri açısından yakından takip edilecektir. Yatırımcılar bu yıl FED’den 64 baz puanlık bir indirim fiyatlamaya devam ediyor.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Borsa İstanbul: Ankara’dan abim gelmiş evde bir ‘bayram’ havası…

Yayınlanma:

5 gün önce|

01/07/2025Yazan:

BankaVitrini

Gündemin bir süredir en çok konuşulan başlığı olan CHP Kurultayı’nın iptali davası, merakla beklenirken 8 Eylül tarihine ertelendi. Masadaki riskler tüm netliğiyle yerini korusa da, kısa vadeli siyasi tansiyonun düşmesi ve müzakere için zaman kazanılması piyasalarda iyimserlik yarattı. Öte yandan, uzun süredir beklenen 19 Temmuz TCMB toplantısında faiz indirimi artık neredeyse kesinleşmiş görünüyor. Ancak akıllardaki asıl soru giderek daha yüksek sesle soruluyor: Merkez Bankası 18 gün daha beklemeden, olağanüstü bir toplantı yaparak sürpriz bir adım atar mı?

Hatırlanacağı üzere, 19 Mart sonrasında değişen siyasi atmosferin Türk Lirası ve TL cinsi varlıklar üzerinde yarattığı tahribatı sınırlamak amacıyla TCMB politika faizini %42,50’den %46,00 seviyesine yükseltmiş, ardından bir süre piyasayı %49,00 seviyesindeki gecelik borç verme faizi ile fonlayarak makro ihtiyati sıkılaştırma adımlarını devreye almıştı. Ancak azalan jeopolitik riskler ve iç siyasi tansiyondaki yumuşamayla birlikte, otoritenin hem miktarsal hem de oransal sıkılaştırma sürecini hızla normalleşmeye bırakmasını bekliyoruz. Bu doğrultuda, Haziran toplantısında faizi sabit tutan TCMB’nin Temmuz ayında 350 baz puanlık bir indirimle politika faizini yeniden %42,50 seviyesine çekmesini ve faiz koridorunu daha simetrik bir yapıya kavuşturmasını öngörüyoruz.

Dün bu beklentiyi fiyatlayan iki yıl vadeli gösterge tahvilin bileşik faizi, yaklaşık iki puan düşüşle %40,1 seviyesine geriledi. Faiz ile ters korelasyona sahip hisse senetleri dünkü gelişmeleri büyük bir coşku ile karşıladı. Özellikle, faiz indirimlerinin yarayacağı lokomotif endeks bankacılık hisseleri alımların eşliğinde göz kamaştırıcı bir şekilde günü neredeyse %10 artışla tamamladı! Bültenlerimizde uzun bir süredir harketin bankacılık hisseleri ile başlayacağına yer vermiştik. Ana endeksin de dün günü %5’in üzerinde artışla tamamladığını ve teknik mânâda önemli bir direnç olan 9,750 seviyesinin üzerine yükseldiğini not edelim. Hatırlanacağı üzere, TÜİK tarafından açıklanan 2024 yılı finansal araçların ‘reel’ getiri oranlarına bakarsak, Borsa İstanbul 100 endeksinin %16,71 götürü sağladığını not edelim. Küresel borsa endeksleri arasında Borsa İstanbul’un negatif getiri sunan ender endeksler arasında yer alması, yukarı yönlü potansiyel açısından önemi bir bilgi verdiğini düşünüyoruz! Yabancı indinde beş yıl vadede Türkiye risk primi (CDS) risk primi 292 baz puan seviyesine kadar gerilerken, USDTRY kuru ise karar öncesi 39,91 seviyesine kadar yükselmesi ardından 39,75’e kadar gevşeyip günü 39,80 seviyelerinde tamamladı.

Dün her ne kadar gözler CHP kararında olsa da, makro cephede Mayıs ayı dış ticaret verileri ve istihdam raporu takip edildi. TÜİK verilerine göre, ihracat %2,6 artışla 24,8 milyar dolar, ithalat ise %2,7 artışla 31,5 milyar dolar oldu. Bu sonuçla dış ticaret açığı %2,7 artışla 6,6 milyar dolar oldu. Bir önceki ay gerçekleşen 12,1 milyar dolar açık ardından Mayıs rakamları bir nebze de olsun ılımlı bir tabloya işaret etti. Öte yandan, TÜİK Mayıs ayı istihdam raporunu da yayımladı. Buna göre, manşet işsizlik oranı 0,2 puan azalışla %8,4’e geriledi. Metodolojisi nedeniyle manşet işsizlik yerine bizler daha geniş tanımlı bir gösterge olan atıl işgücü oranını takip ediyoruz. Bu oran %31,0 ile geçen aya göre (%32,1) bir tık da olsun gerilemiş olsa da, tüm zamanların en yüksek düzeylerinde olduğunu not edelim. Daha basit bir anlatımla, zamana bağlı eksik istihdam, iş bulma umudunu kaybetmiş olanlar, çeşitli nedenlerle iş aramayanlar gibi TÜİK’e göre işsiz sayılmayan ama işgücünde de olmayan nüfusun üçte biri gibi devasa bir kitlenin olduğunu görüyoruz!

Öte yandan, dün Türk-İş’in Haziran ayı Açlık ve Yoksulluk Sınırı raporunu yayımlandı. Buna göre, dört kişilik bir aile için açlık sınırı 26,115 TL oldu. Türkiye’de asgari ücretin 22,105 TL olduğunu not edelim. Ankara’da mutfak enflasyonu (gıda fiyatları) bir önceki aya göre %4,1 artış kaydetti. Yıllık gıda enflasyonunu %37,6 oldu. Yoksulluk sınırı ise 85,066 TL oldu. Türk-İş verilerinin işaret ettiği gıda fiyatlarına önemli bir referans olarak kabul ederek eskiden enflasyon hakkında tahmin yürütmeye çalışırdık. Lâkin bu korelasyonun iyice azaldığının not edelim keza TÜİK geçen ay gıda enflasyonu eksi %0,7 olarak hesaplarken, Türk-İş’in bir ay önceki veri setinde gıda %4,4 artış kaydetmişti. Gözler bu noktadan sonra bugün İTO verileride, perşembe günü ise resmî TÜİK verilerinde olacaktır. Anketlere göre TÜFE’nin Haziran ayında aylık %1,6 artış kaydetmesi ve yıllık gerçekleşmenin de %35 seviyesinde kalması bekleniyor.

Yurt dışı cephede ise, 2025 yılının ilk yarısında doların son 50 yılı aşkın sürenin en sert düşüşünü yaşadığının altını çizmemiz gerekiyor. Ani politika değişiklikleri, merkez bankasının (FED) bağımsızlığını sorgulanması ve yavaşlayan ekonomik aktiviteye dair işaretler, rezerv para birimine olan güveni sarsmaya devam ederken, Dolar Endeksi (DXY) yılın ilk yarısında %10,8 gerileyerek başlıca gelişmiş ülke para birimleri karşısında belirgin şekilde değer kaybetti. Dolar, İsviçre frangı karşısında %14,4, Euro karşısında %13,8 ve İngiliz sterlini karşısında ise %9,7 değer yitirdi.

Trump faiz indirimi konusunda FED üzerindeki baskısını artırarak, Powell’a dünya genelindeki faiz oranlarını içeren el yazılı bir not gönderdiğini okuyoruz. Notta, ABD politika faizinin Japonya’nın %0,5’i ile Danimarka’nın %1,75’i arasında olması gerektiği belirtilirken, Trump sosyal medya üzerinden yaptığı açıklamada, “Faizi çok daha fazla düşürmelisiniz. Yüz milyarlarca dolar kaybediliyor” diyerek politika faizinin %1’e çekilmesi gerektiğini savundu. Trump’ın Powell üzerindeki baskısının arttığı bu dönemde, Hazine Bakanı Bessent, Powell’ın görev süresinin Mayıs 2026’da sona ereceğini hatırlatarak, yerine geçecek ismin belirlenmesi için hazırlıkların sürdüğünü açıkladı. Bu gelişmelerin doların elini daha da zayıflattığını not etmemiz gerekiyor. ABD ticaret savaşına soyunduğu bir zamanda, bacalar tütsün, çarklar dönsün, ABD vatandaşları daha çok iş bulsun diye uğraşırken, hâliyle her iş adamı gibi düşük faiz oranı talep ediyor. Lâkin, amiral geminin kaptanını ağır sözlerle eleştirmesi ve “yine çok geç kalacaksın” minvalinde açıklamalar ile işler kötüye giderse, hedef tahtasına Powell’ı yerleştirecek bir politika da benimsediğini görüyoruz.

ABD Başkanı Trump, 9 Temmuz’da sona erecek geçici gümrük tarifesi süresi yaklaşırken, Japonya ile yürütülen ticaret görüşmelerine yönelik memnuniyetsizliğini dile getirdi. Japonya’nın Amerikan pirinci ithalatına direnç göstermesini eleştiren Trump sonrası Beyaz Saray’dan yapılan açıklamada, iyi niyetle müzakere etmeyen ülkelere yönelik yeni tarife oranlarının belirleneceği ve Trump’ın bu konuda ekibiyle görüşeceği belirtildi. Hazine Bakanı Bessent ise, iyi niyetli görüşmeler yürüten ülkelere süre uzatımı düşünülse de bu kararın yalnızca Trump’a ait olduğunu vurguladı. Bessent, anlaşmalarda son günlere doğru yoğunluk yaşanmasını beklediklerini belirterek, ticaret ortakları üzerindeki baskının sürdürüleceğini söyledi.

ABD borsaları geceyi yükselişle tamamlaması ardından bu sabah vadeli işlemlerde hafif de olsa kırmızı rengin göze çarptığını görüyoruz. Öte yandan, Trump’ın tarife artışı uyarısı ve Hazine Bakanı Bessent’in 9 Temmuz’a kadar ciddi artışların duyurulabileceğini söylemesi, yatırımcı güvenini zayıflatarak Pasifik’in diğer tarafına da olumsuz yansımış. Asya piyasalarının gösterge endeksi Japonya borsası Nikkei, son beş işlem gününde yaşanan güçlü yükselişin ardından bu sabah %1 geriledi. Haziran ayında Nikkei %6,6 yükselerek Şubat 2024’ten bu yana en iyi aylık performansını sergilemişti.

Ticaret görüşmelerine yönelik açıklamalar ardından altının ons fiyatı bu sabah yeniden 3,320 dolar seviyesine yükselirken, gümüş ise 36 dolar etrafında hareketini devam ettirdi. Bitcoin ise son bir haftadır 108bin dolar seviyesinin kıyısında bir sonraki hareketi için enerji biriktirmeye devam ettiğini görüyoruz. Yukarı yönlü harekete daha çok prim veriyoruz. İlk nazarda 108,500 akabinde ise 113bin dolar seviyesinin aşılması ile asıl beklediğimiz hareketin de başlayacağını düşünüyoruz.

Mali piyasaların gündeminde bugün FED Başkanı Powell’ın konuşması, ISM imalat verisi ve JOLTS açık iş sayısı takip edilecek. Yarın ADP özel sektör istihdam verisi, perşembe ise kritik haziran istihdam raporu takip edilecek. Cuma günü ABD piyasaları kapalı konumda olacak. Açıklanacak özellikle istihdama yönelik veriler, faiz indirimi beklentileri açısından yakından takip edilecektir. Bu haftanın Türkiye cephesinde ise en kritik makro verisi kuşkusuz perşembe günü açıklanacak Haziran ayı enflasyon rakamları olacağını bir kez daha hatırlatalım.

Borsa İstanbul

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (853)

- BANKA ANALİZLERİ (141)

- BANKA HABERLERİ (3.155)

- BASINDA BİZ (60)

- BORSA (456)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.858)

- GÜNCEL (3.281)

- GÜNDEM (3.217)

- RÖPORTAJLAR (48)

- SİGORTA (134)

- ŞİRKETLER (2.272)

- SÜRDÜRÜLEBİLİRLİK (480)

- VİDEO Vitrini (19)

- YAZARLAR (1.078)

- Ali Coşkun (28)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (27)

- Dr. Abbas Karakaya (66)

- Erden Armağan Er (45)

- Erol Taşdelen (577)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (64)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (42)

- Onur ÇELİK (37)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (9)

- Süleyman Çembertaş (17)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

BİLANÇO NEYİ ANLATIR NASIL OKUNMALI?

Finansal Çöküşe Giden Yol: Bu 5 Riski Tanıyor musunuz?

Yes, Chef!” ile Yönetmek: Bir Diziden Alınan Liderlik Dersleri

Tribünler TCMB’yi çağırıyor: Enflasyonda kırılmamın ilk işaretleri…

SURİYELİLER DÖNMÜYOR ÇÜNKÜ…

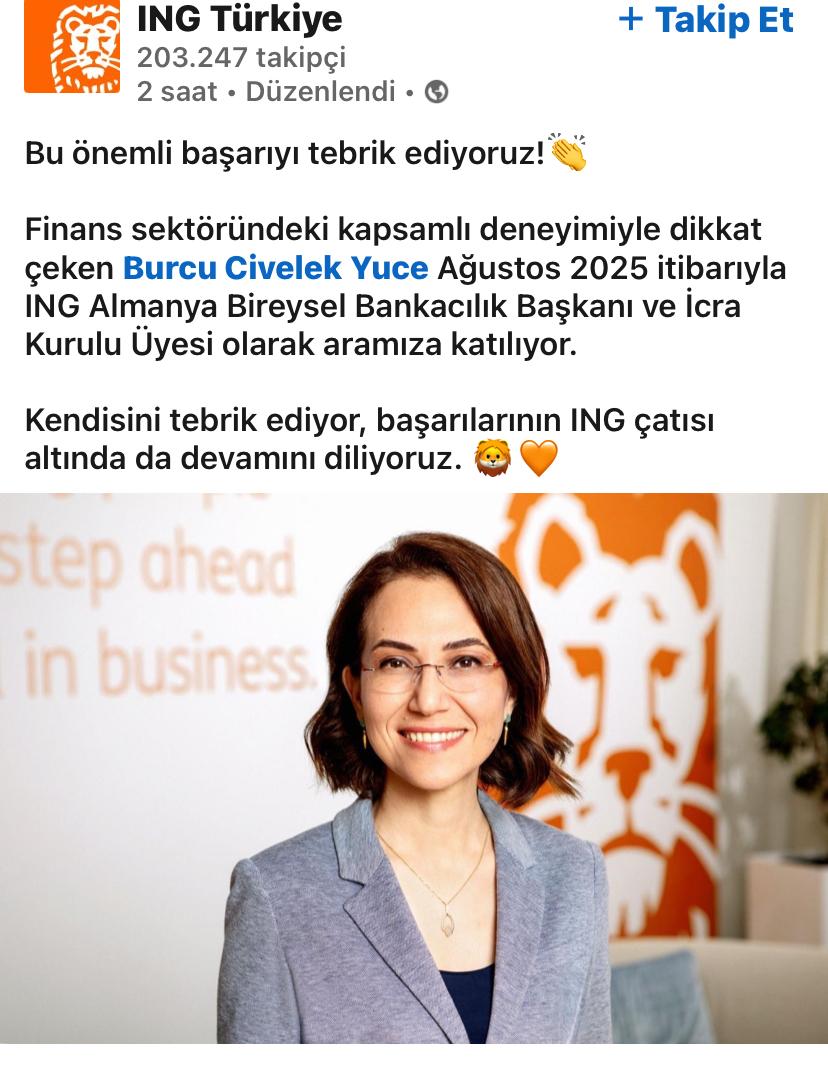

AKBANK’TA ŞOK AYRILIK, ING’YE GEÇİYOR

Türkiye ile Çin Arasında Yeni Dönem: ICBC Turkey, Resmi RMB Takas Bankası Oldu

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

İsrail İran’a Neden Saldırdı?

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

AKBANK 3,4 milyar TL Takipteki Alacaklarını sattı

İsrail-İran Savaşının Türkiye’ye Etkileri

Sermaye kediye mi yüklendi?

Kentsel dönüşüm müteahhiti yaptığı daire ve dükkanları satıp ‘İflas ettim’ dedi

- Savunma Sanayii Başkanı Prof. Dr. Haluk Görgün: Savunma sanayi ihracatında ilk 10 ülke arasına girmeyi öngörüyoruz 05/07/2025

- Trabzon, Türkiye Kültür Yolu Festivali ile sanatın başkenti oluyor 05/07/2025

- Akaryakıt ÖTV artışı enflasyonu nasıl etkileyecek? 05/07/2025

- Kasapoğlu, yangından etkilenen Ödemiş’te: Kahramanlarımıza minnettarız 05/07/2025

- Temmuz ayında 6,2 milyar lira engelli ve yaşlı aylığı ödemesi başladı 05/07/2025

- Bu hafta hangi yatırım araçları kazandırdı? 05/07/2025

- 1 TL’ye ev satışı mı? Reklam Kurulu’ndan emlakçılara ceza! 05/07/2025

- ABD’den Türkiye’ye kripto düzenlemeleri: Yeni oyun planı 05/07/2025

- OPEC+ üyesi 8 ülke Ağustos'ta üretim artışına gidecek 05/07/2025

- Cumhurbaşkanı Erdoğan'dan F35 açıklaması 05/07/2025

- Koray Group/Kartal: Kredi imkanlarının kısıtlılığı İstanbul’da talep sıkıntısı yaratıyor 05/07/2025

- Merkez Bankaları için “söz gümüşse, sükut altın” mı? 05/07/2025

- Adana, Antalya, Adıyaman Belediye Başkanları gözaltına alındı 05/07/2025

- 7 başlıkla geçen hafta 05/07/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı