Daha iki hafta kadar önce bu köşede 16 Haziran’da kur korumalı mevduattan haziran ayında bütçe ve Merkez Bankası’na binecek kur farkı yükünün 150 milyar liraya ulaşacağını yazdığımda bazı çevreler bir aydaki tutarın bu düzeyde olamayacağını ileri sürmüştü.

Haklılarmış! Kur korumalıdan bütçe ve Merkez Bankası’na haziranda gelecek olan kur farkı yükü 150 milyar lira olmayacak.

Çünkü çok daha fazla olacak! Aylık toplam yük 166 milyar lira ile 192 milyar lira arasında oluşabilecek.

“166 milyar mı, 192 milyar mı, arada çok fark var, böyle tahmin mi olur” diyorsanız, siz de haklısınız ama ben de haklıyım.

BDDK ve Merkez Bankası açsın verileri; KKM hesaplarının ne kadarı TL ile açılan, ne kadarı DTH dönüşümlü hesaplar; vade dağılımı nedir, bunları bilelim tahmin aralığı küsurata kadar indirilir. Arşimet’in “Bana bir dayanak noktası gösterin Dünya’yı yerinden oynatayım” demesi gibi.

Elde dayanak olarak yalnızca KKM’nin büyüklüğü var, bu yüzden de çeşitli varsayımlarla hareket etmek ve bunun sonucunda böyle geniş aralıklı bir tahmin yapmak kaçınılmaz hale geliyor.

Altı olasılık…

Doğru tahmin yapabilmek için iki temel detayın bilinmesi gerektiğini belirttim. Para cinsi ve vade. Ama yok, bunlar gizli, nedense gizli!

Şu durumda yapılacak belli, çeşitli varsayımlarla hareket etmek.

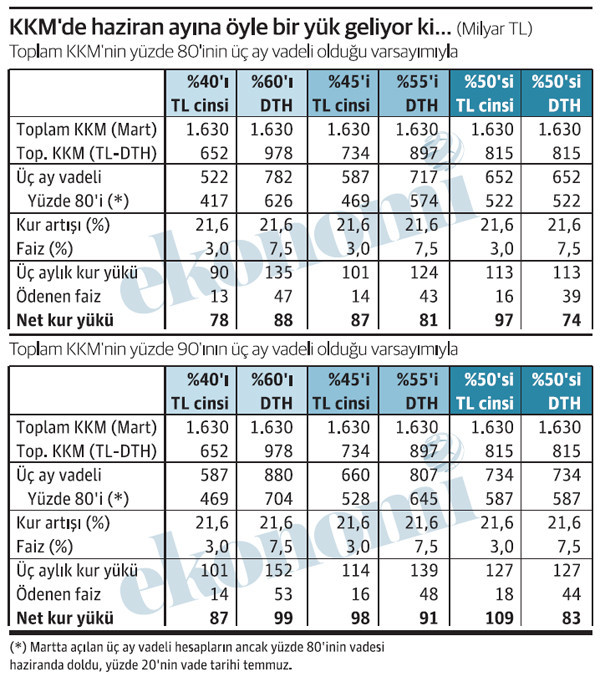

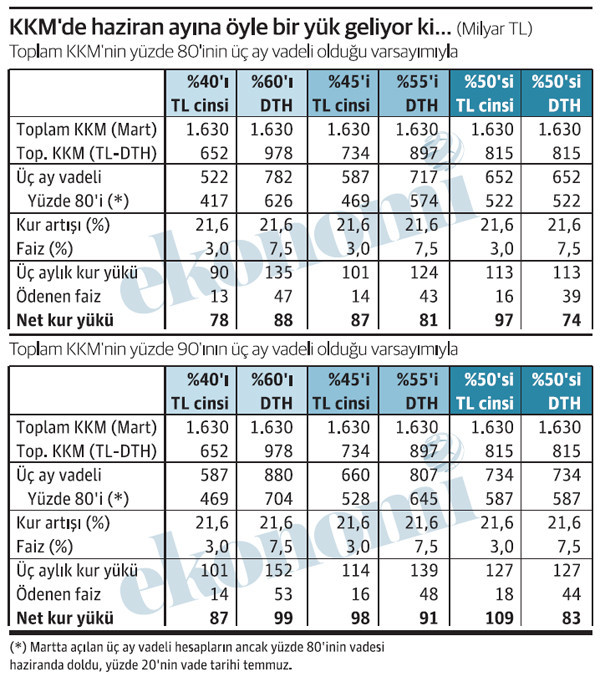

Birinci varsayım, toplam KKM’nin yüzde 80’inin üç ay; ikinci varsayım ise toplamın yüzde 90’ının üç ay vadeli olduğu.

Bu olasılıkları bu kez kendi içinde üç varsayımla detaylandırıyorum.

Birincisi toplam KKM’nin yüzde 40’ı TL cinsi, yüzde 60’ı DTH dönüşümlü; ikincisi yüzde 45’i TL cinsi, yüzde 55’i DTH dönüşümlü ya da ikisi de aynı oranda, yüzde 50-50.

Hesabın TL ile mi, dövizden dönüşümle mi açıldığı uygulanan faizi değiştiriyor ve kamuya binen yük buna göre çok değişiklik gösteriyor. Ayrıca TL ile açılan hesaplarda kur farkı yükü bütçeden, DTH dönüşümlü hesaplardaki yük Merkez Bankası tarafından karşılanıyor.

Tabloları nasıl okumalı…

Varsayalım KKM’nin yüzde 40’ı TL cinsinden, yüzde 60’ı DTH dönüşümle açılmış. (Tabloların ilk iki sütunu.) Toplam KKM’nin yüzde 80’i de üç ay vadeli. Bu durumda mart ayında yaklaşık 1.6 trilyon olan KKM’nin 652 milyarı TL cinsi demektir ve bu tutarın da 522 milyarının vadesi haziranda teorik olarak dolmuştur. Ancak haziranın son haftasının Kurban Bayramı tatili olması dolayısıyla hesap açılırken bu dikkate alınmış ve vade üç ayın birkaç gün üstünde tutularak temmuza sarkıtılmıştır. Dolayısıyla 522 milyar liralık üç ay vadeli hesabın da yüzde 80 oranındaki 417 milyarlık kısmının vadesinin hazirana denk geldiğini, kalan kısmın vadesinin temmuzda dolacağını varsayıyorum.

Marttan hazirana kur artışı yüzde 21.6 oldu. 417 milyara bu artış uygulandı ve 90 milyar lira kur farkı çıktı.

Martta TL cinsi hesaplar için faiz tavanı politika faizi artı 3 puan, yani 11.50 idi. Üç aylık faizi de yaklaşık yüzde 3 kabul edelim ve bu oranı 417 milyara uygulayalım, sonuç 13 milyar. Yani bankalardan çıkan tutar bu.

90 milyarlık kur farkından bankaların ödediği 13 milyar faizi düşelim, bütçeden karşılanan tutar 78 milyar.

KKM’nin yüzde 40’ının TL cinsinden açıldığı, yüzde 60’ının ise DTH dönüşümlü olduğu varsayımıyla Merkez Bankası’na binecek aylık kur yükü ise 88 milyar lira. DTH dönüşümlü hesaplarda faiz tavanı ocak ayı sonunda kaldırıldı ve bankaların bu hesaplara mart ayında yıllık yüzde 30 faiz dolayında faiz uyguladığı biliniyor. Buna göre üç aylık yüzde 7.50’lik faiz bankalarca ödendi. Faizde tavan kaldırılmamış olsaydı Merkez Bankası’na 88 milyarın çok üstünde yük binecekti. 88 milyara nasıl gelindiğini de tablodan izleyebilirsiniz.

Toplam KKM’nin ne kadarının TL cinsinden açıldığını, ne kadarının DTH dönüşümlü olduğunu bilmiyoruz, bu veriler nedense gizli. Ama şu belli tabii ki, toplam hesap içinde TL cinsinden açılanların payındaki artış bütçeye gelecek yükü artırıyor, DTH dönüşümlerin payındaki artış ise Merkez Bankası’na binecek yükü.

Bütçe ve Merkez Bankası’na haziran ayında gelecek kur farkı yükü, TL-DTH payının yüzde 40’a 60 olması durumunda 78 ve 88 milyar, payın yüzde 45-55 olması durumunda 87 ve 81 milyar, payın yüzde 50-50 olması durumunda ise 97 ve 74 milyar lira düzeyinde.

Üç ay vadelinin payı yüzde 90 ise…

Toplam KKM’nin yüzde 90’ının üç ay vadeli olduğu varsayımı haziran ayında oluşan kur farkı yükünü tabii ki daha da artıracak.

Bu durumda Hazine’ye binen yük 87, 98 ve 109 milyar lira olarak hesaplanıyor.

Merkez Bankası’nın yükü ise bu durumda hesaptaki paylara göre 99, 91 ya da 83 milyar lira dolayında oluşacak.

2022’nin tümündeki ödeme aşılabilir

Kur artışı marttan hazirana ay ortalaması bazında yüzde 21.6’yı buldu ve bu hızlı artışın etkisiyle mart ayında hesap açtıranlar çok önemli bir kazanç elde etti.

Tabii ki KKM’de çok kazanç, kamunun çok yük altına girmesi demek.

Biraz önce de belirttim; çeşitli varsayımlara göre haziran ayında bütçe ve Merkez Bankası’na binecek toplam yükün 166 milyar lira ile 192 milyar lira arasında oluşacağı hesaplanıyor.

KKM’de kur farkı olarak geçen yılın tümünde (ilk ödeme martta başladığı için bu aydan itibaren) bütçeden 92.5 milyar lira ödenmiş, Merkez Bankası’nın üstlenmek durumunda kaldığı yük ise yaklaşık 90 milyar lira olmuştu. Buna göre KKM’nin 2022’nin tümündeki yükü 182.5 milyar lira dolayında oluşmuştu.

KKM için bütçeden bu yılın ilk beş ayında 4.4 milyar lira ödendi. Merkez Bankası’nın yükü ise bilinmiyor, çünkü bu tutar yıl içinde açıklanmıyor.

Ancak Merkez Bankası’nın üstlenmek durumunda kaldığı kur farkı yükünün de bütçeden karşılananla hemen hemen aynı düzeyde olduğu tahmin ediliyor. Dolayısıyla bütçe ve Merkez Bankası’nın beş ayda yaklaşık 8-9 milyar lira kur farkı yükü ödediğini söylemek pek yanlış olmaz.

Beş aydaki 8-9 milyar ödemeden, bir ayda 166-192 milyar arası bir ödemeye… Neyse ki bütçe sapasağlam da, açık vermiyor da bu tutarlar rahatlıkla karşılanabiliyor!

100 bin lira üç ayda ortalama 21 bin 600 lira kazandırdı

İster doğrudan TL ile hesap açtırmış olsun, ister döviz hesabını dönüştürmek suretiyle hesap açtırmış olsun mart ayında 100 bin lirasını ya da 100 bin lira karşılığı dövizini KKM’ye bağlayanlar üç ayda ortalama yüzde 21.6 oranında 21 bin 600 lira kazanç elde etti.

Bu oran mart-haziran ortalamasını gösteriyor. Kazanç, haftadan haftaya, hatta günden güne tabii ki değişik oranlarda oluşmuştur.

Mart ayının ilk haftasında hesap açtıranların kazancı yüzde 8 dolayında kaldı. İkinci haftada hesap açtıranlar yüzde 16 kadar bir kazanç elde etti.

Üçüncü ve dördüncü haftada hesap açtıranların getirisi ise yüzde 24’e ulaştı.

Mart ayının son günlerinde hesap açtıranlar için vade bu hafta dolacak ve bu hesap sahipleri üç ay vade için yüzde 34 dolayında bir kazanç elde edecek.

Alaattin AKTAŞ – Ekonomim

GÜNDEM3 yıl önce

GÜNDEM3 yıl önce

GÜNCEL12 ay önce

GÜNCEL12 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önce

GÜNDEM4 ay önce

GÜNDEM4 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce