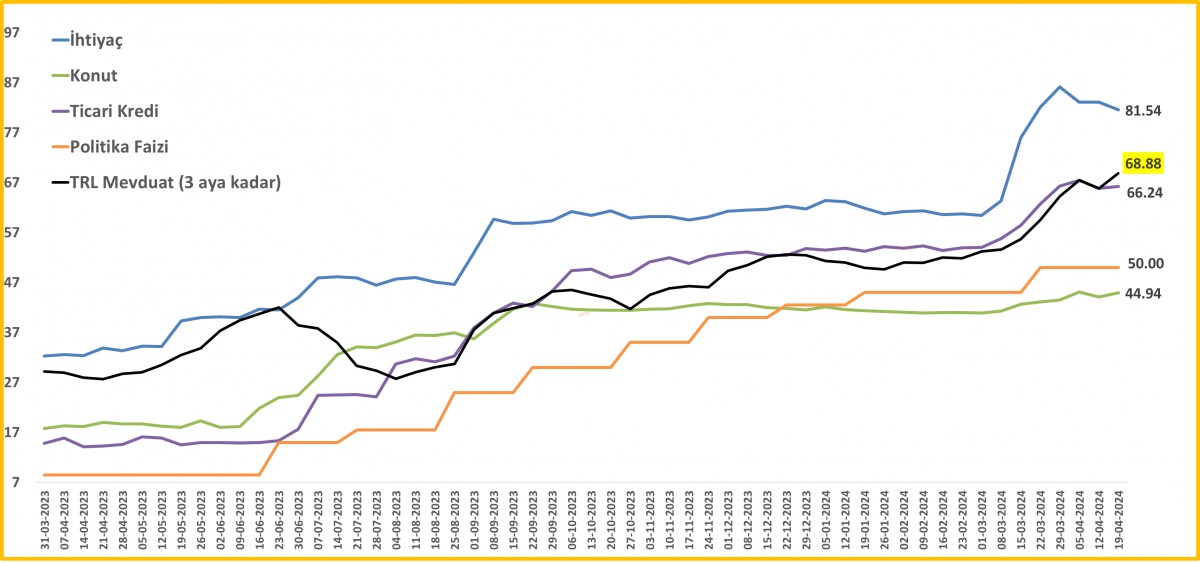

FED’in muğlak ifadelerle dolu ve iletişim anlamında başarısız geçen FOMC toplantısı ardından dün sahneye çıkan TCMB, politika faizini piyasa beklentilerine paralel (öngörülebilirlik önemli) 500 baz puan artırarak %30 seviyesine yükseltti. Politika faizinin mayıs ayında (seçim öncesi) %8,5 seviyesinde olduğunu not edelim. Kulislerde, artırım oranının daha yüksek düzeyde de olabileceği (jumbo) konuşuluyordu. Bu nedenle USDTRY kuru hafif bir yükselişle 27,10 seviyesine gelirken, hisse senetleri günü %3,6 yükselişle tamamladı. Tahvil faizleri ise sakin seyirlerini korudu.

TCMB’nin karar metninde önceki metinlere göre majör bir değişim göremesek de, aylık bazda bakıldığında enflasyonun ana eğiliminde düşüşün başlayacağı, 2024 yılında dezenflasyon sürecine girileceği, TL cinsi varlıklara ise gerek yurtiçi gerekse de yurtdışından talebin artmaya başlandığı ifadelerine yer verildiğini gördük.

Seçim dönemi öncesinde mütemadiyen yükselen ve 91 seviyesini aşan tüketici güven endeksi, sonrasında ise sert bir düşüş kaydetmişti. Dün TÜİK tarafından açıklanan eylül verisi %5,1 artışa işaret ederken, endeks 71,5 seviyesine toparlandı. Buna rağmen, Mayıs ayındaki zirvesinin yaklaşık %21,5 altında olduğunu da not düşmüş olalım.

FED toplantısı ardından dün TCMB ile aynı dakikalarda karar açıklayan İngiltere Merkez Bankası (BoE), politika faizini değiştirmeyerek %5,25 seviyesinde sabit bıraktı. Karar bir miktar sürpriz olarak görünse de, faiz toplantısı öncesinde %7 olan beklentiye karşı enflasyonun %6,7 düzeyinde artması, bu yönde bir karara sebebiyet vermiş olabilir. Sterlinin beklentimiz ile uyumlu değer kaybetmeye devam ederken, 1,30 seviyesinin üzerinden açmış olduğumuz kısa pozisyonumuzda 1,21 – 1,22 seviyesini kâr al bölgesi olarak takip edeceğiz.

ABD borsaları ‘şahin’ FED ardından dün geceyi de (%2) satış baskısı ile tamamladı. ABD’de 2 ve 10 yıl vadeli gösterge devlet tahvili faizleri bu sabah son 16-17 yılın yeni zirvesi olan sırası ile %5,15 ve %4,48 seviyesine ulaştı. Hatırlanacağı üzere, faiz indirimlerinin ne zaman başlayacağını merak eden piyasaları, karşılarında 2024 ve 2025 sonu faiz beklentilerinin yarım puan yukarı yönde güncellendiğini bulunca, ABD Doları sert bir şekilde değerlenmiş, bu kapsamda değerli metaller de kafalarını aşağıya çevirmişlerdi.

Fiyat seviyelerine bakmak gerekirse, GBPUSD paritesi 1,23 seviyesinin de altına inerek süratle 1,21 seviyesindeki hedefimize doğru bir adım daha yaklaşırken, EUR 1,06’lı seviyelerde salına devam ediyor. Bu bağlamda, doların piyasa kuru olan DXY de art arda 10. haftayı da yükseliş isteği ile tamamlamaya aday görünüyor. Teknik mânâda, DXY cephesinde 105,3 seviyesinin üzerinde doların güçlü seyrini artırarak korumasına imkân tanıyoruz. Altının ons fiyatı ise hafta içinde elde ettiği kazanımları koruyamayarak 1,920 dolar seviyelerinde tutunmaya çalışarak geçen haftaya göre önemli bir değişim kaydetmediğini görüyoruz.

Japonya Merkez Bankası’nın (BoJ) bu sabah sonuçlanan olağan faiz toplantısında, aşırı düşük faiz oranlarını koruduğunu ve gelecekteki para politikasına ilişkin güvercin yönlendirmesini de sürdürdüğünü, büyük parasal teşviki aşamalı olarak kaldırmak için de acelesi olmadığının sinyalini verdi. Dolar, Japon Yeni karşısında 148 seviyesinin üzerinde ve ‘tehlikeli’ sularda yüzerken, Japonya Maliye Bakanı Suzuki, para birimlerine ilişkin herhangi bir opsiyonu göz ardı etmeyeceğini söyleyerek geçtiğimiz Eylül ve Ekim aylarında gerçekleştirdiği müdahalelerin döviz piyasasında belirli etkileri olduğunu, döviz oynaklığının aşırı hâle gelmesi durumunda herhangi bir seçeneği göz ardı etmeyeceklerini söyledi.

Yeni gün başlangıcında, BoJ’un aşırı gevşek para politikasına bağlı kalması ve görünümünde herhangi bir değişiklik yapmaması, ABD faiz oranlarının ise yüksek kalmasını, hisse senetleri ve tahviller üzerinde baskı kurdu. Gösterge endeks Tokyo borsası %1 gerilerken, MSCI Dünya endeksi %1,7 düştü! Bu arada 10 yıllık Japon devlet tahvil getirisinin %0,75 seviyesine dayanarak son 10 yılın zirvesinde olduğunu not edelim. Japonya’da açıklanan veriler, çekirdek enflasyonunun ağustos ayında istikrarlı seyrederek art arda 17. ayda da merkez bankasının %2’lik hedefinin üzerinde kaldığını gösterdi. Enflasyonun yüksek seyretmesine rağmen aşırı gevşek para politikası duruşundan çıkılmaması YEN üzerinde fiyat baskısının daha da artacağının bir işareti olarak görülebilir.

Mali piyasaların gündeminde bugün İngiltere’de perakende satışlar, Almanya, EURO Bölgesi ve ABD’de ise imalat ve hizmetler PMI verileri takip edilebilir.

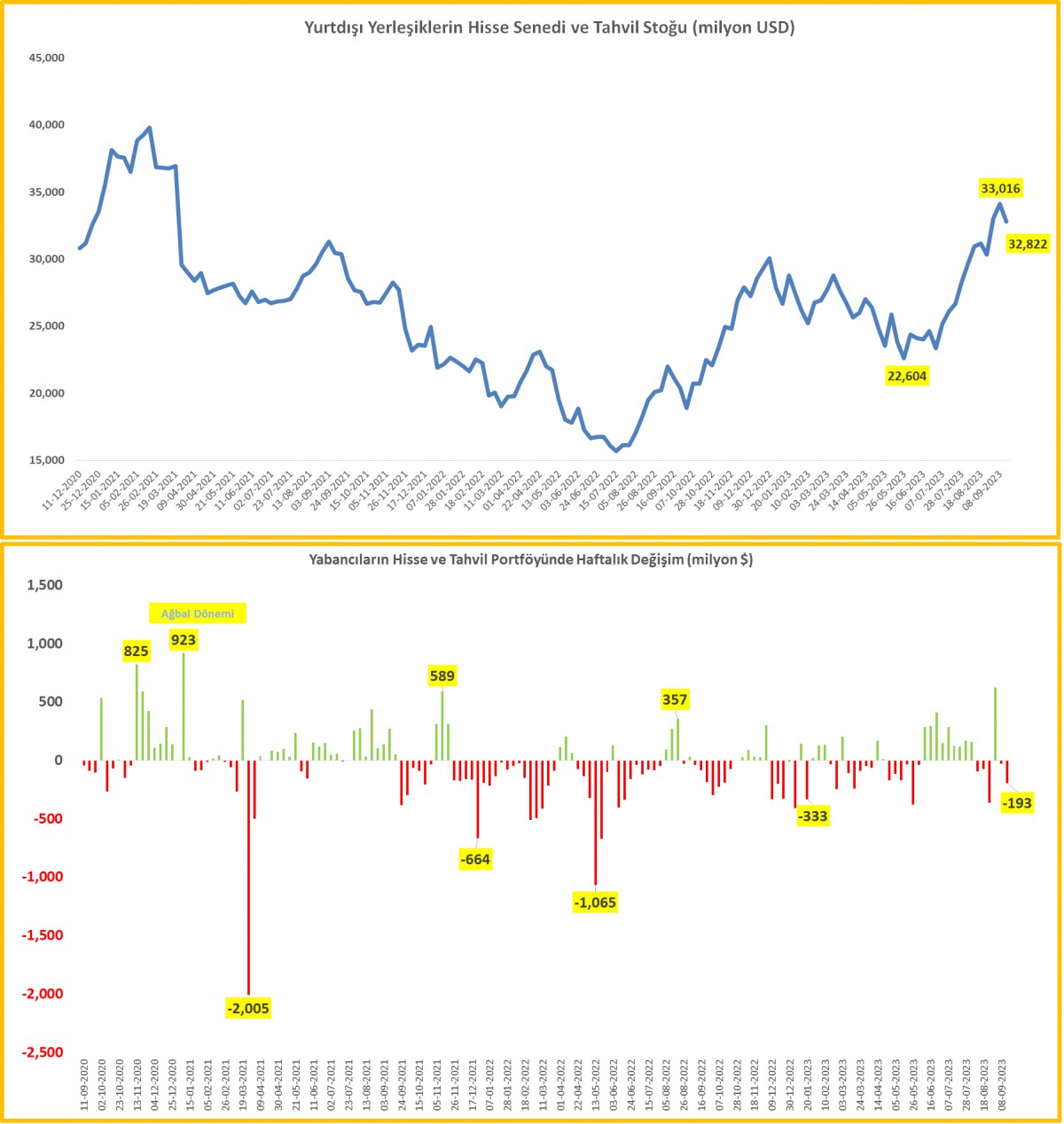

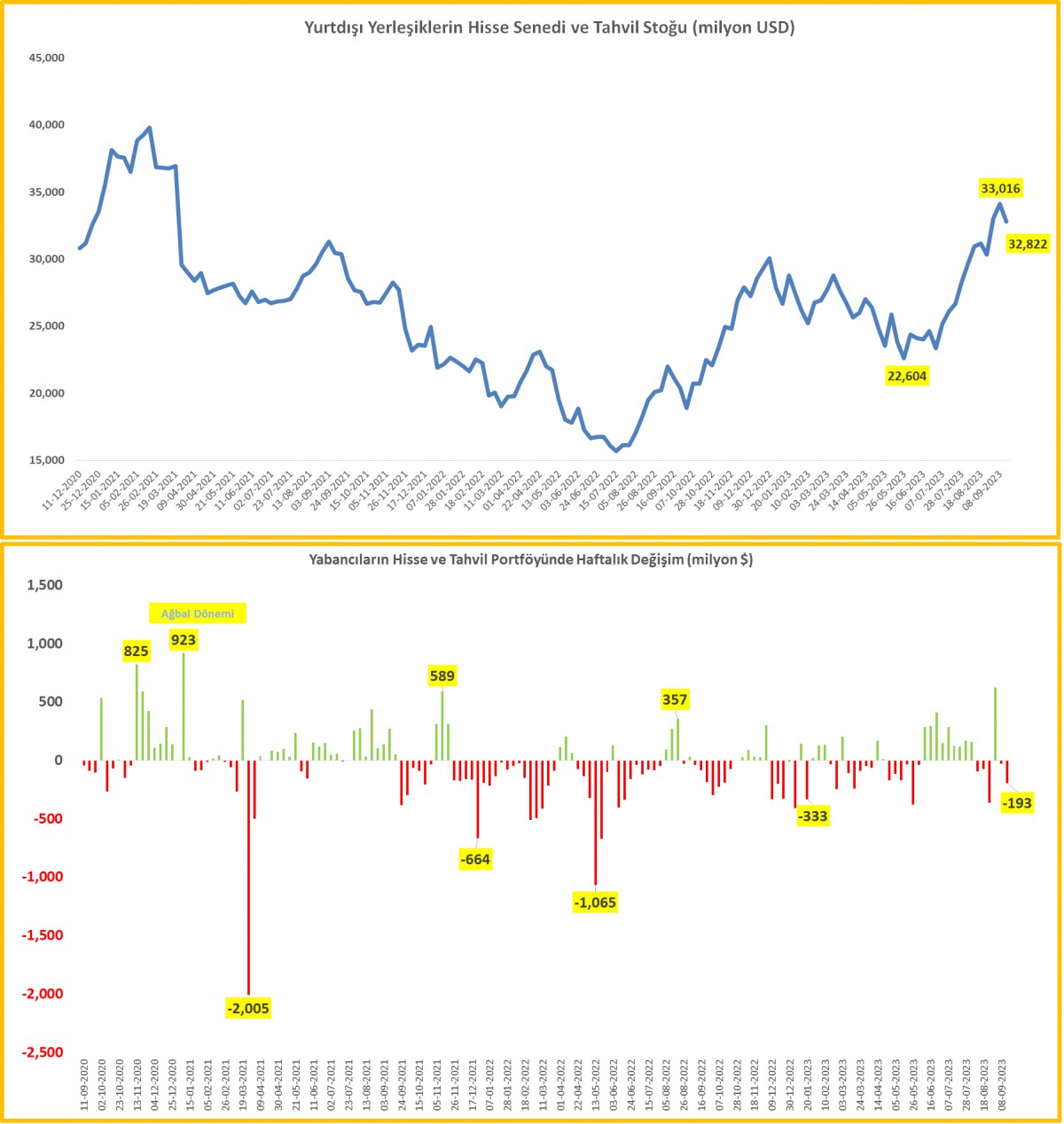

Menkul Kıymet İstatistikleri

15 Eylül ile biten haftada, yabancı yatırımcıların hisse senetlerinden 201 milyon dolar çıkış yaptıklarını görüyoruz. Bu da borsa cephesinde geçen hafta yaşanan kayıpları bir miktar da olsun açıklıyor. Tahvilde cephesinde ise 7 milyon dolar gibi düşük bir tutarında alış olduğunu görüyoruz.

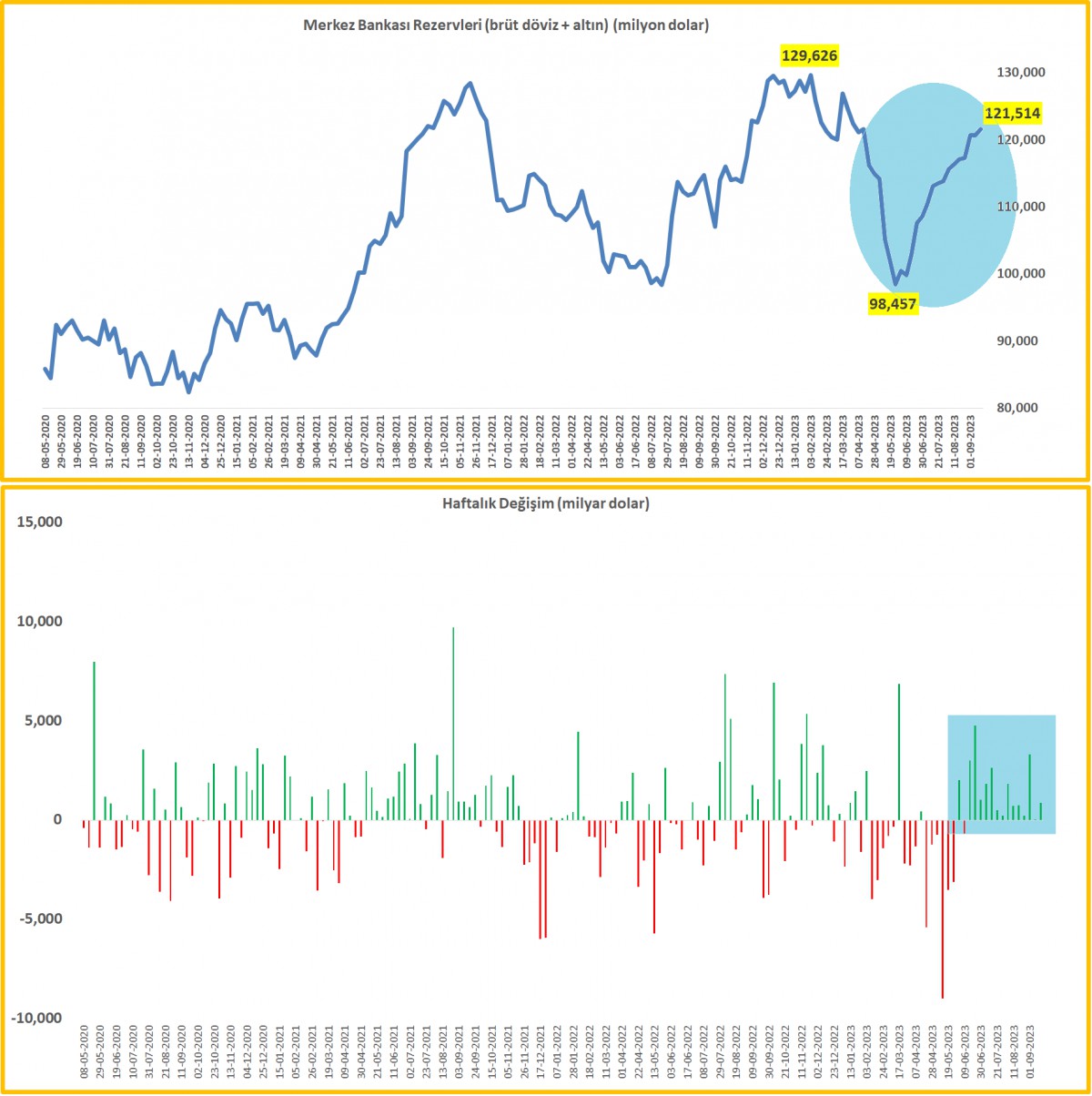

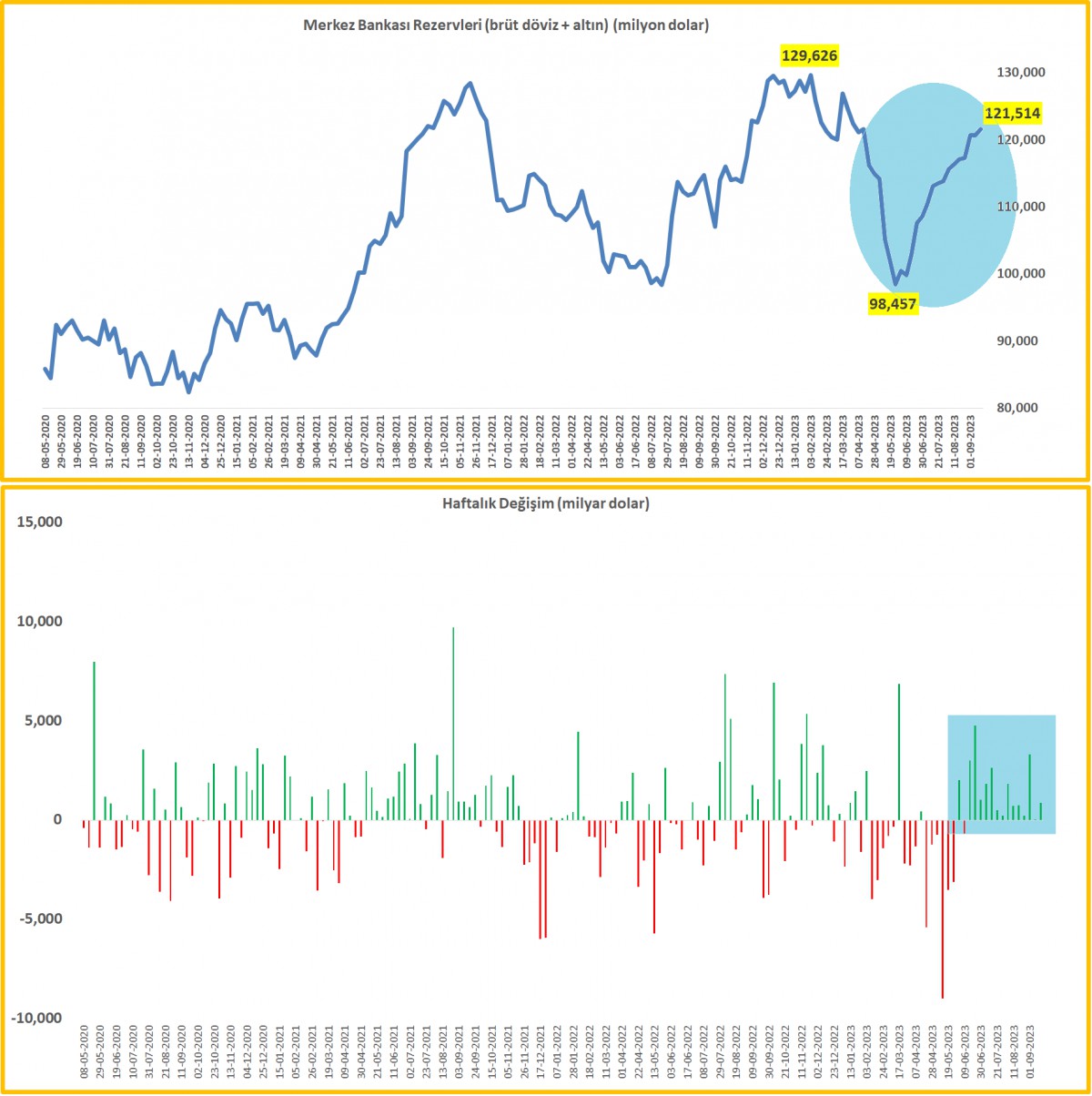

TCMB Brüt Döviz ve Altın Rezervleri

TCMB’nin brüt döviz rezervleri 0,8 milyar dolar, altın rezervleri ise 0,2 milyar dolar artış kaydetti. Böylelikle, brüt döviz ve altın rezervleri 121,5 milyar dolar ile Nisan 2023’ten bu yana en yüksek seviyeye yükseldi.

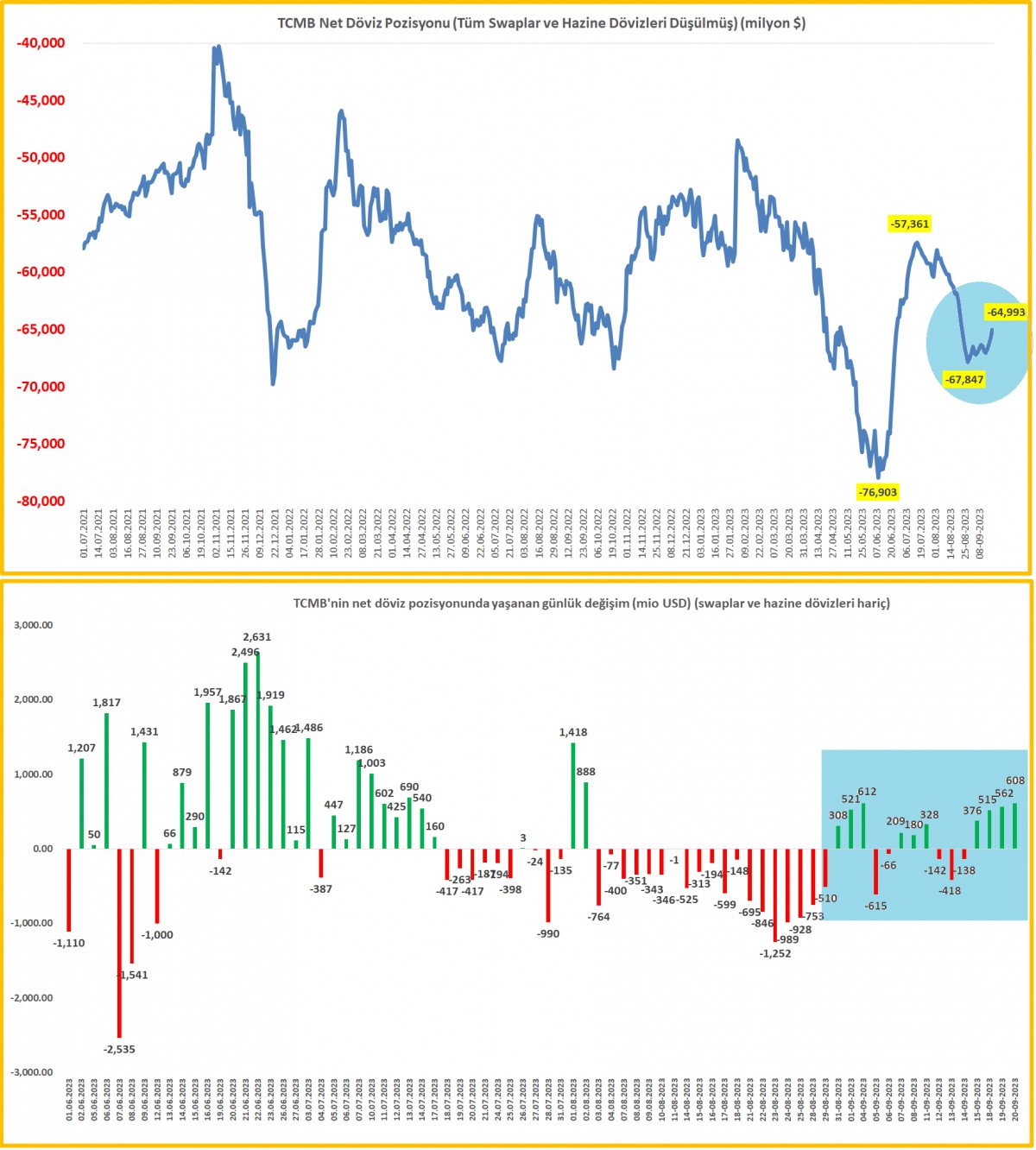

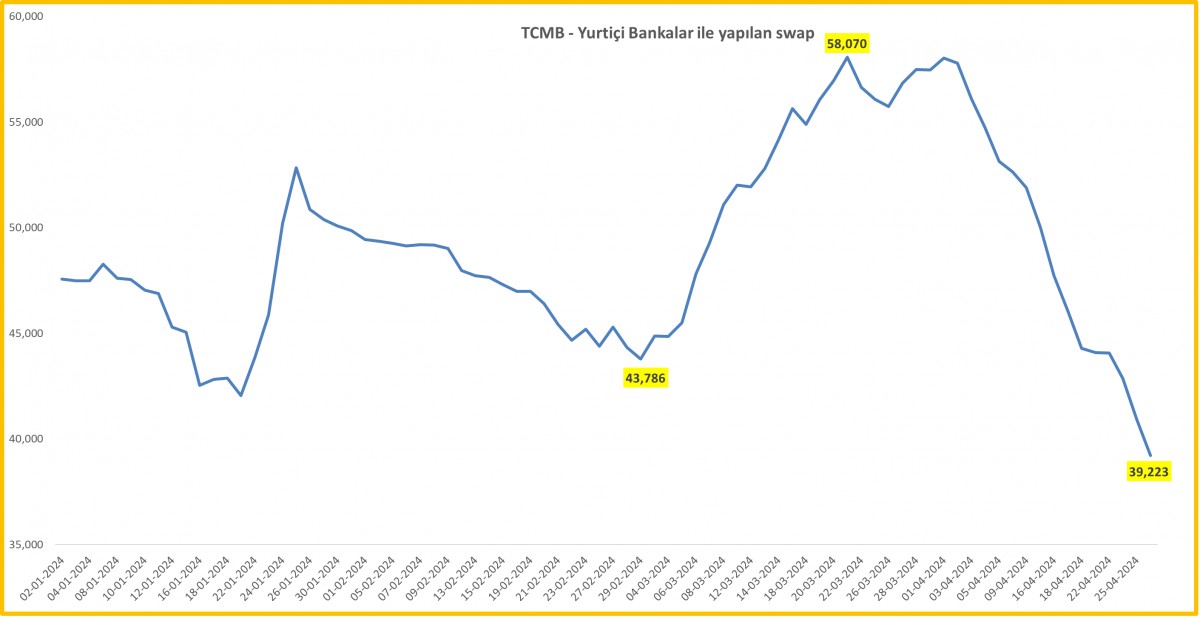

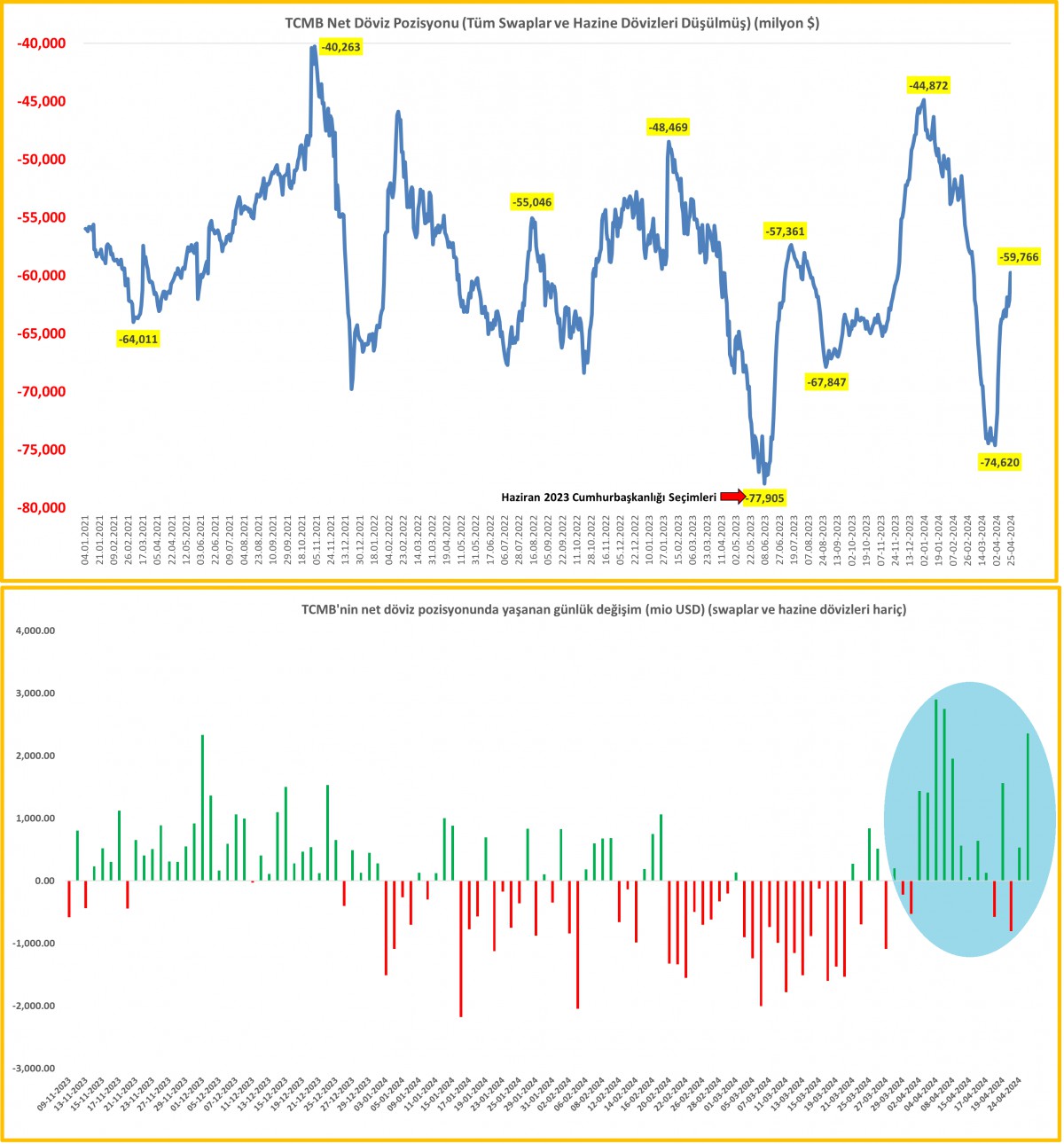

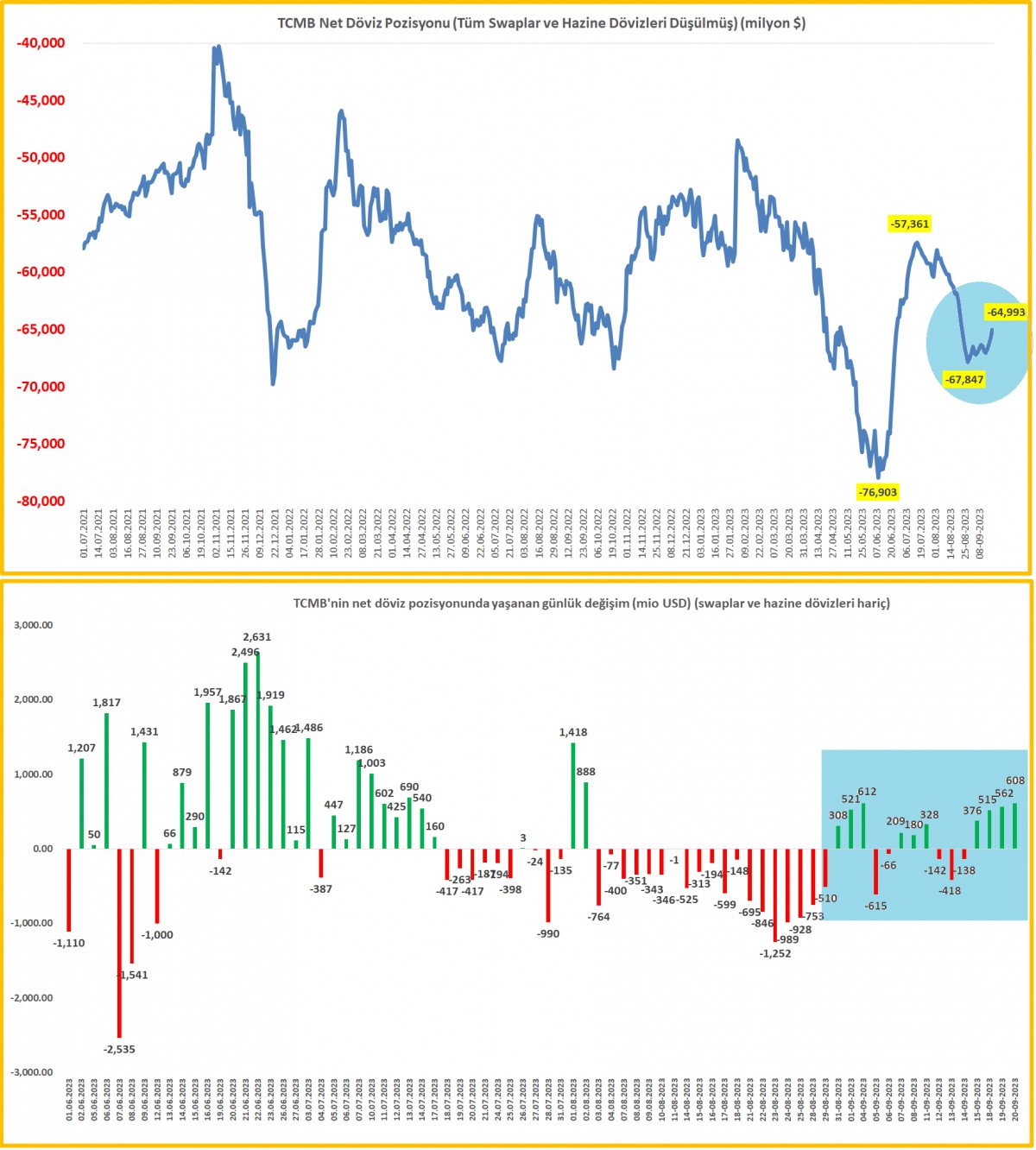

TCMB Swap Hariç Net Rezervleri

Öte yandan, TCMB’nin bankaları ile yapmış olduğu emanet dövizleri (swap) ve kamunun dövizlerini ayıkladığımızda, net rezervlerin eksi 65 milyar dolar ile son haftalara göre bir tık da olsun toparlanma kaydettiğini görüyoruz. TCMB’nin net döviz pozisyonunda yaşanan günlük değişim de (swaplar ve hazine dövizleri hariç) bu iyileşmeyi gösteriyor.

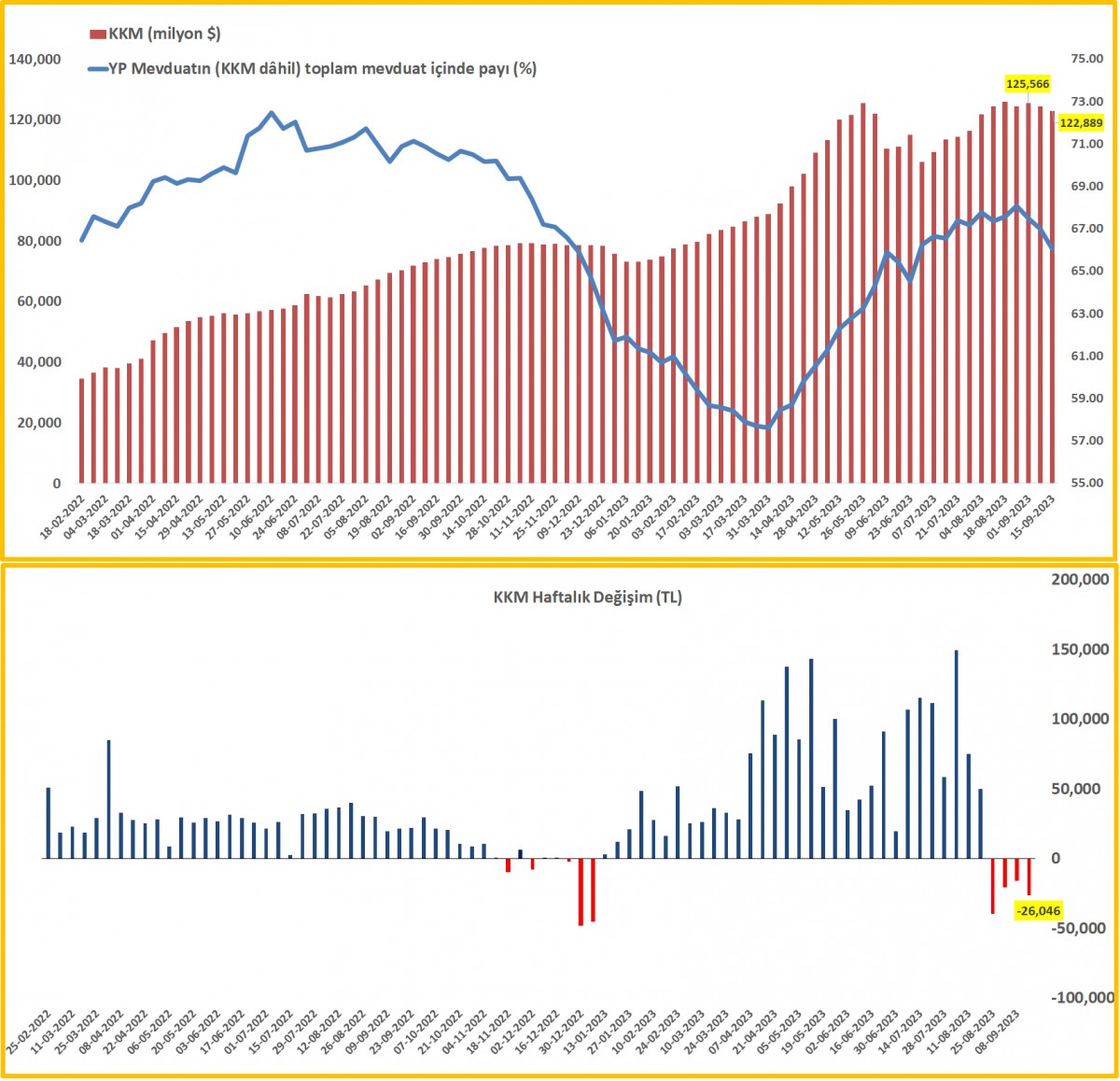

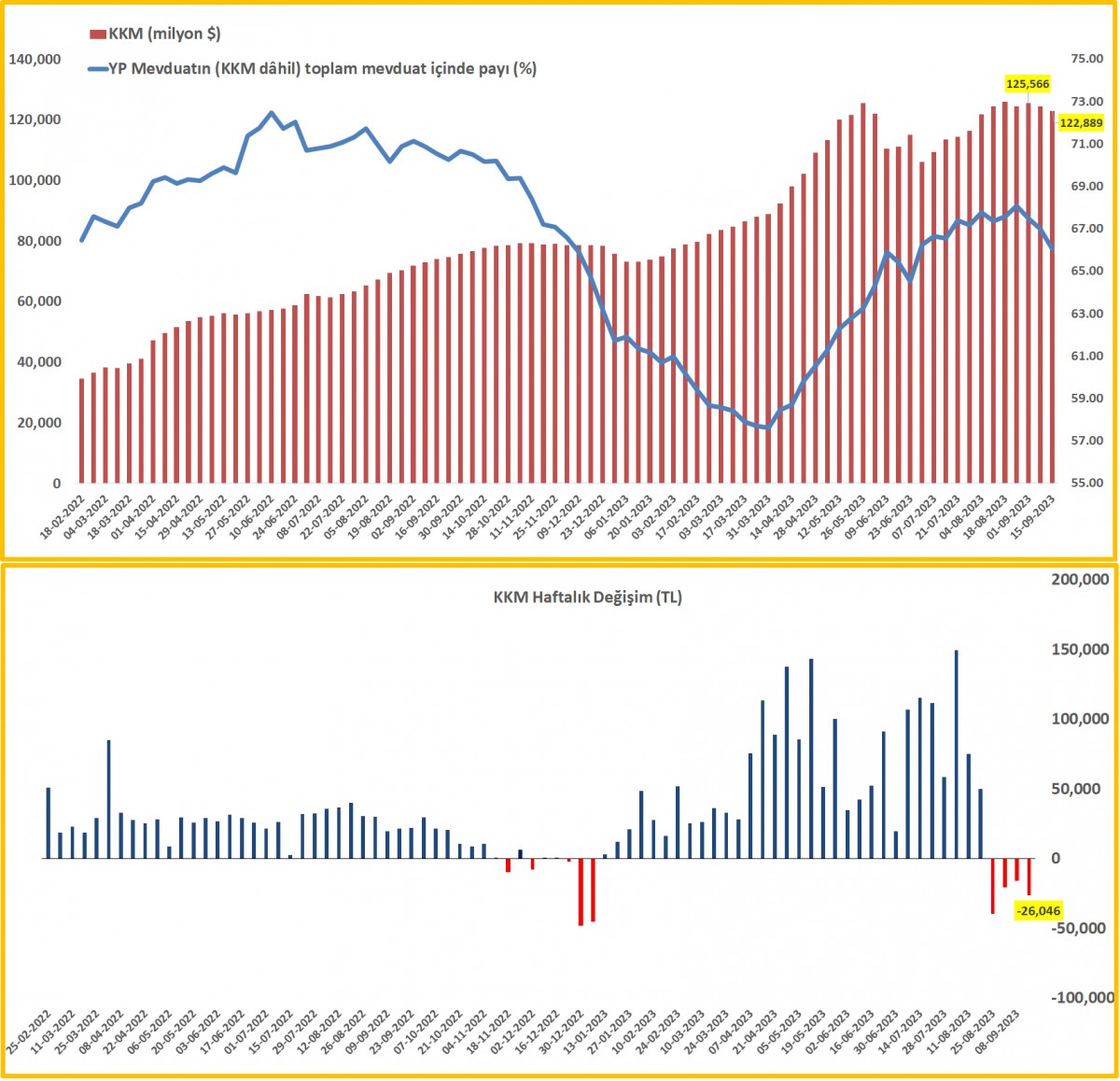

KKM

BDDK verisine göre KKM hacminde yaklaşık 26 milyar TL düzeyinde bir daralma görüyoruz. Elbette kamunun kur farkı ödemeleri nedeniyle gerçek rakamı tam olarak bilemesek de, KKM’nin yavaş da olsa küçülmeye devam ettiğini not edelim. Bilançonun TL tarafından da artış görüyor olmamız, KKM’den TL’ye geçişlerin devam ettiğini bizlere söylüyor.

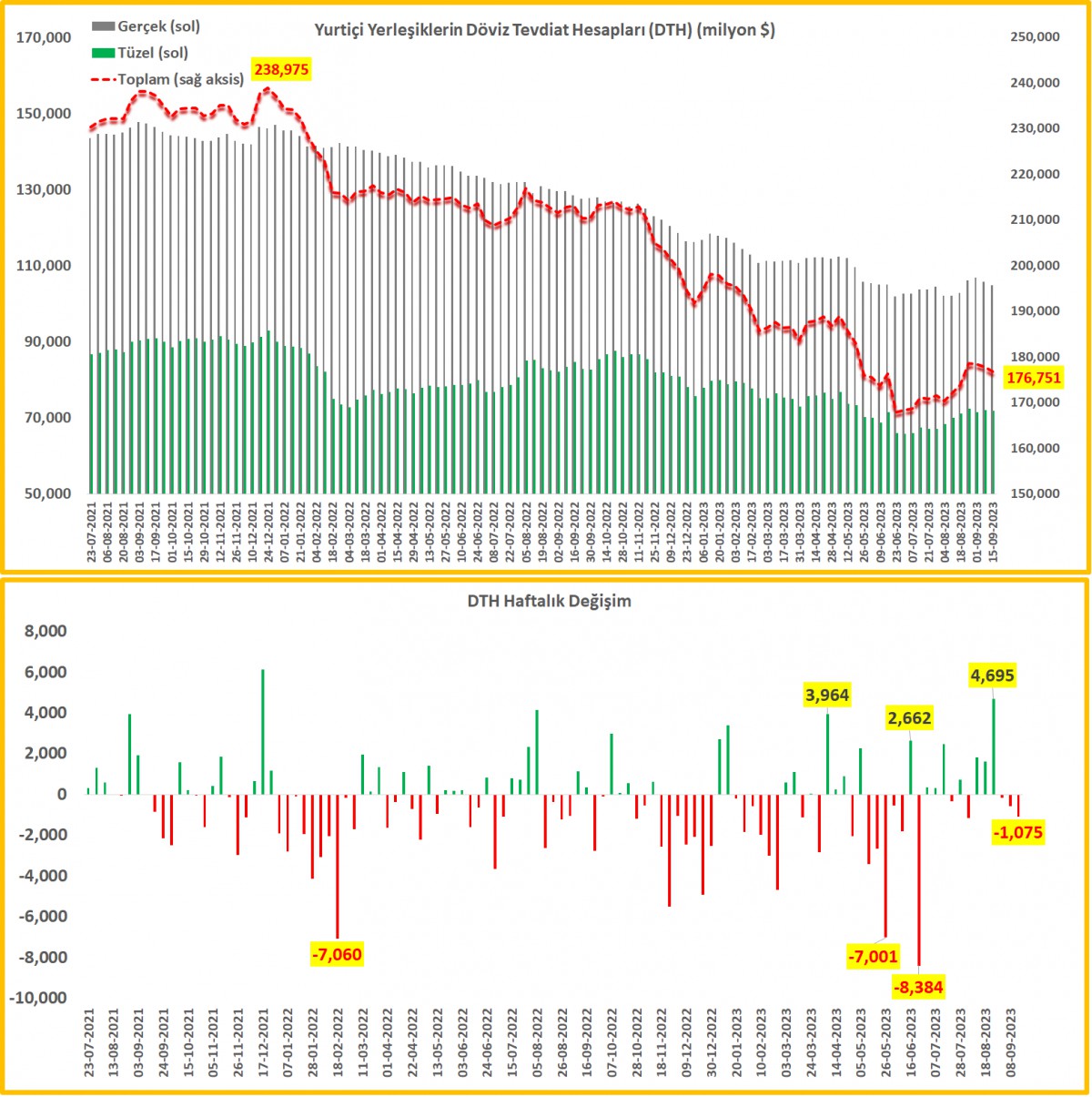

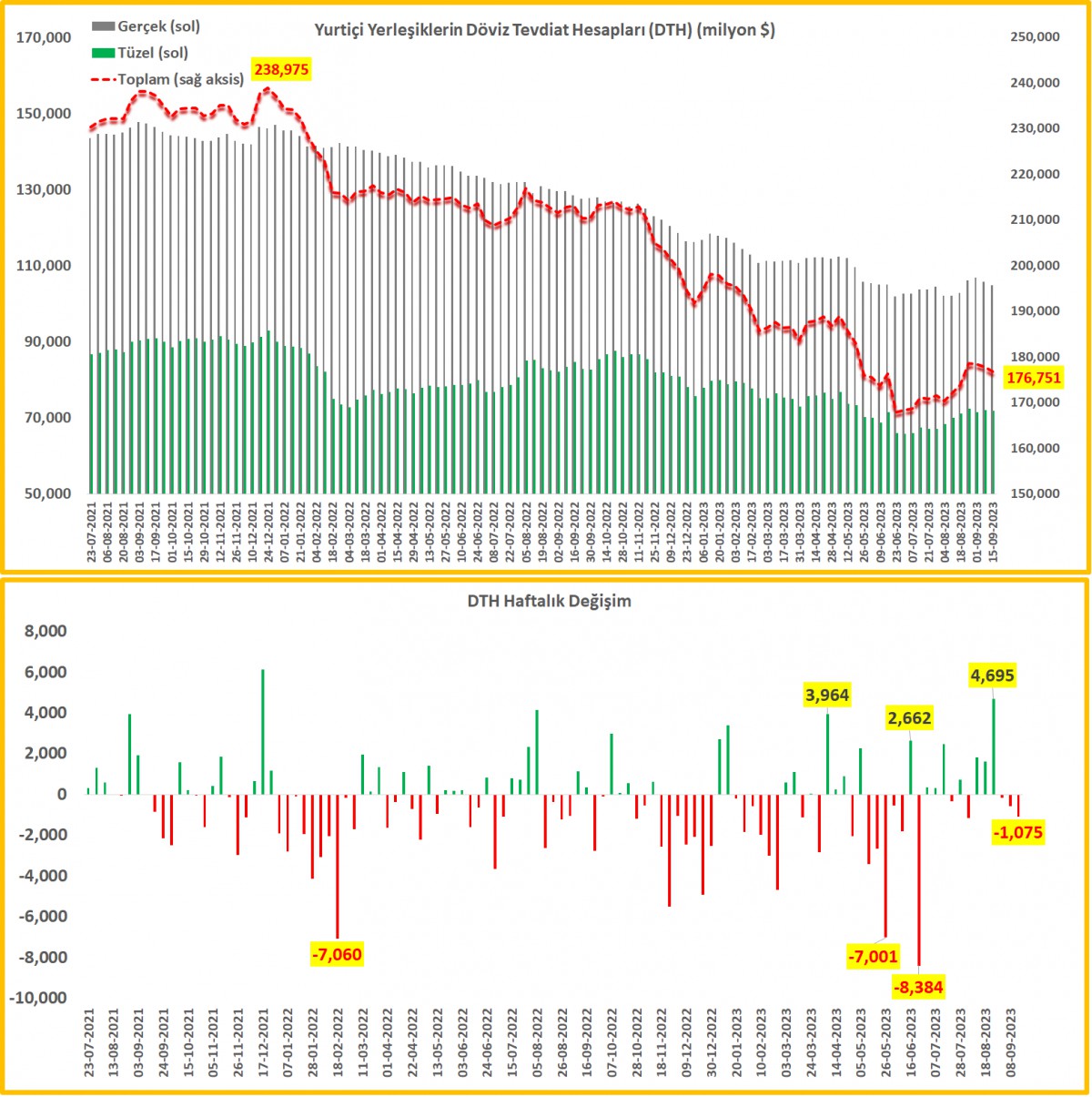

DTH

15 Eylül ile biten haftada, yurtiçi yerleşik gerçek kişilerin döviz mevduatları (DTH) 0,9 milyar dolar; tüzel kişilerin ise 0,2 milyar dolar azalmış. Toplam stok miktarı 176,8 milyar dolar.

İktisatbank

GÜNDEM3 yıl önce

GÜNDEM3 yıl önce

GÜNCEL12 ay önce

GÜNCEL12 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önce

GÜNDEM4 ay önce

GÜNDEM4 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce