Erden Armağan Er

Saman alevi rallisi bitti mi?

Yayınlanma:

5 yıl önce|

Yazan:

Erden Armağan Er

Hatırlayacağınız üzere, İstanbul seçimlerinin ardından yayınladığımız 01.07.2019 tarihli, https://bankavitrini.com/2019/07/01/saman-alevi-rallisi/ başlıklı yazımızda, enflasyonda yaşanacak baz etkili düşüşlerin ve FED’in çeyrek puanlık faiz indiriminin TCMB’nin kısa vadeli faizlerde indirime gidebilmesi için bir fırsat yarattığını ve bu fırsatın TL Varlıklarda kısa vadede iyimser bir ortama neden olacağına ilişkin öngörülerimizi paylaşmıştık.

01 Temmuz tarihli yazımızda kabaca; “enflasyonun ilk etapta Haziran-Temmuz’da %15-16 ( Gerçekleşme: Haziran TÜFE 15,72-Temmuz TÜFE 16,65)’lara, Eylül Ekim aylarında da %10-11 mertebelerine kadar geri çekilebileceğine, Tahvil Faizlerinin %17-18 seviyelerine ve Bist-100 Endeksinin de 100-105 bin aralığına, USD/TL kurunun da 5,80 seviyesini aşağı kırmasıyla birlikte ilk etapta 5,66 ve burasının da altına sarkması durumunda da 5,50-5,60 bandına gerileyeceğine dair tahminde bulunmuş ve bu iyimserlik sürecinin zaman kazandırabileceğini ancak yeni olumlu bir trende dönüşmeyeceği” iddiasında bulunmuştuk.

Ağustos ayının son haftasında bulunduğumuz bu günlerde tahminlerimizin üç aşağı beş yukarı gerçekleştiğine ve “saman alevi” metaforuyla adlandırdığımız sürecin geri döndüğüne şahit olmaktayız. Ulusal ve uluslararası piyasalarda öylesine hızlı bir süreç yaşanıyor ki, bugün söylediklerimiz ve yazdıklarımızı kısa aralıklarla güncellenmek ve ileriyi daha net görebilmek adına yenilemek durumunda kalıyoruz.

ULUSLARARASI GELİŞMELER ÖNEMLİ

Bu gün itibariyle geldiğimiz noktada USR/TL kuru 5,80’ni yukarı yönlü kırmış durumda. Bist-100 endeksi 96 bin seviyelerinde yönsüz bir biçimde dalgalanmakta ve tahvil faizleri %15 seviyelerini gördükten sonra %17 seviyelerinin bir miktar altında işlem görmektedir. Mevcut seviyeleri veri olarak kabul ederek analizimize devam edelim. Ulusal ve uluslararası konjonktür ciddi dalgalanmalar göstermektedir. Bu durum hem içerde hem de dışarıda çok ciddi belirsizlikler zincirinin devamı olarak görünmektedir ve kısa zamanda da durulması beklenmemelidir.

ABD-ÇİN Ticaret savaşlarının ve jeopolitik risklerin ne yönde evrileceği kestirilememektedir. Avrupa durgunluktan kurtulamamakta, ABD-Çin arasındaki ticaret gerginlikleri arttıkça Çin Yuanı değer kaybetmekte ve diğer Gelişmekte Olan Ülkeler (GOÜ)’de ulusal paralarının değerini düşürmektedir.

Eller Gider Mersin’e Biz Gideriz Tersine

Bizde ise durum biraz farklı TCMB ve Hükümet TL’nin değerini yurtdışının aksine yüksek tutmaya çabalıyor. Anlaşılan faizlerde yılsonuna kadar da “genişlemeci bir Para Politikası” izlenecek zira Cumhurbaşkanı faiz indirimlerinin devam edeceğini daha önce ilan etmişti. Mesele Eylül ayında kaç baz puanlık indirim yapılacağı meselesi bundan sonra. TCMB’nın TL Swap piyasasında %15’den bankalara TL verdiği düşünülürse, gerçekleşecek faiz indirimi de kendiliğinden ortaya çıkmış oluyor zaten. Belki 475 baz puan tek seferde yapmasa bile en az 300 baz puanlık indirim yapılacağını söyleyebiliriz.

Faiz indirimi adımı, diğer GOÜ Merkez Bankaları indirime giderken pek bir sıkıntı yaratmıyor, asıl sıkıntı indirim adımlarının çok iri olmasında ve aynı zamanda döviz fiyatlarını da aşağıda tutma inadında. Dış Ticarette rekabet halinde olduğumuz ülkeler kendi ürünlerini bizden daha ucuza satabilme olanağına sahipler, alıcı ülkeler neden bizden aynı malı daha pahalıya alsınlar ki? Dolayısıyla ihracatın büyümeye katkısı bu yüzden artamıyor. Temmuz, Ağustos aylarında turizm gelirlerinin artması bir nebze ülkeye döviz girişini arttırdı. Tüketim artmadığı ve talep düştüğü için ithalat hızlı geriledi ve dış ticaret dengesindeki açık biraz daha daraldı. TCMB da bu sayede dövize kamu bankaları aracılığıyla baskı kurarak kuru sabit tutmayı becerebildi. Peki bu iyi bir şey mi? Elbette hayır ( neden olmadığını daha önceki yazılarımızda açıklamıştık ). 2019 2Ç’de de gördük ki % -1,5 küçülme ile birlikte son 3 çeyrek küçülme ile kapanmış oldu. Fakat dedik ya, yurtdışında ve yurt içinde belirsizlikler o kadar fazla ki yine de kur USD’de 5,80 seviyesinin üzerine çıkmayı başardı. Üstelik TCMB ve Kamu Bankalarının baskılama çabalarına rağmen.

YANLIŞ İLİKLENEN GÖMLEK

Ekonomi Yönetimi her ne kadar cari fazla vermemizi davul zurna eşliğinde kutlamamızı bekliyor olsa da, alttan alttan ekonomiyi büyütmeye yönelik genişleyici adımlar atmaya devam ediyor. Malum başarılı sayılabilmeleri için iktisadi faaliyetlerin “artı değer” yazması gerek. Faizlerde gerçekleşen 425 baz puanlık indirimin devamının bu ay da gelmesini bekliyoruz. Kamu bankaları öncülüğünde gerçekleşen “Aylık 0,99 Faizli Konut Kredisi Kampanyaları” da inşaat müteahhitlerine kaynak olarak sunulmuş gözüküyor. Fakat gömleğin ilk düğmesi yanlış iliklenince sonrakilerin doğru olmasını beklemek de aşırı iyimserlik oluyor haliyle. Kanımızca iktidar “ekonomik büyümeyi” sağlamanın yolunu yanlış seçmiş durumda. İşin kötüsü bunun farkında da deği.

Uygulanan Genişlemeci Politikalar Yanlış Mı?

Neden yanlış politikalarla büyümeye çalışılıyor biraz açalım. Şimdiye kadar açıklanan önlemlere dikkat ederseniz hepsi” üretim ya da satışları arttırmaya” yani “arz”ı desteklemeye yöneliktir. Faizlerin indirilmesi, işletmelerin faiz maliyetlerini aşağı çekmeye dönük bir önlem. Döviz kurunun baskılanması bu da ithalat maliyetlerinin dolayısıyla girdi maliyetlerini düşük tutma çabası ve döviz kredisi borçlarının ödenebilir düzeyde tutmanın telaşı. Ücretler enflasyonun çok çok altında arttırılıyor. İşçiye, memura ve emekliye gerçekleşen enflasyonun üçte biri oranında artışı layık gören yönetim, kendi ücretlerine oldukça cömert davranıyor ve harcamalarını kısmak gereği hissetmiyor. Bu durumda enflasyonla mücadelenin en önemli kısmı olan “beklenti yönetimi”nde kendi ayağına sıktığını göremiyor.

Destek Doğrudan Tüketiciye Verilmeliydi…

Peki bu önlemler etkili olabiliyor mu? Tabii ki hayır, çünkü bütçedeki açık yılın ilk 6 ayında yıllık hedefi aştığı gibi, daha da artmaması için elektriğe, doğalgaza, akaryakıta sürekli zam yapıyor ve haliyle bir taraftan maliyetleri arttırmamak adına bazı önlemler alınırken diğer yandan kamu mallarına yapılan zamlarla üretim daha pahalı hale geliyor. Sonuç alınan önlemler birbiriyle çeliştiği için bir işe yaramıyor. Diğer yandan ücretlerde yaşanan düşük oranlı artışlar çalışanların satın alma gücünü %50’ye yakın azalttığı için, faiz indirimleri yoluyla tüketim yapacağı öngörülen geniş halk kesimlerinin tüketimi yarı yarıya azalıyor ve Milli Gelirinin %60’ı tüketime dayalı olan ekonomimizin büyümesi sadece “DUA”lara indirgenmiş oluyor. Hal bu ki, bu tarz bir ekonomide öncelik tüketici kesimin desteklenmesi olmalıydı. Borçlar yapılandırılacak idiyse işe “Tüketici Kredileri ve Kredi Kartı Borçları”ndan başlanmalıydı. Bu destek faizlerin inmesi ile değil ücret artışları yoluyla sağlanmalıydı. Evet belki bu tercih enflasyonu arttırırdı ama en azından büyüme konusunda mesafe almak mümkün olurdu. Döviz kurunu baskılamak yerine diğer GOÜ’lerin yaptığı gibi, TL’nin değer kaybına müdahale edilmemeliydi ki bu sayede ihracatta rekabet gücünü korumak imkanı elde edilebilirdi. Gelinen noktada farklı sonuç alınmadığı gibi, işsizlik, enflasyon, bütçe açığı kalemlerinde git gide kötüleşen bir tablo ile karşı karşıyayız. Üstelik indirilen faizler, vatandaşa adeta “Kredi Al sonra da git bu kredi ile döviz al” demekten başka bir işe de yaramamış gibi görünmekte.

Bundan Sonra Neler Olabilir?

Baştan söyleyelim, olumlu ve iyi bir seyir beklemiyoruz. “Dolarizasyon” azaltılamadığı gibi aksine yükseliyor. Enflasyon başta olmak üzere, bütçe açığı, işsizlik ( yaz da bitmek üzere tarım ve turizmde istihdam mevsimsel nedenlerle azalacak ), büyüme(2. Çeyrek büyümesi de negatif ), cari açık ( yıl sonu dış borç ödemeleri ve stok amaçlı ithalat talebi ile döviz ihtiyacı artacak ), tüm bu makro ekonomik gelişmeler, para , mal ve hizmet fiyatlarını olumsuz etkileyecek. Bütçedeki açık yeni borçlanma ( iç dış borçlanma iç piyasadan karşılanacak ) ile finanse edileceği için “Tahvil Faizleri” yükselecek gibi görünüyor. Ara malı ve hammadde maliyetleri de yükseleceği için karlılıklarda düşme yaşanacağı kaçınılmaz. Tüm bu Para Politikası ve Maliye Politikası önlemleri bize gösteriyor ki, geçmiş yıllarda yaşanan ekonomik daralmaların aşılmasına yardımcı olan önlemler artık bir işe yaramıyor. Ezberlerinde hala eski yöntemleri barındıran idarecilerin yürürlüğe koydukları tedbirler, işe yaramak bir yana kötüye gidişi hızlandırdığı görüldükçe de, kriz derinleşiyor.

Vatandaş Döviz Almaya Devam Ediyor

İki hafta önce yazmıştık. Algı yönetimi ile sadece zaman kazanabilirsiniz, eğer köklü önlemler alınmaz ise, vatandaşın döviz almaya devam edeceğini ve sonunda da sistem dışına çıkmaya başlayacağına dikkat çekmeye çalışmıştık. Bu hafta açıklanan TCMB Haftalık Bankacılık Mevduat Verileri Tablosu da açıkça gösteriyor ki, “Gerçek Kişiler”’in bankalardaki DTH’ları artmaya devam etmiş. Söz konusu verilere göre, “Gerçek Kişi” DTH’lar bir önceki haftaya oranla yaklaşık 3 Milyar USD artmış. TL Mevduatlarda ise yaklaşık 2 Milyar USD tutarında bir azalma kaydedilmiş. Sistemde yer alan Toplam Mevduatlardaki artış miktarının DTH artışı ile aynı miktarda olması şimdilik sistem dışına çıkış olmadığını gösteriyor. Ancak elbette bunun ilerleyen süreçte tersine dönebileceği ihtimalini unutmayalım.

Türkiye’nin Risk Primi Yükseliyor

Yurtdışında işler olumsuz yönde evrildikçe, CDS olarak adlandırılan (Credit Default Swap) “bir ülkenin borçlarını ödeyememe olasılığına karşı sigorta risk primi” olarak basitçe tanımlanabilecek göstergeler de Türkiye aleyhine sürekli yükselmeye devam ediyor. Ağustos ayı başlarında 350-380 bandında gezinen Türk Tahvillerinin CDS primleri ay sonuna doğru 430’un üzerine çıktı. Üstelik bu eğilim yurtdışında yaşanan olumsuz gelişmelerden kaynaklı idi. Demek ki, yabancı yatırımcılar ülkemizi oldukça kırılgan görüyor olmalı ki bizde bir gelişme yaşanmamasına rağmen daha da kötü fiyatlamaya başlamışlar. Bu da gösteriyor ki, daha önce dikkat çektiğimiz, TCMB operasyonları faiz indirim döngüsü vs. gibi not edilen adımlar yavaş yavaş fiyatlanıyor. CDS’lerde Venezüella ve Arjantin’in ardından ( ki bu ülkeler aslında klasmanda bile sayılmazlar) üçüncü en riskli ülke konumunda olduğumuzu hatırlatmalıyız.

Sonuç

Ticaret Savaşları ve dünyada ABD hariç resesyon endişeleri ile faizlerdeki indirimler, para sahiplerinin güvenli liman arayışlarını tetikliyor ve hem USD hem de Altın bu nedenle yükselmeye devam ediyor. AB ülkelerinde güvenli liman arayışı, işi negatif nominal faizlere kadar vardırmıştır. Böyle bir ortamda Türkiye’ye yabancı sermaye girişi olmasını beklemek iyimserliğin ötesinde bir tanımlamayı gerekli kılmaktadır kanımızca.

Erden Armağan ER

[email protected]

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

DÜNYA EKONOMİSİ TÜRBÜLANSA MI GİRİYOR? YA TÜRKİYE EKONOMİSİ NE DURUMDA?

Yayınlanma:

7 ay önce|

09/10/2023Yazan:

Erden Armağan Er

Saygı değer bankavitrini.com okurları, her ne kadar uzun aralıklarla sizlerle buluşuyor olsak da, aslına bakarsanız bu aralarda Dünya ve Türkiye Ekonomisi ana trendlerde çok da fazla bir değişiklik gözlenmediğinden çok fazla da fırsat kaçırıldığını düşünmenizi arzu etmeyiz.

Zira, neredeyse seçimden bu yana 4 aya yakın bir süre geçse de, manşetler değişse de, konu başlıkları pek değişmiyor. Seçim öncesi ve sonrasında da ‘enflasyon, cari açık, Merkez Bankası döviz rezervleri‘ konuşuyorduk; şimdi de ‘Dünyada da FED faizi arttıracak mı, arttıracaksa bu son artış mı değil minin’ ötesine geçmeyen ve herhangi bir trend değişimine yol açmayan minör tartışmalar etrafında döndük durduk. Esasında Türkiye Ekonomisi için de son yazımızdan bu yana değişen pek bir şey olmadı. Neticede hızla bir Dış Ödemeler Dengesi Krizi ve Dış Borçların Ödenememesi demek olan “Moratoryum”a doğru hızı yavaşlatılmaya çalışılan bir süreç içinde yuvarlanıp duruyoruz.

Dünya Ekonomisi Ne Durumda?

ABD ve AB ülkelerinde faiz arttırımları ile birlikte her ne kadar enflasyonda bir yavaşlama gözlense de, özellikle petrol fiyatlarında yaşanan hızlı yükselişle birlikte enflasyonun yavaşlamasının da bittiği bir sürece girmiş durumdayız. FED’in hedef enflasyonu olan %2’nin oldukça uzağında bir patikada seyrediyoruz. Ha keza FED de bunun farkında ki bir türlü faiz arttırımlarının sonuna yaklaşıldığını ifade edecek cümleler kuramıyor. Çok sert bir resesyonun içine girilmesinin arefesinde olunmasına karşın bunu itiraf etmekten imtina ediyor. AB ve İngiltere Merkez Bankaları da aynı durumda. Her ne kadar Çin’de de bir takım kriz emareleri ortaya çıksa da en azından batı ekonomilerinden farklı sorunlar yaşadığından Çin, kendi sert önlemlerini almaktan çekinmiyor. Dev emlak firmalarının ödeme güçlüğü içine girmesine karşın en azından bu firmaların iç piyasadaki yükümlülüklerini telafi edecek adımlar atmaya muktedir görünüyor. Ancak birbirine entegre olmuş dünya finans piyasalarında iç problemlerine deva önlemleri almaktan kaçınmayan Çin Yönetimi, aynı hassasiyeti sözkonusu firmaların dış yükümlülükleri için göstermekten oldukça uzak. Bu durum, özellikle başta Batı olmak üzere dünyanın geri kalan finans piyasaları için de ekstra bir risk olarak karşımıza çıkıyor.

Başta ABD olmak üzere (her ne kadar iç borçlanma tavanı 45 günlüğüne uzatılmış olsa da), gelişmiş batı ekonomileri hızla sert bir resesyona doğru doludizgin kanat açmış durumda. Olası bu krizlerin bir başka emaresi de dün itibarıyla ortaya çıkan jeopolitik gelişmeler. 30 Yıla yaklaşan ekonomi ve piyasa tecrübemiz, bu ikisinin birbirinden ayrı değerlendirilemeyeceğine ilişkin önemli veri biriktirmiş durumda hafızamızda. Dolayısıyla, popülist ve beceriksiz siyasetçilerin sıkça başvurduğu “bölgesel savaşlar” stratejisinin bir başka ayağı İsrail-Filistin gerilimiyle ortaya çıkmış durumda. Nereye evrileceğini kestiremediğimiz bu gerginliğin, diğer başka bir bacağının neresi olacağı ise meçhul olmakla birlikte, olacağından neredeyse emin gibiyiz. Popülist politikaların gelişmiş batı ülkelerini getirdiği nokta maalesef burası. Beceriksizliklerini perdelemek için de bildikleri tek yol jeopolitik ayak oyunları. Bir sonraki adım da herhalde 3.Dünya Savaşı olsa gerek. Ancak bu savaş topyekün kitlesel ölümlere mi yol açar yoksa başka bir şekle mi evrilir orası muamma. Fakat bundan sonrasının ABD’nin hegamon güç olduğu “Tek Kutuplu Dünya Düzeni” olmayacağı, Dünya Ticaretinde kullanılan tek rezerv paranın ABD Doları olmayacağı da neredeyse kesin. Bu yargımızın doğruluğu ya da yanlışlığını teyit edebilecek tek somut delil de, aslında kendisi soyut bir kavram olan “ZAMAN”. Hep birlikte izleyip göreceğiz.

Tekrar konumuza dönecek olursak, yukarıda bahsettiğimiz olayların tek bir sebebi var; içinden çıkılmaz devasa ülke ve şirket borçları ve bu borçların alacaklılarının nasıl davranacağı? “BİG RESET” kavramını duymuşsunuzdur. Türkçe’ye “Yeni Bir Beyaz Sayfa Açmak” olarak uyarlayabiliriz sanırım. Dünya ekonomisinde ortaya çıkan bu ödenemeyecek büyüklükteki borçların alacaklıları ile nasıl uzlaşacağı çözümün kilit noktası. ABD GSYİH’nın %100’ünden, Japonya %130’undan, İsviçre %120’sinden fazla borçlu durumda. Diğer devletlerin de az çok bunlardan fakı yok. Şimdi bazı ekonomistlerin “ama Türkiye’nin Borcu 450 milyar dolar ve GSYİH’nın %50’si düzeyinde” dediğini duyar gibiyim. Ancak şu var ki, bizim borcumuz ABD Doları cinsinden ve bahsettiğimiz ülkelerin borcu kendi para birimleri üzerinden. Bu ayrıntıyı gözden kaçırmamak gerek. Ayrıca bu uyanık arkadaşlara da sormak lazım madem sizin dediğiniz gibi, neden Türkiye’nin enflasyon rakamları bahis konusu ülkelerinkinden 10-20 kat daha yüksek? Yanıt basit elbette, TCMB’nın basmakla yetkili olduğu para birimi TL, dolar basabilseydi, ülkedeki fiyatların genel düzeyi elbette o zaman adı geçen ülkeler düzeyinde olabilirdi.

Dış Alem Kriz Eşiğindeyken Türk Ekonomisi

Elbette ki berbat durumda. Aksini söyleyenlerin akıl sağlıklarının yerindeliği test edilmelidir. Cumhuriyet tarihinin en yüksek enflasyon rakamlarına ulaşıldığı (TÜİK hariç), TCMB Rezervlerinin, 70 Cent’e muhtaç olunan zamanların da ötesine geçtiği, sığınmacı göçmen sorununun kontrolsüz biçimde genişlediği, eğitimli kalifiye genç nüfusun ülkeyi terk etmeye çalıştığı, insanların bırakın yoksulluk sınırının altında açlık sınırın dahi altında ücretlerle hayatta kalmaya çalıştığı, barınma krizinin gitgide büyüdüğü, eğitim, sağlık, adalet hizmetlerinin aksadığı, gelir dağılımının sermaye lehine hızla değiştiği bir Türkiye Ekonomisi’nin, -hele de Dünya bir durgunluk arefesindeyken- iyi olacağını ummak, zikretmek, varsaymak mümkün müdür? Yaklaşan durgunluğun Türkiye’yi pas geçeceğini, şirketlerin istihdam arttıracağını varsaymak mümkün müdür?

Faizler, Bist-100- Dolar-Altın-Gümüş

Hatırlarsanız Temmuz-Ağustos-Eylül aylarının toplam enflasyonu yaklaşık (TÜİK’E göre) %25 civarında geldi. Peki TCMB bu aylarda % kaç faiz arttırdı? 12,5 puan yani enflasyonun yarısı kadar bir faiz arttırımı oldu. Peki döviz kurları düştü mü? El cevap: hayır! KKM azaldı mı? El cevap:Hayır, Mevduat Faizleri yükseldi mi: Evet, Peki Bist-100? Yükseldi. Halbu ki faizlerin arttığı bir ortamda şirket hisselerinin karlılıkları azalacağı var sayılır ve satış gelmesi beklenirdi değil mi? Ama hayır öyle olmadı, neden ? Çünkü malları yüksek fiyattan devredebilecekleri yeni 7,5-8 milyon yatırımcı geldi.

Hatırlıyoruz 1994, 1998, 2001, 2008 krizlerinde de benzer süreçler yaşanmıştı. Elbette piyasaya yeni giren bir çok yatırımcının yaşı bu krizleri bilmeye yetmez. Ama sadece yaşları değil finansal okur yazarlıkları da yetmez, belli ki onlar da hayata birkaç sıfır yenik başlayacaklar. Biz hiç olmazsa 0-0 berabere başlamıştık. Kimi zaman gol yeyip geriye düştüğümüz de oldu, ama yediğimiz gollerden ders çıkartmayı hep öğendik. Şimdikilerden epey şüpheliyiz.

Özetlemek gerekirse, dünya tek egemen güç ve tek geçerli para biriminden hızla çift kutba ve olası yeni bir rezerv paraya evriliyorken, yaşanan ve yaşanacak belirsizliklerden korunabilmenin en garanti yolu değerli metallerdir. Tarih boyunca bu bu şekilde ola gelmiştir. Buna sadece ilave olarak, teknolojinin de gelişmiş olması sebebiyle “kripto varlıklar”ı ekleyebiliriz. Hala tereddütler taşımakla birlikte sadece sınırlı sayıda üretilmeleri sebebiyle bu varlıkların da “güvenli liman” olarak algılanabileceği bir sürecin kıyısında olduğumuzu ifade etmek isteriz. Elbette altın-gümüş fiziki, kripto varlıklar da “soğuk cüzdan”larda olmak kaydıyla.

Esen Kalın….

Erden Armağan ER, 08.10.2023

Erden Armağan Er

ÖDEMELER DENGESİ KRİZİ VE MORATORYUM YAŞANIR MI?

Yayınlanma:

8 ay önce|

21/08/2023Yazan:

Erden Armağan Er

Ödemeler Dengesi Ne Demek?

Bir ülkenin dış alemden almış olduğu mal ve hizmetler karşılığı yaptığı ödemeler (ithalat, turizm, navlun v.s.) ile dış aleme yapılan mal ve hizmet satışlarından elde edilen gelirlerin muhasebeleştirilmesi sonucu ortaya çıkan dengeye “Ödemeler Dengesi” denir. Bu denge birincisi lehine ( ithalat, turizm giderleri, navlun giderleri) fazla veriyorsa “Cari Açık” (Türkiye de olduğu gibi), ikincisi yani yurtdışından elde edilen gelirlerin yurtdışına yapılan ödemelerden fazla olması durumunda ise “Cari Fazla” olarak tanımlanmaktadır. Adından da anlaşılacağı üzere, Ödemeler Dengesi bir eşitliktir ve eğer bir dengesizlik söz konusuysa ki cari açık bir dengesizlik durumudur; uluslararası muhasebe standartları gereği bu dengesizlik mutlaka giderilmek zorundadır. Söz konusu dengesizliğin giderilebilmesi için cari açık veren ülkenin çeşitli alternatifleri mevcuttur.

1) Dış Borçlanma (Hükümetlerarası ya da IMF DB gibi)

2) Portföy Yatırımları( Uluslararası Finans Piyasalarından borçlanma gibi)

3) Doğrudan Yatırımlar. (Yabancı sermayenin fabrika vb yatırım yapması)

Bir ülkenin Ödemeler Dengesi Krizi yaşaması için ilk şart “Cari Açık” veren bir ülke olması, ikinci şart da cari açığı finanse edememesidir. Bir ülkenin genellikle bir ödemeler dengesi krizi yaşaması olasılığının yükselmesi için cari açık miktarının GSYH’nın %5-5,5 seviyesini aşması beklenir. Bu durumda ilgili ülkenin olası bir ödemeler dengesi krizi riski yükseleceği için borç verenler ya daha yüksek faizle borç verecektir ya da borç vermekten imtina edeceklerdir. Dışardan borçlanma gerçekleştirilemezse finansman (2019 yılından bu yana olduğu gibi), MB rezervlerinden karşılanacaktır. Bu durum, serbest döviz kuru uygulanan ekonomilerde hızla rezerv kaybına neden olacak ve ulusal paranın değer kaybı hızlanacaktır. Cari açık üreten ekonomik yapı değişmediği ve mevcut para politikalarından geri dönüş sağlanmadığı takdirde ödemeler dengesi krizi yaşanma riski hızla yükselecektir. Dolayısıyla Türkiye gibi kronik “cari açık” veren ülkeler için bir ödemeler dengesi krizi yaşanması riski her zaman vardır. Yaşanmaması izlenecek olan doğru para ve maliye politikalarına bağlıdır.

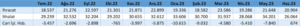

Temel Dış Ticaret Göstergeleri (Milyon Dolar)

Kaynak: SBB(Strateji ve Bütçe Başkanlığı)

Tablodan da görüleceği üzere son 12 aylık Cari Açık 56,5 milyar USD seviyesindedir. 2023 Yılı GSYH’nın 850 milyar USD olacağı tahmin edilecek olursa, CariAçık/GSYİH oranının %6-6,5 seviyelerinde olması muhtemeldir.

Türkiye’nin Cari Açık Problemi ve Para Politikası

Herkesin malumu olduğu üzere ülkemizin ekonomik yapısı cari açık üretir ve biz de her yıl bu cari açığı dış finansmanla kapatırız. İşin püf noktası şu ki, dış finansmanı çekmek için doğru para politikası izlemek elzemdir. Son 5 yıldır olduğu gibi epistemolojik kopuşlarla savrulan bir para politikası ile faiz düşük tutulacak olursa, enflasyon patlatılır ,döviz kuru fırlar, döviz kurlarını tutabilmek için rezervler harcanır; o da yetmediğinde ‘makro ihtiyati tedbir‘ adı altında kumanda ekonomilerinde olduğu gibi uygulamalar getirilir. Kısacası bir ekonomide ulusal paranın fiyatını belirleyen “faiz” yanlış yerde belirlendiğinde neler olabilecekse hepsi olur ve ekonomi batar. Aslında bu işin teorisi yaklaşık 300 yıl içerisinde yazılmış olmakla birlikte, nedense bizim”EKONOMİST”lerimiz olacakları bizzat görmek isteyecek kadar ekonomist olduklarından olsa gerek, son 5 yıldır halkımızın %90’ı fakirleşmesine göz yummuştur.

İşin garip tarafı aynı halk, kendisini fakirleştiren partiyi ve yönetimini tekrar iş başına getirmiştir. Sosyo-politik tartışmalar bir yana, bu tercih dahi göstermektedir ki, Türk Halkı yöneticisinden en fakir bireyine kadar rasyonaliteden kopmuş durumdadır. Hatta durum daha traji-komik bir hal almış, irrasyonel davranan Türk Halkı, yeniden seçtiği iktidar partisinden rasyonaliteye geri dönmesini ekonomide güvenin yeniden tesisini istemiştir.Bu nedenle “piyasa dostu” bir isim olan Sn Mehmet Şimşek “ekonomi” nin başına getirilmiş ve görevi devralırken sarf ettiği cümle ise; “Türkiye’nin artık rasyonel politikalara dönmekten başka çaresi kalmamıştır” olmuştur. Ancak durum o kadar vahimdir ki, seçimin ardından 3 ay geçmesine karşın atılan Heterodoks(!) Politika adımlarından bir türlü geri adım atılamamaktadır. Faizi yükseltmekle başlanacak adımlar bir türlü atılmamakta, zaman geçtikçe önlem alma şansı iyiden iyiye yitirilmektedir.

Belli ki iktidar CB’nın kendisine seçim kazandıran taktiğini yerel seçimlere kadar sürdürmek istemektedir. Lakin bu arzu dışarıdan (Batı Piyasaları ya da Körfez Ülkeleri) döviz girişi olmadıkça (olmadığı gözleniyor ve olmayacak da) ekonominin saplandığı bataktan kurtulma şansını da yok etmektedir. Haydi diyelim ki, bu politikalar ile yerel seçime kadar ulaşıldı. Sonrasında ne olacak dersiniz? “TUFAN”… Kaçınılmaz olarak… Sertleşen iktidar, bireysel tasarrufların kullanımının sınırlandırılmasına kadar varabilecek önlemler alabilir mi dersiniz? Herkesin malumu olduğu üzere “Hissedilen Enflasyon” üç haneli rakamlara ulaşmış durumdadır. Aynı tablo resmi enflasyona da yansıyacaktır. TL’nin değerindeki kaybın da doğal olarak üç haneli olması muhtemeldir. Kur Korumalı Mevduatta bekleyen bugünkü kurdan yaklaşık 124 milyar doları da yabancı para mevduattan saydığımızda, TL’nin toplam tasarruflar içindeki payı %32’dir. Bu durum ülkenin ulusal parasına güvenin ne kadar düşük olduğunu gösterir. Dolayısıyla hükümete güvenin de. Ama buna rağmen yine de ekonomiyi bu hükümetin düzeltebileceğini ummaktadır.

Sonuç olarak, mevcut Ortodoks politikalardan epistemolojik bir kopuşla heterodoks politikalara yönelen Türkiye Cumhuriyeti Ekonomisini daha da fakirleştirecek bir süreç bizi bekliyor. Turizmden beklenen gelir de yaz dönemi boyunca TCMB’nın döviz satışı yapmasına mani olamadıysa sonbahar ayları ile dış ticaret açığının ve cari açığın büyümeye devam etmesi ile birlikte yeniden bir döviz kuru kaynaklı olmak kaydıyla ama bu kez “Ödemeler Dengesi Krizi” yaşanması riskini de oldukça yükselmiş görünmektedir.

Sonu moratoryuma kadar varabilecek gelişmelere hazırlıklı olmak lazım olduğu açıktır.

Türkiye Moratoryum İlan Eder Mi?

Moratoryum demişken, iç ve dış borçlarını ödeyemeyen ülkelerin düştüğü durumu kastediyoruz elbette. Genellikle CDS (Credit Default Swap) Risk Primi 300 Baz puanın üzerinde seyreden ülkelerin moratoryum ilan etmeleri daha olası kabul edilmektedir. Türkiye’nin de uzun zamandır 400 baz puanın üzerinde seyreden CDS’lerinin ülkeyi moratoryumun eşiğine getirdiği aşikardır. Seçimden önce bir ara 700 baz puana kadar çıktığını da hatırlatalım. Peki Türkiye bir borç ödeyememe durumu ile karşılaşır mı? İç borçlarla ilgili bir risk için şimdilik bir öngörüde bulunmak için erken olsa da, dış borçların ödenmesi konusunda aynı şeyi söylemek pek mümkün görünmemektedir. Kısa Vadede 200 milyar dolar, toplamda da 450 milyar doların üzerinde dış borcu olan ülkemizin olası bir ödemeler dengesi krizinin ardından borç ödeyememe krizine girmesi de kaçınılmaz olabilir. Üstelik yakın zamanda Botaş’ın Rusya’ya yapması gereken 20 milyar dolar civarındaki doğalgaz borcunun, seçim döneminde ötelenmiş olmasını da göz ardı etmemek lazım gelir. Durum o kadar iç karartıcı cinstendir.

Erden Armağan ER– Ekonomist, 21.08.2023

Erden Armağan Er

HESAP VERİLEBİLİRLİK VE ŞEFFAFLIKTA NEREDEN NEREYE GELDİK?

Yayınlanma:

9 ay önce|

08/08/2023Yazan:

Erden Armağan Er

Cumhuriyetimizin ilk yıllarında Türk Hava Kurumu’nun (THK) hesapları incelenmektedir. Başbakan İsmet İnönü ve THK yöneticileri denetim toplantısında 40 krş’luk bir eksik tespit ederler. İsmet İnönü ne yapıp edip o 40 krş’luk açığın tespit edilmesini ister ve Çankaya Köşkü’nde davetli olduğu toplantıya katılmak üzere odadan ayrılır. Atatürk, davete geç kalan ve yüzündeki ifadeden canının sıkkın olduğunu anladığı İnönü’ye gecikmesinin sebebini sorar. Başbakan İnönü de durumu izah eder. Toplantıya katılanlardan bir başkası İnönü’ye hitaben “İlahi Sayın İnönü, 40 krş için canınızı bu kadar sıkmaya değer mi?” deyince, Atatürk araya girer ve der ki; “Sıkılmakta haklısın İsmet, o eksik 40 kuruşu mutlaka bulmak lazım gelir. Zira biz bunun hesabını veremez isek, gün gelir millet bizden bunun hesabını sorar.”

Sevgili okurlar, Sunay Akın’dan alıntıladığımız bu hikayeyi hatırlatmamızın sebebi, aslında bugün yaşadığımız ekonomik sıkıntıların altında yatan nedenlerin en başında gelen “denetimsizlik ve yolsuzluk” konusuna çarpıcı bir örnek verebilmek, 100 yıllık Cumhuriyetimizin kurucu babalarının milletin kör kuruşuna dahi gösterdikleri hassasiyeti hatırlatarak, bugünkü iktidarın hesapsız kitapsız yaptığı harcamaları gözler önüne serebilmek ve bugün yaşadığımız “yoksullaşmanın” gerçek sebeplerini siz okurlara anlatabilmekti amacımız hiç kuşkusuz.

Aşağıdaki grafikte Uluslararası Şeffaflık Örgütü’nün ülkeler için yayınladığı yolsuzluk sıralaması yer almaktadır. Dünyadaki 180 ülkenin sıralandığı listede, Türkiye özellikle 2018 yılından bu yana sürekli yükselmekte görünüyor. Elbette listedeki yükseliş eğilimi yolsuzluğun arttığını ve şeffaflığın ortadan kalktığını ifade ediyor. Bu arada grafik 2021 yılına ait ve 2023 verilerine göre Türkiye’nin 180 ülke arasında 101.sıraya gerilediğini de belirtelim.

Önceki yazılarımızı takip eden okurlar hatırlayacaktır. Genel olarak Türk ekonomisine dair atılması gereken adımlardan bahsederken sürekli bir “Zihniyet Değişimi”nden “Yapısal Reformlar”dan sıklıkla bahsetmiştik. Bugün yaşadığımız ekonomik sıkıntılar, atmadığımız o değişim ve reform adımlarından kaynaklanmaktadır. Ekonomik büyüklüğümüz (GDP-GSYH) yaklaşık 800 milyar $ kadardır. Bu ölçek her ne kadar büyük sayılabilecek bir tutarı ifade etse de, 85 milyonluk nüfusumuzu ve yaklaşık 10-12 milyon arası sığınmacı-göçmen sayısını da hesaba kattığımızda bundan 20 yıl önce kıyaslanmaktan dahi zul addedeceğimiz Endonezya, Malezya, S.Arabistan gibi ülkelerin gerisinde kaldığını da önemle belirtmek gerekmektedir..

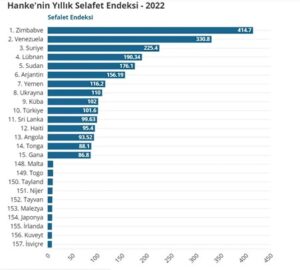

DÜNYA SEFALET ENDEKSİ

“Ekonomi profesörü Steve Hanke 2022 yılı için Sefalet Endeksi listesini yayımladı. Euronews Türkçe’nin haberine göre ülkeleri ekonomik koşullarına göre değerlendiren Hanke’nin endeksine göre, 2022’de dünyanın ‘en sefil’ ülkesi 414,7 puanla Zimbabve oldu.

157 ülkenin yer aldığı bu listede Türkiye, 2022’de sefaletin en yüksek olduğu 10’uncu ülke olarak sıralandı. Türkiye’nin sefalet endeksi 101,601 olarak hesaplandı.”

Görüldüğü üzere, ülkelerin enflasyon oranları ve işsizlik rakamları baz alınarak hesaplanan “Sefalet Endeksi”nde de Türkiye’nin konumu pek iftihar edilecek seviyelerde değil. Üstelik bu hesaplamaların, istatistiklerine güven duyulmayan TÜİK’in verileri esas alınarak yapıldığı dikkate alınacak olursa, her ne kadar dünyanın en “SEFİL” ülke insanları olmasak da, “EN HIZLI FAKİRLEŞEN” ülke vatandaşları olduğumuz söylenebilir. Dikkatinizi çekmek isteriz ki bu durum 100 yıllık Cumhuriyet tarihimizde yaşanan en geniş çaplı ve hızlı fakirleşme dönemidir.

Bir Ulus Kendi Sonunu Nasıl Getirebilir?

Hepiniz duymuşuzdur ya da biliyoruzdur, “Benim memurum işini bilir.”,”Bal tutan parmağını yalar”, “Devletin Malı deniz yemeyen domuz”,”Çalıyor ama Çalışıyorlar” gibi veciz ya da “atasözleri”miz oldukça meşhurdur. Şark Kurnazı açıkgözlüğü ile söylenegeldiğini tahmin ettiğimiz bu sözler, bir toplumda yaygınlaşmış ise, mutlaka o toplumda “yozlaşma, rüşvet, kayırmacılık, gelir adaletsizliği, yolsuzluk, ihaleye fesat karıştırma” gibi kavramlardan sıkça söz etmek mümkün hale gelmiş demektir. Nitekim ülkemiz Kara Para ile Mücadele ve Terörün Finansmanı çerçevesinde oluşturulan Uluslararası Mali Eylem Gücü tarafından, “GRİ LİSTE”ye alınmış durumdadır. Aklınıza “Kara Para” nedir gibi bir soru gelmiş olabilir, hemen belirtelim ki, Kara Para, konusu suç teşkil eden faaliyetler sonucu elde edilmiş olan tüm gelirlerdir. Tek tek saymaya gerek olmadan, bu gelir türlerinde Türkiye, yakın izlemeye alınmış ve devamı halinde her an “KARA LİSTE”de yer alabilecek ülkelerden olarak sayılmıştır.

Bağımsız ve Tarafsız Yargıya Duyulan İhtiyaç

Bağımsız olması gereken Yargı’nın denetim altına alınması ile görevini yapması engellendiği takdirde, “GÜCÜ” yani iktidarı elinde bulunduranlar, aldıkları her türlü kararın denetlenmesine mani olarak kendilerine ya da yandaşlarına menfaat sağlamaya başlamışlar ise ve bu yaklaşımı 20 yıldan fazla bir süredir sistematik hale getirmişlerse, bu takdirde literatürde “GÜÇ ZEHİRLENMESİ” olarak adlandırılan ve sonuçları toplumun genelinin aleyhine olan sonuçlar ortaya çıkmaktadır. Bu sonuçlardan en önemlileri de başta gelir eşitsizliği ve fakirliktir.

2002 Yılından bu yana gerçekleşen süreçte ve özellikle de 2018 yılındaki rejim değişikliğinin ardından çok hızlı bir “SERVET TRANSFERİ” hepinizin bildiği yaşadığı bir gerçekliktir. Sandıktan çıkan “çoğunluk” oylarına indirgenen demokratik hayatımız, anayasanın,yasaların, her ne kadar denetim altına alındığını söylediğimiz yargının istisnai de olsa toplum yararına olan kararlarının uygulanmaması, devletin bürokrat ve kolluk güçlerinin yaşanan hukuksuzluklara eylemleri ile iştirak etmesi, yaşadığımız hızlı fakirleşme ve gelir eşitsizliğine hizmet etmektedir. Başta TÜİK olmak üzere TCMB, Kamu Bankaları, Hazine ve Maliye Bakanlığı ve daha bir çok kurumumuz bahis konusu servet transferi doğrultusunda hareket etmekte ve toplumda birkaç cılız tepki dışında ses çıkmamaktadır. İtiraz etmeye cüret edenler devlet gücü kullanılarak sindirilmeye ve susturulmaya çalışılmaktadır.

Yaşadığımız süreci ve olayları iki futbol takımı arasındaki mücadele gibi tasavvur edecek olursak eğer; bir takım sahaya her ne olursa olsun kazandırılmak üzere çıkmış ve maçın sonucunda galip ilan edileceği garantisi kendisine verilmiş gibi düşünebilirsiniz. Kaybetme olasılığının “sıfır” olduğunu bilen, ama yetenekleri, takım disiplini olmayan toplama bir kadro, karşısında mükemmel futbol oynayan, oyuncuları tek tek ve takım halinde pırıl pırıl parlayan bir kadroya karşı, her türlü faulü, çirkefliği, hatalı hakem kararlarını da arkasına alarak oynuyor ve 90 dk sonunda galip ilan edilerek Avrupa’ya gitmeye hak kazanıyor.

Velhasıl-ı Kelam, uzun uzadıya bahsettiğimiz nedenlerle, Türkiye Cumhuriyeti Ekonomisi ve toplum yapısı göz göre göre, yapılan bariz hatalara, yanlışlara rağmen seçimi kazanan “TEK ADAM” tarafından atanan hükümet eliyle hızla bir “Ödemeler Dengesi Krizi”ne doğru sürüklenmektedir. Üstelik, bu kriz yaklaşırken öncekilerden çok farklı olarak, demografik yapımız, ahlak anlayışımız gibi bir çok değerlerimiz erozyona uğratılarak gerçekleşiyor. Kimi ismi bilindik yandaş grupların vergileri siliniyor, rekabete dayanmayan maliyetinin çok çok üzerinde ballı ihaleler onlara adeta hediye ediliyor, TÜİK eliyle açıkça ve kasıtlı olarak yanlış ölçüldüğü belli fiyat artış rakamları baz alınarak, işçi, memur, emekli, dul-yetim gibi dar gelirli kesimlerin gelirleri gerçek enflasyonun altında bırakılarak bırakın yoksulluk sınırını açlık sınırının dahi altına itiliyor. Buna mukabil, kamuda tasarrufun esamesi okunmazken, başta Diyanet olmak üzere, CB’na neredeyse sonsuz denilebilecek harcama yetkisi tanınıyor, görevi itiraz etmek olan muhalefet ise kendi arasında tutuştuğu koltuk kavgaları ile meşgul vaziyette, toplumun umutsuzluğu ve çaresizliğine adeta benzin döküyor.

Toplumumuz, milletimiz, siyasetçilerin elbirliği ile bize biçtikleri “fakirlik” elbisesini mutlaka yırtıp bir kenara atmak zorundadır. Bu mesuliyet bize geleceği emanet edeceğimiz çocuklarımızdan aldığımız emanettir.

İsterseniz sözlerimize Kenya’nın kurucu devlet başkanı Jomo Kenyetta’nın sözleri ile bitirelim: “Batılılar geldiklerinde ellerinde İncil, bizim elimizde topraklarımız vardı. Bize gözlerimizi kapayarak dua etmeyi öğrettiler. Gözlerimizi açtığımızda bizim elimizde İncil, onların elinde ise bizim topraklarımız vardı”. Sanırız kast ettiğimiz ironik teşbihi açıklamamıza gerek yoktur. Kalın Sağlıcakla…

Erden Armağan ER – Ekonomist 08.08.2023

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (559)

- BANKA ANALİZLERİ (132)

- BANKA HABERLERİ (2.485)

- BASINDA BİZ (51)

- BORSA (265)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.538)

- GÜNCEL (1.672)

- GÜNDEM (2.734)

- RÖPORTAJLAR (40)

- SİGORTA (106)

- ŞİRKETLER (1.485)

- SÜRDÜRÜLEBİLİRLİK (285)

- VİDEO Vitrini (19)

- YAZARLAR (656)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (368)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (66)

- Serhat Can (2)

- Tuncer Dede (14)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

1 MAYIS İŞÇİ BAYRAMI TARİHÇESİ, ANLAMI VE ÖNEMİ

Akbank’tan ilk çeyrekte 13,2 milyar konsolide net kar

QNB Finansbank’ın toplam aktifleri 1 trilyon 145 milyar 846 milyon TL’ye ulaştı

Anadolubank’ta iki üst düzey atama

Konyalı enerji devi iflas etti!

VakıfBank, 70. kuruluş yıl dönümünü bir dizi etkinlikle kutladı

Taşlar yerine oturuyor: TCMB ‘sahanın’ diğer tarafına geçti

Türkiye Kalkınma ve Yatırım Bankasının aktifleri 141,6 milyar liraya ulaştı

Mehmet Şimşek: Yeşil dönüşüm Türkiye için gereklilik

Hayat Finans, Türkiye’nin ilk “dijital banka”sını dünyaya açmayı hedefliyor

DENİZBANK’TA İKİNCİ ERZAN VAKASI: YER ANTALYA!

BANKALARIN KREDİ ENGELİNDE GEVŞEME

10 yıl içerisinde Bankacılık dahil yok olacak 10 meslek ve geleceğin işleri

Wells Fargo Analizi: Türkiye Uzun Vadeli Lira İyileşmesine Girdi

Enflasyon ve Seçim Sonrası Türkiye Ekonomisi

Maliye Bakanlığı, İşletmelerin “IBAN’a At” Uygulamasının Önüne Geçiyor: Ceza Yazılacak

Prof. Dr. YILMAZ: Ekonomiden seçime, seçimden ekonomiye savrulmalar (I)

Forbes dünyanın en zenginlerini açıkladı: Türkiye’den 27 isim listede

Ortadoğu’da çatışmaların tırmanma riski artıyor: Brent 5 ayın zirvesinde

35 YIL SONRA CHP’YE GEÇEN UŞAK BELEDİYESİ 1,4 MİLYAR LİRA BORÇLU ÇIKTI

- Karadeniz'de petrol müjdesi 02/05/2024

- Altında Fed etkisi! Faiz kararı açıklandı hareketlilik başladı 01/05/2024

- Son dakika: Çılgın Sayısal Loto çekilişi sonuçları belli oldu! 1 Mayıs 2024 Sayısal Loto bilet sonucu sorgulama ekranı! 01/05/2024

- Son dakika: Şans Topu çekilişi sonuçları belli oldu! 1 Mayıs 2024 Şans Topu bilet sonucu sorgulama ekranı! 01/05/2024

- Bakan Bayraktar: Doğal gaz üretimimiz 4,6 milyon metreküp günü buldu 01/05/2024

- Enflasyonda beklediği gelişmeleri göremeyen Fed faizi değiştirmedi 01/05/2024

- Piyasa özeti: 1 Mayıs 2024 Borsa, Döviz, Altın ve Kripto piyasalarındaki son durum 01/05/2024

- ABD'de mortgage faizleri yükselmeye devam etti 01/05/2024

- ABD Hazine Bakanlığı'ndan 125 milyar dolarlık tahvil ihracı 01/05/2024

- ABD’de ISM imalat endeksi Nisan'da beklentilerin altında kaldı 01/05/2024

- ABD'de açık iş sayısı 3 yılın en düşük seviyesine indi 01/05/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL12 ay önce

GÜNCEL12 ay önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM4 ay önce

GÜNDEM4 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı