BANKA HABERLERİ

YAPI KREDİ’DE SİSTEM ÇÖKTÜ, BANKA İNKAR ETTİ

Yayınlanma:

2 yıl önce|

Yazan:

Erol Taşdelen

Gün botunca YAPI KREDİ BANKASI Mobil ve İnternet Bankacılık sistemlerinde sorunlar yaşandı. Özellikle 11:00-14:00 arası bağlantı şikayetleri arttığı görüldü. Bankanın sistem kopuklarına rağmen niçin olayı basit sıradan göstermeye çalıştığı ise anlaşılmadı.

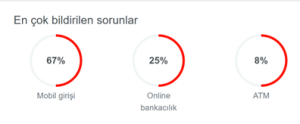

EN FAZLA ŞİKAYET MOBİL GİRİŞ İÇİN GELDİ

17 Mart günü banka ile ilgili en fazla şikayet %67 ile MOBİL GİRİŞ sorunu olurken; %28 Online Bankacılık ve %8’de ATM ile ilgili bağlantı sorunu bildirildi.

BANKA SORUNDA ŞEFFAF DAVRANMADI, İNKARI SEÇTİ

YAPI KREİD BANKASI’nın Dijital Bankacılık ile ilgili gelen şikayetler artınca banka açıklama yapmak zorunda kaldı. Fakat bankanın açıklaması müşterileri daha fazla sinrilendirdi. Banak sorunu şeffaf olarak paylaşmak ve yapılan çalışmalar ile ilgili bilgi verme yerine; bağlantı sorununu “yoğunluktan kaynaklanmıştır” şeklinde açıklamayı seçti.

Bankanın yoğunluk açıklaması müşterileri ikna etmezken yaklaşan bayram dönemindeki yoğunluğu düşünen müşteriler şimdiden strese girerek tek banka yerine en az iki banka kredi kartını kullanma gibi çözümler arayışına girdi..

İDDİA : EFE DEMİR’İN ARKADAŞLARI BANKAYA İSYAN ETTİ!

Diğer taraftan banka içinde 13 Mart’ta veda olarak mail gönderip hayatına son veren EFE DEMİR’in IT’ci olması nedeni ile arkadaşlarının bankaya tepki olarak sistemleri yavaşlattığı iddia edildi ve banka içinde sesli tartışma konusu haline geldi. EFE DEMİR olayından sonra Bilgi İşlem başta olmak üzere Bankacılık sektöründeki MOBBİNG tartışmaları da tekrar başlamış oldu.

EEF DEMİR OLAYI NEDİR?

Depremzedelerin kredilerinin ertelenmesine dönük talebinden dolayı bir süredir işyerinde mobbinge maruz kalan Yapı Kredi Teknoloji çalışanı Efe Demir, geçtiğimiz günlerde yine uzun saatler çalıştırıldıktan ve bu sırada ağır şekilde baskı uygulandıktan sonra sinir krizi geçirerek camdan atlayarak intihar etmişti.

Demir’in intihar etmeden önce şirket yöneticilerine gönderdiği e-posta ortaya çıktı.

sendika.org’un yayınladığı mektupta Demir, “Kral çıplak demenin suç addedildiği bir ülkede, ben en azından kurumum açısından kral çıplak diyorum. Bir şeyler yoluna koymak için hala çok geç değil” ifadelerini kullandı.

Demir’in şirket yöneticilerine gönderdiği mektup şöyle:

“Değerli yöneticilerim,

Öncelikle size kendimden bahsetmek istiyorum. İzmir’de çok eğitimli ve başarılı bir ailenin küçük çocuğuyum. İkisi de akademisyen olan annem ve babam, rol modelim olan meslektaşım ve 20 yıldır Amerika’da mesleğini başarıyla sürdüren abim ile beraber tam anlamıyla çekirdek denebilecek bir ailenin içinde huzurlu bir ortamda yetiştim. Bütün eğitim hayatımı başarılarla ve derecelerle tolu bir şekilde tamamen burslu bir şekilde tamamladım. Mütevazi olmaya gerek yok Türkiye standartlarında her anlamda o kaymak tabaka diyebileceğimiz bir kategoride bulunduğumu söyleyebilirim. Ayrıca ekonomik olarak da belki ikinizden de rahat hiçbir kaygısı ve sıkıntısı olmayan bir gerçekliğim olduğunu da söylemek isterim.

İş hayatıma Yapı Kredi’de başladım. Temas ettiğim her kişiyle pozitif ilişkiler kurdum, güldüm, güldürdüm, paylaştım. Oldukça da yoğun ve başarılı bir dönem olduğunu söyleyebilirim. Açıkçası kurumda savunduğumuz sözde ilkelerin tamamına uygun bir çalışma hayatı başlangıcı diyebiliriz. Kariyerimde 4 seneyi geride bıraktığım noktada artık ekip değişikliği ve daha büyük projede çalışma hevesiyle Krediler dünyasına yöneldim. UCAP ve SCAP gibi önemli iki projenin her safhasında canhıraş bir şekilde ekip arkadaşlarımla beraber yer aldım. Her hedefi teker teker gerçekleştirdiğimiz, çıktılarını benden çok daha iyi bildiğiniz başarılarla dolu bu yıllar beni bildiğim kadarıyla kurumun tarihinin en erken yöneticilik pozisyonuna getirdi. Bunları anlatıyorum; çünkü geldiğimiz noktanın ne kadar olumlu ve herkesin hayallerini süsleyecek bir nokta olduğunu vurgulamak istiyorum. Ayrıca bu hayatta en değer verdiğim insanlardan birini; değerli eşimi de bu kurumda tanıdım. Ekip arkadaşı olarak tanıştığım B. ile hayatımı birleştirmeme de burası vesile oldu demek hiç de yanlış olmaz.

Cümleleri burada bitirsek muhtemelen bir teşekkür ve memnuniyet timsali bir mail olacaktı; Ancak:

Buralara gelirken hep söz de savunduğumuz kurum değerlerinin aslında ne kadar içinin boşaltıldığına şahit oldum.

Tedbirli olma kisvesi altında korkakça davranıldığını gördüm.

Liyakat eksikliği taşıyan onlarca yöneticinin yollarca burada çalışmasına ve kurumun içini boşaltmasına sessiz kalındığını gördüm.

Listelere girmemenin büyük işler yapmaktan önemli hale geldiğini gördüm.

Takvim hedeflerine yetişmenin hedefin kendisinden çok daha büyük görüldüğünü gördüm.

Yöneticisini memnun etmeye çalışmanın amaç haline geldiğini gördüm.

Yüzlerce yalan söylendiğini gördüm.

F.Ç. gibi kıymetli bir yöneticinin bankanın vizyonsuz yöneticilere gösterdiği hoşgörü nedeniyle yol ayrılığı noktasına getirildiğini gördüm.

E.M gibi kıymetli bir insanın yıllarca kuruma verdiği emekler göz ardı edilircesine, fikir ayrılığı nedeniyle yol ayrılığı noktasına getirildiğini ve yol ayrılığında yalnızlaştırıldığını ve seçeneksizleştirildiğini gördüm.

Bunlar istifa etmem için oldukça yeterli sebepler ve belki bir ay öncesine kadar alacağım karar bu olacaktı. Ama hepimizin malumu bir deprem felaketi yaşadık. Bugün de hastanede İbrahim’i ziyaret ettim. Daha iyiye gidiyor, inşallah bacağını kaybetmeden bu dönemi de atlatır.

Ama deprem sırasında da yaşananlara değinmekte fayda var. Özellikle bizim ekibimizin yer aldığı onlarca aksiyon aldık malumunuz. Deprem kitlesinin bütün risk stratejilerinden ayrıştırılmasını sağlayan, bulunduğu bölgeden şubeye, ilden ilçeye her bilgisini beslediğimiz bir dönemde alınan banka aksiyonlarını özetliyorum;

BDDK izin verdiği (biraz da zorladığı) için bütün depremzedelerin kredi kartı limit artışlarını x4 kuralına göre değil x8 kuralına göre otomatik değerlendirdik ve 10 milyara yakın Pazar payı yakaladık. Müşterilerimize harcama anlamında destek olmaya çalıştığımızı rekabette Garanti’ye karşı bir hamle olduğunu hepimiz çok iyi biliyoruz.

Kredi ötelemelerini basiretsizce önce otomatik ödeme sonra öteleme gibi yapmaya çalıştık günlerce. Ne zaman sosyal medyaya düştük ve başka bankaların daha “müşteri dostu” uygulamalarını gördük; ancak o zaman geri adım atıp tam ötelemeye gittik. İşletme ve ticari kredilerde hala suyunu sıkmaya çalışıyoruz müşterilerin

Bu 1-2 akut aksiyon alındıktan sonra ne yaptık; bütün depremzedelerin risk başvurularını reddetmeye başladık. Neden? Çünkü ödeyemezler, neden. NPL riskine girelim ki; malum finansal bir kuruluşuz önce kendimiz geliyoruz

Sonra tabi baktık Pazar kaybı yaşıyoruz o kadar da değil daha detaylı bir bakalım herkesi de reddetmeyelim. Belirli risk bölgelerini ayrıştıralım; onların ödetebileceği taksit tutarını yarıya düşürelim yine de alabilecek olan zengin müşterilerimiz bankadan kredi alabilsin.

Ama son aksiyonda tabi önemli bir ticket size kaybettik. BDDK tebliği 10 gün öncesinde yayınlanmasına rağmen; umurumuzda olmayan vade kısıtı bir anda acil gündemimize geldi. Çünkü uzun vade daha fazla kredi tutarı anlamına geliyordu hepimiz için.

Toplumsal sorumluluğunu üst seviyede olarak lanse ettiğimiz bankamızın yukarıdaki aksiyonların hiçbirini depremde zarar görmüş tek bir yurttaş mutlu olsun diye almadı. Hepsi tamamen ticari ve stratejik hamlelerdi. Tabi IT organizasyonu olarak şu şekilde kendinizi rahatlattığınıza eminim, kararları biz vermiyoruz. Peki kararları etkilemek yönünde bir girişiminiz oldu mu? Peki vicdanınıza sığmayan bu kararların alındığı dönemde bir yerde hiç odağınızı kaybetmeden çalışmayı nasıl başardınız?

Bu kısmı biraz yakın dönem özetlemesi olarak çarpıcı örnekler olduğu için vurgulamak istedim.

Gelelim münferit örneklere;

Eşim o zamanki yöneticisi L.B’yi IK etiğine şikayet ettiğinde hem performansı hem de kişisel haklara yönelik usulsüzlük olduğunu ilettiğinde kurum olarak sessiz kaldık. Eminim hala IK sisteminde dosyası açıktır. Tabi bu eşim özerinde münferit bir örnek diye düşünüp duygusal davrandığımı düşünebilirsiniz. Peki hiç L.B’nin ekibindeki son 5 yılda işten ya da ekipten ayrılmış 40 çalışma arkadaşımızı incelediniz mi? Hepsi mi kendisi başarısızdı? Ya da sorumlu yöneticisi Yılmaz Karaca özelinde bir değerlendirme yapmayı düşündünüz mü bugüne kadar?

UCAP projeni sırasında pandeminin de fırsat bilindiği ve insan haklarını ihlal edercesine 80 saatin üzerinde onlarca kişinin çalışmasını nasıl değerlendirelim? Bir amaç uğruna ve başarılı bir grubun eseri miydi bu? Ya da o arkadaşlar bu hedefi başarırken gerçekten mutlu muydu? Karşılıklarını aldılar mı? Direktörlüğün yüzde 50’si turnovera uğrarken bir proje için sizce bu değdi mi? Ya da inisiyatif sahiplerinin kurum sadakatini kaybettirmeden önce yapılabilecek başka bir şey yok muydu?

Daha verilecek yüzlerce örnek olmasına rağmen uzatmayacağım. Deprem gündemi hepimiz için bir anda geride kaldı, mevcut hedeflere ve takvimlere geri dönüldü. 15 günlük sözde hassasiyet yerini azme değil hırsa, çabaya değil sonuca, kaliteye değil takvime bıraktı. Beni en çok yıpratan şeyi en sonra bıraktım.

İnsana ve çalışma arkadaşınıza ÖNEM VERMİYORSUNUZ. Kimin ne yaşadığına ne sonuç ürettiğine bakıyorsunuz.

…

Tek bir şeyi iyi yapıyorsunuz, o da görece iyi para veriyorsunuz. Yarın bir gün çalışan ve çalışmayan arkadaşların primlerini de özelleştirirsiniz, somut bir kaynak aktarırsınız başarılı arkadaşlarımıza. Ama çalışanlarınızın bu parayı kullanabilecek zaman ve kaliteli psikoloji içinde olup olmadığını gram önemsemiyorsunuz. Bu kurumda başarılı olabilecek arkadaşlarımızın çoğunu kaybedeceksiniz; özellikle de ekonomik kaygısı az olan ya da başka kurumlarda bu kaygıyı giderme şansı olan arkadaşlarımızı.

“Siz” söylemini lütfen kişisel algılamayın; gözümde kurumu temsil ettiğiniz için bu terminolojiyi kullanıyorum. Hayatımla ilgili daha tatsız bir karar almış olmasan sanırım bu sadece istifa niteliğinde olacaktı, ancak sanırım bu niteliğin bir pek de önemi kalmadı. Size ve kuruma saygımdan dolayı bu maili genele değil, size ve bana değer verdiğini bildiğim 3-4 arkadaşıma atıyorum.

Kral çıplak demenin suç addedildiği bir ülkede, ben en azından kurumum açısından kral çıplak diyorum. Bir şeyler yoluna koymak için hala çok geç değil.

Sağlıcakla kalın.

Not: Ailemi ve bu maile konu ettiğim insanları rahat bırakın. Aksi durumda hakkımı helal etmiyorum.

Efe Demir

Bireysel Krediler Tahsis Uygulama Geliştirme Müdürü”

Yapı kredi İSİG Meclisi’nden paylaşımı silmesini istedi

Bununla birlikte, konuyu gündem getiren İşçi Sağlığı ve İş Güvenliği (İSİG) Meclisi, Yapı Kredi’nin kendilerine gönderdikleri yazıyı paylaştı. Yazıda bankanın İSİG’den paylaşımlarını silmesini istediği görüldü.

İSİG’in sosyal medya hesabından ilettiği Yapı Kredi yazısı şöyle:

“Sayın İlgili,

Yapı Kredi Teknoloji’de Bireysel Krediler Tahsis Uygulama Geliştirme Müdürü olarak görev yapan değerli çalışma arkadaşımız Efe Demir’in vefatının derin üzüntüsünü yaşıyoruz.

Bizleri derinden yaralayan bu vefatla ilgili; sosyal medya hesabınızda yaptığınız ‘mobbing nedeniyle intihar’ ve ‘buna bağlı olarak şirket çalışanlarının iş yavaşlattığı ve sistemin durduğu’ iddiaları asılsızdır ve kesinlikle gerçeği yansıtmamaktadır.

Gerçeklikten uzakta, insan hayatını kullanarak itibar zedelemeye odaklanan bu sosyal medya

paylaşımının ivedilikle kaldırılmasını talep eder, aksi halde konuyla ilgili tüm yasal haklarımızı kullanacağımızı belirtmek isteriz.

Saygılarımızla,

Yapı Kredi”

KAYNAK: SOL.ORG.TR

****************

MOBBİNGÇİLER KAZANDI: BANKA SEKTÖRÜNDEKİ EFE DEMİR HAYATTAN KOPTU – BankaVitrini

Yapı Kredi, Akbank ve Şekerbank emeklileri isyanda – BankaVitrini

Yapı Kredi çalışanı, binlerce müşterinin bilgilerini 3. kişilere sattı! – BankaVitrini

Personelin başına silah dayayan banka müdürüne 2 yıl 5 ay hapis cezası! – BankaVitrini

İlginizi Çekebilir

-

Erol TAŞDELEN yazdı: AKBANK, GARANTİ BBVA, İŞBANK, YKB 2024 SON ÇEYREĞİNE NASIL GİRDİ

-

BANKA HESAPLARINIZ BOŞALTILIR İSE NE YAPMALIYIZ?

-

YAPI KREDİ’den satış görüşmeleri ile ilgili açıklama

-

Erol TAŞDELEN yazdı: AKBANK, GARANTİ BBVA, İŞBANK, YKB 2024 İLK ÇEYREK PERFORMANSLARI

-

Erol TAŞDELEN yazdı: BANKACILIK SEKTÖRÜ-2023

-

Erol TAŞDELEN yazdı: YILIN SON ÇEREĞİNE BANKACILIK SEKTÖRÜ VE 4 BÜYÜKLER NASIL GİRDİ?

-

YAPI KREDİ 12,6 milyar TL net kar açıkladı

BANKA HABERLERİ

Müşterilerinizin Konkordato İlan Etmesi Nedeniyle Uğrayacağınız Zararlardan Korunma Yolları

Yayınlanma:

2 saat önce|

19/06/2025Yazan:

BankaVitrini

Müşterilerinizin konkordato ilan etmesi durumunda uğrayacağınız zararları en aza indirmek için alabileceğiniz önlemler şunlardır:

- Detaylı Kredi Değerlendirmesi: Yeni müşterilerle iş yapmadan önce ve mevcut müşterilerinizle devam ederken düzenli olarak detaylı kredi değerlendirmesi yapın. Ticari sicil gazetesini inceleyin, finansal tablolarını (bilanço, gelir tablosu) analiz edin, banka referanslarını kontrol edin ve geçmiş ödeme performanslarını gözden geçirin.

- Teminat Mekanizmaları Oluşturma: Özellikle riskli gördüğünüz müşterilerle çalışırken teminat mekanizmaları (ipotek, rehin, kefalet, banka teminat mektubu vb.) talep edin. Bu, alacağınızın güvence altına alınmasına yardımcı olur.

- Kredi Sigortası: Ticari alacak sigortasıyaptırarak, müşterilerinizin iflas veya konkordato gibi nedenlerle ödeme yapamaması durumunda alacaklarınızı sigorta şirketinden tahsil edebilirsiniz.

- Sözleşmeleri Güçlendirme: Sözleşmelerinize, ödeme gecikmelerinde uygulanacak gecikme faizi, temerrüt hükümleri ve erken fesih maddeleri gibi maddeler ekleyin. Ayrıca, mal teslimi sonrası mülkiyetin devrini alacak tahsil edilene kadar askıda tutan mülkiyeti muhafaza kaydı gibi hükümleri sözleşmelerinize dahil edebilirsiniz.

- Düzenli Takip ve Erken Müdahale: Müşterilerinizin ödeme performanslarını, finansal durumlarını ve piyasadaki gelişmelerini düzenli olarak takip edin. Herhangi bir olumsuz sinyalde erken müdahale ederek ödeme planları yapma, hukuki süreç başlatma veya alternatif çözüm yolları arama gibi adımlar atın.

- Tahsilat Politikalarını Gözden Geçirme: Şirketinizin tahsilat politikalarını gözden geçirin ve gerektiğinde güncelleyin. Vadesi geçmiş alacaklar için etkin bir takip sistemi kurun ve düzenli hatırlatmalar yapın.

- Hukuki Danışmanlık: Şüpheli durumlarda veya riskli müşterilerle çalışırken uzman bir avukattan hukuki danışmanlık alın. Konkordato süreçleri karmaşık olabileceğinden, hukuki destek almak haklarınızı korumanıza yardımcı olacaktır.

- Çeşitlendirme: İşinizi tek bir veya birkaç büyük müşteriye bağımlı kılmak yerine, müşteri portföyünüzü çeşitlendirmeye çalışın. Bu, bir müşterinin konkordato ilan etmesi durumunda şirketinizin genelini etkileyecek zararı azaltacaktır.

Bu önlemleri alarak, müşterilerinizin konkordato ilan etmesi riskine karşı daha hazırlıklı olabilir ve olası zararlarınızı minimize edebilirsiniz.

Zuhal KARABULUT

BANKA HABERLERİ

Telefon Operatörleri Dolandırıcılıkta Ne Kadar Suçlu?

Yayınlanma:

2 saat önce|

19/06/2025Yazan:

Erol Taşdelen

Bankacılık Dolandırıcılıklarında Sessiz Ortak: GSM Operatörlerinin Sorumluluğu

Finansal dolandırıcılık vakalarının çoğunda ilk bakışta sorumlu görülenler bankalar olur. Ancak birçok olayda gözden kaçan önemli bir aktör daha vardır: telefon operatörleri. Özellikle SIM kart değişimi (SIM swap), numara taşıma ve SMS doğrulama süreçlerinde yaşanan güvenlik açıkları, milyonlarca liralık dolandırıcılıkların önünü açıyor. Peki operatörler bu zincirin neresinde duruyor? Gerçekten masumlar mı?

Dijital Bankacılığın Kırılgan Ayağı: Telefon Numaranız

Günümüzde banka işlemleri büyük oranda cep telefonuna gelen tek kullanımlık SMS şifreleriyle doğrulanıyor. Bu nedenle telefon numarası, adeta bir dijital anahtar haline geldi. Eğer bir dolandırıcı sizin adınıza yeni bir SIM kart çıkarttırırsa, banka sistemleri onun gerçekten siz olduğuna inanır.

Bu noktada, dolandırıcının banka sistemlerini değil, önce operatörü kandırması yeterlidir.

Telefon Operatörlerinin Başlıca Güvenlik Açıkları

1. SIM Kart Değişimi Sırasında Kimlik Doğrulama Eksiklikleri

Dolandırıcılar sahte kimlik belgeleriyle operatör mağazalarına giderek mevcut SIM kartınızı iptal ettirip, yeni bir kart alabiliyorlar. Bu sayede banka onay SMS’leri kendi telefonlarına düşmeye başlıyor.

Yargıtay Kararları, bu tür işlemlerde operatörlerin “özen yükümlülüğünü ihlal ettiğini” ve zararda müşterek kusur taşıdığını belirtiyor.

2. Numara Taşıma Dolandırıcılığı

Numaranız başka bir operatöre geçirilirken, taşınma talebine dair bilgi SMS’i ya gecikiyor ya da hiç ulaşmıyor. Dolandırıcı bu süreyi kullanarak sizin adınıza işlem yapabiliyor.

BTK yönetmelikleri, operatörleri “abonelik işlemlerinde açık rıza ve belge zorunluluğu” konusunda bağlamaktadır. İhlal durumunda hizmet kusuru doğar.

3. Operatör Çalışanlarının Bilgi Sızdırması

İçerden çalışan bir personel, kullanıcı bilgilerini ya da SIM aktivasyon süreçlerini dolandırıcılara iletebiliyor. Bu durum, “insider threat” olarak bilinir ve büyük zararlara neden olur.

Operatörler Hukuken Ne Kadar Sorumlu?

➤ Borçlar Kanunu’na Göre Hizmet Kusuru

Telefon operatörleri, sundukları hizmeti “özenle ve dikkatle sunmakla” yükümlüdür. Kimlik doğrulama sürecinde ihmal varsa, bu hizmet kusuru sayılır.

➤ Müşterek Kusur ve Tazminat

Dolandırıcılık sonucu oluşan zararda mahkemeler, operatörlerin banka ile birlikte müşterek sorumluluk taşıyabileceğine hükmetmektedir. Bu durumda zararın belli bir yüzdesi operatörden tahsil edilebilir.

Gerçek Bir Olay: SIM Değişimi Sonrası Hesap Boşaltıldı

Bir davada, mağdurun SIM kartı bilgisi dışında değiştirildi ve hesabından 300.000 TL çekildi. Mahkeme, “operatörün güvenlik sürecini yeterince işletmediğini” ve “dolandırıcılığa zemin hazırladığını” belirterek zararın %40’ından operatörü sorumlu tuttu.

Ne Yapılmalı? Operatörler Hangi Önlemleri Almalı?

✅ SIM değişimi için çift doğrulama zorunlu hale getirilmeli

✅ Tüm işlemler biyometrik onay ile desteklenmeli

✅ Şüpheli işlemler için anında banka bilgilendirmesi yapılmalı

✅ Bayilerde sahte belge kontrolü için merkezi sorgulama sistemi kurulmalı

✅ Personel erişimi kısıtlanmalı, log’lar düzenli denetlenmeli

Zincirin En Zayıf Halka Olamazlar

Telefon operatörleri, kullanıcılarının yalnızca konuşma ve internet hizmetlerini değil, aynı zamanda finansal güvenliğini de taşıdıklarının farkında olmak zorundalar. Aksi halde, kullanıcılar mağdur olurken, operatörler de hukuken cezasız kalmaz.

📌 Yasal bir güvenlik zinciri, en zayıf halkası kadar güçlüdür.

Ve bazen o halka, cebimizdeki SIM karttır.

ALTIN - DÖVİZ - KRIPTO PARA

FATF’ten Kara Para Aklamaya Karşı Net Hamle

Dijital Para Transferlerinde Yeni Dönem Başladı

Kimin Para Gönderdiği Artık Saklanamayacak

Yayınlanma:

15 saat önce|

18/06/2025Yazan:

Erol Taşdelen

Uluslararası Mali Eylem Görev Gücü (FATF), küresel finansal sistemin güvenliğini artırmak amacıyla Tavsiye 16’yı güncelledi. Bu değişiklikler, özellikle sınır ötesi ödemelerde şeffaflığın artırılması, dolandırıcılığın önlenmesi ve hatalı transferlerin azaltılması gibi kritik alanlarda büyük değişimlere işaret ediyor.

Neden Tavsiye 16 Güncellendi?

Geleneksel ödeme sistemleri, özellikle sınır ötesi para transferlerinde, gönderici ve alıcı bilgilerini eksiksiz ve doğru bir şekilde aktarmakta yetersiz kalabiliyor. Bu durum:

-

Dolandırıcılık vakalarının artmasına,

-

Terörizmin finansmanına olanak tanıyan açıkların oluşmasına,

-

Hatalı transferlerin geri alınamamasına yol açıyordu.

FATF, bu sorunların önüne geçmek amacıyla Tavsiye 16’yı yeniden yapılandırarak “gözetim, doğrulama ve şeffaflık” esaslarını merkezine aldı.

Yeni Tavsiyenin Ana Unsurları

1. Zorunlu Bilgi Paylaşımı

Artık tüm sınır ötesi ödeme işlemlerinde, gönderen ve alıcı hakkında tanımlayıcı bilgiler eksiksiz olarak iletilmek zorunda. Eksik bilgi içeren transferler kabul edilmeyecek.

2. “Travel Rule” Uygulaması

Bu kural, müşteri bilgilerinin ödeme işlemi boyunca tüm aracılarla birlikte “seyahat etmesini” zorunlu kılıyor. Böylece her aşamada veri izlenebilirliği sağlanıyor.

3. Gerçek Zamanlı Kimlik Doğrulama

Bankalar ve ödeme kuruluşları, girilen alıcı bilgilerinin doğruluğunu gerçek zamanlı olarak kontrol etmekle yükümlü hale geldi. Bu sistem hatalı ödemeleri büyük oranda engelleyecek.

4. Sanal Varlık (Kripto) Transferlerine Genişleme

Yapılan güncellemeler, kripto para borsaları ve sanal varlık hizmet sağlayıcılarını da kapsıyor. Artık bu kuruluşlar da aynı şeffaflık ve bilgi paylaşımı yükümlülüklerine tabi olacak.

Küresel Finansal Sisteme Etkileri

Bu yeni çerçeve, sadece bankaları değil, tüm finansal teknoloji firmalarını ve aracı ödeme kuruluşlarını kapsıyor. Özellikle:

-

Kripto para işlemleri artık daha izlenebilir olacak.

-

Fintech şirketleri, müşteri bilgilerini anlık doğrulama sistemleri kurmak zorunda kalacak.

-

Bankalar, daha fazla operasyonel uyum ve teknoloji yatırımı yapmak zorunda olacak.

Türkiye İçin Ne Anlama Geliyor?

Türkiye gibi yüksek hacimli dış ticaret yapan ve uluslararası para akışına açık ülkeler için bu değişiklikler:

-

Kara para aklamaya karşı mücadelede etkinliği artıracak,

-

Yatırımcı güvenini ve finansal sistemin itibarını güçlendirecek,

-

Bankaların dijitalleşme ve veri yönetimi altyapılarını yenilemeye zorlayacak.

Ana Yenilikler ve Etkileri

| Madde | Açıklama | Etkisi |

|---|---|---|

| 1. Gönderen ve Alıcının Tanımlanması | Artık tüm ödemelerde gönderici ve alıcı bilgileri eksiksiz iletilmek zorunda | 🔐 Kimlik doğruluğu artar |

| 2. “Travel Rule” (Seyahat Kuralı) Güçlendirildi | Gönderiyle birlikte müşteri bilgileri de “taşınmak” zorunda | 🔎 İzlenebilirlik artar |

| 3. Gerçek Zamanlı Veri Doğrulama | Bankalar ve ödeme kuruluşları bilgileri doğrulamakla yükümlü | 🛡️ Hatalı transferler azalır |

| 4. Sanal Varlık Transferlerine Uygulama | Kripto para transferlerinde de aynı kurallar geçerli | 💻 Kripto dolandırıcılığı azalır |

FATF’nin Tavsiye 16’da yaptığı güncellemeler, yalnızca bir düzenleme değişikliği değil, aynı zamanda finansal sistemlerin geleceğine yönelik bir güvenlik reformudur. Bu reform, hem uluslararası finansal güvenliği artıracak hem de tüketicileri hatalı işlemlerden ve dolandırıcılıktan koruyacaktır.

Finansal kurumların, bu yeni döneme hazırlıklı olması artık bir tercih değil, zorunluluktur.

Erol TAŞDELEN-Ekonomist www.bankavitrini.com

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (841)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.135)

- BASINDA BİZ (60)

- BORSA (449)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.849)

- GÜNCEL (3.193)

- GÜNDEM (3.177)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.239)

- SÜRDÜRÜLEBİLİRLİK (474)

- VİDEO Vitrini (19)

- YAZARLAR (1.041)

- Ali Coşkun (23)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (564)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (40)

- Onur ÇELİK (34)

- Prof. Dr. Binhan Elif Yılmaz (79)

- Serhat Can (6)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

YAZARLAR

Müşterilerinizin Konkordato İlan Etmesi Nedeniyle Uğrayacağınız Zararlardan Korunma Yolları

Telefon Operatörleri Dolandırıcılıkta Ne Kadar Suçlu?

İran-ABD hattı sıcak: Polymarket fiyatlıyor, FED pas geçti, gözler TCMB’de

FATF’ten Kara Para Aklamaya Karşı Net Hamle

Tek bakışla alışveriş: İş Bankası “yüz tanıma teknolojisi” ile ödeme dönemini başlatıyor

ÇOCUKLAR/BÜYÜKLER İÇİN YAZ OKUMALARI-1

UAEA: İsrail saldırıları sonrasında İran’ın Natanz nükleer tesislerinde hasar gördü

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

KGF KREDİLERİ ÖNCEKİLER GİBİ BANKALARIN ZOMBİ FİRMALARINA GİTMESİN

İmalatçı KOBİ’lere 30 milyar liralık KGF geliyor….

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

Krediye Ulaşamayan Sanayici Batıyor…

Yeni KGF Krediler çözüm olur mu?

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

- Son dakika: Bugünkü Sayısal Loto çekilişi sonuçları belli oldu! 18 Haziran 2025 Çılgın Sayısal Loto bilet sonucu sorgulama ekranı! 18/06/2025

- Son dakika. Bugünkü Şans Topu çekilişi sonuçları belli oldu! 18 Haziran 2025 Şans Topu bilet sonucu sorgulama ekranı! 18/06/2025

- SON DAKİKA | Beklenen açıklama geldi: Fed'in faiz kararı belli oldu! 18/06/2025

- SON DAKİKA | Borsa günü düşüşle tamamladı 18/06/2025

- Emtia piyasasında ters rüzgar: Şeker yatırımcısı kayıpta 18/06/2025

- ACI EUROPE raporu: İstanbul Havalimanı artık dünyanın bağlantı lideri 18/06/2025

- ABD'de işsizlik maaşı başvuruları beklentilerin altında kaldı 18/06/2025

- Ekonomi ve siyaset gündemi - 19 Haziran 2025 19/06/2025

- Resmi Gazete'de bugün (19.06.2025) 18/06/2025

- Erişimi Kolay, Kapsamı Geniş: Türkiye Sigorta Tamamlayıcı Sağlık Sigortası 18/06/2025

- Trump, İran'a saldırma konusunda nihai kararını vermediğini söyledi 18/06/2025

- Fed 4. toplantıda da faizi değiştirmedi 18/06/2025

- Hazine ve Maliye Bakanlığı'ndan "vergi affı" iddialarına yalanlama 18/06/2025

- GYO şirketleri ve değerlemeleri 18/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM1 yıl önce

GÜNDEM1 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı