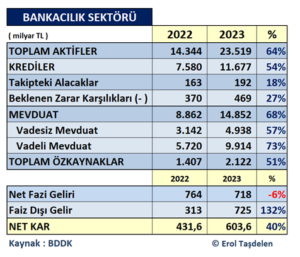

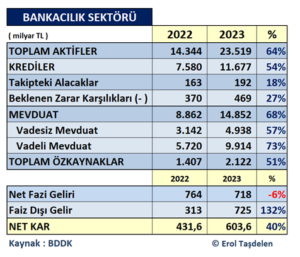

BANKACILIK DÜZENLEME VE DENETLEME KURUMU – BDDK Bankacılık sektörü 2023 yıl sonu mali verileri açıkladı. 2022’de 431,6 milyar TL Net Karlılık açıklayan sektör; 2023 sonunda karlılığını %40 artırarak 603,6 milyar TL Net Karlılık açıkladı. Açıklanan karlılık bankacıları memnun etmezken; bankalar arasında da ciddi karlılık artış farkı olduğunu tahmin etmek zor değil! 2022 yılında sektörün kar artış oranı % 366 idi.

2021 Aralık aylık bazda 44,4 milyar TL Net kar yapan sektör, 2023 Aralık ayında ise %53 artış ile 68,1 milyar TL Net Karlılığı yakaladı.

Bilanço büyümeye devam etti

2022 yıl sonunu 14,3 trilyon Aktif Büyüklük ile kapatan sektör 2023 yılında %64 büyüme ile 23,5 trilyon bilanço büyüklüğüne ulaştı. 2022 sonunda 7,6 trilyon TL olan Nakdi Krediler ise %54 artış ile 11,7 trilyon TL seviyesine yükselirken; Takipteki Krediler 29 milyar TL artışla 192 milyar TL ( 6,5 milyar USD ) seviyesine ulaştı. Bununla birlikte 2023 Ekim verilerine göre yakın izlemedeki kredi miktarı önceki yıla göre yüzde 35 artarak 844 milyar TL ( 28,1 milyar USD) ulaştığı dikkate alındığında; karşılık ön izleme, yakın izlemede, takip edilip; yapılandırılan kredilerden oluşan Sorunlu Krediler 2023 sonunda 1 trilyon TL’yi geçmesi; yığılan Zombi firmalar Sektörün yumuşak karnı olarak kendini gösteriyor. 2022 yılında Beklenen Zarar Karşılıkları da 370 milyar TL’den 2023 sonunda 469 milyar TL seviyesine ulaşmış durumda.

Mevduatın üçte biri vadesizde

2022 sonunda 8,8 trilyon TL olan Mevduat toplamı da %68 artış ile 2023 sonunda 14,8 Trilyon TL seviyesine ulaştı. Bankalarda bulunan Mevduatın %33,2’sine denk gelen 4,9 trilyon TL ise vadesiz mevduattan oluşuyor. Vadesiz oluşturulmasında her ne kadar Ekim sonuna doğru TCMB uyarsa da Ticari kredilerin %25-30’luk kısmının kredi vadesince vadesizde tutma koşulu sonucu kredilerden yaratılan mevduatın etkisini BDDK murakıpları dışında hesaplamak çok zor. Zira, Enflasyon ve yükselen faiz oranları sürecinde bankalardaki vadesiz mevduatın bu seviyede olması doğal değil! Banka mevduatlarının %76’sı 1 milyon TL üzerindeki yüksek montanlı müşterilerde yoğunlaşmış durumda.

Net Karlılık %40 artış ile enflasyonu altında kaldı

Bankacılık sektörün karlılık artış oranı bilanço büyümesinin altında kaldı. 2022 yılında %366 net karlılığını artıran sektör; 2023 de aynı performansı gösteremediği gibi %40 artış ile enflasyonun altında bir karlılık gerçekleştirdi. 2022 yılında 764 milyar TL Net Faiz Gelir sağlayan sektör; 2023 yılında 718 milyar TL seviyesine kalabildi ve bir yıl önceye göre %-6 kayıp yaşayarak 718 milyar TL Net Faiz Geliri elde edebildi. Bunda KKM hesaplarında faizlerin sabitlenmesinin olmsuz yansıması olurken; bankalardaki mevduat/kredi dengesindeki bozulma ve bankacılık sektörünün hareket alanının daralmasının da etkisi büyük oldu. Zira, bankalardaki tasarruf mevduatlarının üçte biri KKM’ye dönmüş yıl sonunu kısmi düşüş ile 2,5 trilyon TL seviyesinde kapamış durumda. Bankaların elinde bulunan düşük faiz ile alınan Devlet Tahvilleri ise faizlerin yükselmesi nedeni ile karlılıkta önemli kayba neden oldu. Bankalar Net Faiz gelirlerindeki kaybı kapamak için faiz dışı gelir gruplarına odaklanarak bu alanda ciddi kar artışı sağladı. 2022 yılında 313 milyar TL Faiz Dışı Gelir elde ederken; 2023 yılında bu gelirini %132 artırarak 725 milyar TL seviyesine yükseldi. Sektör Sermaye Piyasaları İşlemlerden de 86 milyar TL Net kar sağlaken; 123 milyar TL Net Kambiyo Karlılığı sağladı.

Diğer faaliyet dışı gelirlerin artmasında; kredi koşullarında dış ticaret paketi, sigorta, masrafsızlık paketi gibi komisyon gelirleri artıracak koşulların krediye bağlanmasının da etkisi büyük oldu. Son dönemde POS bloke çözümde ek komisyon ve mevzuata aykırı vadesiz bırakma koşulu getirilmesi yoluna sapan bankaları BDDK’ın dikkate sunmak isterim. Bankacılık sektörü sermaye yeterliliği standart rasyosu ise %18,85’e çıktı.

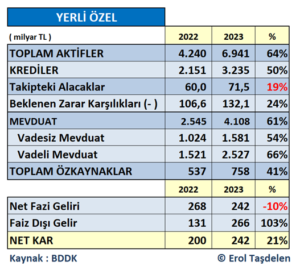

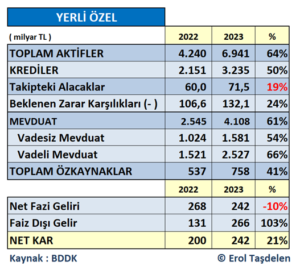

YERLİ SERMAYELİ ÖZEL BANKALAR 2023’DE NE YAPTI?

2023 sonunda Yerli Sermayeli Özel Bankalar bilanço büyülüğünü %64 büyüterek 6,9 trilyon TL’ye yükseltti. Kredi hacmi %50 büyüme ile 3,2 trilyon TL’ye yükselirken; Mevduat %61 artış ile 4,1 trilyon TL seviyesine yükseldi. Net Faiz Gelirleri %-10 kayıt ile 242 milyar TL seviyesinde kalırken; Faiz Dışı Gelirleri %103 artış ile 266 milyar TL seviyesine yükseldi. Yerli Sermayeli Özel bankalar 2022 yılına göre karlılıklaırnı %21 artırarak 242 milyar TL Net kar açıklarken kar artış oranı sektör ortalamasının (%40) yarısı kadar olabildi.

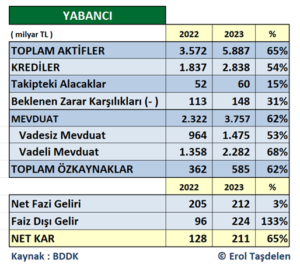

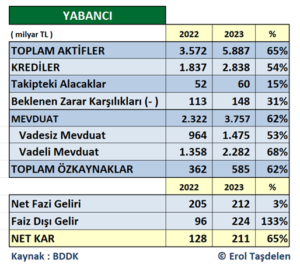

YABANCI SERMAYELİ BANKALAR 2023’DE NE YAPTI?

2023 sonunda Yabancı Sermayeli Bankalar bilanço büyülüğünü %65 büyüterek 5,9 trilyon TL’ye yükseltti. Kredi hacmi %54 büyüme ile 2,8 trilyon TL’ye yükselirken; Mevduat %62 artış ile 3,7 trilyon TL seviyesine yükseldi. Net Faiz Gelirleri Kamu ve Yerli bankaların tersine %3 artırarak 212 milyar TL seviyesine yükseltirken; Faiz Dışı Gelirleri %133 artış ile 224 milyar TL seviyesine yükseldi. Yabancı Sermayeli bankalar 2022 yılına göre karlılıklarını %65 artırarak 211 milyar TL Net kar açıklaken kar artış oranı sektör ortalanmasının ( %40 ) çok üzerinde olması dikkat çekti.

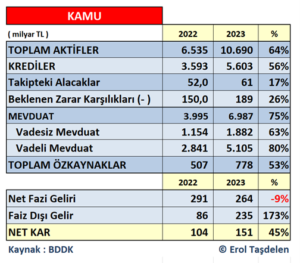

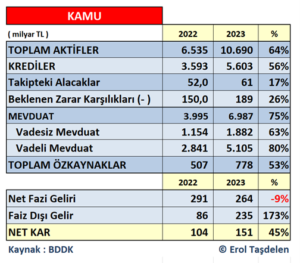

KAMU BANKALARI 2023’DE NE YAPTI?

2023 sonunda Kamu Bankaları bilanço büyülüğünü %64 büyüterek 10,7 trilyon TL’ye yükseltti. Kredi hacmi %56 büyüme ile 5,6 trilyon TL’ye yükselirken; Mevduat %75 artış ile 7 trilyon TL seviyesine yükseldi. Net Fazi Gelirleri 264 milyar TL seviyesinde kalırken; Faiz Dışı Gelirleri %173 artış ile 235 milyar TL seviyesine yükseldi. Kamu bankaları 2022 yılına göre karlılıklarını %45 artırarak 151 milyar TL Net kar açıklarken, kar artış oranı sektör oratlanmasının ( %40 ) üzerinde gerçekleşti. Kamu Bankaları 2023’de Aktif Büyüklükte sektörün %45’ini; Kredilerin % 38’ini; Toplam Mevduatın %47’sini oluşturur hacme ulaşmış durumda.

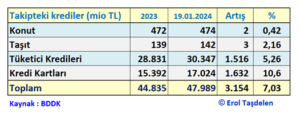

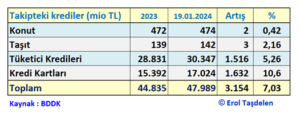

2023 yılında TCMB ve BDDK’nın Serbest Piyasa Ekonomisine aykırı yasal düzenlemeler bankaların hareket alanını daraltırken; sektör bilançosunu % 65 büyütmesine rağmen aynı başarıyı karlılık artışına yansıtamadığı görüldü. Sektör 2024 yılına biriken ön izleme ve yakın izleme kredilerin baskısı altında girerken özellikle kredi kartlarında ve tüketici kredilerindeki takip hacminin artışı sektörü tehdit etmeye başladı. Zombi Firmalarda başlayan Konkordato süreçleri sektörde sık konuşulur hale gelirken alınan konkordato sayıları da hızla artmaya başladı. 2022 yılında 404 olarak gerçekleşen konkordato alan firma sayısı; 2023 yılında 519’e yükselirken 2024’de bu sayının artması şaşırtmayacak!

Sektörüde 2023 sonunu 191,4 milyar TL kanuni takip kredi hacmi 2024’ün ilk üç haftasında 2,8 milyar TL artarak 194,2 milyar TL’ye yükseldi. 2024’te daha Ocak ayı bitmeden Bireysel Krediler ve Kredi Kart toplam takip hacmi 3,1 milyar TL %7 artış ile 48 milyar TL’ye yaklaşmış durumda. Kredi kartlarındaki takip hacmi 2023 sonunda 15,4 milyar TL iken % 10 artış ile 17 milyar TL seviyesini aşmış durumda.

Kredi Takip oranlarındaki artış beklentisi -yeterli deneyime sahip sektör tarafından- şimdiden kabullenilmiş gözükürken; 2024’de sektör için kredi risk yönetiminin daha çok gündemde olacağını tahmin etmek kahinlik sayılmamalı. Sektör 2023’de 88 şube azaltırken şube sayısındaki azalmanın 2024’de de devam etmesi bekleniyor. Sektörün personel gideri 2023’de %118 artarken bazı bankaların Üst Yönetime yaptığı anormal ödemeler de dikkat çekti.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com