BANKA HABERLERİ

AKBANK FENA TOSLADI!

Yayınlanma:

1 yıl önce|

Yazan:

Erol Taşdelen

Son günlerde AKBANK müşterilerinden hesaplarını boşaltıldığı, kredi kullandırıp başka hesaplara aktarıldığı, bu işlemler yapılırken kendilerine herhangi bir bilgilendirme gelmediği yönünde şikayetler artmış durumda. Çoğu banka müşteri itirazlarında işlemi bloke ederken; 2023 Nisan’ında benimde benzer bir olay karşısında AKÖDE’yi aradığımda “bir şey yapamayacaklarını, mahkeme kararı getirmem gerektiğini” söylemişlerdi. Bankanın-AKÖDE’nin hesap güvenliğinde gerekli özeni göstermediğinin ve MÜŞTERİNİ TANI ilkesine uymadığını, ibretlik nitelikte kendi deneyimimi paylaşmak isterim. 30.04.2024 tarihinde CİMER aracılığı ile TCMB ve BDDK’ya aşağıdaki “görüş ve öneri”de bulundum. BDDK’nın cevabını ve AKÖDE’nin BDDK’ya gönderdiği sorular ile hiç ilgisi olmayan, geçiştirilmiş cevabını Sosyal Sorumluluk gereği aynen yayınlıyorum:

CİMER ÜZERİNDEN BDDK’YA İSTEK VE ÖNERİ BAŞVURUM

Banka ve AKÖDE ile yaptığım telefon konuşmaları sonuçsuz kalınca, BDDK’ya konuyu iletme gereği duydum, aşağıdaki başvuruyu yaptım.

BDDK, TCMB GENEL MÜDÜRLÜĞÜNE,

Sayıları 36’yı bulan “Elektronik Para ve Ödeme Hizmetleri” veren firmalar TCMB lisanlaması ile 6493 sayılı “Ödeme ve Menkul Kıymet Mutabakat Sistemleri, Ödeme Hizmetleri ve Elektronik Para Kuruluşları Hakkında Kanun” kapsamında kurulmuş. Adalet Bakanlığı, İzmir Bölge, Banka Bilirkişisi olarak özellikle Dolandırıcılık Dosyalarına Bilirkişi Dosyaları hazırlamaktayım. Yaptığım tespitlere göre bu firmaların ilk hesap açılış ve işleyişinde Dolandırıcıların işini kolaylaştırıp Vatandaşın mağduriyetini artırıcı maddi manevi zarar görmesini sağlayan ciddi Dijital Güvenlik açığı mevcuttur. Söz konusu firmalardan AKBANK‘ın iştiraki olan AKÖDE Elektronik Para ve Ödeme Hizmetleri A.Ş firmasını kamuoyunda bilinen adı ile TOSLA ürünündeki açıkları bir makale ile de Kamuoyu ile paylaştım ve önerilerimi de yaptım.

Bu tür hesaplarda 2 ana açık bulunmaktadır.

1- Elektronik Para ve Ödeme Hesapalrının ilk ortaya çıktığı 2015-20 arasında herhangi bir kişinin ismi-TC ve doğum tarihi bilgileri ile hespların açıldığı sadece telefon numarası ve email adresine teyit kodu ile aktifleştirildiği tespit edilmiştir. Özellikle yabancılar adına kayıtlı telefonlar ile dolandırıcılık yapılmış, bu kişilere ulaşamadığı için mahkemeler adına hesap açılan kişileri cezalandırmıştır. Bu firmalar mahkemelere kendiler uydurduğu banka literatüründe ve adliye litaretüründe olayan “BASİT USULDE DOĞRULAMA” diyerek elindeki kimlik bilgilerini bildirmiş fakat bu bilgilerin “şüpheye yer vermeyecek şekilde gerçek hesap sahibi olamayabileceği” bilgisini paylaşmamış bu durumda olayla hiç alakası olmayan insanlar yargılanıp cezalar almıştır.

2- Diğer taraftan Banka hesaplarına 3. kişilerin ATM Kartı veya Kredi Kartı bağlanamazken; bu hesaplara 3. kişilerin bilgisi ve onayı olmadan TOSLA gibi Elektronik Para ve Ödeme Hizmeti veren hesaplara ATM Kartı veya Kredi Kartı bağlanabilmektedir. Bağlanan kart ile bu hesaplara paralar aktarılabilmektedir ki dolandırıların da yaptıkları budur.

ÖNERİLERİM:

1- AKÖDE – TOSLA yeni hesap açılışlarnda Dijital Kimlik Doğrulama sistemine geçmiştir. NFC, “Yakın Alan İletişimi” doğrulama kontrolünü uygulamaya koymuş; Yabancı uyruklu, eski nüfus cüzdanı olan, kimliğinde fotoğrafı bulunmayan ve NFC destekli cihazı olmayan kişiler Tosla dijital kimlik doğrulamasını gerçekleştiremiyor ve hesap açamıyor fakat eski Dijital Güvenlik olmadan hesaplar halen AKTİF ve kullanımda. Bu hesapların gerçek kimlik doğrulama yapılana kadar PASİF hale getirilmesini öneriyorum.

2- Halen devam eden, bu hesaplara 3. kişilerin bilgi ve onayı olmadan ATM Kartının veya Kredi Kartının bağlanabilmesi yasaklanması gerekir.

Vatandaşın mağduriyetin gidermek için yukarıdaki 2 tedbirin acilen alınması için değerlendirmeye sunarım.

Saygılarımla

EROL TAŞDELEN

Not: Yukarıda özetlediğim durum ile ilgili makalem www.bankavitrini.com sitemde detaylı yayınlanmış olup link aşağıda gibidir.

https://bankavitrini.com/dijital-dolandici-olarak-suclanabilirsiniz/

AKÖDE’NİN BDDK’YA CEVABI

Sayın Erol Taşdelen,

T.C Bankacılık Düzenleme ve Denetleme Kurumu’na hitaben ilettiğiniz talebiniz incelendiğinde, şikayetin Bankamız iştiraki Aköde Elektronik Para ve Ödeme Hizmetleri A.Ş. (“Aköde”)’nin “Tosla” markası ile sağladığı, ödeme ve elektronik para hizmetlerinin sunulduğu uygulamada yapılan işlemlere ilişkin kimlik tespiti süreçlerine ilişkin olduğu anlaşılmış, talebiniz AkÖde tarafından incelenmiş ve resmi kurumlara konuya ilişkin açıklayıcı cevap verilmiştir. Şikayet konusu hususlar doğrudan iştirakimiz Aköde ile ilgili olduğundan Aköde’den konuya dair iletilen yanıtlar aşağıda aynen iletilmektedir. Aköde Ödeme ve Menkul Kıymet Mutabakat Sistemleri, Ödeme Hizmetleri ve Elektronik Para Kuruluşlari Hakkında Kanun (“6493 sayılı Kanun”) ve ilgili düzenlemeleri kapsamında TCMB’den almış olduğu faaliyet izinleri çerçevesinde elektronik para kuruluşu ve ödeme kuruluşu olarak faaliyet göstermektedir. Aköde 5549 sayılı Suç Gelirlerinin Aklanmasının Önlenmesi Hakkında Kanun ve alt düzenlemeleri ile 6493 sayılı Kanun ve ilgili düzenlemelerine uygun şekilde faaliyette bulunmakta olup bilgilerinize sunarız. Saygılarımızla. Akbank T.A.Ş. Sabancı Center 4.Levent, 34330 İstanbul Ticaret Sicil Memurluğu : İstanbul Sicil Numarası : 90418

(Not: AKÖDE, Benzer cümleler ile mahkemelere de aynı cevabı gönderiyor, ki mahkemelerin asıl öğrenmek istediği siz bu işlemleiri nasıl yapıyorsunuz değil, mahkemeleri “bu işlemi yapan kişi kim, o bilgiler geröekten o kişiye mi ait?” bilgisini talep ediyor. AKÖDE ise, “kimliğini bildirdiği kişinin şüpheye yer vermeyecek şekilde hesap sahibi olduğunu teyit edemiyor, BASİT USULDE DOĞRULAMA(!) diye geçiştiriyor”, sorun da bu zaten! BASİT USULDE DOĞRULAMA derken MÜŞTERİNİ TANI ilkesine uyulmamış; hesap açılışında beyan edilen, teyit edilmemiş kimlik bilgileri demek istiyor. Bugüne kadar Bankacı Bilirkişiler ve Mahkemeler bunu sorgulamadığı için bildirilen isme direkt yargısal işlem yaptı…)

BDDK’NIN EK CEVABI

Başvurunuza ilişkin olarak aşağıdaki açıklamaların yapılması uygun görülmüştür. Bilindiği üzere, Bankacılık Kanunu’nun ve Tüketicinin Korunması Hakkında Kanun’un ilgili maddeleri uyarınca bankacılık hizmetlerinden alınan faiz, ücret ve komisyon belirleme yetkisi Türkiye Cumhuriyet Merkez Bankasına verilmiştir. Bu nedenle, başvurunuzun TCMB’ye yapılması takdirlerinizdedir. Bilgi edinilmesi rica olunur.

KONUYU BDDK ANLAMAMIŞ, AKÖDE DE ALAKASIZ CEVAPLAMIŞ

Son günlerde AKBANK ile ilgili şikayetler artmış durumda. AKBANK eski müdürlerinden biri ve Adalaet Bakanlığı İzmir Bölge Müdürlüğüne bağlı Bankacı Bilirkişisi olarak ağırlıklı Dolandırıcılık dosyalarına Bilirkişi Raporu hazırlamaktayım. AKBANK ile ilgili Dolandırıcılık davalarında yukarıda bahsettiğim AKÖDE/TOSLA hesaplarındaki Dijital Güvenlik açığını daha önce detaylı yazmama ve CİMER üzerinden yaptığım başvuruda NET OLARAK belirtmeme rağmen AKÖDE’den gelen cevaba bakar mısınız. Sadece,”Aköde Ödeme ve Menkul Kıymet Mutabakat Sistemleri, Ödeme Hizmetleri ve Elektronik Para Kuruluşlari Hakkında Kanun (“6493 sayılı Kanun”) ve ilgili düzenlemeleri kapsamında TCMB’den almış olduğu faaliyet izinleri çerçevesinde elektronik para kuruluşu ve ödeme kuruluşu olarak faaliyet göstermektedir. Aköde 5549 sayılı Suç Gelirlerinin Aklanmasının Önlenmesi Hakkında Kanun ve alt düzenlemeleri ile 6493 sayılı Kanun ve ilgili düzenlemelerine uygun şekilde faaliyette bulunmakta olup bilgilerinize sunarız.” diyerek remen GEÇİŞTİRİLMİŞ. Ben ne sormuşum, gelen cevap ne? Ben, “siz nasıl ve hangi yetki ile faaliyet gösteriyorsunuz” diye bir soru yönetmedim ki! Aynı cevabı sürekli mahkemelere de gönderiyorlar. Soru ne, cevap ne? Hiç alakası yok! Resmen dalga geçiyorlar! Bankacılık temel kurallarından: MÜŞTERİNİ TANI ilkesi resmen ihmal edilmiş!

AKÖDE 2018’DE KURULUP 2019’DA TOSLA’NIN SUNUMU YAPILMIŞTI

AKBANK iştiraki olan AKÖDE, TOSLA uygulamasını 2018’de faaliyete geçirmiş, dönemin Genel Müdürü Hakan BİNBAŞGİL ve o dönem AKÖDE Genel Müdürü Sitare SEZGİN tarafından sunumu yapılmıştı.

AKÖDE YÖNETİMİ SORUNA DUYARSIZ, AKSİYON PLANLARI YOK, HATANIN DEVAMINDA BİR SORUN GÖRÜLMÜYOR

Mevcut Genel Müdür Emel Arsever ile yaklaşık bir saat yaptığım görüşmede ayrıntılı bilgi vermeme rağmen; yeni hesapların ne kadar güvenli olduğunu savunsa da eski hesapların aynı güvenlik sınırları içinde olup olmadığı konusunda “onlar da yeni hesaplar gibi güvenli” diyememekte, konuyu “yasal olarak kimlik doğrulama yapmak zorunda değiliz” gibi akla hayale sığmayacak sığlıkta bir cevap ile geçiştirte. Ama AKÖDE Mahkemelere BASİT USULDE DOĞRULAMA diye hesap sahibini bildirdiklerinde, “niçin o hesabın gerçekte o kişiye ait olamayabileceğini not olarak yazmadıkları, hesabın açılışında yeni hesaplar gibi gerçek kişi doğrula yapılmadığını” yazmadıklarını ise cevapsız bırakabilmekte Hukuk Servisini adres gösterecek kaçamak cevap vermektedir. Olay basit aslında empati yaptığınızda sizin adınıza hesap açılıp vatandaş dolandırılmakta, hiç ilginiz olmadığı halde hesap sizin adınıza olduğu için kendinizi yargılanırken bulabilmektesiniz. Çözüm de belli, GÜVENSİZ HESAPLAR gerçek kimlik teyidi alınana kadar PASİF HALE GETİRİLMESİ. Benim önerim de bu şekilde oldu zaten! Bu nasıl uygulanmaz, akıl alır gibi değil! AKÖDE, “komisyon kazanacak” diye sahte hesaplara göz göre göre nasıl izin verilir ve tedbir alınmaz, savunulur? Hiç bir banka geliri, göz göre göre güvenlik açığı nedeni ile bilgisi dışında açılması ve masum insanların yargılanıp dolandırıcılıktan hapis cezası almasını haklı çıkarmaz! İş Etik kurallarına duyarlı ve Vicdani duyguya sahip hiç bir banka yönetimi de bunu bile bile savunma yapamaz, arkasında duramaz! Sizin para hırsınız bir masum insanın bile hapis cezası alması, sabıkalı hale düşmesini haklı hale getiremez! Mahkemelerde süren binlerce dava varken ( o da şikayet edilenler ) yeni olayların olmaması için eski hesaplara Güvenik tedbiri alınmamasının gerekçesi olamaz!

AKBANK iştiraki AKÖDE’nin TOSLA hesaplarında detaylarını daha önce yazdığım yazıda da belirttiğim gibi resmen dolandırıcıların işi kolaylaştırılmış. Güvensiz (beyana tabi) hesaplar hala aktif! AKÖDE Genel Müdürü Emel Hn. ile yaptığım Nisan ayındaki telefon görüşmede bu konuyu “firmamız kimlik tespiti yapmaya zorunlu değildir” diye geçiştirdi. Yeni hesapların ne kadar güvenli olduğunu anlattı. Kısaca, eski ve halen akttif olan hesap sahiplerinin şüpheye yer vermeyecek şekilde hesap ismi ve TC’ye ait olduğundan emin değiller. O nedenle BASİT USULDE DOĞRULAMA diye bir kavram uydurup mahkemelere de bu şekilde bildiriyorlar. Ben edeceğim komisyon gelirlerine bakarım, hesap başkalarının adına açılmış, vatandaş dolandırılmış umurumuzda değil konumuna banka kendini nasıl düşürür anlamakta zorlanıyorum. Mahkeme de bildirilen isimlerin şüpheye yer vermeyecek şekilde o kişilere ait olduğunu var sayıp yargılayıp hapis cezaları veriyor. Durum bu kadar vahim!

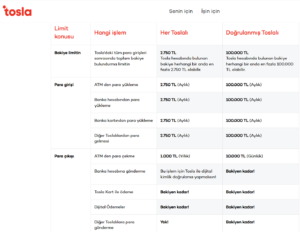

TOSLA MASRAF LİSTESİ İTİRAF GİBİ

TOSLA’nın resmi sayfasında LİMİTLER ve ÜCRETLER bölümüne baktığımızda iddialarımız destekleyen bilgilere de ulaşıyoruzç Limitlerde HER TOSLALI (güvensiz hesaplar, basit usulde doğrulanan, beyana tabi hesaplar demek istiyor) liöitler 2.750.- TL iken DOĞRULANMIŞ TOSLALI ( gerçek kimlik teyidi alınmış demek istiyor) işlem limiti 100.000.-TL’ye çıkıyor. Bu bilgi bile başlı başına iddialarımızın ne kadar doğru ve yerinde olduğunun ispatı aslında.

SORUNU DENEYİMLİ BANKACI CEO KAAN GÜR ÇÖZER

Mahkemeye TOSLA’nın güvenlik açığı ile ilgili gerekli bilgilendirme yaptım, bu iş BDDK ile değil Asliye Ceza Mahkemeleri ile çözülecek belli ki, geç çözülecek ama konunun vahametini anlayacak bir Mahkeme Heyeti mutlaka çıkacaktır. Adalete inancım tam. Hoş, “Bankalardaki BDDK murakıpları bu tür hesaplardaki Güvenlik açıklarını nasıl yakalayıp, tespit edip de müdahale etmezler” diye de düşünmüyor değil insan! Alt kadroların sorunun vahametini anlamama/anlamaya çalışmamaları, çözüm üretmemeleri beni şaşırtsa da, Banka Hesap Güvenliği konusunda hassas olan benin tanıdığım yeni CEO Kaan GÜR bu işe el atıp kısa sürece çözer! MÜŞTERİNİ TANI ilkesi sadece Bankaları değil, TCMB’nin izin verdiği Finans Kurumlarını da kapsar. Bu işi savsaklamak hiç bir bankaya hele Dijital Bankacılığında Dünya 1.liği alan bankaya hiç yakışmaz! DİJİTALİN BANKASI AKBANK sloganı içi boş olmaması gerekir!

Erol TAŞDELEN– Ekonomist, Adalet Bakanlığı İzmir Bölge Bankacı Bilirkişisi (sc:48413)

Not: Bugün, (29.05.2024) AKÖDE-TOSLA hesapları ile ilgili tespitlerimin ciddi olduğu kanaatine varan Bilirkişilik Görevi yaptığım Mahkemelerden biri TCMB ve BDDK‘ya ayrı ayrı yazı göndererek konunun incelenmesi ve sonucun Mahkemeye ulaştırılması için yazılar gönderdi.(E.T.)

*************

EK OKUMA:

İlginizi Çekebilir

-

Akbank’tan 1,5 milyar TL’lik tahsili gecikmiş alacak satışı

-

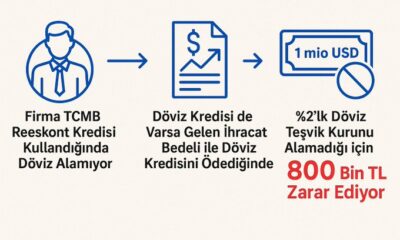

TCMB Reeskont ve Döviz Kredisi kullanan İhracatçı firmalar çıkmaza girdi!

-

KREDİLERİN DURMASI TİCARİ FİRMALARI NASIL ETKİLER?

-

Mahkemeden emsal karar: “Dolandırılan vatandaşın zararından bankalar sorumlu”

-

MERKEZ BANKASI BAŞKANI FATİH KARAHAN SAHAYA İNDİ

-

AKBANK’ın 2016 yılındaki 116 milyon liralık cezasına itirazı reddedildi

-

BANKACILIK SEKTÖRÜ 2024: Karsız Büyüdüler!

ALTIN - DÖVİZ - KRIPTO PARA

Bankalara Kara Para Cezası yağdı

Yayınlanma:

6 saat önce|

06/07/2025Yazan:

Erol Taşdelen

Singapur, küresel finans dünyasını sarsan tarihi bir kara para aklama soruşturmasını tamamladı. UBS Group, Citigroup, Julius Baer ve Credit Suisse gibi dünyanın önde gelen finans devlerinin de aralarında bulunduğu dokuz kuruluşa toplam 21,5 milyon dolar para cezası kesildi. En yüksek ceza 4,5 milyon dolarla Credit Suisse’e verildi.

Singapur Tarihinin En Büyük Mali Operasyonu

2023 yılında başlatılan soruşturma kapsamında; yaklaşık 2,3 milyar dolarlık yasa dışı varlık tespit edildi, 10 yabancı uyruklu kişi tutuklandı. Bu kapsamda gerçekleştirilen operasyonlar, Singapur tarihindeki en büyük finansal suç dosyası olarak kayıtlara geçti.

Ceza Alan Kurumlar ve Gerekçeler

Singapur Para Otoritesi (MAS) tarafından yürütülen denetimlerde, aşağıdaki eksikliklerin tespit edildiği bildirildi:

-

Müşteri risk analizlerinin yetersiz yapılması

-

Servet kaynaklarının izlenmemesi

-

Şüpheli işlemlerin zamanında raporlanmaması

Cezaya çarptırılan finansal kurumlar ve ceza miktarları şöyle:

-

Credit Suisse: 4,5 milyon dolar

-

UOB Kay Hian: 2,85 milyon Singapur doları

-

Blue Ocean Invest: 2,4 milyon Singapur doları

-

Trident Trust Company Singapore: 1,8 milyon Singapur doları

-

UBS Group, Citigroup, Julius Baer, UOB ve LGT Bank: toplam 27,5 milyon Singapur doları (yaklaşık 20 milyon USD)

Sanıklara Hapis ve Sınır Dışı Kararı

Tutuklanan şüphelilere 13 ila 17 ay arasında değişen hapis cezaları verildi. Cezalarını tamamlayan bu kişiler kalıcı şekilde Singapur’dan sınır dışı edildi. Yetkililer, tekrar ülkeye girişlerinin yasaklandığını açıkladı.

Kara Paranın Kaynağı: Dolandırıcılık ve Bahis

Reuters’ın ulaştığı bilgilere göre, suç gelirleri büyük ölçüde yurtdışı dolandırıcılık şebekeleri ve online yasa dışı bahis siteleri üzerinden elde edildi. Aklanan paraların bir kısmı Singapur bankalarında tutuldu, bir kısmı ise lüks gayrimenkul, spor otomobil ve mücevher gibi alanlara yatırıldı.

Denetim Süreci Sıkılaşıyor

Singapur Para Otoritesi (MAS), finans kuruluşlarının dahili denetim sistemlerini güçlendirdiğini ve sürecin yakın takibe alındığını açıkladı. Ayrıca şeffaflığın artırılması ve kara paranın önlenmesi amacıyla yeni yükümlülükler getirileceği bildirildi.

Küresel bankacılık sistemi açısından Singapur gibi düzenleme konusunda sert tutum sergileyen finans merkezlerinin etkisi büyüyor. Özellikle Asya-Pasifik bölgesinde kara para aklamaya karşı yürütülen bu tür operasyonlar, yalnızca yerel değil, uluslararası finansın denetim reflekslerini de yeniden şekillendiriyor.

Kaynak:

MAS (Monetary Authority of Singapore), Reuters, bankavitrini.com araştırma birimi

BANKA HABERLERİ

Konkordato Alan Firmalar Reel Piyasayı Nasıl Bozuyor?

Yayınlanma:

12 saat önce|

05/07/2025Yazan:

Erol Taşdelen

Türkiye’de artan konkordato başvuruları ve kolay alınabilen kararlar, sadece borçlu firmaları değil, tüm ekonomik sistemi derinden olumsuz etkilemektedir. Konkordato sürecine giren bir firma, reel piyasada zincirleme etkiler yaratarak tedarik zincirini bozar, fiyat dengesini sarsar ve güven ortamını zedeler. Bu bozulmalar hem konkordato öncesi hem de sonrası süreçte farklı şekillerde ortaya çıkar.

Konkordato Öncesi: Gizli Kriz Dönemi

Konkordato başvurusundan önceki süreçte firmalar mali sıkıntılarını genellikle gizler. Ancak piyasada dikkatli gözlerden kaçmayan bazı davranışlar bu sıkıntının sinyallerini verir:

1. Ödemelerde Gecikmeler ve Yapılandırma Talepleri

Firma, tedarikçilerine olan ödemelerini geciktirmeye başlar. Çek ve senetlerini döndürür, vadeleri uzatmak ister, borçlarını yeniden yapılandırma teklifleri sunar.

➡️ Bu durum piyasada güveni sarsar ve ticaret yavaşlamaya başlar.

2. Dampingli Satışlar ve Fiyat Bozulması

Nakit ihtiyacıyla firma, elindeki malları normal piyasa değerinin çok altında satar. Bu agresif fiyatlama, sektördeki diğer oyuncuları zararına satışa zorlar ve rekabeti bozar.

➡️ Piyasa fiyat dengesi altüst olur.

3. Yoğun Mal Alımı – Ödeme Geleceğe Yayılır

Firma, riskini çevreye yaymak için piyasadan vadeli mal toplamaya çalışır. Ödemeler geleceğe yayılırken, alacaklılar bu durumu genellikle fark edemez.

➡️ Risk, domino etkisiyle başka firmalara taşınır.

Konkordato Sonrası: Yasal Koruma Dönemi

Firma konkordato ilan ettiğinde borçları dondurulur ve alacaklılar tahsilat yapamaz. Bu durum reel piyasada yeni kırılmalara neden olur.

1. Tahsilat Zinciri Kırılır

Alacaklı firmalar tahsilat yapamayınca kendi ödeme dengeleri bozulur. Bu durum tedarik zincirinde domino etkisi yaratır.

➡️ Sağlıklı firmalar bile bu zincirleme etkiyle darboğaza girer.

2. Bankacılık Riski Artar

Alacaklı firmaların bilançolarında tahsili geciken alacaklar artar. Bankalar bu firmaların kredi riskini artırır, kredi derecelendirme notları düşer.

➡️ Sadece borçlu firma değil, alacaklılar da finansal olarak cezalandırılır.

3. Mal Temini Zorlaşır

Konkordato ilan eden firma, piyasadan artık vadeli mal alamaz. Çoğu firma peşin çalışmak ister, bu da konkordato sürecindeki firmanın toparlanmasını daha da zorlaştırır.

➡️ Üretim ve ticaret hacmi daralır, istihdam riske girer.

Reel Piyasada Bozulma Nasıl Yayılıyor?

| Etki Alanı | Bozulma Şekli |

|---|---|

| Ticari Güven | Şirketler arasında temkinli ve daralan ilişkiler |

| Nakit Akışı | Tahsilatlar aksar, ödemeler gecikir |

| Fiyat Mekanizması | Damping nedeniyle maliyetin altında satışlar |

| Bankacılık Sistemi | Kredi riskleri yükselir, yeni kredi muslukları kapanır |

| Tedarik Zinciri | Zincirleme iflas ve daralma etkisi |

Sadece Borçlu Değil, Tüm Sistem Zarar Görüyor

Konkordato, yalnızca batmakta olan bir firmayı kurtarma süreci değildir. Yanlış kullanıldığında, reel sektörde ciddi güven kayıplarına, fiyat bozulmalarına ve ödeme zinciri krizlerine yol açar. Konkordato sürecinin şeffaf, denetimli ve gerçekten “iyi niyetli borçlular” tarafından kullanılması, sistemin sürdürülebilirliği için hayati önemdedir.

Konkordato; sadece borçlu firmayı değil, doğrudan ve dolaylı olarak onlarca firmayı, yüzlerce çalışanı, bankacılık sistemini ve genel piyasa dengelerini sarsar. Özellikle öncesinde sessiz ilerleyen kriz, piyasada açık yara haline gelir. Her konkordato, aslında güven ekonomisinin kırılma noktasıdır.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com

BANKA HABERLERİ

Finansal Çöküşe Giden Yol: Bu 5 Riski Tanıyor musunuz?

Riskleri yok etmek mümkün değildir ama yönetilebilir.

Her kurumun bir risk yönetimi politikası olmalıdır.

Riskler arasında etkileşim olabilir: Örn. likidite krizi sistemik krize dönüşebilir.

Finansal tablolarla ve rasyolarla bu riskler düzenli izlenmelidir.

Yayınlanma:

2 gün önce|

04/07/2025Yazan:

Erol Taşdelen

Finans dünyası büyük kazançlar kadar büyük tehlikeleri de içinde barındırır. Bu tehlikeler çoğu zaman görünmezdir ve çoğu yatırımcı, girişimci ya da yönetici fark ettiğinde çok geç olabilir. Oysa bu riskleri önceden tanımak, finansal krizlerden korunmak için en büyük silahtır.

İşte bilmeniz gereken 5 temel finansal risk türü:

1. Kredi Riski: Güvendiğiniz Dağlara Kar Yağabilir

Bir kişi, kurum ya da devlet, size olan borcunu geri ödemezse ne olur? İşte bu durum kredi riskidir.

Bankaların kredi verirken uyguladığı uzun analizler, tahvil alan yatırımcıların yaptığı araştırmalar hep bu riski azaltmak içindir.

📌 Örnek: Bir şirketin vadeli satış yaptığı müşteri iflas ederse, o satış doğrudan zarara dönüşür.

2. Piyasa Riski: Dalgalı Denizde Sabit Duramazsınız

Döviz kurları, faiz oranları, hisse senedi fiyatları ve emtia değerleri sürekli değişir. Bu değişimler, yatırımcılar için kazanç fırsatı olduğu kadar büyük kayıplar da yaratabilir.

İşte bu dalgalanmalardan kaynaklanan zarar riski, piyasa riski olarak adlandırılır.

📌 Örnek: Dolar borcu olan bir şirket, kurun hızla artmasıyla maliyetlerini karşılayamaz hale gelir.

3. Likidite Riski: Elinizde Varlık Var Ama Nakit Yok

Bazı varlıklar vardır ki elinizde olsa bile, anında satılamaz. Satılsa da ciddi değer kaybı yaşanabilir.

Bu durumda karşımıza çıkan risk “likidite riski”dir.

Likidite, bir varlığın ya da şirketin nakde kolay çevrilebilmesiyle ilgilidir.

📌 Örnek: Elinizde milyonluk bir gayrimenkul vardır ama kısa vadede borç ödemeniz gerekiyordur. Satmaya kalktığınızda alıcı bulamazsanız, likidite sorunu yaşarsınız.

4. Sistemik Risk: Zincirleme Çöküş Riski

Finansal sistem iç içe geçmiş bir yapıya sahiptir. Bir kurumun batması, diğerlerini de sürükleyebilir. Bu yayılma etkisi sistemik risk olarak adlandırılır.

📌 Örnek: 2008’de ABD’deki Lehman Brothers’ın iflası, tüm dünyadaki bankacılık sistemini etkiledi ve küresel krizi tetikledi.

5. Temerrüt Riski: Gecikme, Belki de Hiç Ödeme Yok

Kredi riskiyle yakın olan bu kavram, özellikle sabit vadeli ödemelerde ortaya çıkar. Bir borcun vadesinde ödenmemesi ya da hiç ödenmeyeceği endişesi temerrüt riskidir.

📌 Örnek: Bir devlet, ekonomik kriz nedeniyle dış borç faizini ödeyemeyeceğini ilan ederse, yatırımcılar için bu ciddi bir temerrüt riskidir.

Risk Kaçınılmaz Ama Yönetilebilir

Risk olmadan kazanç olmaz. Ancak riskleri tanımadan yapılan her yatırım bir kumardır.

Kurumsal finans, bireysel yatırım ve şirket yönetimi gibi tüm alanlarda, bu 5 riski yönetebilmek hayati önem taşır.

Unutmayın:

🔹 Her risk ölçülebilir.

🔹 Her risk kontrol altına alınabilir.

🔹 Riskin farkında olan, kayıplarını azaltır.

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (854)

- BANKA ANALİZLERİ (141)

- BANKA HABERLERİ (3.157)

- BASINDA BİZ (60)

- BORSA (456)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.859)

- GÜNCEL (3.283)

- GÜNDEM (3.217)

- RÖPORTAJLAR (48)

- SİGORTA (134)

- ŞİRKETLER (2.273)

- SÜRDÜRÜLEBİLİRLİK (480)

- VİDEO Vitrini (19)

- YAZARLAR (1.080)

- Ali Coşkun (28)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (27)

- Dr. Abbas Karakaya (66)

- Erden Armağan Er (45)

- Erol Taşdelen (579)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (64)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (42)

- Onur ÇELİK (37)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (9)

- Süleyman Çembertaş (17)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Bankalara Kara Para Cezası yağdı

Konkordato Alan Firmalar Reel Piyasayı Nasıl Bozuyor?

BİLANÇO NEYİ ANLATIR NASIL OKUNMALI?

Finansal Çöküşe Giden Yol: Bu 5 Riski Tanıyor musunuz?

Yes, Chef!” ile Yönetmek: Bir Diziden Alınan Liderlik Dersleri

Tribünler TCMB’yi çağırıyor: Enflasyonda kırılmamın ilk işaretleri…

SURİYELİLER DÖNMÜYOR ÇÜNKÜ…

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

İsrail İran’a Neden Saldırdı?

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

AKBANK 3,4 milyar TL Takipteki Alacaklarını sattı

İsrail-İran Savaşının Türkiye’ye Etkileri

Sermaye kediye mi yüklendi?

Kentsel dönüşüm müteahhiti yaptığı daire ve dükkanları satıp ‘İflas ettim’ dedi

- Savunma Sanayii Başkanı Prof. Dr. Haluk Görgün: Savunma sanayi ihracatında ilk 10 ülke arasına girmeyi öngörüyoruz 05/07/2025

- Trabzon, Türkiye Kültür Yolu Festivali ile sanatın başkenti oluyor 05/07/2025

- Akaryakıt ÖTV artışı enflasyonu nasıl etkileyecek? 05/07/2025

- Kasapoğlu, yangından etkilenen Ödemiş’te: Kahramanlarımıza minnettarız 05/07/2025

- Temmuz ayında 6,2 milyar lira engelli ve yaşlı aylığı ödemesi başladı 05/07/2025

- Bu hafta hangi yatırım araçları kazandırdı? 05/07/2025

- 1 TL’ye ev satışı mı? Reklam Kurulu’ndan emlakçılara ceza! 05/07/2025

- ABD’den Türkiye’ye kripto düzenlemeleri: Yeni oyun planı 05/07/2025

- OPEC+ üyesi 8 ülke Ağustos'ta üretim artışına gidecek 05/07/2025

- Cumhurbaşkanı Erdoğan'dan F35 açıklaması 05/07/2025

- Koray Group/Kartal: Kredi imkanlarının kısıtlılığı İstanbul’da talep sıkıntısı yaratıyor 05/07/2025

- Merkez Bankaları için “söz gümüşse, sükut altın” mı? 05/07/2025

- Antalya Belediye Başkanı Muhittin Böcek tutuklandı 05/07/2025

- 7 başlıkla geçen hafta 05/07/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı