ALTIN - DÖVİZ - KRIPTO PARA

Artan TL likiditesi ve gerileyen piyasa faizleri TCMB’yi rahatsız etti

Yayınlanma:

3 hafta önce|

Yazan:

BankaVitrini

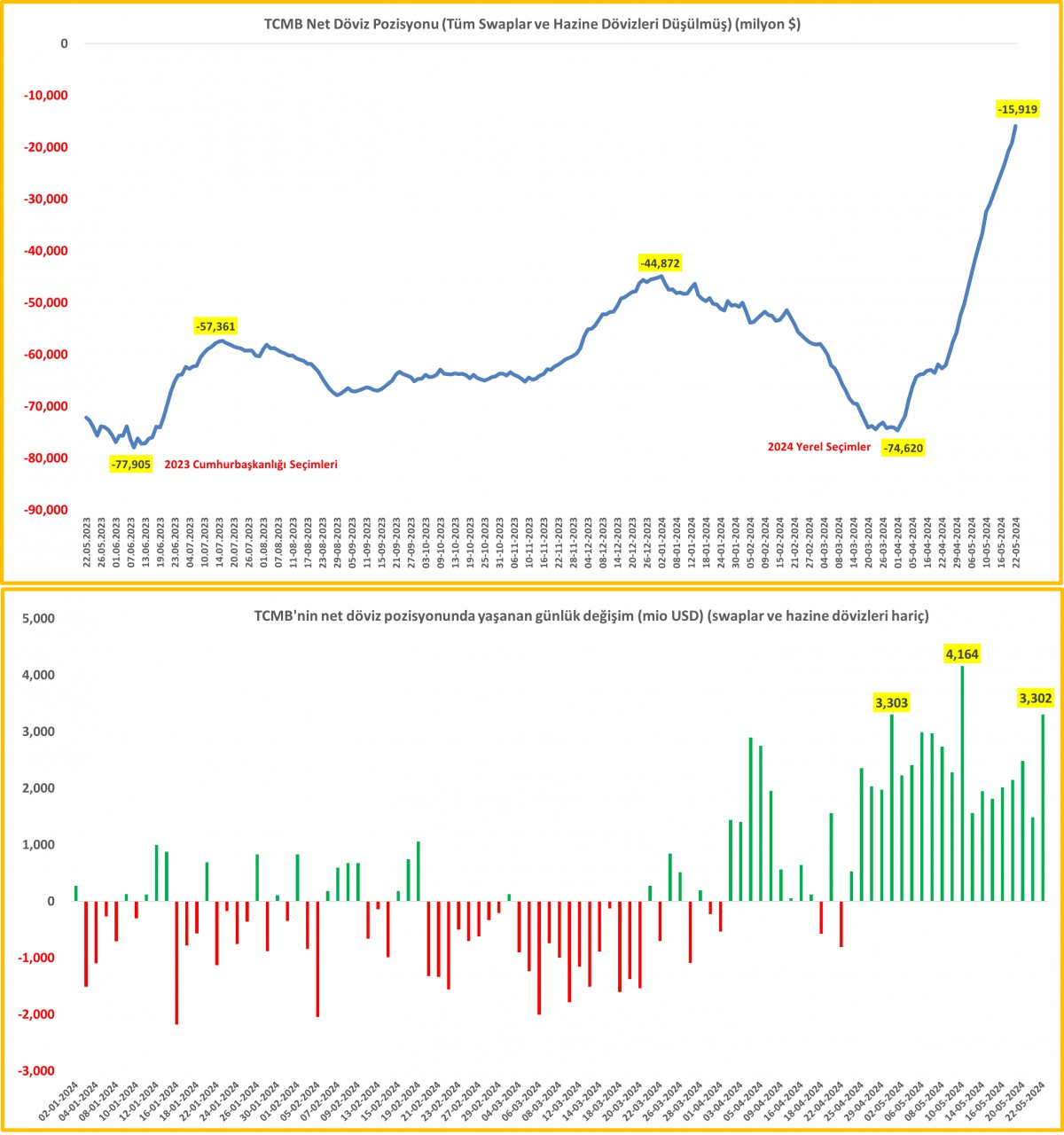

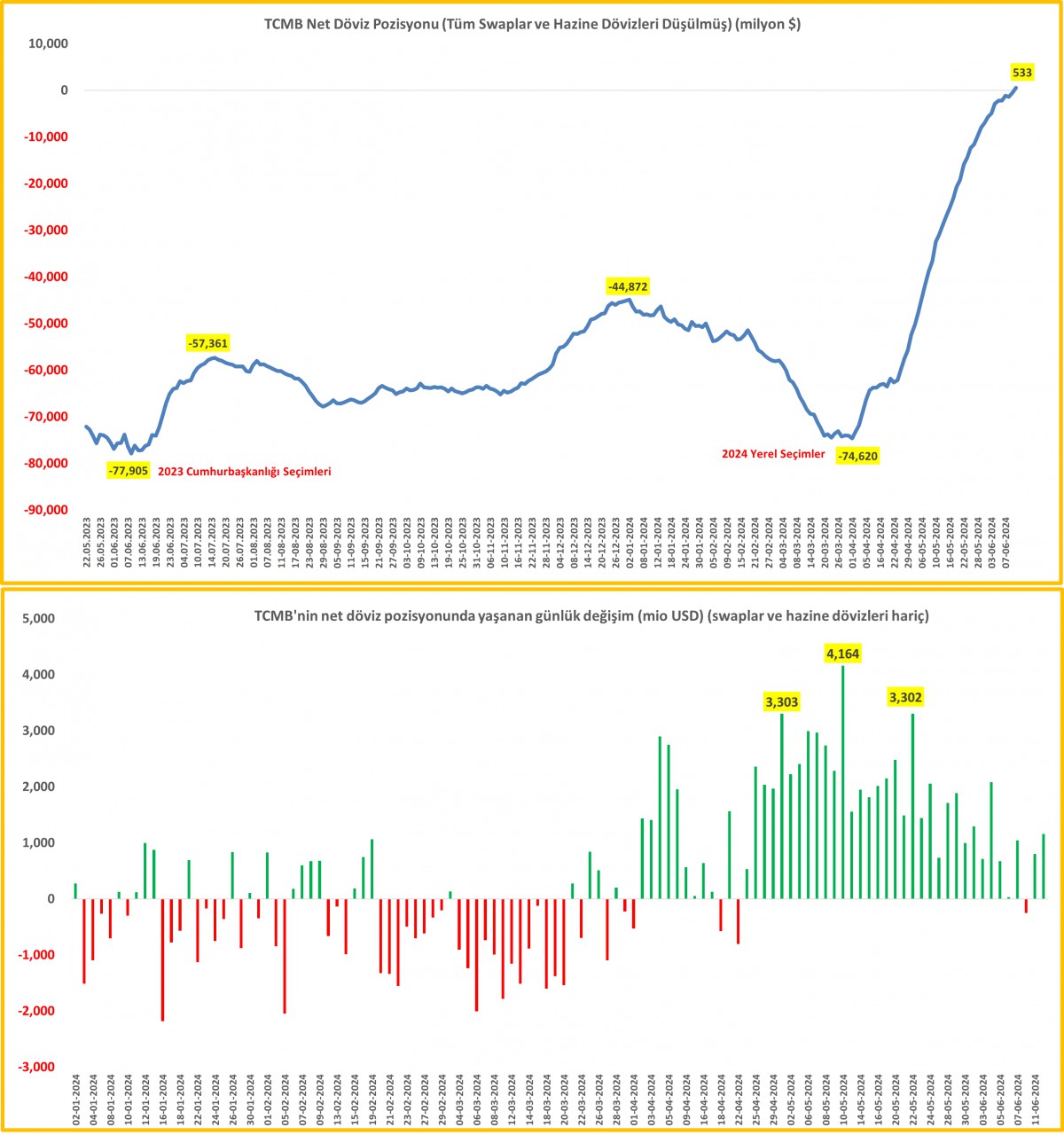

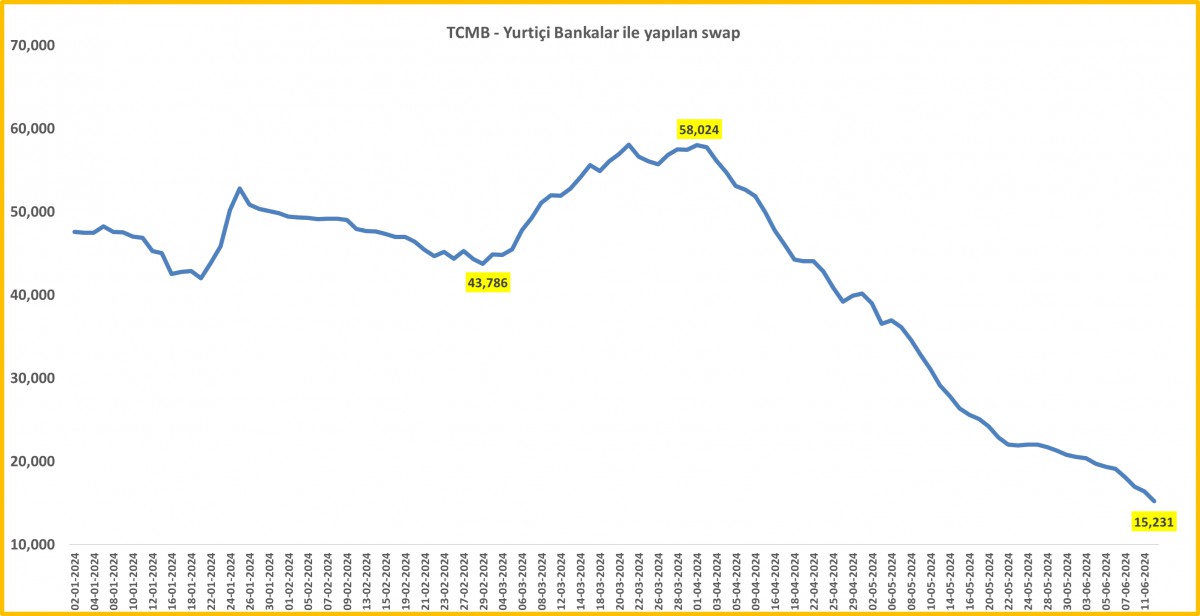

- Dün oldukça hareketli bir günü geride bırakırken, güne de tahmin ettiğimiz üzere TCMB damgasını vurdu. Yerel seçimler ardından agresif bir şekilde rezerv biriktirmeye başlayan TCMB, piyasada TL likiditesinin artmasına neden olurken, paranın da fiyatı faizdir görüşünde hareketle, artan ‘malın’ fiyatının düşmesi piyasa faizlerinin de gerilemesine neden oldu. Analitik bilançoya göre, 22 Mayıs günü 3,3 milyar dolar daha rezerv biriktiren TCMB’nin son 33 iş gününde net döviz pozisyonu 58,2 milyar dolar iyileşirken, manşet rakam da (swap ve kamu dövizleri hâriç) eksi 15,9 milyar dolar seviyesine kadar iyileşti. TCMB döviz almaya devam ettikçe piyasaya verdiği Türk Lirası likiditenin de yardımı ile gecelik piyasada oluşan faiz, TCMB’nin belirlediği %47 yani faiz koridorun alt kısmına kadar gelerek son günlerde bir miktar da olsa TL’nin cazibesini azalttı. Gerileyen piyasa faizlerinin dezenflasyon sürecinin de gücünü azaltacağını not edelim.

- Bu görüşlerin ışığında, TCMB’nin muhakkak fazla TL’yi sterilize etmesi gerektiğini ve bunun da dün sonuçlanan olağan PPK toplantısında vücut bulacağını hatırlayacağınız üzere dün bültenimizde paylaşmıştık. Nitekim, PPK toplantısı ardından makro ihtiyati önlemler açıklayan TCMB, (i) TL ve kur korumalı mevduat (KKM) hesaplarına uyguladığı zorunlu karşılık (ZK) oranları artırdı. ZK oranındaki artış piyasadan fazla TL’yi azaltacak olup bunun da bankalar açısından bir maliyet doğuracağını not edelim. Öte yandan, son dönemde kurun sakin seyri, faiz maliyeti çok da ucuz olan döviz kredilerine talep yaratırken (şirketler döviz kredisi kullanıp TL’ye dönmeye başladı) TCMB, (ii) döviz kredi kullanımındaki artışın finansal risk doğuracağına kanaat getirmiş olmalı ki yabancı para kredilere de aylık %2 büyüme sınırı getirdi.

- Hülâsa, otorite dün açıkladığı önlemler ile piyasada var olan fazla TL likiditesini çekip mevduat getirilerinin düşmesini engelleyerek piyasa faizlerinin yeniden %50 olan politika faizinin altına sarkmasının da önüne geçmeyi amaçlarken (dün BIST gecelik repo faizi %51,02 seviyesine yükseldi), döviz kredilerindeki genişlemeyi de önleyerek finansal bir riske sebebiyet vermemesi sağlanmış olacak. TCMB kararlarının piyasa yansımasının bir miktar olumsuz olduğunu not etmeliyiz. Kararın bankacılık cephesine ilave yük getireceği beklentisi ile bankacılık endeksi dün %1,7 gerilerken, ana endeks ise günü %1 düşüşle tamamladı. Hatırlanacağı üzere, hafta içi, Yapı Kredi önderliğinde bankacılık endeksi ciddi bir ralli yapmış, FAB satın alma haberinin doğrulanmaması ile Yapı Kredi hissesi dün neredeyse günü %5’e yakın gerileyerek tamamladı.

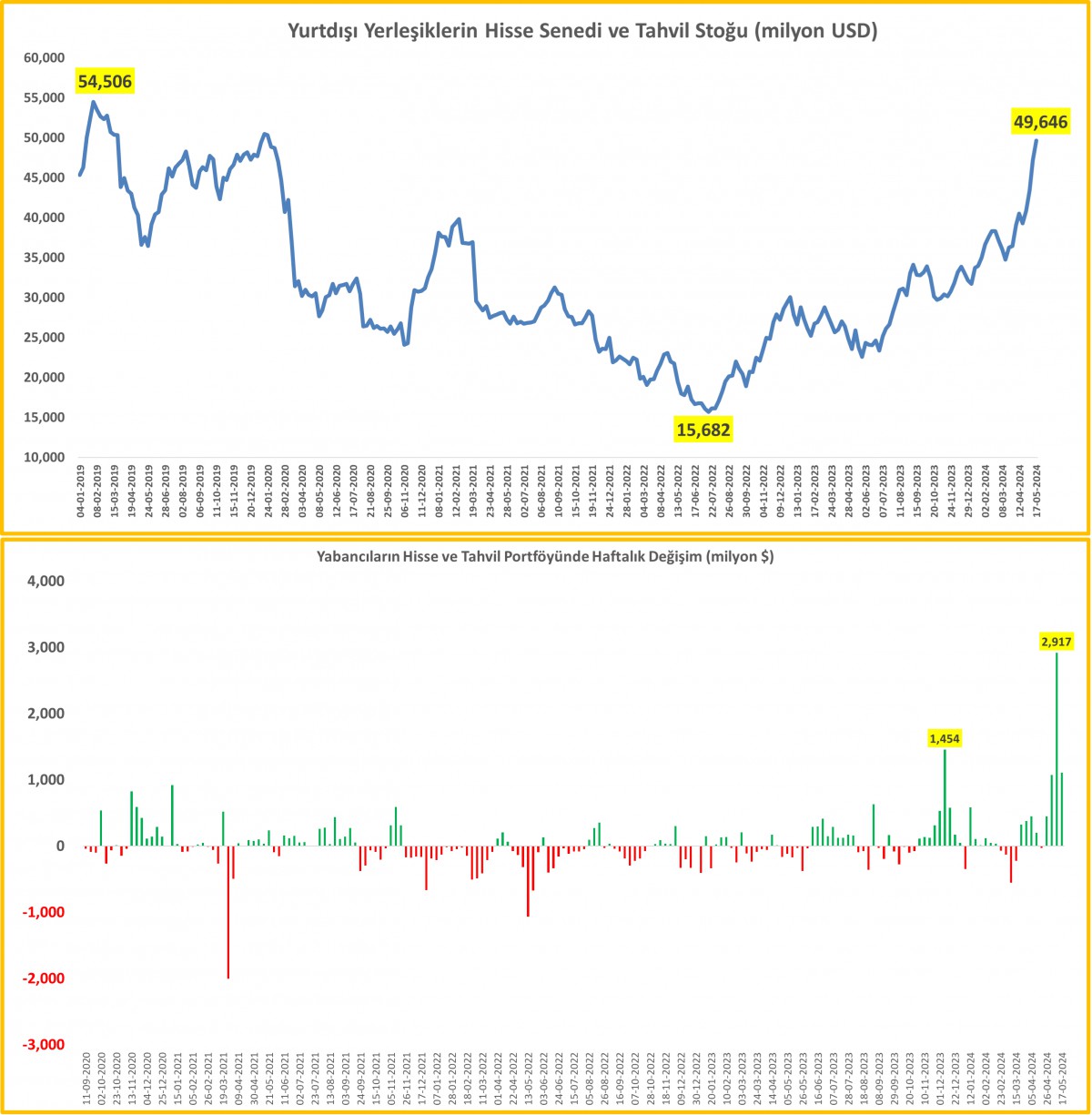

- USDTRY kuru son dönemlerde olduğu üzere 32,20’li seviyelerde yatay kalmaya dün de devam ederken, döviz kredilerine sınırlama getirilecek olması, kur üzerinde var olan aşağı yönlü baskıyı da bir nebze de olsun yavaşlatabileceğini düşünüyoruz. Lâkin, TCMB bu süratle rezerv biriktirmeye devam ederse günler içerisinde net rezervlerin artıya geçeceğine de göreceğiz. Tüm gelişmelere rağmen, TL’de reel değerlenmenin devam edeceği görüşümüze sıkı sıkı sarılmaya devam ediyoruz. Yabancı indinde Türkiye’nin risklerini gösteren 5 yıl vadeli CDS risk primi bebek adımları ile 260 seviyesine doğru gerileyerek son dört yılın dibinde işlem görürken, tahvil faizlerinin ise dün sakin bir gün geçirdiğini not edelim. Yabancının DİBS piyasasına son sekiz haftada 5,9 milyar dolar giriş yaptığını da not edelim (bakınız grafik).

- Küresel arenada ise hafta ortası açıklanan FED toplantı tutanaklarının negatif yansımasının hâlen daha korunduğunu gördük. Hatırlanacağı üzere, enflasyonun bir türlü %2 hedefine doğru yöneldiğine ikna olmayan FED üyelerinin huzursuzluğu son toplantı tutanaklarına da şahin bir üslup ile yansımıştı. Bu etkiyi bir nebze de olsun yine beklentileri aşan Nvidia finansallarının telafi ederken (Nvidia dün geceyi %10’a yakın artışla 1,035 dolar seviyesinden tamamladı) hisse senetleri baskı altında kalmaya devam etti. Son haftaların flaş ismi gümüş, 30 dolar direncini kuvvetli bir hacim ile kırıp süratle 32,50 dolar ile 12 yılın zirvesine yükselmesi ardından FED endişesi ile yaklaşık %8 gerileyerek yeniden 30 dolar sınırına doğru gevşedi. Bugün yön tayini anlamında haftalık kapanışın önemli bir sinyal vereceğini düşünüyoruz.

- Para birimleri cephesinde ise bir tarafta doların elini bir miktar da olsun güçlenirken, dün bültenimizde belirttiğimiz üzere, İngiltere Başbakanı Sunak ani bir şekilde 4 Temmuz için erken seçim çağrısı yaptı. Yıllardır devam eden düşük büyüme ve pandemi sonrası yüksek enflasyonla mücadele eden İngiltere’de enflasyon son verilere göre hükümetin hedefine doğru gerilerken, kamuoyu yoklamalarında Muhafazakar Parti’nin İşçi Partisi’nin oldukça gerisinde olduğunu da not etmemiz gerekiyor. Seçim maratonunu muhalefetteki İşçi Partisi’nin kazanması hâlinde, 14 yıllık Muhafazakar Parti iktidarı sona erecek ve bir zamanlar siyasi istikrarı ile bilinen İngiltere son sekiz yılda altı başbakan tanıyarak tarihe de geçmiş olacak. Kraliyet aslanı Sterlin dolar karşısında 1,27 seviyesini altına gerilerken, teknik mânâda, önümüzdeki haftalarda yukarıda 1,2790 seviyesi aşılmadan hareketlere pek de anlam yüklemeyeceğiz.

- FED’in şâhin tutanaklarının ardından sene sonuna yönelik 44 baz puan olan (yaklaşık 2 kez) faiz indirim beklentisinin bu sabah 33 baz puan ile neredeyse teke düşmesi ve diğer taraftan dün açıklanan güçlü PMI verilerinin doların elini kuvvetlendirmesi ile Dow Jones sanayi endeksi geceyi %1,5 düşüşle başı çekerek tamamladı. Bu sabah pasifiğin diğer ucunda da limoni bir havanın hâkim olduğunu görüyoruz. Japonya’nın çekirdek enflasyonu Nisan ayında art arda ikinci ayda da yavaşlarken, bu durum, tüketimin kırılganlığını sürdürmesi nedeniyle Japonya Merkez Bankası’nın faiz oranlarını artırma konusunda sabırlı olacağına işaret ediyor. YEN dolar karşısında 157 seviyesinin üzerine yükselerek biraz daha değer kaybederken, gösterge endeks Tokyo borsası ve son dönemlerin flaş ismi Hong Kong borsaları ise %1 düşüşle önde koşuyor.

- Mali piyasaların gündeminde bugün Almanya’da açıklanacak büyüme verileri, ABD’de dayanıklı mal siparişleri ve Michigan Üniversitesi tüketici güven endeksi takip edilebilir. Haftanın son iş gününün pek de keyifli başlamadığını, günün de temkinli bir şekilde devam etmesini bekliyoruz. İyi bir hafta sonu dilerim.

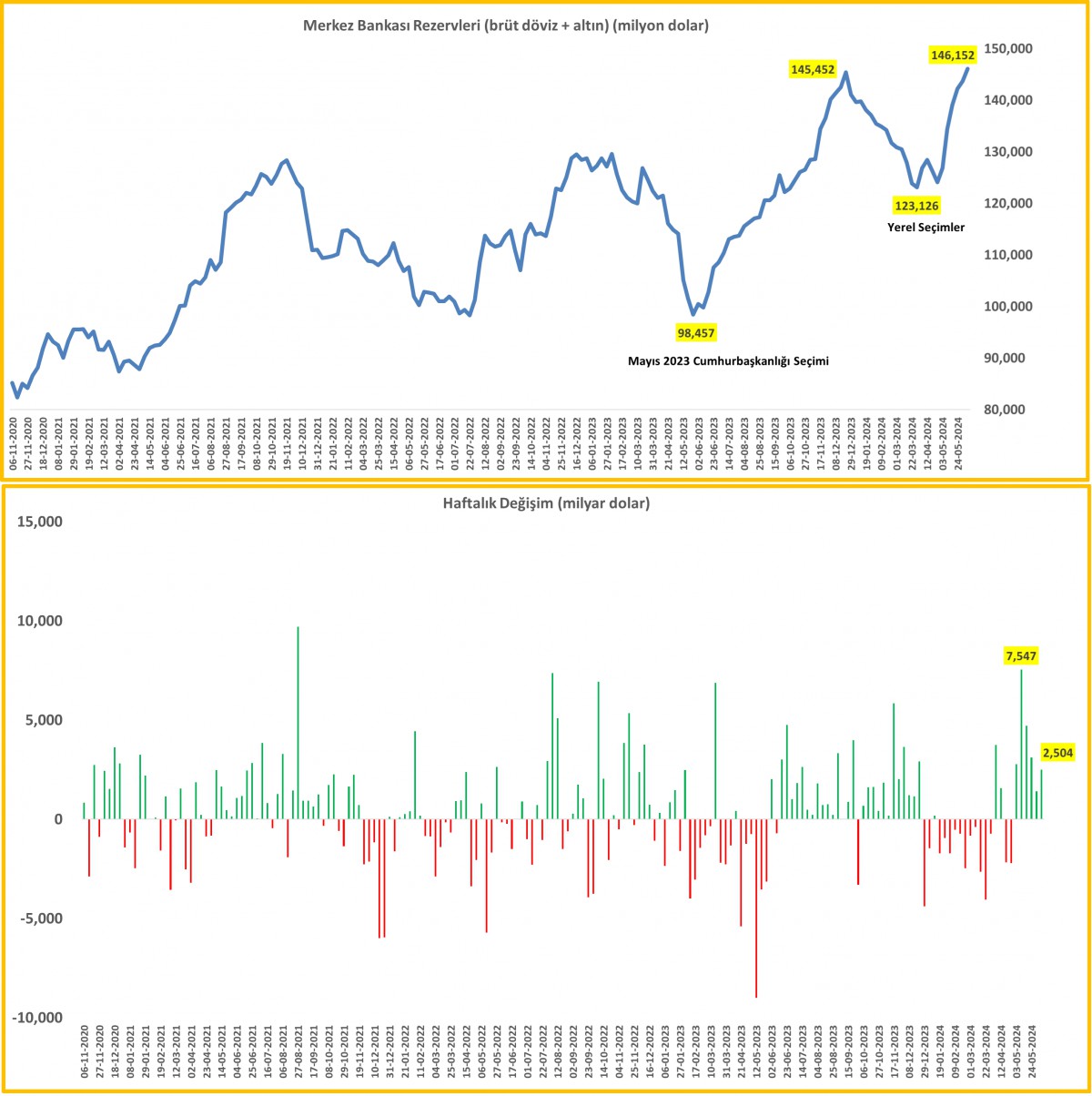

>TCMB süratle rezerv biriktirmeye devam ediyor

TCMB’nin net yabancı para pozisyonu 22 Mayıs günü 3,3 milyar dolar daha artarken, manşet rakam (swap ve kamu dövizleri hâriç) -15,9 milyar dolar seviyesine kadar iyileşti.

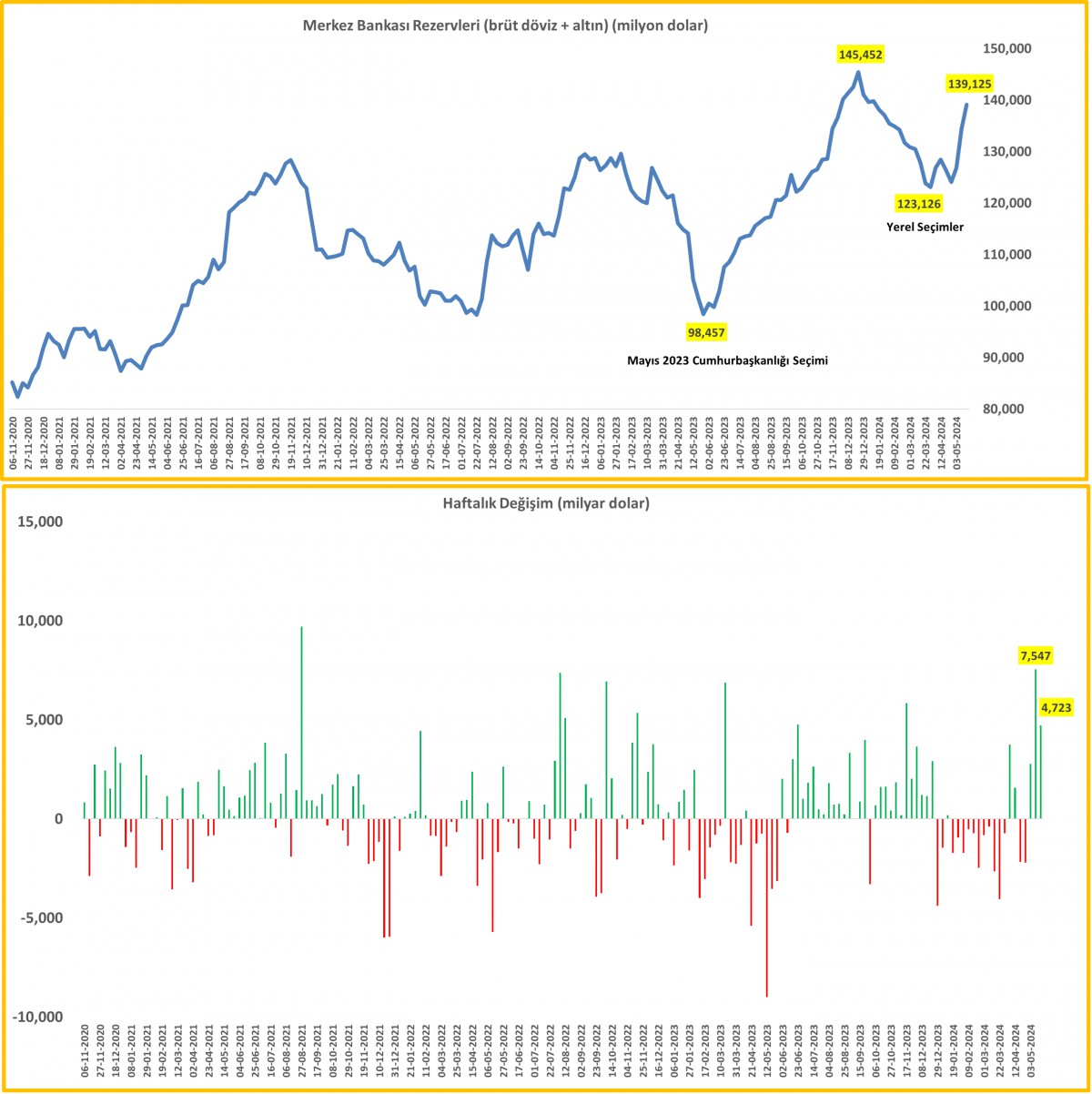

>TCMB Brüt Döviz ve Altın Rezervleri artmaya devam ediyor

Brüt rezervlerde de yaşanan iyileşme ile manşet rakam 139 milyar dolar seviyesini aşarak yılın başındaki seviyelere geri döndü.

>Yabancı gelmeye devam ediyor

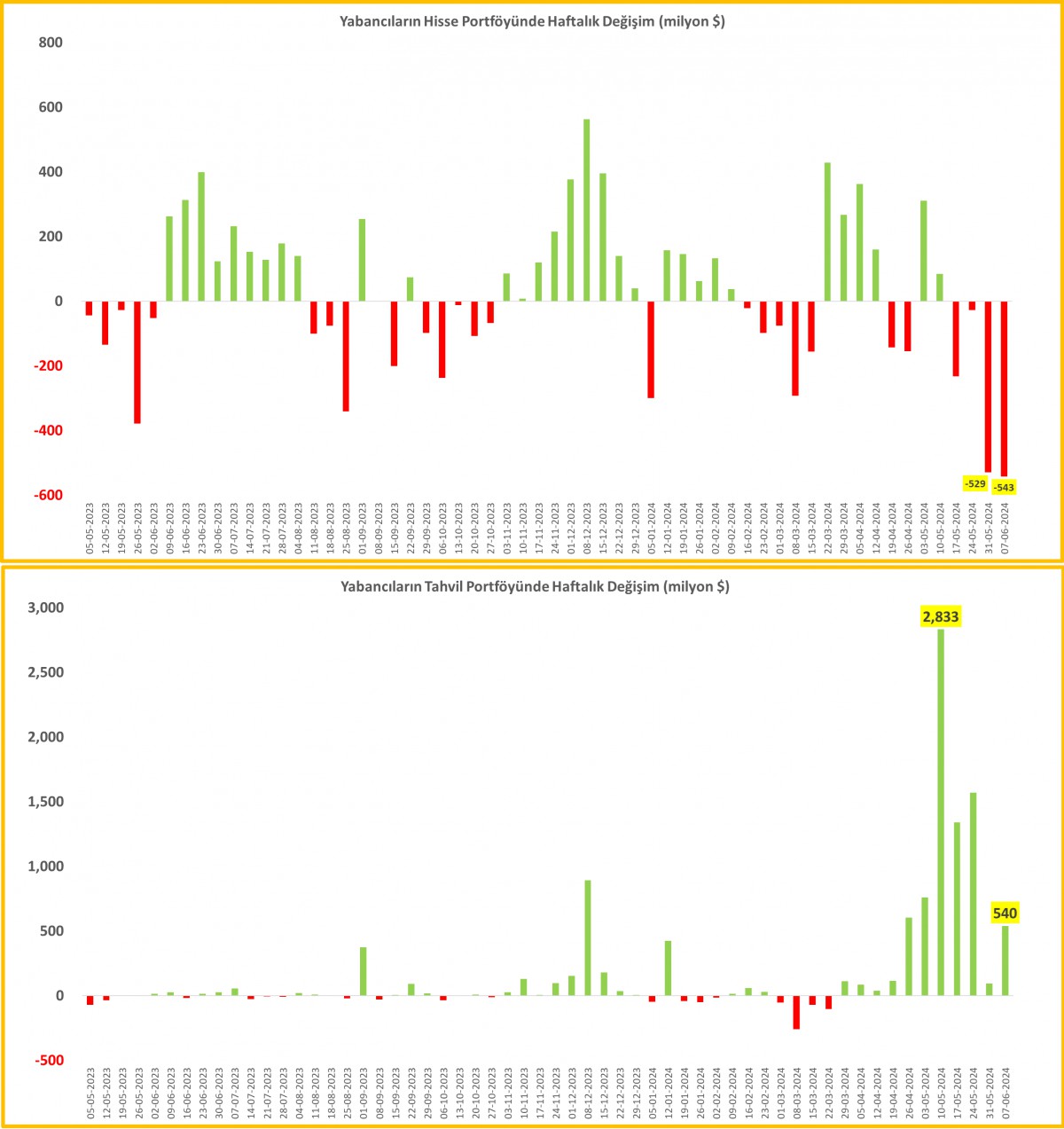

TCMB’nin menkul kıymet raporuna göre, 17 Mayıs haftasında yurtdışı yerleşiklerin devlet tahvili (DİBS) portföyü 1,34 milyar dolar artarken, hisse senetlerinden ise 232 milyon dolar çıkış yaşandı. Yabancının DİBS piyasasına son sekiz haftada 5,9 milyar dolar para giriş yaptı.

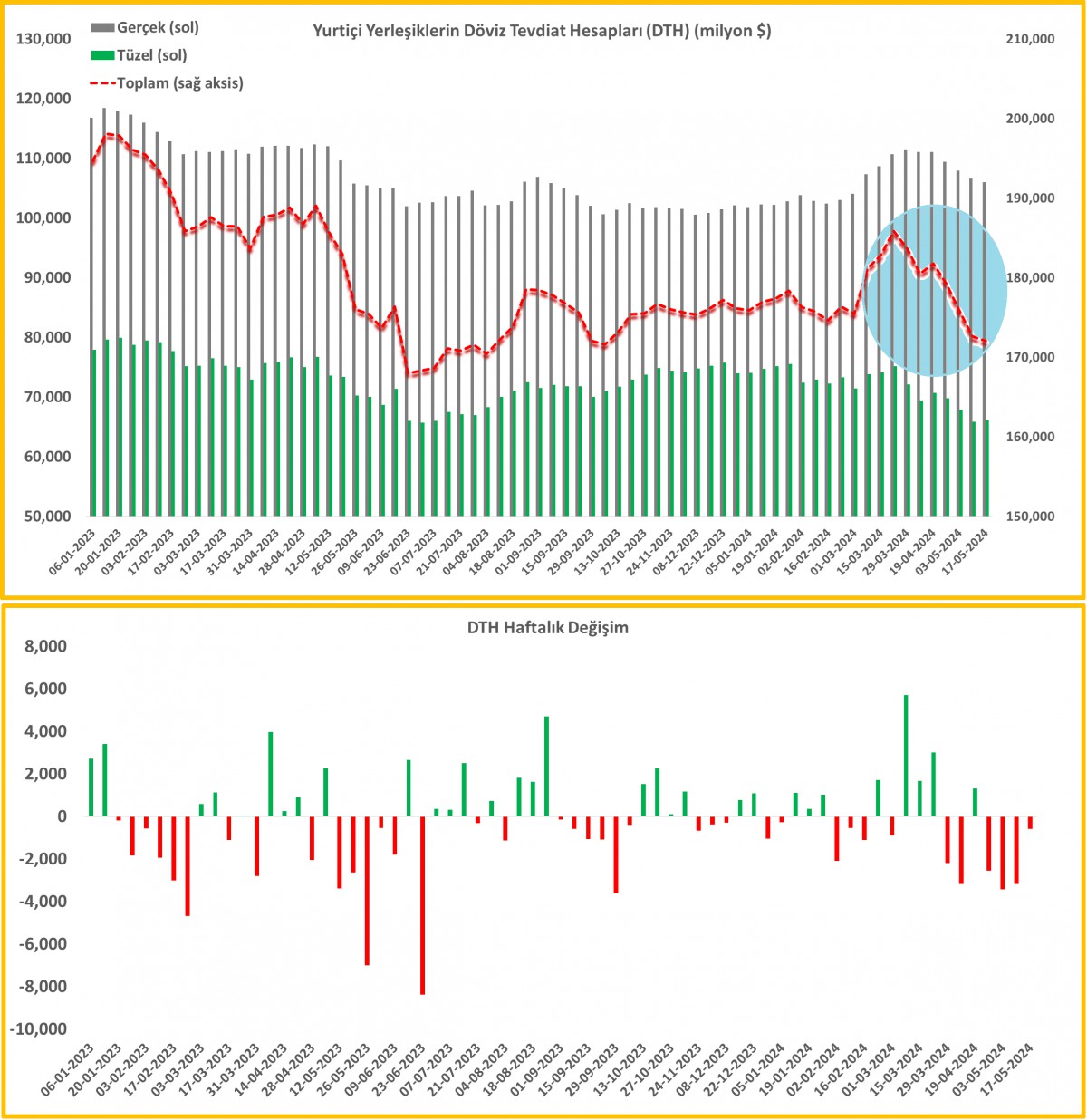

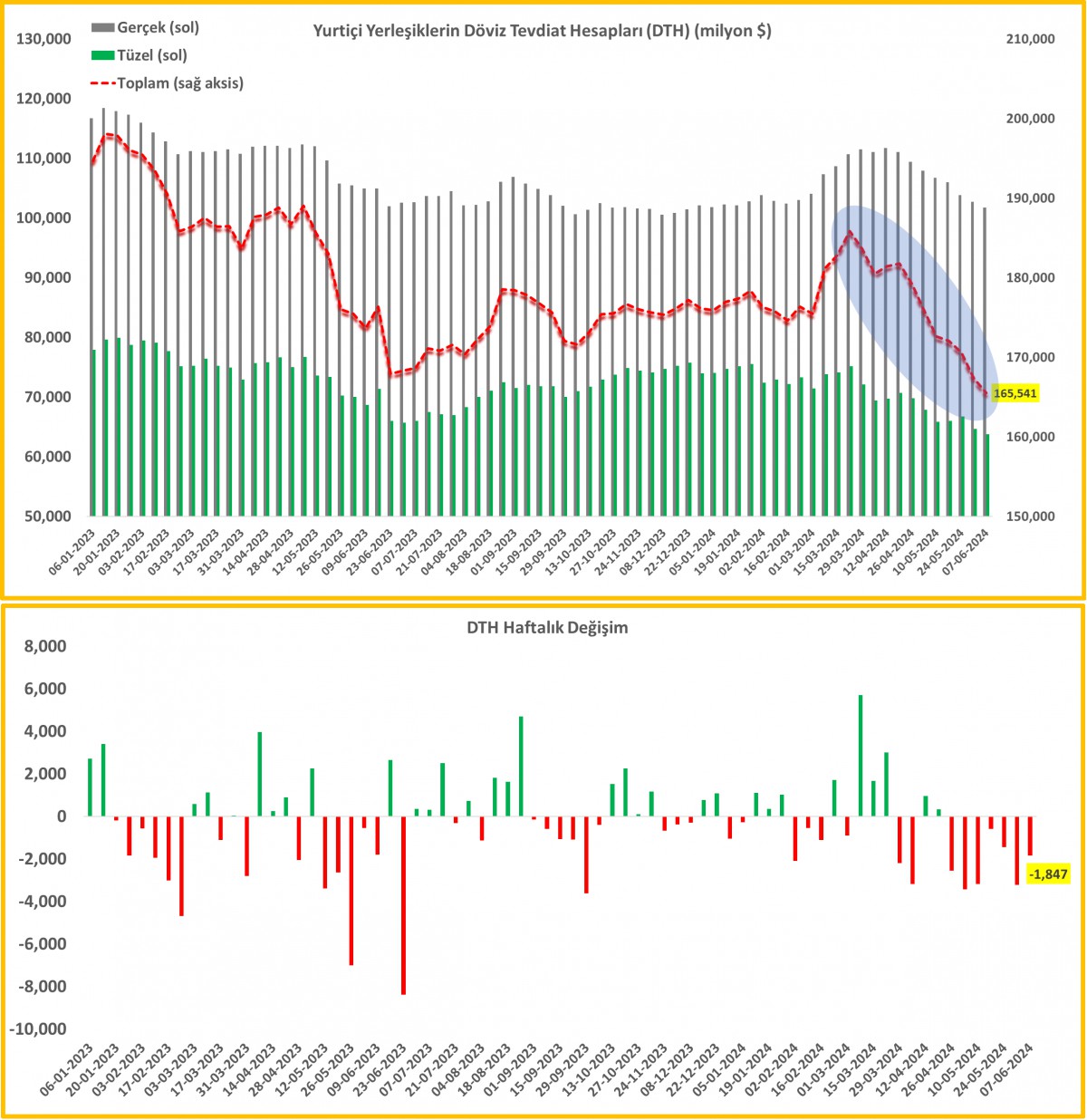

>DTH azalmaya devam ediyor

Yurtiçi yerleşiklerin DTH hacmindeki azalma 17 Mayıs haftasında da devam etmiş. Gerçek kişilerin DTH’ı 0,8 milyar dolar daha azalırken, tüzel kişilerin ise 0,1 milyar dolar artmış. Bu verilerle, son 7 haftada toplam DTH 13,7 milyar dolar azaldı.

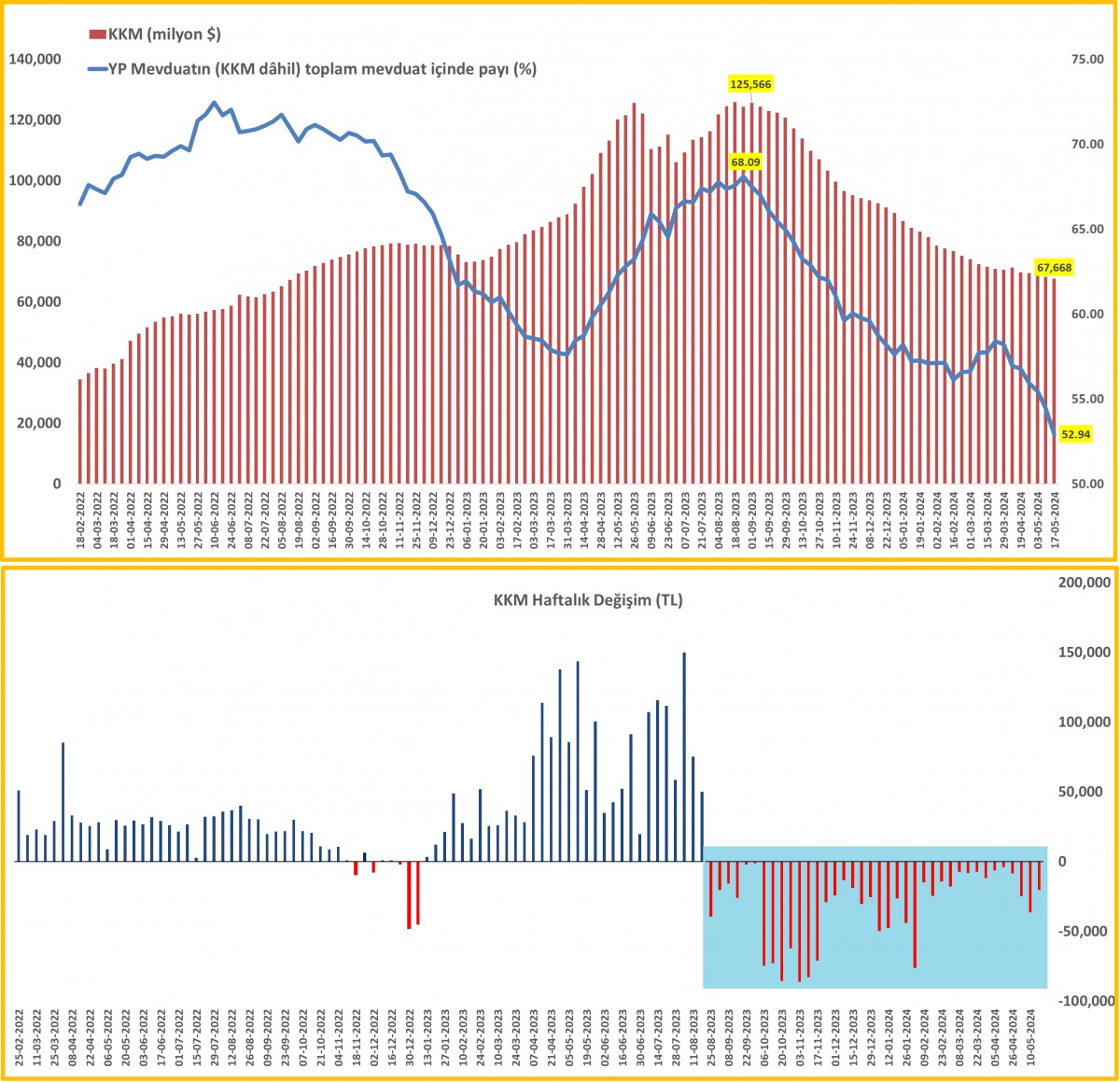

>KKM

BDDK verilerine göre, 17 Mayıs haftasında KKM bakiyesinde 20,4 milyar TL düşüş kaydederken, döviz anapara 592 milyon dolar azalarak 67,7 milyar USD seviyesine gerilemiş.

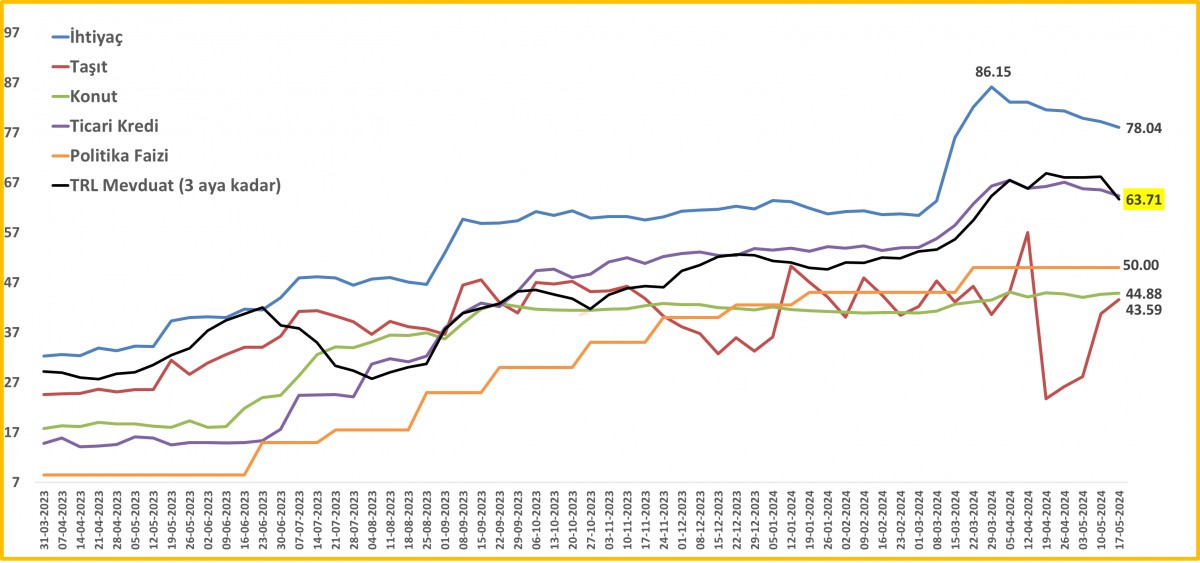

>Fiili Faiz Oranları

Piyasa faiz oranlarında hafif de olsa gerileme göze çarpıyor.

Emre Değirmencioğlu

İlginizi Çekebilir

ALTIN - DÖVİZ - KRIPTO PARA

Artı beş yüz milyon dolar :)

Yayınlanma:

3 gün önce|

14/06/2024Yazan:

BankaVitrini

- Bugün bültenimize sevindirici bir haber ile başlayalım. Her ne kadar bültenimizi takip eden kıymetli okurlarımız bu gelişmeleri her gün düzenli bir şekilde takip etse de, TCMB’nin 7 Haziran ile biten haftaya ait açıkladığı verilerine göre brüt döviz ve altın rezervleri 146,2 milyar dolar seviyesine ulaşarak rekor kırdı. Yaklaşık 4,5 yıl aradan sonra, TCMB’nin swap ve kamu dövizleri hâriç net rezervleri ise 0,5 milyar dolar ile artıya geçerek eksi rezerv konusunu da rafa kaldırdı. Eğer vücudun altını kas ise, merkez bankasının da en önemli kasının altın ve dolar rezervleri olduğu ve bunun da yabancı yatırımcı için ne kadar önemli bir parametre olduğunu unutmamak gerekiyor.

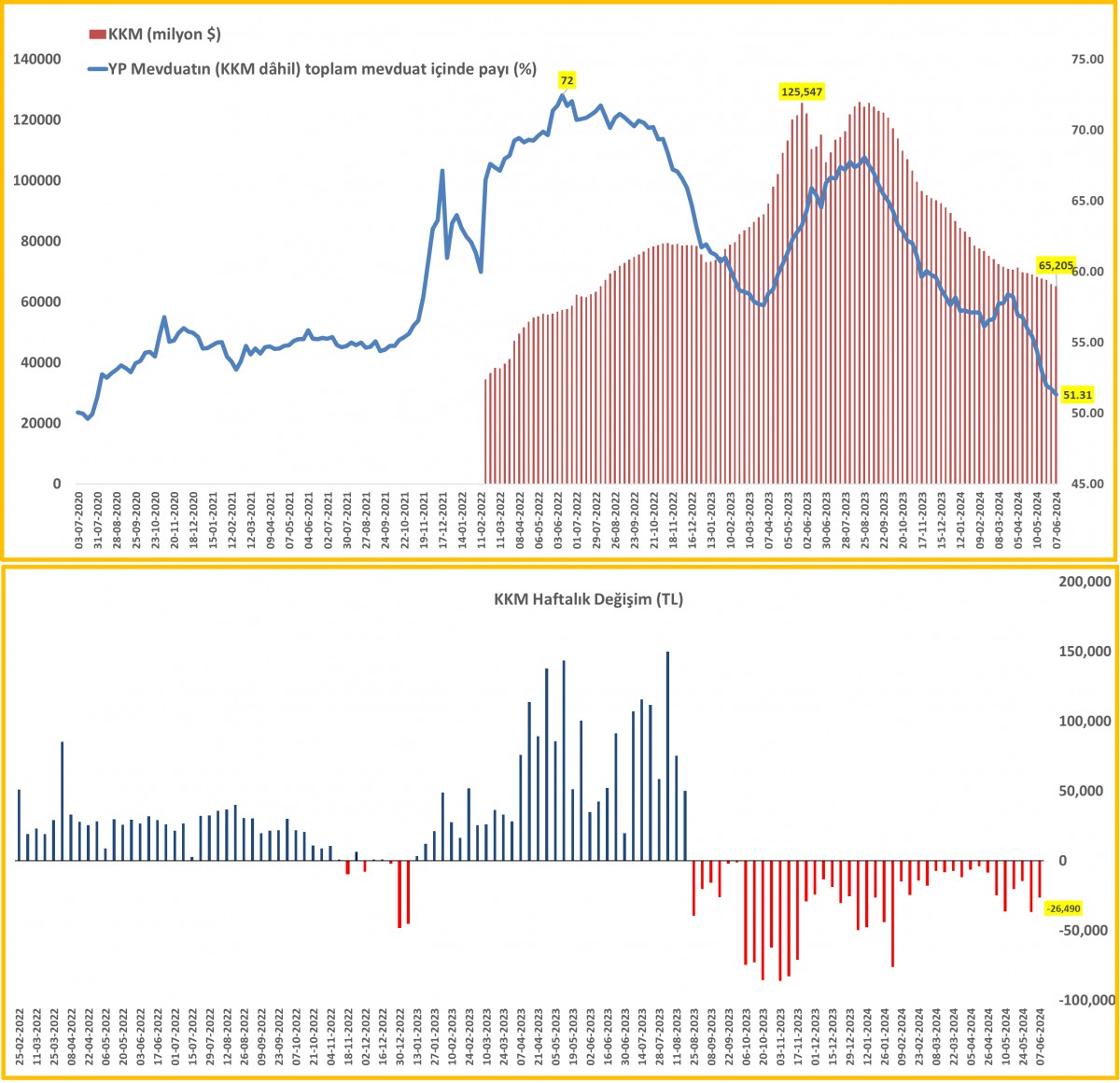

- TCMB’nin swap hâriç net döviz pozisyonu, yerel seçimler dönemini baz alırsak, ya da son 48 iş gününde 74,5 milyar dolar artış gösterdi. TCMB rekor süratte rezerv biriktirmeye devam ederken, yurtiçi yerleşiklerin parite ve kur etkisinden arındırılmamış seriye göre DTH’ları (döviz mevduatları) 1,8 milyar dolar daha gerileyerek 165,5 milyar dolar seviyesine indi. Böylelikle Mart sonu baz alınırsa, 11 haftada DTH cephesinde çözülme 20 milyar doları aştı. BDDK verisine göre, yine 7 Haziran ile biten haftada bir nevi yabancı para enstrümanı olan KKM 26,5 milyar TL daha azalırken, stok rakamın dolar karşılığı 65,2 milyar seviyesine geriledi. Mart sonuna göre KKM cephesinde de azalma 5,4 milyar oldu. Böylelikle YP mevduatın toplam mevduata oranı (KKM dâhil) %51 seviyesine gerileyerek son dört yılın dibine indi!

- Yabancı yatırımcının ise hisse senedi portföyü 542 milyar dolar daha azaldı. Son dört haftada yabancı yatırımcının hisse senetlerinden çıkışı 1,3 milyar dolar olurken, borsanın da limoni havasını özetledi. Öte yandan yine 7 Haziran ile biten haftada, yabancının benzer miktarda DİBS de aldığını görüyoruz. Mart sonuna göre bakılırsa yabancının DİBS portföyü 8,1 milyar dolar artış kaydetti!

- TL ve TL cinsi yatırım araçlarına ilgi artarken, dolarizasyon eğilimi azalırken, TCMB rezerv biriktirmeye devam ederken, USDTRY kuru ise 32,30 seviyesinin hemen altında dün de sakin bir eğilim kaydetti. TL referans faiz dünü %49,40 seviyesinde tamamlayarak son üç haftanın dibine geriledi. TL’nin piyasada yeniden bollaştığını not edelim. Türkiye’nin yabancı indinde risklerini yansıtan 5 yıl vadeli CDS risk primi 260 baz puan etrafında dar ve sakin bir seyir izlemeye devam ederken, “borsada karar günü” başlıklı hafta içi yazımızda da belirttiğimiz üzere, 10bin endeks seviyesinden zıplayan BIST100 endeksi dünkü günü %2,2 yükselişle 10,391 puan seviyesinden tamamladı. 10bin endeks seviyesinin altında olası bir kapanış durumunda zarar kes uygulayarak hisse senetlerinde özellikle de endeksi sürükleyen bankacılık hisselerinde pozisyon artırılabileceğini düşünüyoruz. Dünkü yükelişte ayrıca uzun bayram tatilinin getirdiği takas avantajı ve dün akşam saatlerinde Sn. Bakan Şimşek’in hisse senetlerine yönelik işlem vergisi konusunun ertelendiği yönünde açıklamasının da yer tuttuğunu düşünüyoruz.

- MHP Lideri Devlet Bahçeli’nin son günlerde sosyal medya paylaşımları ve açıklamalarıyla ülke siyasetine hareketlilik getirdiğini not etmemiz gerekiyor.

- Bahçeli, 31 Mart seçimlerinden sonra gündeme gelen normalleşme tartışmalarına değinerek Sinan Ateş davasından bahsetti ve bu davanın Milliyetçi-Ülkücü Hareket’e yönelik bir itibar suikastına dönüştüğünü belirtti. Davanın 1 Temmuz 2024’teki duruşmasında MHP’nin hazır bulunacağını ve Türk yargısı önünde hesaplaşacaklarını söyledi.

- Bahçeli, açıklamalarının devamında “Cumhur İttifakı dağılıyor mu” sorularını gündeme getirdi. MHP’nin, ülkenin ve milletin çıkarları için her türlü fedakarlığı göze alacağını belirterek, Ak Parti ile CHP arasında geniş tabanlı bir ittifakın oluşmasının MHP’nin dileği olduğunu ifade etti. Cumhur İttifakı’ndaki sorumluluklarını yerine getireceklerini ve Cumhurbaşkanı Erdoğan’a destek vereceklerini de ekledi. Ak Parti Sözcüsü Ömer Çelik, Bahçeli’nin açıklamalarına cevap vererek “Cumhur İttifakı kararlılıkla yoluna devam etmektedir” dedi.

- Yurtdışı piyasalarda ise Çarşamba günü ABD’de açıklanan ve olumlu anlamda sürpriz yapan TÜFE enflasyonu ardından dün de ÜFE enflasyonunu sürpriz yaptı. Yıllık bazda çekirdek ÜFE artışı %2,3 artış kaydederken (beklenti %2,5) manşet ÜFE artışı da %2,5 beklentinin gerisinde kalarak %2,2 oldu. FED ne kadar laf kalabalığı yapsa da, piyasaların FED’den bu yıl 2 adet faiz indirimi talep etmelerini artık normal karşılıyoruz! ABD’de enflasyon verilerinin piyasaların arzuladığı şekilde açıklanması ve 10 yıllık gösterge ABD tahvil getirisinin %4,25 ile 2,5 ayın en düşük seviyesine gerilemesine rağmen, faiz getirisi olmayan kıymetli madenler arzuladığımız performansı bir türlü kaydedemedi. Gümüşün ons fiyatı 29 dolar seviyesine kadar gerileyerek bizleri büyük ölçüde şaşırttı. Uzun bir süredir uzun pozisyon taşıdığımız gümüşte haftalık kapanışın peş peşe ikinci haftada da 30 doların altında olmasını zayıflık göstergesi olarak kabul ederek dün pozisyonlarımızdan kârla çıkma kararı aldık. Altın ise hâlen daha 2,300 dolar seviyesindeki desteğinde tutunmaya devam ettiğini not edelim.

- ABD borsaları geceyi önemli sayılacak bir değişim kaydetmeden tamamlaması ardından bu sabah pasifiği diğer ucunda kararsız bir seyir görüyoruz. Japonya Merkez Bankası’nın bu sabah sonuçlanan olağan faiz toplantısında ultra düşük faiz oranlarını sabit tutmaya devam ettiğini lâkin devasa parasal teşvikten yavaş ama istikrarlı bir şekilde geri çekilerek büyük tahvil alımlarını azaltmaya başlamaya karar verdiğini görüyoruz. Yaralı aslan JPY, dolar başına 158 seviyesine yükselerek son altı haftanın en değersiz seviyesini test etti. Değersiz YEN’den destek alan gösterge endeks Tokyo borsası %0,7 yükselirken, diğer bölge borsalarında hafif de olsa kırmızılar gözümüze çarpıyor.

- Piyasaların gündemi bugün çok da karışık görünmüyor. Küresel bazda çok sayıda merkez bankacının konuşması takip edilecek. Türkiye cephesinde TCMB Piyasa Katılımcıları Anketi ön plana çıkıyor. Gözler ısınan siyasete çevrilirken, genel hatları ile piyasaların olumlu seyrini korumasını bekliyoruz. Herkese iyi bayramları dilerim.

*Menkul Kıymet İstatistikleri

Yabancının devlet tahvili âşkı devam ederken, hisse senetlerine yönelik küskünlüğü de son dört haftadır devam ediyor.

*KKM

Dolarizasyonun önemli bir göstergesi olan KKM ve DTH’ın toplam mevduata oranı %51’e gerileyerek 4 yılın en düşük seviyesini gördü.

*DTH

TL’ye yönelik iştah devam ederken, DTH cephesinde çözülme devam ediyor: son 11 haftada 20 milyar doları aştı.

*TCMB Brüt Döviz ve Altın Rezervleri

Tüm zamanların zirvesinde!

*TCMB Net Döviz Rezervleri

Swap ve kamu dövizleri hâriç, TCMB’nin net rezervleri 4,5 yıl aradan sonra 0,5 milyar dolar seviyesine yükselerek artıya geçti.

*Yurtiçi bankalar ile yapılan swap işlemleri

TCMB rezerv biriktirdikçe, yurtiçi bankalar ile yapmış olduğu swap işlemlerini de azaltmaya devam ediyor.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

FED enflasyondaki ilerlemeye rağmen: “daha fazlasına ihtiyaç var”

Yayınlanma:

4 gün önce|

13/06/2024Yazan:

BankaVitrini

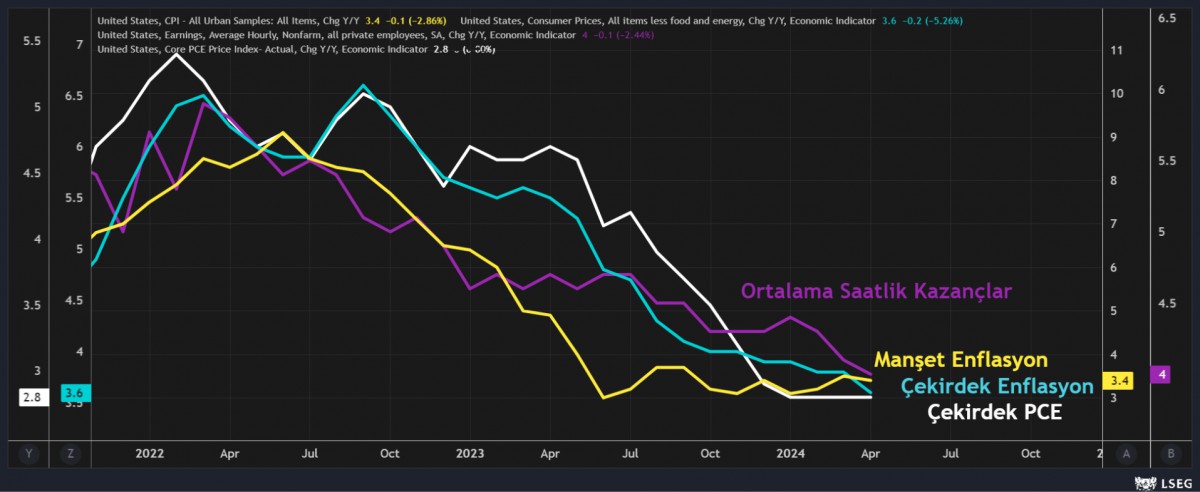

- Küresel mali piyasalar dün günün ikinci yarısında ABD’de açıklanan enflasyon rakamlarını, gece geç saatlerde ise FED’in olağan FOMC toplantısını büyük bir dikkatle takip etti. ABD’de TÜFE enflasyonu piyasa beklentisine göre bir tık da olsa daha iyi sonuçlandı. Manşet TÜFE artışı %3,3 olurken (beklenti %3,4) çekirdek TÜFE artışı ise benzer bir şekilde %3,5 olan beklentiye karşı %3,4 olarak sonuçlandı. ABD’de enflasyonun geriliyor olması, piyasalar penceresinden olumlu karşılandı. Dün günün ikinci yarısında, ilk tepki olarak, Avrupa Parlamentosu seçimlerinin yarattığı siyasi belirsizlikle 1,0740 seviyesine kadar gevşeyen EURUSD paritesi hızla 1,082 seviyesine toparlanırken, risk iştahını yansıtan gümüş ise psikolojik 30 dolar seviyesini aştı. Enflasyon verisi ardından piyasalarda var olan yılın son çeyreğinde iki kez faiz indirim beklentisinin de güç kazandığını gördük.

- Gece geç saatlerde sonuçlanan FED’in olağan Mayıs ayı FOMC toplantısından ise beklenildiği üzere politika faizi %5,25-5,50 bandında sabit tutulurken, karar metninin de hemen hemen aynı olduğunu gördük. Üyelerin sene sonu için medyan olarak faiz indirimi beklentisi Mart ayına göre üç adetten bir adet indirime doğru değişirken (2025 yılında ise dört kez), uzun vadeli politika faiz tahmini ise %2,6’dan %2,8 yükselerek biraz şahin bir sinyal verildi. Toplantı kararı ardından mikrofon karşısına geçen Başkan Powell’ı her zaman olduğu üzere dikkatle dinledik. Dün açıklanan TÜFE rakamlarını memnuniyetle karşıladıklarını lâkin henüz faiz indirimine sebebiyet verecek kadar güçlü bir veri olmadığını; daha fazlasına ihtiyaç duyulduğunu belirtti.

- Genel olarak piyasaları çok da üzecek veya sevindirecek bir ton kullanmayan Powell’ın sunumunu biz nötr olarak yorumlasak da, piyasa yansıması biraz garip oldu. Hisse senetleri Powell’ın konuşması ardından yükselişe geçerken, teknoloji hisselerinin işlem gördüğü Nasdaq endeksi geceyi %1,5 artıda tamamladı. Öte yandan, faiz getirisi olmayan kıymetli madenler, ABD dolarının değer kaybettiği, doların piyasa faizi olan 10 yıllık tahvillerin de bir nebze de olsun gerilediği bir noktada, enflasyon verisi ardından gün içi elde ettiği kazanımlarını koruyamayarak neredeyse güne başladıkları seviyelere geri geldi: gümüş 29,20 seviyesine geri çekilirken, altın ise 2,300 dolar destek seviyesinin üzerinde tutundu. ︎

- Türk mali piyasalarında ise dün TCMB’nin swap hariç net yabancı para pozisyonu, 10 Haziran tarihinde yaklaşık 33 iş günü sonrası 0,25 milyar dolar kötüleşmesi ardından 11 Haziran tarihine ait analitik bilanço verilerine göre 0,8 milyar dolar iyileşme kaydetti. Bu sonuçlar ardından TCMB’nin swap ve kamu dövizleri hâriç net rezervleri eksi 0,5 milyar dolar ile sahasını diğer tarafına geçme noktasına iyice yaklaştı! Kuvvetle muhtemel bugün alacağımız yeni veriler ile eksi rezerv konusunu da rafa kaldırmış olacağız. USDTRY kuru 32,30’lu seviyelerde dün sakin bir eğilim kaydederken, TL referans faiz yaklaşık %1 artışla dünü %51,08 seviyesinde tamamladı. Türkiye’nin yabancı indinde risklerini yansıtan 5 yıl vadeli CDS risk primi 260 baz puan etrafında dar ve sakin bir seyir izlerken, borsada karar günü başlıklı hafta içi yazımızda da belirttiğimiz üzere, 10bin endeks seviyesinden zıplayan BIST100 endeksi dün günü %1’in üzerinde yükselişle 10,165 puan seviyesinden tamamladı. 10bin endeks seviyesinin altında olası bir kapanış durumunda zarar kes uygulayarak hisse senetlerinde özellikle de endeksi sürükleyen bankacılık hisselerinde pozisyon artırılabilir.

- Türk mali piyasalarında yukarıda kaleme aldığımız paragraf standart bir kalıp arz etse de, siyasi cephede ise bir miktar kafaların karıştığını söylememiz gerekiyor. Siyasi konular bizim ‘boyumuzu aşan’ mevzular olsa da, ya da siyaset uzmanı olmadığımızdan pek de konulara yorum katmak istemesek de, Sn. Cumhurbaşkanı Erdoğan’ın iade-i ziyaret kapsamında 18 yıl aradan sonra ilk kez CHP Genel Merkezini ziyaret etmesi, Meral Akşener’i kabul ederek görüşmesi ve suikasta uğrayan Ülkü Ocakları eski Genel Başkanı Sinan Ateş’in eşi ile görüşmesi sonrasında MHP Lideri Bahçeli’nin sosyal medya paylaşımları dikkatle takip edilmeye ve kulisleri meşgul etmeye başladı. Bahçeli’nin “AK Parti ve CHP ittifak yapsın, 6’lı Masa destek versin” söylemi ve siyasette yumuşama söylemleri ile başlayan sürecin önümüzdeki günlerde ne yöne evrileceğini hep birlikte takip edeceğiz!

- Yeni gün başlangıcında Asya hisse senetleri toparlanırken, tahvil getirileri ise düştü. Yatırımcılar ABD’de enflasyonunun soğumasını FED’in temkinli duruşuna bir noktada tekrar tercih edeceğini öngörüyoruz. Asya’nın gösterge endeksi Nikkei, Japonya Merkez Bankası’nın (BoJ) toplantısı öncesinde erken kazanımlarını geri vererek yatay bir seyir izlerken, Tayvan ve Kore borsalarında ise %1 civarında artıların olduğunu görüyoruz. ABD borsalarının vadeli işlemlerinde teknoloji hisseleri yükselmeye devam ederken, BoJ toplantısı öncesinde YEN kırılgan bir seyir izliyor.

- ABD’nin Ankara Büyükelçisi Flake, dün yaptığı açıklamada Türkiye ile ABD arasındaki stratejik ilişkilerin hiç bu kadar güçlü olmadığını belirtirken ABD Kongresi’nin bakışının geçmişe kıyasla daha iyi olduğunu söyledi. Reuters’ın geçtiği habere göre, Türkiye’nin Batı’ya yöneldiğini ve NATO’nun genişlemesi ile F-16’ların satışının ardından Batı’ya güçlü şekilde demir attığını vurguladı. Mayıs ayında Biden ile Erdoğan arasında planlanan ziyaretin Gazze’deki durum nedeniyle oluşan zorlu politik ortamda planlama nedeniyle iptal edildiğini söyledi. Gelecek ay Washington’da gerçekleşecek olan NATO toplantısının Biden ve Erdoğan görüşmesi için bir fırsat olduğunu ifade etti. Ayrıca, ABD’nin ateşkes görüşmeleri sırasında Türkiye’den Hamas yönetimine bazı mesajları iletmesini istediğini belirtti. Flake, Türkiye’nin BRICS grubuna katılmayacağını umduğunu, ancak katılırsa diplomasi açısından büyük bir değişiklik beklemediğini söyledi.

- Bugünün veri takviminde Türkiye’de konut satışları ve her Perşembe olduğu üzere TCMB ve BDDK’nın haftalık bültenlerini takip edeceğiz. Dışarıda ise Euro bölgesi sanayi üretimi, ABD’de haftalık işsizlik maaş başvuruları, ÜFE ve çekirdek ÜFE rakamlarını takip edeceğiz.

Emre Değirmencioğlu

ALTIN - DÖVİZ - KRIPTO PARA

Piyasalar yön tayini için pusuda bekliyor: 15:30 Enflasyon 21:00 FED kararı

Yayınlanma:

5 gün önce|

12/06/2024Yazan:

BankaVitrini

- Bugün kısa bir bülten ile karşınızda olacağız. Neden diye sorarsanız, piyasalar bekle ve gör stratejisine geçmiş durumda. Günün ikinci yarısında ABD’de açıklanacak TÜFE enflasyonu ve gece geç saatlerde sonuçlanacak FED’in olağan Haziran ayı FOMC faiz toplantısı öncesinde küresel piyasalarda genel hatları ile büyük bir sessizlik hâkim.

- Dün dikkatler Avrupa’daki siyasi deprem üzerinde olmaya devam etti. Avrupa Birliğinde aşırı sağın güç kazanması ve siyasi belirsizliğin artması piyasaların keyfini bozdu. EURUSD paritesi 1,0740 seviyesine gerileyerek son 6 haftanın dibini test etti. Fransa borsası CAC40 haftanın ilk 2 gününde %3,3 gerilerken, Avrupa kıtasında olumsuz havanın derinleştiğini gösteren Stoxx600 endeksi benzer bir şekilde %1,2 geriledi. Doların piyasa kuru olan DXY son 1 ayın en güçlü seviyesine gelirken, Cuma günü gelen güçlü istihdam raporu ve sonrasında Avrupa’daki siyasi belirsizliğin artmasıyla beraber, son üç günde %1’in üzerinde değer kazandı. Risk iştahının azalması ile gümüş Cuma günü haftayı teknik mânâda önem arz eden 30 doların altında tamamlayarak zayıf bir görüntü çizdi. Altının ons fiyatı 2,300 dolar desteğinin hemen üzerinde tutunurken, haftayı 70,800 dolar seviyesinin üzerinde kapatamayan Bitcoin de soluğu 67bin seviyesinde aldı.

- Negatif havanın gelişmekte olan ülke para birimlerinde de sirayet ettiğini söyleyebilir. Şöyle ki, TCMB’nin swap hariç net yabancı para pozisyonu, 10 Haziran günü 250 milyon dolar kötüleşerek, 33 iş günü ardından ilk kez erime kaydetti. Böylelikle, swap ve kamu dövizleri hâriç net rezervler eksi 1,4 milyar dolar seviyesine kötüleşti. Sayıların dili ile bakarsak, 33 iş günü sonrası gelen net pozisyonda erimenin tam da Avrupa seçimleri sonrası Pazartesi gününe denk geldiğini görüyoruz. Negatif hava Türk mali piyasalarına da sirayet ederken, bunun çok da uzun boylu olmayacağını, TL’nin TCMB rehberliğinde reel olarak değerlenmeye devam edeceğini, ivme kaybı olsa da, TCMB’nin rezerv biriktirmeye devam edeceğini düşünüyoruz.

- Dün BİST100 endeksi, bültenimizde de belirttiğimiz üzere önemli bir sınavdan geçerek psikolojik 10bin endeks seviyesinde tepki alımları ile karşılaştı. Ana endeks günü %0,5 yükselişle tamamlarken, hareketin son dönemlerde olduğu üzere yine bankacılık hisselerinde yoğunlaşarak (XBANK %3,2 artış kaydetti) genele yayılmadığını gördük. Teknik mânâda tepki hareketini önemli görüyoruz. USDTRY kuru dün 32,35 seviyelerinde sakin bir eğilim sergilerken, TLREF faizinin faiz koridorunun üst bandı olan %53 seviyesinden uzaklaşarak günü %50,10 seviyesinden tamamladığını not edelim. TL mi yine bollaştı yoksa para politikasında son günlerde bir nebze de olsa gevşeme mi var takip edeceğiz.

- Teknoloji devi Apple, uzun süredir beklenen sunumu gerçekleştirerek yeni işletim sistemi iOS 18 olmak üzere yeni sürümlerini duyurdu. Dün en çok konuşulan geliştirme, Apple Intelligence yeniliğiydi. Yapay zekâ özelliklerini ilk kez paylaşan Apple, OpenAI ile işbirliğine giderek ChatGPT’yi ekosistemine dâhil etti. Apple Intelligence sonrası Apple hisseleri geceyi %7 yükselişle tamamlarken, Avrupa Parlamentosu seçimler kaynaklı piyasalarda var olan olumsuz havanın ABD borsaları üzerinde etkisini de bir nebze olsun azaltmış oldu. 3,18 trilyon dolarlık piyasa değeriyle Apple, 3,22 trilyon dolarla Microsoft’un hemen arkasında, 2,97 trilyon dolarla da AI çip devi Nvidia’nın hemen önünde yer aldı. Üç şirket de dünyanın en değerlisi olmak için sıkı bir yarış içinde olduklarını görüyoruz. Hatırlanacağı üzere Microsoft’un piyasa değeri en son Ocak ayında Apple’ı geride bırakırken, Nvidia’nın değeri geçen hafta Apple’ın değerini kısa süreliğine gölgede bırakmıştı.

- Teknoloji hisselerinin işlem gördüğü Nasdaq endeksi, Apple Intelligence sonrası %1’e yakın artıda günü tamamlarken, bu sabah Asya borsalarında gösterge endeks Tokyo ve Hong Kong borsalarının %1’e yakın aşağıda işlem gördüklerini not edelim. Manşetimizden de anlaşılacağı üzere bu gün o gün. KKTC saat ile 15:30’da ABD’de Mayıs ayı TÜFE enflasyonu önemle takip edilecek. Reuters anketine göre yıllık manşet TÜFE artışının %3,4 seviyesinde kalması, çekirdek enflasyonun ise %3,6’dan %3,5’e seviyesine gelmesi bekleniyor. Öte yandan, FED’in faizleri sabit tutmasına kesin gözüyle bakılırken, KKTC saati ile 21:00’de karar metni ve üyelerin tahminlerini takip edeceğiz. Akabinde 21:30’da FED Başkan Powell mikrofon karşısına geçerek bizlere ne anlatacak merakla dinleyeceğiz.

- FED toplantısı öncesinde, piyasa oyuncularının kafalarının karışık olduğunu itiraf etmek gerekiyor. Net olan tek şey ise bugün faiz oranlarının düşürülmesi veya artırılması olası değil. Son verilere göre yıllık ücret artışı %4,1 ile muhtemelen FED’in hoşuna gitmeyecek kadar yüksek ve Mayıs ayı işsizlik oranı %4 seviyesinde gerçekleşip önemli bir zayıflığa da işaret etmedi. ABD seçimleri öncesindeki süre daralırken ve açıklanan veriler net bir yön tayin etmekten uzak bir görüntü çizerken, bu sabah itibariyle piyasa vadeli kontratları FED’den Kasım ayında faiz indirimi beklediğini görüyoruz. Kısaca hatırlamak gerekirse, yılın başlarında, enflasyon verilerinde görülen iyileşmeye paralel 2024 yılı için 75 baz puan faiz indirimi ön görülürken, yılın neredeyse yarısına gelindiğinde, piyasalar FED’in 2025’ten önce faiz indirip indiremeyeceği konusunda net bir görüş belirtemiyor. Kasım ayına yönelik ön plana çıkan indirim de başkanlık seçimlerinden iki gün sonraya denk geldiğini not edelim! Seçim öncesi bir indirimin ise (Eylül ayı) hisse senedi piyasalarını canlandıracağını, mortgage oranlarını biraz düşüreceğini ve tüketici güvenini artıracağını bunların da potansiyel olarak Başkan Biden’a siyasi avantaj sağlayabileceğini düşünüyoruz. FED’in de işi zor arkadaş!

*ABD Enflasyon

Emre Değirmencioğlu

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (596)

- BANKA ANALİZLERİ (134)

- BANKA HABERLERİ (2.574)

- BASINDA BİZ (51)

- BORSA (284)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.582)

- GÜNCEL (1.840)

- GÜNDEM (2.795)

- RÖPORTAJLAR (41)

- SİGORTA (110)

- ŞİRKETLER (1.555)

- SÜRDÜRÜLEBİLİRLİK (312)

- VİDEO Vitrini (19)

- YAZARLAR (665)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (56)

- Erden Armağan Er (44)

- Erol Taşdelen (372)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (68)

- Serhat Can (2)

- Tuncer Dede (16)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

Kurban Bayramı’nda Yola Çıkacaklara Öneriler

SICAKLARDAN BAYRAMINIZ KABUSA DÖNMESİN: Sıcaklardan Korunmanın 5 Yolu!

Artı beş yüz milyon dolar :)

FED enflasyondaki ilerlemeye rağmen: “daha fazlasına ihtiyaç var”

ABD’den, RUSYA iş yapan 20 Türk şirketinin de olduğu 300 kişi ve firmaya yaptırım

Dr. Mahfi Eğilmez; “3 türlü ülke var; ‘Gelişmiş, gelişmekte olan, Arjantin ve Türkiye’”

Piyasalar yön tayini için pusuda bekliyor: 15:30 Enflasyon 21:00 FED kararı

Banka hesaplarında köstebek kuşkusu

GARANTİ BBVA 2,3 MİLYAR LİRALIK TAKİP DOSYALARINI SATTI

AKBANK FENA TOSLADI!

ANTALYA: Müşteri hesaplarını boşaltan DENİZBANK Şube yöneticileri tutuklandı

Garanti BBVA CEO Baştuğ: “Kredi kartlarına sınırlama getirilmeli”

AKBANK SİSTEMLERİ YİNE ÇÖKTÜ

Ortak kredi dönemi başlıyor

Reel Piyasa çöküyor: Karşılıksız çek 6’ya katladı

Mahfi Eğilmez cevapladı: Vatandaş niçin döviz satışına başladı

FATİH TERİM sessizliğini bozdu, DENİZBANK’a dava açtı!

Kimlik bilgileri çalınarak dolandırıldılar! Şimdiye kadar 150 mağdur var

Türkiye’nin yüzde 56’sı hayat pahalılığına çözüm arıyor

- Son dakika: Süper Loto çekilişi sonuçları belli oldu! 16 Haziran 2024 Süper Loto bilet sonucu sorgulama ekranı! 16/06/2024

- Son dakika: Şans Topu çekilişi sonuçları belli oldu! 16 Haziran 2024 Şans Topu bilet sonucu sorgulama ekranı! 16/06/2024

- Son dakika: Çılgın Sayısal Loto çekilişi sonuçları belli oldu! 15 Haziran 2024 Sayısal Loto bilet sonucu sorgulama ekranı! 15/06/2024

- Çok uluslu şirketlere vergi yolda 15/06/2024

- Adobe hisseleri son 4 yılın en büyük yükselişini kaydetti 15/06/2024

- Minneapolis Fed Başkanı'ndan faiz mesajı 16/06/2024

- Spot piyasada elektrik fiyatları (16.06.2024) 16/06/2024

- Kripto paralara ETF piyangosu üçüncü kez çıkar mı? 16/06/2024

- “Uygun fiyat için kârlılıkları aşağı çekiyoruz” 15/06/2024

- Değişimin öncüsü “zes’’ logosunu yeniledi 15/06/2024

- Spot piyasada elektrik fiyatları (15.06.2024) 15/06/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ1 yıl önce

BANKA HABERLERİ1 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM6 ay önce

GÜNDEM6 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı