BANKA HABERLERİ

Bankaların e-haciz Vurgunu

Bankalar devletin çeşitli kurumlarına olan borç nedeniyle e-haciz koyduğu hesaptaki paralar bankalar tarafından vadesiz olarak kullanılıyor

BANKA HABERLERİ

Garanti BBVA’dan 3,5 trilyon TL’lik sürdürülebilir finansman taahhüdü

Garanti BBVA belirlediği 400 milyar TL’lik sürdürülebilir finansman hedefini, 2025’in ilk yarısında tamamladığını yeni hedefinin ise 2029 yılının sonuna kadar 3,5 milyar dolar olarak açıkladı.

BANKA HABERLERİ

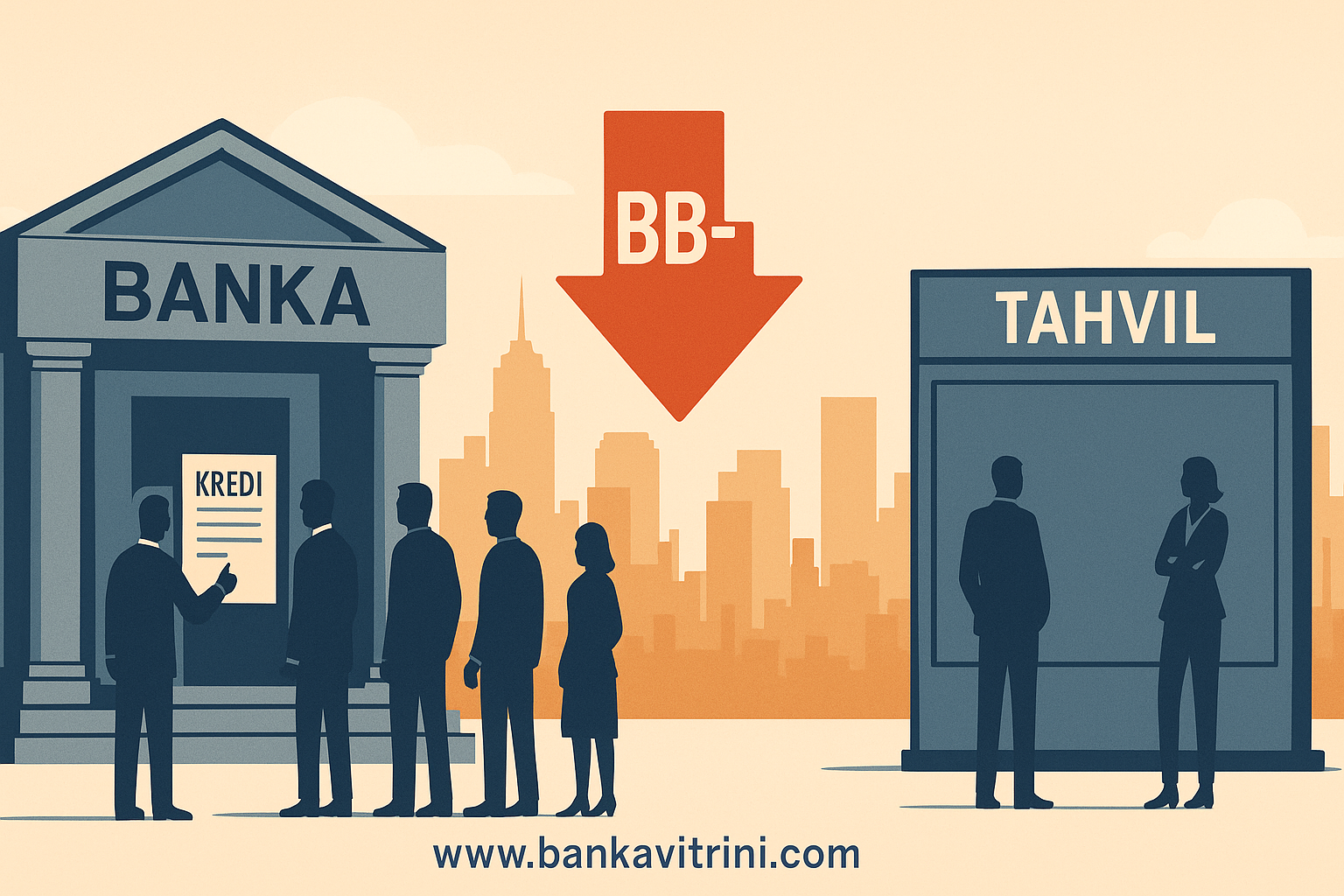

Tahvil Yerine Kredi: Türk Şirketlerinin Finansman Kaderi

Ali Coşkun

YÜKSEK BANKA KREDİLERİ

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı