GÜNDEM

BÜLTEN : Pelosi’nin ‘çantasında’ ne var?

Yayınlanma:

3 yıl önce|

Yazan:

BankaVitrini

- Yarın acaba ne yazacağım diye kara kara düşünürken, mali piyasalar yeni bir gündem maddesi ile kendilerini meşgul etmeyi her gün başarıyor. Dünün de hikâyesini ABD Temsilciler Meclisi Başkanı Pelosi yazmış oldu.

- Pelosi’nin çıkmış olduğu Asya turunda, Tayvan’ı da ziyaret etme konusunda ısrar edince, çok da gerekli olmayan bir diplomatik krizi kucağımızda bulurken, küresel piyasalar âdeta dün tüm gün diken üzerinde oturdu. Farkındaysanız, son dönemlerde jeopolitik risk algısı ciddi bir şekilde artış gösteriyor: Ukrayna, Tayvan, Kosova… Bu ‘yeni’ başlığa da önümüzdeki dönemde yatırım yaparken sıraladığımız kriterlerin arasında üst sıralarda yer vermeye özen göstereceğiz.

- Çin daha önce birçok kez, kendi toprağı olarak kabul ettiği Tayvan’ı ziyaret etmemesi konusunda Pelosi’yi uyarmasına rağmen, dün Pelosi’nin uçağı milyonlarca kişinin yakından takip etmesi ile Tayvan’a, Tayvan Hava Kuvvetleri eşliğinde ve 4 adet Amerikan savaş gemisinin de bölgeye uzaktan destek sağlaması ile indi. Flightradar24 aplikasyonu aşırı talep ile dün devre dışı kalırken, Çin, Tayvan etrafındaki hava sahasını sivil uçuşlara kapattığını açıkladı.

- ABD, Çin’in “askeri güç gösterilerinden” korkmayacağını söyleyerek aslında (Demokratlar) iç siyasette de bir adım atarken, Çin’e de gözdağı verilmiş oldu. Çin, 25 yıl içinde Tayvan’a yapılan en üst düzey ABD ziyaretini Tayvan Boğazı’nda barış ve istikrara tehdit olarak kınayarak, bir dizi askeri tatbikatla karşılık verdi. Çin, ABD’nin Pekin büyükelçisini çağırırken, Tayvan’dan yapılan birçok tarımsal ithalatın askıya alındığını duyurdu. Kısa sürede somut bir adım yerine gövde gösterisi şeklinde bir tepkinin geliştiğini de not etmek gerekiyor. Lâkin, net olan tek şey var o da Tayvan Boğazı’nda tansiyon artık daha yüksek seyredecek.

- Kasım seçimleri öncesi çok zayıf bir profil çizen ABD Başkanı Biden, dün El-Kaide’nin lideri al-Zawahiri’yi düzenlenen bir drone saldırısı ile öldürdüğünü bizzat canlı yayında kamuoyu ile paylaşılması ardından Pelosi’nin de 25 yıl sonra bölgeye yaptığı ilk ziyareti, ABD’den gelen art arda açılımlar olarak ele almak istiyoruz.

- Pelosi, Çarşamba günü Tayvan parlamentosuna hitap ederken, Tayvan’ı dünyanın en özgür toplumlarından biri olduğu için takdir ediyoruz” dedi. Pekin’i çileden çıkaran ziyaret sırasında cumhurbaşkanı ve insan hakları aktivistleri ile de görüşeceği açıklanırken, özerk adaya ABD’nin sarsılmaz bağlılığını gösterdiğini söyledi. Pelosi, parlamentolar arası işbirliğinin artırılması çağrısında da bulundu. Amerikan çip endüstrisini Çin ile rekabet edebilmek için güçlendirmeyi amaçlayan yeni ABD mevzuatının “ABD-Tayvan ekonomik işbirliği için daha fazla fırsat sunduğunu” söyledi. Not etmek gerekirse, Güney Kore ardından Tayvan mikroçip üretiminde ikinci sırada yer alıyor!

- Tayvan’a giden son ABD Meclis Başkanı 1997 yılında Newt Gingrich’ti. 1997’den sonra, ilk kez üst düzey bir Amerikalı siyasetçinin Tayvan’a gitmesine Çin büyük tepki gösterirken ve jeopolitik risk algısı bozulurken, dün piyasaların kaydettiği satıcılı seyir arkasında sadece Tayvan konusunun da bulunmadığını not edelim.

- FED cephesinden 3 yetkili, izlenen ‘politikayı’ daha kısıtlayıcı hale getirme ihtiyacı konusunda kararlı olduklarını söyledi. FED politika yapıcılarının, faiz oranlarını ekonomik aktiviteyi önemli ölçüde frenleyecek ve 1980’lerden bu yana en yüksek enflasyona engel olacak bir düzeye çıkarmak konusunda kararlı ve “tamamen birleşmiş” durumda olduklarını söyledi.

- San Francisco FED Başkanı Daly, merkez bankasının enflasyonu düşürme çalışmalarının neredeyse bitmediğini ve enflasyonu kırk yılın en yüksek seviyesinden düşürmek için hâlâ “uzun bir yol” olduğunu söyledi. FED’in 2023’ün ilk yarısında rotayı tersine çevireceği ve faiz oranlarını düşürmeye başlayacağı beklentileri, FED fon vadeli (futures) işlem fiyatlarına yansıdığı gibi önemli ölçüde azalırken, önümüzdeki ay 75 baz puanlık bir artış olasılığı önemli ölçüde yükseldi. FED’in izlediği politika duruşuna en hassas ve duyarlı olan 2 yıl vadeli devlet tahvil getirisi, 20 baz puan artarak yaklaşık iki ayın en yüksek seviyesini gördü. Not etmek gerekir ki, 2 yıl vadeli getiri ile (%3,02) ; 10 yıl vadeli getiri (%2,71) arasındaki fark açılmaya devam ediyor.

- Asya borsaları dün güne %2 civarında düşüşle başlaması ardından, Avrupa ve ABD borsaları da günü düşüşle tamamladı. Risk iştahını zayıf seyrettiği dünkü günde, piyasaların barometresi konumunda VIX (korku endeksi) son günlerde yukarı yönlü bir seyir izlese de, henüz piyasaların aşırı bir şekilde tedirgin olmadığın gösterdi.

- Dünya borsalarının yönünü eksiye çevirmesi ile BİST100 endeksi de dün günü %0,3 oranında ekside tamamladı. USDTRY kuru ise alışık olduğumuz üzere bir günü daha kamunun kontrolünde psikolojik eşik olan 18’in hemen altından tamamladı.

- Bugüne dönersek, menüde sabah saatlerinde TÜİK Temmuz ayı enflasyon rakamları ilk sırada yer alıyor. Anketlere göre aylık TÜFE artışının %3 civarında sonuçlanması bekleniyor. Bu yönde bir gerçekleşme ile yıllık manşet TÜFE enflasyonu %80 seviyesini aşacaktır. Enerji başlığı ile boğuşan ve elektrik faturalarının şirazesinden çıktığı KKTC’de ise İstatistik Kurumunun enflasyon rakamları (Haziran’da %110 devirmişti) merakla bekleniyor.

- Makroekonomik veri takvimi bugün yoğun görünüyor. Her ne kadar içeride enflasyon verileri ilk sırada olsa da; dışarıda ise OPEC+ toplantısı takip edilecek. Brent cinsi ham petrolün varil fiyatı psikolojik seviye 100 dolar civarından güne başlıyor. Almanya, ABD ve Euro Bölgesinde hizmetler PMI verileri, Euro bölgesinde ise perakende satışlar, ABD ISM verileri yakından takip edilecek.

- Tahıl anlaşması kapsamında Ukrayna’dan yola çıkan ilk gemi İstanbul Boğazına ulaştı. Bu haberle birlikte uluslararası tahıl fiyatlarında bir miktar düşüş kaydedildi. Buğdayın bushel fiyatı bu sabah 778 centten işlem görüyor. Teknik mânâda daha da aşağıda 750 cent seviyesine dikkat edilebilir.

- Asya borsalarında dünkü sert satışlar ardından bu sabah hafif de olsa hâkim renk yeşil. Pasifiğin diğer ucunda da benzer bir tablo görülüyor. FED’in enflasyonu dizginlemek konusunda kararlı duruşu ile kısa vadeli tahvil faizlerinde görülen yükseliş, kıymetli madenler üzerinde bir nebzde de olsun baskı kurmuş gibi görünüyor. Gümüşte yukarıda 20,80 ; altında ise 1,835 dolar hedefi ile uzun pozisyonlarımızı korumaya devam ediyoruz. USDTRY cephesinde ise 17,88 seviyesinden kâr al çalıştırarak çıktığımız uzun pozisyonlar ardından şimdilik kenarda bekleyerek gelişmeleri takip etmeyi tercih ediyoruz.

İKTİSATBANK

İlginizi Çekebilir

GÜNCEL

Faizde geri sayım: Rezervler güçleniyor, TL ilgisi artarken gözler TÜFE’de

Yayınlanma:

2 gün önce|

03/07/2025Yazan:

BankaVitrini

Türk mali piyasalarında CHP davası sonrası olumlu hava dün de korundu. TL ve TL cinsi finansal varlıkların büyük bir kısmı, Türkiye’de siyasi iklimin değiştiği 19 Mart öncesi döneme geri döndü. Borsa İstanbul haftanın ilk üç gününde %8,4 yükselirken, iki yıl vadeli gösterge tahvilin bileşik faizi de %39,3 seviyesine kadar geriledi. TCMB’nin yaklaşık iki hafta sonra düzenleyeceği olağan PPK toplantısında anlamlı bir faiz indirimine soyunacağı yönünde beklenti -bizler 350 baz puan indirimle politika faizinin %42,50 seviyesine geleceğini ve koridorun daha simetrik bir görünüm kazanacağını düşünüyoruz- hisse senetlerine de alım getirdi. Faizin gerilemesinin sanıldığının aksine bankacılık sektörü için iyi bir şey olmasının da yardımı ile, Borsa İstanbul bankacılık endeksi geride bıraktığımız haftayı da dikkate alırsak %20 yükseldi.

Türkiye’nin yabancı indinde risklerini yansıtan CDS primi 285 baz puan ile 20 Mart’tan bu yana en düşük seviyeye gerilerken, USDTRY kuru da dün 39,80 seviyesinin altına gerileyerek TL ilgisini teyit etti. Her ne kadar siyasi cepheden gelen kafa karıştırıcı minvalde haberler gündemde yer tutsa da, genel hatları ile yurt içi siyasi risklerin azalmaya meyil tutması ile TCMB’nin de net yabancı para pozisyonu ciddi anlamda iyileşti. Sayıların dili ile konuşursak, 1 Temmuz valörlü işlemlerde, net yabancı para pozisyonu 7,6 milyar dolar artarken, manşet rakam da 28,1 milyar dolar seviyesine yükselerek son dönemlerin zirvesini test etti. Hatırlanacağı üzere, 19 Mart’tan hemen önce 61 milyar doları aşan manşet rakam, 28 Nisan tarihinde, TL’den uzaklaşan yatırımcıların döviz talebi ile 7,6 milyar dolar seviyesine kadar gerilemişti. TCMB’nin döviz rezervlerini güçlendirmesini, tıpkı bir ordunun silah envanterini güçlendirmesi olarak yorumlayabiliriz. Pazartesi günü TCMB’nin olumlu hava ile birlikte döviz alımına aniden başlaması, piyasada TL fazlalığına da sebebiyet verdi. Bankalar bir hafta vadeli %46 faizle repoya yüklendikleri bir ortamda, döviz satışı sonrasında ellerinde fazla TL kalınca, TL REF geçici de olsa %46 seviyesinin altına indi!

Büyük resmi konuşmak gerekirse, her ne kadar siyasi cephede belirsizlikler hâkim olsa da, 8 Eylül tarihine kadar önümüzde yaz dönemi ve büyük bir zaman dilimi olduğunu göz ardı etmemek gerekiyor. TCMB’den yıl sonuna kadar düzenlenecek dört olağan toplantıdan beklenen 1100 baz puan faiz indirimi, enflasyonun %30 seviyesinin hemen altına inme ihtimali, TL tahvillere yönelik alım iştahını desteklerken, uzun bir süredir oldukça negatif ayrışan hisse senetlerine de alım getirdi. Türk Lirası faizin (USDTRY kuru ile karşılaştırıldığında) yatırımcısına reel getiri sunmaya yaz ayları boyunca devam edeceğini düşünüyoruz. Lâkin, dün Ticaret Bakanlığı’nın açıkladığı öncü verilere göre, Haziran ayında dış ticaret açığı geçen yılın aynı dönemine göre %38,8 artarak 8,2 milyar dolar oldu. Bu bozulmada yaşanan jeopolitik gelişmelerin enerji fiyatları üzerinden rol oynadığını düşünüyoruz. Reel değerlenme politikası ile dezenflasyon sürecine destek verilmek istense de, son üç ayın ortalaması 9 milyar dolar açığa işaret ederek rekabet gücünde ciddi bir aşınma yaratarak dış ticaret açığını da anlamlı düzeyde artırdığını göz ardı etmemek gerekiyor!

TL ve TL cinsi varlıklara yönelik olumlu tonumuzu yine de korumaya devam ediyoruz. Hisse senetlerinde pozisyon artırılabileceğini düşünüyoruz. Bankacılık hisseleri ve inşaat sektörü ile ilintili hisselere alıcı gözle bakılması gerektiğini düşünüyoruz. CHP davası sonrası olumlu havanın yarattığı iyimserliğe dem vurarak salı günü bültenimizin manşetini “Ankara’dan abim geldi evde bir ‘bayram’ havası” diyerek hisse senetlerinde var olan coşkuya işaret etmek suretiyle piyasaların Ankara’yı yani TCMB’ye beklediğinin altını çizmiştik. Bugün TL faizlerin geleceğine yönelik önemli bir veriyi birazdan hep birlikte göreceğiz. TÜİK, saat 10.00’da Haziran ayı enflasyon oranları açıklanacak. Piyasaların medyan tahmini TÜFE’nin aylık bazda %1,6 artış kaydetmesi, yıllık rakamın da %35,4 seviyelerinde yatay kalması yönünde. Olumlu bir sürpriz ihtimalini de göz ardı etmiyoruz.

Dönelim yurt dışına… ABD Başkanı Trump, 9 Temmuz tarihinde tarifelerin devreye girmesinden önce Vietnam ile ticaret anlaşması yapıldığını duyurarak, Vietnam menşeli birçok ürüne uygulanacak gümrüğü %46 yerine %20 olarak belirledi. Çin menşeli ürünlerin Vietnam üzerinden geçişi ise %40 vergiye tabi tutulacak. Anlaşma kapsamında ABD, Vietnam’a sıfır gümrükle ihracat yapabilecek ve özellikle büyük motorlu araçlara öncelik tanınacak. Ancak detaylar belirsizliğini koruyor. Bu adımın Vietnam’ın Çin’e karşı denge arayışında ABD ile ilişkilerini sürdürme stratejisine de katkı sağladığını düşünüyoruz.

Temsilciler Meclisi’ndeki Cumhuriyetçiler, Trump’ın kapsamlı vergi indirimi ve harcama paketini 4 Temmuz’a kadar yasalaştırmak amacıyla son oylamaya yaklaşıyor. Yaklaşık 3,4 trilyon dolarlık maliyetiyle borcu büyütecek yasa tasarısı, Cumhuriyetçiler içindeki bazı muhafazakâr isimlerin itirazlarına rağmen, Trump’ın baskısıyla kritik önemdeki prosedürel oylama 220-212 ile geçti. Yasa tasarısı, Trump’ın 2017’de başlattığı vergi indirimlerini uzatıyor, göçmenlik denetimlerini sıkılaştırıyor ve yeşil enerji teşviklerini kaldırıyor. Tasarının geçmesi Trump için büyük bir iç politika zaferi anlamına gelecek.

Trump ile Elon Musk arasında kılıçların yeniden çekilmesi sonrasında, dün Tesla’nın ikinci çeyrek sonuçların farklı bir gözle takip edildi. Teslimatlarının %13,5 düşerek analist beklentilerinin altında kaldığını ve şirketin üst üste ikinci yılda da satış düşüşü yaşama ihtimalini artırdığını gördük. Yılın ikinci yarısında büyüme hedefini tutturmak için 1 milyondan fazla araç teslim etmesi gereken Tesla, Çin’de yenilenen Model Y ile toparlanma sinyalleri verse de, Trump’ın vergi reformu kapsamında elektrikli araç teşviklerinin kaldırılması riski ve Elon Musk’ın sağ eğilimli siyasi duruşu, özellikle ABD ve Avrupa’daki talebi olumsuz etkiliyor. Hisseler yılbaşından bu yana %20 düşüş kaydetti.

Trump politikaları nedeniyle doların değer kaybı özellikle EUR’ya karşı devam ederken, dün İngiltere Maliye Bakanı Reeves’in parlamento oturumunda gözyaşlarını tutamaması, kraliyet aslanı Sterlin üzerinde baskı yarattı. Başbakan Starmer, Reeves’e tam destek verirken, Reeves’in duygusal tepkisi, bir gün önce hükûmetin sosyal yardım reformlarında geri adım atmasıyla bütçede oluşan açık nedeniyle yaşanan siyasi gerilimin ardından geldi. Piyasalar, Reeves’in görevden alınabileceği endişesiyle sterlini ve tahvilleri sert şekilde sattı. Bir önceki gün dolar karşısında 1,38 seviyesine dayanarak son dört yılın zirvesini test eden GBPUSD paritesi, 1,36 seviyesinin altına gerilerken, uzun vadeli tahviller sert sayılabilecek bir satış baskısı ile karşı karşıya kaldı. Mali disiplin vurgusuyla tanınan Reeves, bütçedeki açığın alternatif vergi artışı veya harcama kesintileriyle kapatılmak zorunda kalabileceği eleştirileriyle karşı karşıya kalırken, Reeves’in görevine devam edeceği vurguladı. İngiltere Maliye Bakanı Liz Truss benzeri yaşanan dünkü gelişmeleri yakından takip edeceğiz. GBPUSD paritesinde sert geri çekilme ile GBPTRY kuru da dün 54 seviyesinin hemen altını test etti.

ABD borsaları geceyi yükselişle tamamlarken, yeni günün veri takvimi oldukça yoğun görünüyor. ABD piyasalarının yarın tatil nedeniyle kapalı konumda olmasına paralel, her ayın ilk cuması açıklanan ve ABD ekonomisinin gidişatı hakkında en önemli bilgileri sunduğuna inanılan tarım dışı istihdam verisi bugün KKTC saati ile 15.30’da açıklanacak. Öncesinde dün açıklanan özel sektör istihdamı pandemiden sonra sonra ilk kez azalma kaydetti! FED’in görev tanımında fiyat istikrarının yanı sıra tam istihdam görevi de olduğunu düşünürsek, bugün açıklanacak verinin önem arz edeceğini düşünüyoruz. Vadeli kontratlara göre, yıl sonuna kadar FED’den beklenen faiz indirimi 67 baz puan. FED’in bu ay faiz indirimi yapma ihtimali piyasa fiyatlamalarında %25 seviyesinde kalırken, zayıf bir istihdam verisi ile bu oran hızla yükselebilir!

ABD istihdam raporunun yanı sıra, gözler yukarıda da değindiğim üzere Trump’ın büyük vergi indirimi ve harcama paketinin Temsilciler Meclisinden geçip geçmeyeceğinde olacak. Çin’in hizmet sektörü aktivitesi, Haziran ayında zayıflayan talep ve ihracat siparişlerindeki düşüşle birlikte son dokuz ayın en yavaş büyümesini kaydetti. ABD ile geçici ticaret ateşkesi sürse de yüksek tarifelerin Çin’in ihracat baskısını artırdığını ve iç talep yetersizliğinin büyüme üzerinde temel bir engel olmaya devam ettiğini görüyoruz. Asya borsaları da yoğun gündem nedeniyle bu sabah karışık bir seyir izliyor. Hong Kong borsası zayıf verilerin gölgesinde %1 gerilerken, YEN’in değer kazanıma paralel Tokyo borsası Nikkei önemli bir değişim kaydedemedi. Altının ons fiyatı 3,350 dolar seviyelerinde yatay bir seyir izlerken, gümüş 36,50 dolar seviyesine toparlandı. Direnişin parası bitcoin ise yeniden 109bin dolar seviyesine yaklaştığını görüyoruz. Bitcoin cephesinde ilk nazarda 109bin dolar üzerinde haftalık kapanış, akabinde de 113bin doların aşılması ile asıl hareketin başlayacağını düşünüyoruz. Fiat para sistemine yönelik güven bunalımı ile arzı sabit fiziki enstrümanlara yönelik olumlu tonumuzu koruyoruz.

Emre Değirmencioğlu

GÜNCEL

Hazır Beton Sektöründe Sarsıntı: Teknik Beton Konkordato İlan Etti

Yayınlanma:

2 gün önce|

03/07/2025Yazan:

BankaVitrini

Türkiye’nin hazır beton, çimento, alçı ve kireç üretiminde faaliyet gösteren önemli oyuncularından biri olan TEKNİK BETON TURİZM İNŞAAT MADENCİLİK SANAYİ VE TİCARET A.Ş., yaşadığı mali darboğaz nedeniyle konkordato talebinde bulundu. Bursa 1. Asliye Ticaret Mahkemesi, 30 Haziran 2025 tarihli kararıyla şirkete 3 aylık geçici mühlet tanıdı.

Mahkeme Kararı ve Sürecin Özeti

-

Mahkeme: Bursa 1. Asliye Ticaret Mahkemesi

-

Esas No: 2025/782

-

Karar Tarihi: 30/06/2025

-

Geçici Mühlet Süresi: 3 Ay

-

Konkordato Komiserleri:

-

Engin Dinçeli (mali konular uzmanı)

-

Deniz Çalışkan

-

Av. Şeyma Nur Kıhtır

-

Karar kapsamında, borçlu şirketin taşınır ve taşınmaz tüm mal varlıklarının üçüncü kişilere devri yasaklandı. Mahkeme izni olmaksızın rehin tesis edilemeyecek, kefil olunamayacak ve ücretsiz tasarruf işlemleri yapılamayacak.

Geçici Mühletin Hukuki Sonuçları

İcra ve İflas Kanunu’nun (İİK) 288. maddesi gereğince, geçici mühlet kesin mühletin sonuçlarını doğurur. Bu kapsamda:

-

6183 sayılı yasa kapsamında yapılan takipler dahil olmak üzere tüm takip işlemleri durduruldu.

-

Yeni icra ve iflas takipleri başlatılamayacak.

-

Bu tedbirler, yalnızca rehinli ve İİK 206/1 kapsamındaki imtiyazlı alacakları kapsamaz.

Sektörün Genel Görünümü

İnşaat sektöründeki durgunluk, artan hammadde maliyetleri, yüksek faiz oranları ve kamu ihalelerinde yaşanan yavaşlama; özellikle hazır beton ve yapı malzemeleri üreten firmalar üzerinde baskı oluşturmaktadır. Enerji maliyetlerindeki artışlar ve kur dalgalanmaları da finansal yükü artırmıştır. Bu nedenlerle Teknik Beton’un konkordato süreci, sektör geneline dair önemli bir işarettir.

Alacaklılara Duyuru

Şirketten alacaklı olduğunu iddia eden kişi ve kuruluşlar, ilan tarihinden itibaren 7 gün içinde itiraz dilekçesiyle birlikte mahkemeye başvurabilir. Bu süre zarfında konkordato koşullarının oluşmadığı yönündeki deliller de sunulabilir.

Erol Taşdelen

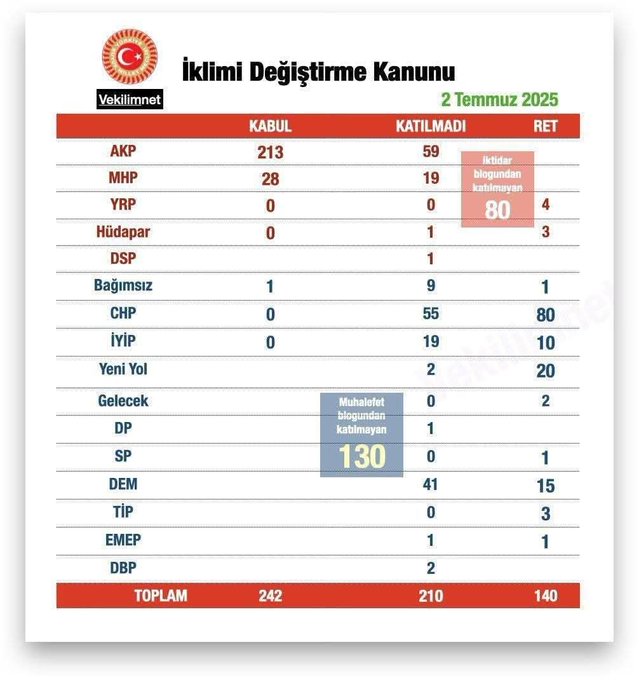

İklim Değişikliği Kanunu Meclis’ten Geçti: Hayatımız Nasıl Değişecek?

Yayınlanma:

2 gün önce|

03/07/2025Yazan:

Erol Taşdelen

Türkiye Büyük Millet Meclisi’nde kabul edilen İklim Değişikliği Kanunu, çevre politikalarında yeni bir dönemin kapılarını aralıyor. Kanun; sanayiden tarıma, enerji üretiminden günlük yaşama kadar çok geniş bir etki alanına sahip. Peki, bu yasa yürürlüğe girdikten sonra hayatımızda neler değişecek?

1. Karbon Yönetimi ve Emisyon Ticaret Sistemi Geliyor

Yeni kanun ile birlikte artık sanayi ve enerji gibi yüksek emisyon üreten sektörler için karbon emisyonu izni alma zorunluluğu getirildi. İzin almadan faaliyet gösteren işletmelere ağır para cezaları uygulanacak.

Ayrıca Emisyon Ticaret Sistemi (ETS) kurulacak. Bu sistem sayesinde işletmeler karbon salım haklarını alıp satabilecek, “karbon piyasası” resmen doğmuş olacak. Avrupa Birliği’nin Sınırda Karbon Düzenleme Mekanizması (SKDM) ile uyumlu bu sistem, ihracat yapan firmaların rekabet gücünü koruması açısından da kritik.

2. Yeni Kurumsal Yapılar ve Yetkiler

Kanunla birlikte İklim Değişikliği Başkanlığı daha güçlü bir yapıya kavuştu. Başkanlık artık doğrudan veri toplayacak, denetim yapacak, raporlama zorunluluğu getirebilecek. Her yıl güncellenen Ulusal İklim Eylem Planı, Türkiye’nin net sıfır emisyon hedefine yönelik yol haritasını oluşturacak.

Yerel düzeyde ise valilerin başkanlığında kurulacak İl İklim Koordinasyon Kurulları, iklim değişikliğiyle mücadeleyi sahaya indirecek.

3. Yeni Bir Fon Kaynağı: Karbon Gelirleri

Emisyon izinlerinden, cezai yaptırımlardan ve karbon ticaretinden elde edilecek gelirler, doğrudan “iklim projeleri” için kullanılacak. Bu amaçla döner sermaye işletmesi kurulacak ve yeşil dönüşüm, yenilenebilir enerji, enerji verimliliği gibi projeler desteklenecek.

Bu sayede devlet, çevresel politikalarını sadece bütçeden değil, aynı zamanda karbon piyasasından fonlayabilecek.

4. Tüm Sektörlerde Dönüşüm Zorunluluğu

İklim Kanunu yalnızca çevre politikalarını değil; enerji, tarım, sanayi, ulaştırma, ormancılık ve atık yönetimi gibi tüm sektörleri etkiliyor. Örneğin:

-

Tarımda: İklime dirençli ürün desenleri ve kuraklık riskine göre planlama yapılacak.

-

Sanayide: Temiz teknolojiye geçmeyen işletmeler hem cezai hem ticari kayıplarla karşılaşacak.

-

Ulaştırmada: Emisyonsuz araçlar, elektrikli ulaşım sistemleri teşvik edilecek.

5. İşletmelere Yeni Yükümlülükler

Tüm firmalar, emisyon verilerini kayıt altına almak, raporlamak ve belirli eylem planlarına uymak zorunda olacak. Bu yükümlülüklere uymayanlara idari para cezaları, faaliyet izni iptali gibi yaptırımlar uygulanabilecek.

Bu durum, özellikle ihracat yapan firmalar için hayati önemde. Zira Avrupa Birliği, karbon vergilendirmesi uygulayan firmaları “düşük riskli” kabul edecek.

6. Sosyal Etki ve “Adil Geçiş” Politikası

Yasa kapsamında “adil geçiş” kavramı da hukuk sistemine girdi. Fosil yakıtlardan vazgeçerken, bu sektörlerde çalışan işçilerin mağdur olmaması, istihdam kaybı yaşanmaması için sosyal destek ve eğitim politikaları uygulanacak.

Hayatımızda Neler Değişecek?

-

Enerji ve ulaşım maliyetleri artabilir, çünkü karbon fiyatlaması ürünlere yansıtılacak.

-

Yeni iş kolları doğacak: karbon denetçiliği, iklim danışmanlığı, yeşil enerji üretimi gibi alanlarda istihdam artacak.

-

Tüketiciler, daha çevreci ürünlere yönelmek zorunda kalacak.

-

Belediyeler, yerel iklim uyum projeleri yürütmekle sorumlu olacak.

-

Firmalar, çevreye duyarlı üretim modellerine geçmek zorunda kalacak.

İklim Değişikliği Kanunu, Türkiye’nin çevre ve enerji politikasında bir dönüm noktasıdır. Bu yasa ile birlikte hem kamu hem özel sektör, çevresel sorumluluklarını daha sistematik ve yasal çerçevede yerine getirmek zorunda kalacak. Bu süreç ilk etapta maliyetli ve zorlayıcı gibi görünse de, uzun vadede Türkiye’nin sürdürülebilir büyüme vizyonuna katkı sunacak köklü bir değişimi beraberinde getirecektir.

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (853)

- BANKA ANALİZLERİ (141)

- BANKA HABERLERİ (3.155)

- BASINDA BİZ (60)

- BORSA (456)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.858)

- GÜNCEL (3.280)

- GÜNDEM (3.216)

- RÖPORTAJLAR (48)

- SİGORTA (134)

- ŞİRKETLER (2.271)

- SÜRDÜRÜLEBİLİRLİK (480)

- VİDEO Vitrini (19)

- YAZARLAR (1.078)

- Ali Coşkun (28)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (27)

- Dr. Abbas Karakaya (66)

- Erden Armağan Er (45)

- Erol Taşdelen (577)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (64)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (42)

- Onur ÇELİK (37)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (9)

- Süleyman Çembertaş (17)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Finansal Çöküşe Giden Yol: Bu 5 Riski Tanıyor musunuz?

Yes, Chef!” ile Yönetmek: Bir Diziden Alınan Liderlik Dersleri

Tribünler TCMB’yi çağırıyor: Enflasyonda kırılmamın ilk işaretleri…

SURİYELİLER DÖNMÜYOR ÇÜNKÜ…

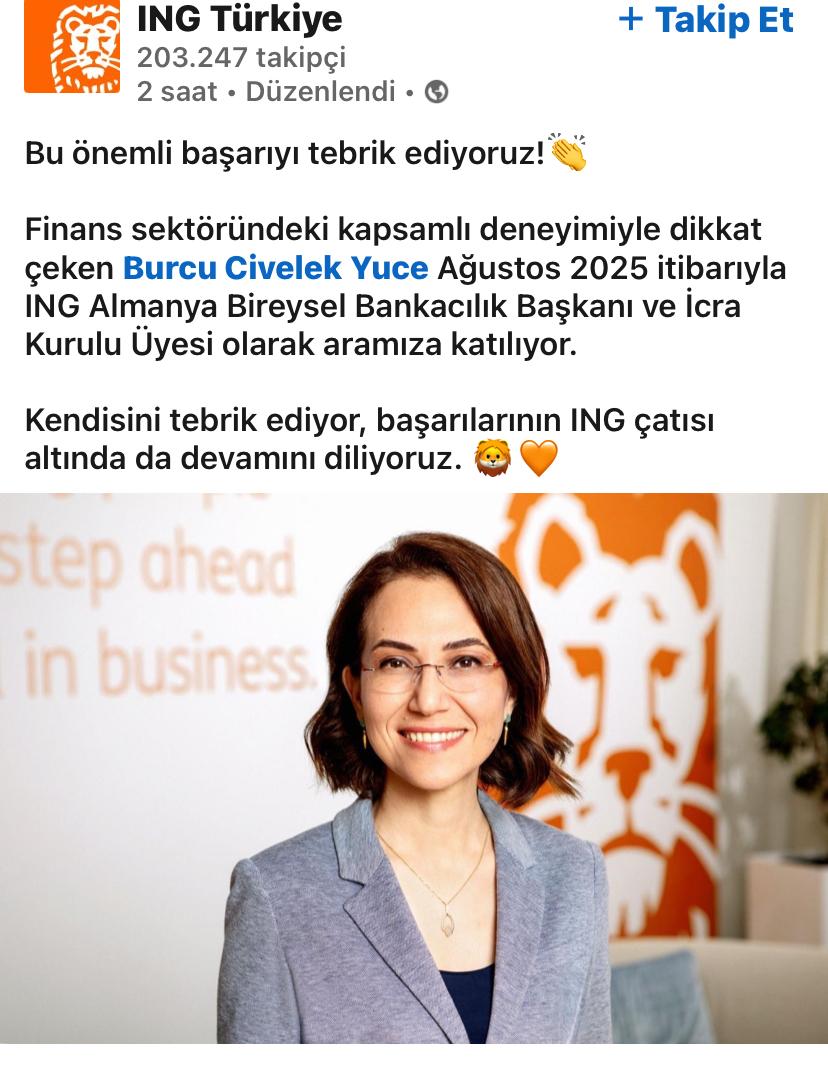

AKBANK’TA ŞOK AYRILIK, ING’YE GEÇİYOR

Türkiye ile Çin Arasında Yeni Dönem: ICBC Turkey, Resmi RMB Takas Bankası Oldu

Faizde geri sayım: Rezervler güçleniyor, TL ilgisi artarken gözler TÜFE’de

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

İsrail İran’a Neden Saldırdı?

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

Enflasyon Kaygısına Göre Gelir Gruplarının Harcama Davranışları

AKBANK 3,4 milyar TL Takipteki Alacaklarını sattı

İsrail-İran Savaşının Türkiye’ye Etkileri

Sermaye kediye mi yüklendi?

- ON NUMARA SONUÇLARI 4 TEMMUZ 2025: Milli Piyango Online ile On Numara sonuçları açıklandı mı, nasıl öğrenilir? 04/07/2025

- SON DAKİKA | Borsa günü yükselişle tamamladı 04/07/2025

- YENİ TEKNİSYEN MAAŞI NE KADAR? 6 Aylık Enflasyon Farkı Sonrası Teknisyen Maaşı Ne Kadar Oldu? İşte Zamlı Maaş Tablosu 04/07/2025

- YENİ HEMŞİRE MAAŞI NE KADAR? 6 Aylık Enflasyon Farkı Sonrası Hemşire Maaşı Ne Kadar Oldu? İşte Zamlı Maaş Tablosu 04/07/2025

- TEMMUZ AYI PROFESÖR MAAŞI NE KADAR? 6 Aylık Enflasyon Farkı Sonrası Profesör Maaşı Ne Kadar Oldu? İşte Zamlı Maaş Tablosu 04/07/2025

- ASGARİ ÜCRET ZAMMI: Temmuz'da Asgari ücrete ara zam gelecek mi? Asgari ücret ara zammı ne kadar olacak? 04/07/2025

- Zeren Group Holding, Alfemo’yu satın aldı 04/07/2025

- Resmi Gazete'de bugün (05.07.2025) 04/07/2025

- Binance TR kripto çekim işlemlerini yeniden yapılandırdı 04/07/2025

- AB Komisyonu'dan 50 şirkete olumsuz yapay zeka yanıtı 04/07/2025

- Türkiye Sigorta sağlıkta beş ayda 8,2 milyar liralık prim üretti 04/07/2025

- TCMB: Haziran'da gıda fiyatları sınırlı bir oranda geriledi 04/07/2025

- Bir hisseye kredili işlem yasağı 04/07/2025

- Rekabetten Spotify hakkında inceleme 04/07/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı