Murat Şenol

Dosya : Türkiye’de ‘Özel Sandık’ sorunu-3

Murat ŞENOL tüm yönleri ile ele aldığı Türkiye’de Özel Sandık sorunun son bölümünde Özel Sandıkların geleceğini ele alıyor. Sandıklar devam edecek mi, kaçınılmaz olarak SGK’ya mı devir olacak?

Yayınlanma:

4 yıl önce|

Yazan:

Murat Şenol

Bir sigortalıya kaç çalışan düşüyor?

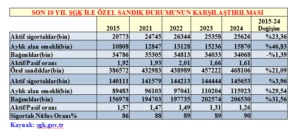

2020 yıl sonu SGK resmi web sitesi verilerine göre; ülkemizde toplam emekli ve aylık alan sayısı 12.490.714 çalışan sayısı ise 23.344.574’dir. Aktif/pasif oranı Türkiye genelinde 1.87’dir. Oysa sosyal güvenlik kurumunun dengeyi sağlaması için öngörülen ideal oran, her bir emekliye dört sigortalı çalışan şeklindedir. Aynı dönemde özel emekli sandıklarının aktif sigortalılar sayısı 141.678 iken aylık alanlar 94.972, Bağımlılar ise 191.825’dir.sistem içinde bulunan kişi sayısı 428.475’dir. SGK sistemindeki aktif/pasif oranı 1.87 iken özel emeklilik sandıklarında bu oran 1.49‘dur. (Bilgi kaynağı: www.sgk.gov.trSosyal Güvenlik Kurumu Aylık Bülteni Sigortalı İstatistikleri, Tablo- 3 Sosyal Güvenlik Kapsamı)

Aktif/Pasif oranı bakımından özel emeklilik sandıklarında, ülke genelindeki sosyal güvenlik sistemine göre daha da kötü bir durum söz konusudur. Özel emeklilik sandıklarında aktif pasif oranı; 2002 yılında 0.92 iken banka ve sigorta sektörünün büyüdüğü dönemlerde , 2009 yılında 1.33, 2016 yılında 1.63’e kadar çıkmıştır. Daha sonra düşmeye başlayıp 2020 sonu itibariyle 1.49 seviyesine gerilemiştir. Pandemi sonrası işten çıkarmaların artması halinde bu oran 2009’daki oranlara, hatta ileriki yıllarda 2002 seviyelerine yakınsayabilecektir o halde sistem üzerindeki riskler daha da artacaktır.

Bankacılıkta Dijitalleşme Sandıkları nasıl etkiler?

Teknolojinin hızla gelişerek bankacılık ve sigortacılıkta dijitalleşmenin, insan kaynağına olan ihtiyacı düşürdüğü, şube sayısının azaldığı (Bankacılık sektöründe 2020 yılında 258 şube kapandı, 3.392 personel azaldı) ekonomilerin eski hızda büyümediği, nüfus artış hızının eski oranlarda olmadığı, ortalama insan ömrünün yükseldiği ve benzeri koşulların birlikte ya da ayrı ayrı oluşmasının beklendiği gelecek yıllarda, aktif/pasif iştirakçi oranı kuvvetle muhtemel hızla düşecektir. O halde sandıkların yönetilebilmesi zorlaşacağından, devirleri kaçınılmaz hale gelecektir.

Sandıklarda ya devir yapılsın ya da iyi denetlensin

Yasama ve Yargı üzerine düşeni yapmış olup artık yetki Yürütme erkine kalmıştır. Yürütme erki de bu devirleri nedensiz ve süresiz bekletmekte, gereken yasal denetimleri yerine getirmemektedir. Belirsizliğin ve Denetimsizliğin bir an önce giderilebilmesi sandık üyeleri tarafından beklenmektedir. Bu sandıkların içinde elbette iyi yönetilenler olabilir. Ancak şeffaflığın ve denetimin olmadığı, gerçekçi olmayan bir aktüer orana göre yükümlülüklerin hesaplandığı bir durumda iyi olanları anlamak zordur, devirlerin olması gerekiyorsa bir an önce olması, gerekmiyorsa yasanın öngördüğü ama yıllardır yapılmayan denetimlerin mevzuat gereği etkin bir şekilde yapılması, evrensel aktüeryal ilkelere göre hesaplamalarının yapılması, düzgün çalışanların varsa denetimlerinin yapılarak devam edilmelerinin sağlanması gerekir. Yoksa istihdam eden kuruluşlar KAP’a bildirilen dönemsel faaliyet raporlarında gerçekçi olmayan faiz oranlarında yükümlülüklerini hesaplayıp Teknik ve Fiili açık yoktur şeklinde kamuoyuna açıklamalar yaparak gerçeğin üstünü örtemezler. Bu konuda kamu otoritesi, gecikmeksizin denetim görevini yerine getirilmeli ve çıkan faaliyet sonuçlarını kamuoyuna açıklamalıdır. Zira bu sandıklar sosyal güvenlik sisteminin bir parçası olduğundan yükümlülüklerini yapamaz duruma geldiğinde kamu sosyal güvenlik sistemine dahil edilmek zorunda zaten kalınacağı için şimdiden alınması gereken önlemlerin tespit edilmesi, finansal sürdürülebilirliklerini bozacak şekilde alabilecekleri kararların sınırlarının çizilmesi kamuya gelecek yükü de hafifletecektir.

Sandık olayı Teknik ve Fiili açıklar için karşılık ayrılmalıdır

Gerçekçi bir faiz oranını esas alınarak yapılacak hesaplama sonucu, Teknik ve Fiili açıkların oluşması halinde yasa gereği iştirakçi kuruluşlardan (bankalar, sigorta şirketleri ve TOBB) süreç içinde tahsili, SGK emeklilerin hakları üzerinde var olan, özel sandık emeklilerinin ve aktif çalışanların haklarının ise güvence altına alınarak banka bilançolarında karşılık ayrılmasının, sağlanması gerekir. Aksi halde bu özel emeklilik sandıkları ile ilgili şimdilik 428.475 olan kişi sayısı zaman içinde daha da artacak ve ilerde daha da büyük hak kayıplarına uğraması durumu ile karşı karşıya kalınabilecektir.

Murat Şenol – Ekonomist

İlginizi Çekebilir

-

SOSYAL GÜVENLİK SİSTEMİ VE BANKA ÖZEL EMEKLİ SANDIK VERİLERİ

-

DEVLET EKONOMİDEN ÇEKİLDİKÇE GELİR DAĞILIMI BOZULUYOR

-

GERÇEKTEN İHRACAT İYİ GİDİYOR VE İHRACATÇI DESTEKLENİYOR MU?

-

ORTA SINIFIN KÜÇÜLTÜLEREK YENİ BİR TOPLUMSAL YAPI OLUŞTURULMA ÇABASI

-

“KUR KORUMALI MEVDUAT” KİME YARAYACAK?

-

EKONOMİDE YAŞANAN GELİŞMELER VE GELİR DAĞILIMINA OLASI ETKİLERİ

-

DÜNYADA BORÇ KRİZİ VE EKONOMİK AKTÖRLERİN KÖLELEŞME SÜRECİ

GÜNCEL

SOSYAL GÜVENLİK SİSTEMİ VE BANKA ÖZEL EMEKLİ SANDIK VERİLERİ

Yayınlanma:

3 ay önce|

16/03/2025Yazan:

Murat Şenol

Dünyada, sağlık, yaşam koşulları, beslenme, teknoloji ve tıp bilimindeki gelişmeler ortalama yaşam süresini arttırdıkça sosyal güvenlik sistemi açıkları ve sorunları artmakta, devletlerin, bu konu üzerinde daha çok düşünmeye ve kamu bütçelerinden daha fazla kaynak ayırmaları zorunlu hale gelmektedir. Elbette sürecin başında doğru kurgular yapabilen devletler, her geçen gün yönetilmesi zorlaşan sosyal güvenlik sorunları karşısında daha rahat hareket edebilirken, bazı ülkelerdeki sosyal güvenlik açıkları çığ gibi büyümeye devam etmektedir.

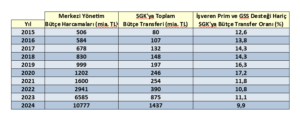

Ülkemizde de ortalama ömür artarken, siyasi saiklerle kabul edilen “EYT” adı verilen uygulama hayata geçirilmiş ve Aktüeryal dengeler daha da bozulmuştur. Buna rağmen garip bir şekilde sosyal güvenlik açıkları büyümemiş ve emeklilik sisteminin bütçe üzerindeki yükü daha da hafiflemiştir. Emeklilerin sayısı hızla artmasına karşın bütçeden yeterli ve gerekli destek sağlanamadığından emeklilerin maaşları da reel olarak azalmış ve yaşam koşulları daha da kötüleşmiştir.

Görüldüğü üzere 2020’de %17.2’ye çıkan bütçeden emekliler için sosyal güvenlik sistemine yapılan transferler, 2024’de %9.9’a kadar düşmüştür. EYT uygulamasına rağmen 2020 ile karşılaştırıldığında emeklilere bütçeden yapılan destek oransal olarak neredeyse yarı yarıya azalmıştır.

Öte yandan sosyal güvenlik sistemimizde 506 sayılı SSK’nın geçici 20. maddesine göre kurulan ve dördüncü kol olarak adlandırılan banka özel sosyal güvenlik sandıklarının hak sahipleri de bu kötü durumdan etkilenmektedir. Son olarak devir tarihini belirleme yetkisi Cumhurbaşkanına bırakılan bu sandıkların mali yapıları ile ilgili belirsizlikler devam etmektedir. Cumhurbaşkanı bu yetkisini yıllardır kullanmadığı gibi kamu otoritelerince yapılan denetimlerin içeriği hakkında da hak sahipleri bilgilendirilmemektedir. Bu denetim sonuçlarının mutlak surette hak sahiplerince incelenmesi ve kamu oyuna açık hale gelebilmelidir.

İlgili bankalar her yıl sonunda KAP(Kamu Aydınlatma Platformu) yayınladıkları yıllık finansal faaliyet raporlarında özel aktüeryallardan hizmet almakta ve içeriği açıklanmadığı için bilinmeyen hesaplamalar yapmaktadırlar. Bu hesaplamalarda sandık yükümlülük hesaplarını baz teşkil eden Aktüeryal oranlar, temel varsayımlar, tahminler, devir tarihindeki belirsizlik ve peşin diğer hesabında kullanılan teknik faiz oranı (%9.8 ) devir hükümlerini düzenleyen kanun çerçevesinde belirlenmiş olup son yıllardaki enflasyon oranları göz önüne alındığında güncelliğini yitirmiştir. Gerçek yükümlülük ve peşin değerler tam olarak hesaplanamamakta, buna rağmen bankalar yine de her yıl KAP’a bildirilen faaliyet raporlarında bu konuda açıklayıcı bilgi ve hesaplamalar yayınlamaktadır. Keza emeklilik ve sağlık yükümlülükleri bankaların en önemli yükümlülük kalemi olduğundan uluslararası standart gereği yayınlamak durumundalar…

3 yıl önce de bu konuda hazırlamış olduğumuz yazı yayınladıktan sonra son durumu görmek açısından tekrar incelediğimizde her ne kadar hesaplamaya baz teşkil eden varsayımlar gerçekçi olmasa bile (ki gerçekçi hesaplama yapılsa durumun çok vahim olacağını düşünüyoruz) bu sandıklar mali yapıları her geçen gün daha da kötüleşmektedir.

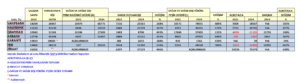

SGK’da da son 10 yılda aktif sigortalı sayısı %23.36 artmış iken bağımlı sayısı %1.39 düşmüştür. Aktif/ pasif oranı da 1.92’den 1.61’e düşmüştür. Bu durum SGK’nın yakın geçmişteki EYT uygulaması sonucu olup 2022’de 2.01’e kadar çıkan oran EYT ile birlikte kötüleşerek SGK bütçesini daha da zorlamış, ancak emekli maaşlarındaki reel düşüşler nedeniyle yukarıda da değindiğimiz üzere devlet bütçesini olumsuz etkilememiştir.

Türkiye’de sigortalı nüfus oranı son on yılda %86’dan %90’a çıkmış olup kapsam içindeki nüfus sayısı artmasına, EYT ile bir anda ilave 2 milyon kişiye emekli maaş verilmesine rağmen emeklilere bütçeden ayrılan payın da artması gerekirken üstüne üstük bu pay daha da düşmüş ve emekliler sefalet içinde yaşamaya bırakılmışlardır.

Özel sandıklar bakımından incelediğimizde ise durum çok daha vahimdir. Keza genel sağlık sigortasında aktif/pasif oranı son durum itibariyle 1.61 iken özel sandıklarda bu oran 1.26’dır (2021 de bu oran 1.47 idi). Aktif sigortalı sayısı % 3.6 artarken aylık alanlar % 29.54, Bağımlılar ise %31.56 artmıştır. Çalışan sayısı artışının çok üzerinde emekli olan ve bağımlı sayısı artmaktadır.

Önümüzdeki yıllarda bankacılık teknolojisindeki gelişmeler, sigortalı sayısını arttırmayıp tam tersine düşüreceğinden, emekli olan, aylık alan ve bağımlı sayısı daha da hızla artacak ve aktif pasif oranı 1’e daha da yakınlaşacaktır. Bu durum sandık bilançolarını daha da kötü hale getirecek ve yönetilmelerini zorlaştıracaktır.. Yükümlülük ve peşin değer hesaplamaları da kanun gereği gerçekçi olmayan varsayımlara göre yapıldığından özel banka emekli sandıkları, daha da büyüyen kara delikler haline dönüşecektir.

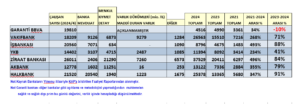

Yedi büyük bankanın KAP’a bildirdiği faaliyet raporlarından derlediğimiz veriler ve varlık bilgileri aşağıdaki gibidir.

Öncelikle diğer bankalar sağlık ve sağlık dışı yükümlük ve prim bugünkü ve peşin değerler hesaplayıp yayınlarken, Ziraat Bankası bunu yayınlamamaktadır. Garanti Bankası ise varlık dökümlerini her ne sebeple ise diğer bankalar gibi yayınlamadığından, sağlık dışı prim bugünkü değeri de açıklamadığından bazı bilgilere tam olarak ulaşamıyoruz.

Tablo incelendiğinde İş Bankası, Akbank veya YKB karşılık ayırırken, diğer bankalar gerçekçi olmayan varsayımları dikkate alarak teknik fazla olduğunu düşünerek karşılık ayırmamaktadır gerçek bu mudur? Muhtemelen böyle değildir keza gerçekçi varsayımlar ve faiz oranlarıyla hesaplandığı taktirde çok farklı tabloları görmemiz mümkündür.

Garanti bankasının 3 yılda yüksek enflasyona rağmen toplam yükümlülük üzerinde kalan sandık varlığı ancak % 34 artmıştır. Son 1 yılda ise resmi enflasyon % 44.38 olmasına rağmen % 10 azalmıştır. Bunun mutlaka bir izahı vardır ama hak sahipleri bunu bilmiyorlar.. YKB son 1 yılda enflasyonun biraz altında artarken son 3 yılda bankalar içinde Garanti bankası hariç en düşük varlığı artan banka olmuştur. Diğer bankaların varlıkları 1 yıl ve 3 yılda enflasyon üzerinde artmış olup özellikle İş Bankası ve Ziraat Bankası’nın son 3 yıllık artışı, İş Bankası ve Halkbank’ın ise son 1 yıllık artışı dikkat çekicidir.

Genel olarak, mevcut kanuni varsayımlar dahilinde (ki bu varsayımlar gerçekçi değildir) kamu bankaları olan Ziraat ,Halkbank ve Vakıfbank’ın fili ve teknik fazla tutar artış olumlu iken YKB, Akbank ve İş Bankası ise sandık açığı vermekte ve bunun için de karşılık ayırmaktadır. (Bu karşılıkların ne kadar yeterli olduğu kullanılan gerçeği yansıtmayan varsayımların gerçeğe yakınlığına bağlı olarak değişir) Garanti Bankası verileri ise küçük çaplı bir fazlalık vermesine rağmen diğer bankalardan farklı metodoloji uyguladığından sağlıklı bir değerlendirme yapılamamış ve son yıllardaki olumsuz performansı dikkat çekicidir.

4.kol olarak adlandırılan banka özel emeklilik sandıklarının ileride daha büyük sorunlara yol açıp gerek ilgili banka sermayelerinde sorunlara yol açmaması gerekse kamu bütçesine yük olmaması bakımından öncelikle Cumhurbaşkanı yetkisinde olan devir konusunun bir an önce ne yönde kullanılacaksa netleşmesi, yapılan hesaplamaların doğru aktüeryal dengeyi sağlaması bakımından gerçekçi varsayımlarına dayandırılması, kamu otoritelerince yapıldığı düşünülen mali yapı denetim raporlarının hak sahiplerince incelenmesine imkan tanınması, özellikle de bankaların yıllık finansal faaliyet raporlarında yayınladığı verilere baz teşkil eden özel aktüerlerden alınan raporların da ilgili hak sahiplerince incelenmesine açık olması, gelecekte hak kayıplarına meydan verilmemesi ve oluşan açıkların kamu bütçesine yük olmaması bakımından önemlidir.

Murat ŞENOL-Ekonomist

*************

Murat ŞENOL’un konu ile ilgili diğer yazıları:

BANKA ÖZEL SANDIKLARIN SORUNLARI VE SANDIK AÇIKLARI BİRER KARA DELİK Mİ? – BankaVitrini

Dosya : Türkiye’de ‘Özel Sandık sorunu-1 – BankaVitrini

GÜNCEL

TÜM KOŞULLAR ENFLASYONUN ARATACAĞI YÖNÜNDE İKEN ENFLASYON DÜŞECEK Mİ?

Yayınlanma:

1 yıl önce|

29/12/2023Yazan:

Murat Şenol

İktisat literatüründe büyüme ve enflasyon-fiyat istikrarı konusunda öncelik, çoğu zaman enflasyonun düşürülmesi ve fiyat istikrarı yönündedir. Ülkemizde, bu konuda siyasetçiler, önceliği çoğu kez büyüme yönünde kullanmışlardır. Elbette büyüme iyi bir şeydir. Siyasiler de büyümeyi önceleyerek kendilerine rant devşirebilmektedir. Oysa enflasyonun yüksek olduğu bir ekonomide büyümek hem sürdürülebilir değildir, hem de gelir dağılımını bozarak büyük toplumsal sorunlara yol açmakta ve aynı zamanda kurumsal firmaların orta ve uzun vadeli planlamalar yapmasını da zorlaştırmaktadır

Fiyatları genel olarak arz ve talep dengesi belirlemektedir. Arz ve talebi belirleyen de birçok faktör bulunmaktadır. Arz ve talep dışında üretim maliyeti kalemlerindeki fiyat değişiklikleri de enflasyonu artırarak maliyet enflasyonuna yol açmaktadır.

Yakın geçmişte enflasyonun artış nedenlerinden olan bu kalemlerin, 2024 yılında da devam edeceği görülmektedir. Bu artışlar da kaçınılmaz olarak enflasyonu yükseltecek ve muhtemelen TCMB tarafından beklenen %36-40 bandının üzerinde asgari %50 olarak gerçekleşmesi kaçınılmazdır. Enflasyon oranlarının gerçekte ne olduğu da maalesef ülkemizde ciddi bir tartışma konusudur. Enflasyon sepetinin içeriği TÜİK’in enflasyon metodolojisi ve açıklanan enflasyon oranlarıyla piyasa gerçekleri arasındaki neredeyse 2 katına yakın farklar da, oranların güvenilirliğini ciddi ölçüde zedelemektedir.

2024 yılında enflasyon artışına neden olacak en önemli maliyet kalemleri şu şekildedir.

A- Ücret artışları; Asgari ücret %49 artmış olup muhtemelen memur, emekli maaşlarının da bu civarda artması beklenmektedir. Bu durumda özel sektör de, çalışanların motivasyonunu düşünmek adına, asgari ücret üzeri olan maaşlarda %50’nin altına düşmesi mümkün olmayacaktır. Öte yandan özellikle emek yoğun sektörlerde başta hizmet sektörü, hazır giyim, lojistik ve mobilya sektöründe ücret artışlarının enflasyona geçişi yüksek olacaktır.

B- Finansman maliyetleri; 2022 ve 2023 yılında, faiz oranları yıl ortalaması, enflasyona göre son derece düşük iken 2024’te, artan kredi faizleri, şirketlerin finansal maliyetlerini çok artacağından bunları maliyetlere yedirmemesi mümkün değil. Özellikle özkaynağı zayıf kredi ağırlıklı çalışan firmaların artan kredi maliyetlerini enflasyon artışında önemli bir faktör olacaktır.

C- Ham madde ve enerji maliyetleri; global piyasalarda her ne kadar ham madde ve enerji maliyetleri 2022 yılına göre 2023 yılında düşmüş olsa da, dünyadaki merkez bankalarının faiz indirimine başlamalarıyla birlikte ekonomilerdeki canlanma, talep artış ve jeopolitik risklerin devamı ile birlikte birçok hammadde ve enerji maliyetlerinin artışı kaçınılmazdır.

D- Kur artışı; döviz her ne kadar 2 yıldır baskı altında tutulup TL’nin değerlenmesi sağlanmaya çalışılsa da, kurlarda asgari seviyedeki artışlar, kaçınılmaz olarak ithal hammadde, ara malı ve tüketim mallarında fiyatları arttırıcı etki yapmaya devam edecektir. Burada kurlar baskı altında tutularak enflasyon etkisi azaltılmaya çalışılsa da, sonuçta değerli TL ithalatın artmasına ve ihracatın azalmasına sebep olacak ekonomik dengeleri daha olumsuza çevirme riski taşımaktadır. İhracatı özendirici bir takım teşviklerle ithalata caydırıcı kararlar çok etkili olamamaktadır.

E- ÖTV, harçlar, vergiler ve ceza artışları; yeni yılla birlikte gerek ÖTV, harç ve cezalarda, gerekse diğer vergilerdeki artışlar, maliyetleri arttıracağından enflasyonu arttırıcı etkisi görülecektir.

F- Öne çekilmiş talepler; yüksek enflasyon beklentisiyle öne çekilmiş talepler ve yılın ilk aylarında maaş artışları sonucu artan gelir etkisinin tüketimi artırması sonucu özellikle yılın ilk aylarında yüksek enflasyon etkisi yaratacaktır. Bu nedenle son günlerde ‘mal ve hizmet fiyatları artacak’ diye sosyal medyada tüketim yapın çılgınlığı görülmektedir.

Marketlere baskı yaparak, kur artışını enflasyonun altında tutup TL değerli kılarak, TÜİK verilerinin güvenirliliği konusunda tereddütler oluşturarak, ücretleri arttırıp sonra kısa sürede daha fazlasını geri alarak, vergileri- harçları arttırarak, yüksek enflasyon yaratıp 1990’lı yıllarda olduğu gibi kısır bir döngüye girilen enflasyonu indirmek mümkün görülmemektedir.

Öncelikle fiyat istikrarının büyümenin önünde tutup, kalıcı fiyat istikrarı için enflasyonun düşürülmesi konusunda ‘toplumun tüm kesimlerinin adil bir şekilde faturayı ödemesi’ sağlanmalı. Enflasyonun düşürüleceğine toplumsal bir güven oluşturulması, her zaman söylendiği gibi yapısal reformların bir an önce yapılması, kamuda önemli tasarruf tedbirlerinin alınmasının sağlanması, orta ve uzun vadeli üretim ve yatırım planlaması için gerekli kurumları daha aktif hale getirerek, eşgüdüm içinde hareket etmelerinin sağlanmalıdır.

Oysaki ülkemizde son yıllarda enflasyonun artmasının en önemli nedenlerinden biri de sürekli kısa vadeli kararlar alınmasıdır. Belirlenen politika ve alınan kararlar kısa sürede değiştirilmekte, enflasyonla mücadele edecek kurumların başındaki sorumlular kısa sürede görevden alınmakta, değişen karar ve politikaların, (mesela faizlerin kesinlikle artmayacağı ısrarla söylenirken faizler artmaya başladığında) tamamen farklı yön değişikliğinin nedeninin ilgililerce topluma anlatılmamaktadır.

Hemen hemen tüm koşulların, enflasyonun artışı yönünde olduğu bir zeminde, enflasyonu gerçekten düşürebilmek çok büyük başarı olacaktır, zor ama umarız hep beraber yaşayıp görürüz.

Murat ŞENOL – Ekonomist

EKONOMİ

Yüksek Enflasyon-Yüksek Faiz Dönemine Geçişte Firmaların Kredi Kullanımları Zorlaşacak

Yayınlanma:

2 yıl önce|

01/11/2023Yazan:

Murat Şenol

Türkiye’de yüksek enflasyon, 1978 yılından itibaren kronik şekilde kendini göstermeye başlamış ve 2003 yılına kadar 25 yıl boyunca ülkenin en önemli gündem maddelerinden olmuştur. 2002 yılından itibaren IMF programının uygulanması, yapısal reformlar ve iktidarın Kemal Derviş ile başlatılan programa uygun hareket etmesi sonucu enflasyon 2021 yılına kadar, OECD ortalamasına göre yine yüksek olmasına rağmen ülkemiz standartlarına göre daha makul seviyelerde gerçekleşmişti.

2003 ÖNCESİ DURUM

2003 öncesi firmalara kullandırılan banka kredileri nispeten düşük oranlarda iken tüketici kredileri ise neredeyse yok denecek düşük seviyelerde idi, bankalar ağırlıklı biçimde Devlet Tahvili ve Bonolarını alarak devlete borç vermekteydi, YÜKSEK ENFLASYON-YÜKSEK FAİZ olan bu dönemde bankaların kredi riskleri kamu bankalarınca verilen siyasi nitelikteki krediler ve özel bankalarda hissedarların grup şirketlerine kullandırdığı kredileri saymazsak, yüksek faize rağmen, bilançolardaki payı düşük olduğundan göreceli olarak daha kolay yönetilmekteydi. Kredi verenin memnun, ama alanın az olduğu bir dönem olmuştur.

2003-21 DÖNEMİ

2003-2021 döneminde DÜŞÜK ENFLASYON-DÜŞÜK FAİZ döneminde, ekonomideki büyüme paralelinde, düşük faiz oranlarının etkisi ile bankaların başta Konut Kredileri olmak üzere Tüketici Kredileri ve Kredi Kartları ile Ticari nitelikteki işletme kredileri ve KOBİ kredileri hızla artmış mevduat/kredi oranı dönem içinde % 150’leri bulmuş, döviz kredileri, yatırım kredileri her türlü kredi kullanımı artmış ve firma bilançolarında kredi/özkaynak oranları çok yükselmiş, artık ekonomideki büyüme krediye bağımlı hale gelmeye başlamış, hatta kredi hacimlerinin düştüğü dönemlerde ekonomide de aynı paralelde düşme eğilimi göstermiştir. Firmalar özkaynaklarını büyütmek yerine ucuz banka kredileri ile iş hacimlerini büyütmeyi tercih etmişlerdir. Bireyler ise her türlü ihtiyacını kerdi kartı ve tüketici kredileri ile karşılamaya yönelmiştir. Alanın memnun, satanın memnun olduğu bir dönem yaşanmıştır.

2021 SONRASI DÖNEM

2021 yılı ikinci yarısından itibaren YÜKSEK ENFLASYON-DÜŞÜK FAİZ dönemine geçilmiş, uygulanan negatif reel faiz politikası, faizleri düşürmüş, firma borçlanma maliyetlerinin düşürülmesi sonucu büyüme oranları ve firma karlara artmış, KKM ürünü, sabit gelirlilere uygulanan ücret politikası, gerçek enflasyon ile açıklanan enflasyon arasındaki farklar nedeniyle gelir dağılımı bozulmuş, sabit gelirlinin (işçi, memur ve emeklinin) satın alma güçleri hızla düşmüştür.

Bu arada Türkiye modeli denilen bir ekonomik deney ile ülke ekonomisi bir laboratuvara dönüştürülmüş, döviz kuruna müdahaleler, finansal erişime güya kolaylık sağlanması adına yüzlerce düzenleme yapılarak finans sisteminin içinden çıkılmaz bir hale getirilmesi sağlanmıştır. Enflasyon ve döviz kurlar artmış, ithalat ihracattan daha büyük oranda artarak cari açık tarihi rekorlar kırmış, oysa ihracat rekorları kırılıyor denilerek kamuoyunda farklı algılar yaratılmaya çalışılmış, gayrimenkul ve kiralarda ki artışlar enflasyonun çok üzerinde gerçekleşmiş ve orta sınıf iyice yoksullaşarak, yoksullukta herkesin eşitlenmesi gündeme gelmiştir.

TCMB rezervleri erimiş ve ülkenin başına 1980’li yıllardaki DÇM (Dövize Çevrilebilir Mevduat) benzeri olan KKM(Kur Korumalı Mevduat) belası sarılmıştır. CDS (Kredi Risk Primi) primlerini artarak yurt dışı borçlanma maliyetleri artmış aynı zamanda yurt dışı borçlanma imkanları da kısıtlanmıştır. Bu dönemde tüketim ağırlıklı, başta finans sektörü olmak üzere hizmetler sektörü ağırlıklı ve ithalat kaynaklı büyüme oranı %4 civarında gerçekleşmiştir.

YÜKSEK ENFLASYON- DÜŞÜK FAİZ DÖNEMİ

2021’den itibaren tekrar yükselen enflasyona karşı faizlerin baskı altında tutulması YÜKSEK ENFLASYON-DÜŞÜK FAİZ dönemini başlatmış olup doğal olarak ucuz krediye talep artmış, bankalar işin doğasına aykırı YÜKSEK ENFLASYON-DÜŞÜK FAİZ’de kredi vermek istememesine rağmen kamu otoritesinin baskıları sonucu mümkün olduğunca kısa vadeli krediler vererek süreci yönetmeye çalışmıştır. Firma bilançolarında yüksek orandaki kredi bakiyeleri firmaların artık krediye bağımlı hale gelmelerine sebep olmuş ve krediye yeterince ulaşamayınca bu kez finansmana erişim zorluğundan bahseder hale gelmişti. Bu dönemde kredi kullanabilen tüm kesimler, bireyler, şirketler ve kamu kesimi herkes karlı çıkmıştır. Esas itibariyle kredi verenin memnun olmadığı, alanın çok memnun olduğu bir dönem olmuştur.

YÜKSEK ENFLASYON- YÜKSEK FAİZ DÖNEMİ

Ancak bu saadetin sürmesi imkansızdı, nitekim seçim sonrası enflasyon düşmeyince olması gereken YÜKSEK ENFLASYON- YÜKSEK FAİZ dönemi tekrar başlamıştır. Yüksek enflasyon karşısında firmalar, artan işletme sermayesi ihtiyacını büyük ölçüde kısa vadeli düşük faizli banka kredileriyle finanse ederek bilanço içinde banka kredi oranlarını daha da arttırmıştır. 2021-2022 yıllarındaki düşük finansman maliyeti, yüksek enflasyonda firmalara yüksek karlar ettirmiş, ancak 2023 seçim sonrası faizler kaçınılmaz olarak yükselmiş nitekim son günlerde %50-60 bandında seyreden kredi faizleri muhtemelen artmaya devam ederek %60-70 bandına gitmektedir. Son 20 yılda %10- 20 bandında kredi kullanmaya alışmış firmaların bu faiz yükünden memnun olmaları ve devam ettirmeleri mümkün değildir.

ZOR GÜNLER BİZİ BEKLİYOR

Önümüzdeki dönemde göreceli olarak iyileşen finansmana erişime rağmen, artan faiz oranları, hem faiz yükünü artıracak hemde iç talebi de düşüreceğinden firmaların reel anlamda cirolarını da düşürecek ve firmaların faiz ödeme güçleri, bireylerin de satın alma güçleri zayıflayacaktır. Kamunun artan bütçe açıklarının finansmanı büyük ölçüde borçlanma yoluyla karşılandığından kamu kesimi de artan faizler nedeniyle faiz baskısını daha fazla hissetmeye başlayacaktır. Artan faizler, düşen iş hacmi sonucu firma riskleri artacak ve batan kredi oranlarında ciddi artışlar görülecektir. İşte bu durumda bankaların kredi veren birimlerinin işi daha da zorlaşacaktır. Eskiden olduğu gibi rahat kredi vermeyecekler ve daha dikkatli olup belki ilave teminatlar istemek durumunda kalacaklardır. Keza 2021-2022 YÜKSEK ENFLASYON-DÜŞÜK FAİZ ortamında verilen her kredinin geri dönme ihtimali son derece yüksek iken, ucuz kredi ile büyük karlar elde edilmekte ekonomide talep de artarken firmalar rahatlıkla kredi ve faizleri ödeyebilmekteydi. Bu durum elbette durup dururken gerçekleşmedi, aşırı yükselen enflasyon böyle bir ortama neden oldu. Peki enflasyona ne sebep oldu, o ise ayrı bir yazı konusudur.

FİRMALAR ÖZ SERMAYELERİNİ GÜÇLENDİRMELİ

Firmaların yeni dönemde faiz ödeme gücü son derece önemli hale gelecek olup yeterli işletme sermayesi olmayan firmalar, finansmana önceki döneme göre daha kolay erişirken, yüksek faiz maliyetleri karşısında zorlanacaktır. Buna karşılık firmaların öz sermayelerini güçlendirmek adına ya halka açılarak ( nitekim son 1 yılda halka arzlarda çok büyük artışlar olmuştur) ya da dışarıdan kaynak bulma adına ortak arayışına gireceklerdir. Bu yöntemlere ilave olarak ya ortaklarının firma dışındaki paralarını firmaya koyacaklar ya da firma/ortak gayrimenkullerini satarak firmaya sermaye olarak kaynak koymak durumunda kalacaklardır.

En azından önümüzdeki birkaç yıl YÜKSEK ENFLASYON-YÜKSEK FAİZ döneminde firma bilançolarında artan kısa vadeli banka kredilerinin, artan finansman maliyetleri nedeniyle firmalar öz sermayelerini artırıcı yeni kaynak bulmak zorundadır. Bankalarda küçülen ekonomide, firmaların büyüyen finansal maliyetleri sonrası verecekleri kredilerde, firma kredi değerliliği tespitinde firmanın faiz ödeme gücü olup olmadığı konusunda çok daha dikkatli olmak durumunda kalacaklardır. Artan tüketici kredi faizleri ve tüketici kredi ve özellikle de kredi kart miktarları bireylere zor günler yaşatacaktır. Sıkıntıya girecek firmalar ve bireyler dolayısıyla banka sorunlu kredi risklerinin artışı kaçınılmazdır.

Murat ŞENOL – Ekonomist

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (841)

- BANKA ANALİZLERİ (139)

- BANKA HABERLERİ (3.135)

- BASINDA BİZ (60)

- BORSA (449)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.850)

- GÜNCEL (3.195)

- GÜNDEM (3.179)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.239)

- SÜRDÜRÜLEBİLİRLİK (474)

- VİDEO Vitrini (19)

- YAZARLAR (1.047)

- Ali Coşkun (23)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (64)

- Erden Armağan Er (45)

- Erol Taşdelen (564)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (63)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (40)

- Onur ÇELİK (34)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (6)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

Prof. Dr. YILMAZ: Bütçe açıkları dizginlenebilir mi?

Prof. Dr. BORATAV: ABD-Çin ilişkileri: Bir gezinti

Müşterilerinizin Konkordato İlan Etmesi Nedeniyle Uğrayacağınız Zararlardan Korunma Yolları

Telefon Operatörleri Dolandırıcılıkta Ne Kadar Suçlu?

İran-ABD hattı sıcak: Polymarket fiyatlıyor, FED pas geçti, gözler TCMB’de

FATF’ten Kara Para Aklamaya Karşı Net Hamle

Tek bakışla alışveriş: İş Bankası “yüz tanıma teknolojisi” ile ödeme dönemini başlatıyor

UŞAK’ın en köklü Market Zinciri EGEŞOK Konkordato aldı

KGF KREDİLERİ ÖNCEKİLER GİBİ BANKALARIN ZOMBİ FİRMALARINA GİTMESİN

İmalatçı KOBİ’lere 30 milyar liralık KGF geliyor….

Siyasi Gerginlik Ekonomiyi Geriyor: Reel Sektör Nefes Alamıyor!

Krediye Ulaşamayan Sanayici Batıyor…

Yeni KGF Krediler çözüm olur mu?

KİL VE BENTONİT TESİSLER NE İŞE YARAR?

- Son dakika: Bugünkü Sayısal Loto çekilişi sonuçları belli oldu! 18 Haziran 2025 Çılgın Sayısal Loto bilet sonucu sorgulama ekranı! 18/06/2025

- Son dakika. Bugünkü Şans Topu çekilişi sonuçları belli oldu! 18 Haziran 2025 Şans Topu bilet sonucu sorgulama ekranı! 18/06/2025

- SON DAKİKA | Beklenen açıklama geldi: Fed'in faiz kararı belli oldu! 18/06/2025

- SON DAKİKA | Borsa günü düşüşle tamamladı 18/06/2025

- Emtia piyasasında ters rüzgar: Şeker yatırımcısı kayıpta 18/06/2025

- ACI EUROPE raporu: İstanbul Havalimanı artık dünyanın bağlantı lideri 18/06/2025

- ABD'de işsizlik maaşı başvuruları beklentilerin altında kaldı 18/06/2025

- Ekonomi ve siyaset gündemi - 19 Haziran 2025 19/06/2025

- Resmi Gazete'de bugün (19.06.2025) 18/06/2025

- Erişimi Kolay, Kapsamı Geniş: Türkiye Sigorta Tamamlayıcı Sağlık Sigortası 18/06/2025

- Trump, İran'a saldırma konusunda nihai kararını vermediğini söyledi 18/06/2025

- Fed 4. toplantıda da faizi değiştirmedi 18/06/2025

- Hazine ve Maliye Bakanlığı'ndan "vergi affı" iddialarına yalanlama 18/06/2025

- GYO şirketleri ve değerlemeleri 18/06/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM1 yıl önce

GÜNDEM1 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı