Merkez Bankasının (TCMB) 2023 yılı durumunu ve zararını genel olarak değerlendirmeyi ve uygulanan yanlış politikalardan ders çıkarmayı amaçlayan bu yazıdaki bütün veriler, aksi belirtilmedikçe, TCMB finansal tabloları üzerine yazılmış bağımsız denetçi raporundan alınmıştır (raporun linki için son not 1’e bakınız.) Şimdi bu verilerden hareket ederek TCMB’nin 2023 yılı faaliyet sonuçlarını değerlendirelim.

TCMB’nin Hissedarları ve Kâr Dağıtımından Alacakları Paylar

Önce TCMB’nin kâr ettiğinde bu kârdan kimlerin pay alacağına yani Bankanın hissedarlık yapısına bir bakalım:

Bu yapıya göre TCMB’nin yüzde 55’i Hazine ve Maliye Bakanlığı’na (Hazine), yüzde 19’u sermayesi Hazine’ye ait olan Ziraat Bankası’na ait bulunmaktadır. Kalan hisseler içinde başka bazı kamu kurumları ya da kamu kesimi ortaklı kuruluşlar yer almaktadır. Bir başka ifadeyle bir anonim şirket olan TCMB’nin hisselerinin büyük çoğunluğu kamu kesimine aittir. Hissedarlar arasında yer alan Mervak; Merkez Bankası Mensupları Sosyal Yardım Vakfıdır. Diğer başlığı altında çok sayıda küçük pay sahibi hissedarlar yer almaktadır. TCMB, kâr ettiğinde bu kârının büyük çoğunluğunu, bu hisse yapısı ve kanununda yer alan hüküm gereği Hazine’ye devretmektedir.

Kârın nasıl bir dağıtıma tabi tutulduğunu son iki yılı karşılaştırmalı olarak sergileyecek şekilde aşağıdaki tabloda gösterelim:

Bu tabloya göre 2022 yılında elde edilen net 72 milyar TL tutarındaki kârın dağıtılmasında ihtiyat akçesi olarak ayrılan 39,3 milyar TL’den sonra kalan tutarın ihmal edilebilecek kadar düşük bir miktarı diğer hissedarlara ve TCMB çalışanlarına dağıtılmıştır. Kârın kalan 32,6 milyar TL’si Hazine’ye devredilmiş, ayrıca 39,3 milyar TL’lik ihtiyat akçesi de Hazine’ye verilmiştir.

TCMB’nin Geçmiş Yıllar Kârları ve 2023 Zararı

Merkez Bankası (TCMB) 2023 yılında 818,2 milyar TL zarar ettiğini açıkladı. Bu, TCMB bilançosunu izleyenler için sürpriz değildi. Çünkü TCMB görev konusuyla hiç ilgisi olmayan bir kur korumalı mevduat yükü altında kalmıştı ve bu yük bilanço kalemlerine yansıyordu. 2023 yılında kâr değil 818,2 milyar TL zarar söz konusu olduğu için ihtiyat akçesi ayrılması mümkün olmadığı gibi hissedarlara ve çalışanlara kârdan pay verilmesi ve Hazine’ye kâr devri söz konusu olmamıştır.

Merkez Bankası’nın geçmiş yıllar kârları şöyledir (kaynak: TCMB, Kâr Zarar Tablosu.)

Merkez Bankaları, piyasaların durumuna ya da uyguladıkları para politikasının yönüne ve ağırlığına göre göre zaman zaman zararla karşılaşabilir. Örneğin 2023 yılında yalnızca TCMB değil başka merkez bankaları da zarar ettiler. Mesela ABD Merkez Bankası (Fed) 114 milyar dolar, Avrupa Merkez Bankası (ECB) 1,3 milyar Euro zarar etti. Zarar eden merkez bankaları arasında İsviçre ve Hollanda merkez bankaları da var. Bu zararların temel nedeni kurlardaki değişimler ve menkul kıymetler cüzdanında tuttukları yerli ve yabancı tahviller oldu. Merkez bankaları küresel kriz süresince para arzını artırıp piyasadan tahvil satın alarak ekonomiyi canlandırmaya yöneldiler. Faizler değişmediği sürece bu işlem zarar yaratmadı. Enflasyonda ortaya çıkan yükselişi durdurabilmek için 2022 yılında başlayıp 2023 yılında hızlanan faiz artırımları sonucunda ellerindeki tahvillerin değeri düştü. Merkez bankalarının 2023 yılındaki zararlarının asıl nedeni budur (bu çelişki için son not 2’deki yazıma bakabilirsiniz.)

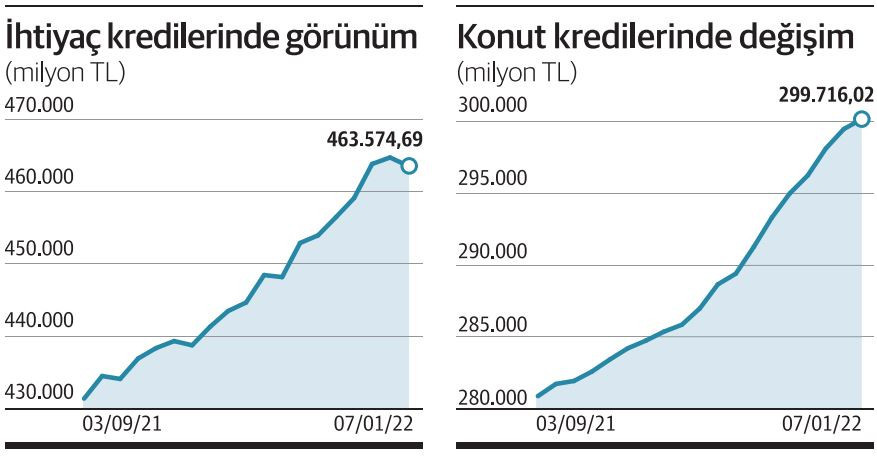

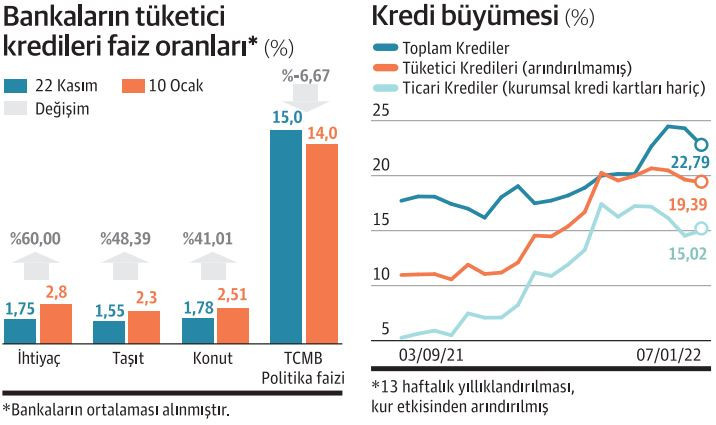

TCMB’nin, 2023 yılındaki 818,2 milyar TL’lik zararı ise bu sayılan merkez bankalarının durumundan farklı olarak neden – sonuç ilişkilerinin birbirine karıştırılmasıyla ortaya çıktı. Son yıllarda pek çok bilim dışı adım söz konusu oldu ama bunlar arasında ekonomide en büyük hasarı yaratmış olanı faizi, enflasyonun altında belirlemek olmuştur. 2021 yılının Eylül ayında başlayan faiz indirimlerinin yarattığı dövize talebi önlemek amacıyla getirilen kur korumalı mevduat sistemi bankaların ödemesi gereken maliyeti TCMB’nin üzerine yıkarak 2023 yılı sonu itibarıyla 818,2 milyar TL’lik zarara yol açmıştır

TCMB’nin Döviz ve Altın Rezervlerinin Durumu

Bu yanlış ekonomi politikası, TCMB’ye yüklediği bu astronomik zarara ek olarak ayrıca ciddi bir rezerv kaybına da mal oldu. Aşağıdaki tablo TCMB’nin 19 Nisan 2024 itibarıyla rezerv durumunu gösteriyor (kaynak: TCMB bilançosu, parasal ve finansal göstergeler tablosu, uluslararası rezervler ve döviz likiditesi tablosundaki verilerden yararlanarak tarafımdan hazırlanmıştır.)

TCMB, hiç üzerine vazife olmadığı halde bir yandan kur garantisi veren bir kur korumalı mevduat sisteminin zararını üstlenirken bir yandan da GSYH’yi yüksek göstermek adına kuru düşük tutmak için rezervlerini sattı, onunla da yetinmedi borçla edinilen rezervleri de harcadı.

Rezervler meselesine girmişken kamuoyunda yalan yanlış bilgilere dayalı olarak tartışılan TCMB’nin altınları meselesine de değinelim. Aşağıdaki tablo TCMB’nin altın varlığını ve bunların nerede bulundurulduğunu gösteriyor:

2023 yılsonu itibarıyla TCMB’nin uluslararası standarttaki altın varlığı 726,4 tondur. Bu miktarın 524,1 tonu TCMB’ye, 152,2 tonu bankalara (108,1 tonu zorunlu karşılıklar, 43,3 tonu bankalar serbest altın deposu), 50,1 tonu Hazine’ye aittir. Ayrıca 2,8 ton da TCMB’ye ait uluslararası standartta olmayan altın mevcuttur. Uluslararası standarttaki 726,4 tonluk altın mevcudunun 34 tonluk kısmı TCMB kasalarında, 150,6 tonluk kısmı İngiltere Merkez Bankası’nda (BOE), 541,8 tonluk kısmı Borsa İstanbul’da (BIST) saklanmaktadır. Uluslararası standartta olmayan 2,8 tonluk altın TCMB kasalarında bulunmaktadır. Altınların bir kısmının BOE bir kısmının da BIST nezdinde bulunmasının nedeni bunların swap işlemlerinde kullanılabilmesi içindir.

Değerlendirme

Merkez Bankaları genellikle kâr ederler. Buna karşılık kriz dönemlerinde izlenen politikalar ve faizlerdeki gelişmelere göre zarar etmeleri de söz konusu olabilir. TCMB’nin 2023 yılı zararı yanlış faiz politikası sonucu insanların dövize kaçmasını önlemek için getirilen kur korumalı mevduat uygulamasından kaynaklanmıştır. Bu uygulama yalnızca zarara değil, kuru tutma çabası nedeniyle rezervlerin eksiye düşmesine de yol açmıştır. Sorun bununla da bitmiyor. TCMB’nin zarar etmesi ve bunun sonucu olarak geçmiş yıllarda olduğu gibi Hazine’ye kâr ve ihtiyat akçesi devredemeyecek olması 2024 bütçe açığının finansmanı için de ciddi bir sorun yaratmıştır.

Ekonomi politikası ilginç bir politikadır. Bir bütün olarak doğru kurgulanıp uygulanamazsa birbiriyle çelişen parçalar haline dönüşür ve bir senteze varılması olanaksız hale gelir. Ekonomi politikası açısından bakmayı başarabilirsek, ekonomideki en önemli faktörlerin başında faizin geldiğini görürüz. Yanlış belirlendiğinde ekonomiyi alt üst eder, üretim ve yatırımı yok eder, tüketimin öne geçmesine yol açar. Bunun sonucunda ekonomi büyüse de kaliteli bir büyüme yakalanamaz. Bir süre sonra faiz doğru tespit edilse bile tek başına ekonomiyi düzeltemez, yanında mutlaka yapısal reformlarla desteklenmesi gerekir.

Son notlar:

1 https://www.tcmb.gov.tr/wps/wcm/connect/51753143-d577-47b4-9270-6cefbd613c8e/TCMB+-31.12.2023++Yasal+%28T%C3%BCrk%C3%A7e%29.pdf?MOD=AJPERES&CACHEID=ROOTWORKSPACE-51753143-d577-47b4-9270-6cefbd613c8e-oYL09F5

2 Tahvil fiyatı ile faiz arasındaki ters ilişkiyi ortaya koyan yazım için:

https://www.mahfiegilmez.com/2013/06/faiz-yukselince-kim-kazanr-kim-kaybeder.html.

GÜNDEM3 yıl önce

GÜNDEM3 yıl önce

GÜNCEL12 ay önce

GÜNCEL12 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önce

GÜNDEM5 ay önce

GÜNDEM5 ay önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

GÜNCEL1 yıl önce

GÜNCEL1 yıl önce