GÜNCEL

ÖĞRENCİLER KARAR VERDİ: “LÖSEV’E YARDIM EDECEĞİZ”

Yayınlanma:

3 ay önce|

Yazan:

BankaVitrini

Günümüzde Sosyal sorumluluk projelerinin öneminin çocuklar ve gençler tarafından içselleştirilmesi, toplumların geleceğe daha güvenli bakmaları açısından önem arz etmekte. Bu bakış açısıyla eğitim programlarında sosyal sorumluluk projelerine geniş bir yer ayıran Adıgüzel Eğitim Kurumları’nda Öğrenci Meclisi bir anket yaptı. Anket sonucunda öğrencilerin isteği doğrultusunda LÖSEV’e Destek Kermesi düzenlenmesine karar verildi.

Adıgüzel Eğitim Kurumları bünyesinde yürütülen Öz Değerler ve Sosyal Değerler Eğitimleri temaları içerisinde yer alan “yardımlaşma ve duyarlılık” kapsamında sosyal sorumluluk projelerine öğrenciler kendileri karar veriyor ve tüm süreçleri planlayıp yürütüyor. LÖSEV yararına düzenlenen kermes de bu sürecin bir ürünü.

“Okul olarak asıl amacımız; standart dışı bir yol izleyerek çocukları gerçek anlamda yardım sürecine dahil etmek idi,” diyen Adıgüzel Eğitim Kurumları Kurucu Temsilcisi Ebru Adıgüzel Tunaboylu, günümüzde okullarda fazlası ile sosyal sorumluluk projesinin yapılmakta olduğunu, ancak bu süreçlerde çocukların sadece ailelerin satın aldığı yardım malzemelerini okula getirerek adeta kurye görevi görmekte olduğunu ifade etti. Ebru Adıgüzel Tunaboylu, “Biz A’dan Z’ye tüm süreci öğrencilerimize bıraktık. Yardımın nereye, nasıl yapılacağı ve nasıl gelir elde edileceği konusundaki tüm süreçlerde aktif oyuncu öğrencilerimiz olmuştur. Kendilerine ait fikri gerçekleştirmede gösterdikleri çaba da takdire şayandı. Eminiz ki yardım etmenin hazzını çocuklarımıza bu vesile ile daha iyi öğretmiş olduk,” diye konuştu.

İlginizi Çekebilir

BANKA HABERLERİ

HEPİMİZ DİJİTAL DOLANDICI OLARAK SUÇLANIP YARGILANABİLİRİZ

Bir gün Emniyetin “Siber Suçlar Mücadele Şube Müdürlüğü” tarafından veya Ağır Ceza Mahkemesi Savcılığından aranıp ifadeye davet edilebilirsiniz. İlk defa duyacağınız, içinde olmadığınız “Dijital Dolandırıcılık” suçlaması ile karşı karşıya kalabilirsiniz. “O kadar kolay mı” der gibisiniz; o zaman okuyup karar verin…

Yayınlanma:

16 saat önce|

28/04/2024Yazan:

Erol Taşdelen

Bir gün sizi Emniyetin “Siber Suçlar Mücadele Şube Müdürlüğü” tarafından veya Ağır Ceza Mahkemesi Savcılığından aranıp ifadeye davet edilebilirsiniz. İlk defa duyacağınız, içinde olmadığınız “Dijital Dolandırıcılık” suçlaması ile karşı karşıya kalabilirsiniz. “O kadar kolay mı” der gibisiniz; o zaman okuyup karar verin…

AKÖDE, PAPARA, Western Union, Sipay, Global, Vezne24, Pay Fix, Vodafone, Hızlıpara, CEO, Efix, Sender, Misyon, TT, Turkcell, Gönderal, UPT, Cemete… diye gidiyor liste. Ne bunlar? Belki de ismini ilk defa okuduğunu bu firmalar; TCMB ve BDDK onay, izin ve denetimi ile kurulan ve faaliyetine devam eden sayıları 36’yı bulan Elektronik Para ve Ödeme Hizmetleri veren firmalardan bazıları.

Bu firmalar ne zaman kuruldu ne işe yarar

İlki 2015 yılında, sonuncusu 2024 yılında lisans alan bu firmalar kısaca banka hesabına gerek kalmadan, ağırlıklı cep telefondan saniyeler içinde açılabilen hesaplar ile aktifleşen ve hesap sahibine “para transferi sağlayan bir para ödeme aracı hizmeti veren” kurumlar. Başka bir ifade ile yetkilendirilmiş bu firmalar gönderen ile alıcı arasında para transfer işlemini yürütmekte. Hesaplara geçen paralar başkalarına gönderilebilmekte, ATM’lerden nakit çekilebilmekte, alışverişte kullanılabilmekte. Bu hesapları ağırlıklı Gerçek Kişiler tarafından belirlenen limitler içinde para gönderip alınmasını sağlamakta. Bu firmalar 6493 sayılı “Ödeme ve Menkul Kıymet Mutabakat Sistemleri, Ödeme Hizmetleri ve Elektronik Para Kuruluşları Hakkında Kanun” kapsamında kurulmuş ve bu kanuna tabi faaliyet göstermekte. Bu firmaların kurulması TCMB ve BDDK tarafından lisans, onay verilmesi sürecinde bir sorun yok fakat işleyişte ciddi sıkıntılar var. Öyle ki bu firmaların bazıları dolandırıcıların merkezi haline gelmiş ve firmalar bu alanda sınıfta kaldı. Yüzlerce masum insan hapis alırken, mahkemelerde devam eden binlerce dosya yığılmış durumda. Hadi işleyişteki aksaklılara, hepimizi ilgilendiren güvenlik açıklarına birlikte bakalım. Okurken zaten siz de hak vereceksiniz…

Hesap açılışlarında güvenlik açığı oluştu

Bu firmaların hemen hemen hepsinde akıllı dediğimiz cep telefonu kullanılarak uzaktan hesap açabiliyorsunuz. Sorunlardan biri o aşamada oluştu. Özelikle bazı firmaların örneğin, AKBANK iştiraki olan AKÖDE- TOSLA hesabı, 2018’de ilk faaliyete başladığında hesap açılışında herhangi bir kişinin İSMİ, TC NO ve DOĞUM TARİHİ elinizde ise veya bu bilgileriniz herhangi birinin eline geçti ise (ki hayatın olağan akışında bu bilgilere ulaşmak çok zor değil) bu bilgiler ile hesap açabiliyordunuz. Kontrol sistemi sadece hesap açtığını cep telefona gelen onay kodu ve girmiş olduğunuz mail adresine gelen onay kodu. O kadar! Üstelik girdiğiniz telefon numarası sizin üzerinize olması bile zorunlu değil!

Yabancı uyruklu telefonlar sorun oldu

Firmalar hesap açımında girilen cep telefon numarası ile kullanıcısının aynı kişi olması veya bu telefon hattına sahip kişiye ulaşılabilirliğinin kolay olup olmamasına bakmadan hesaplar açıldı. Sorun ise bu hesaplar kullanılarak dolandırıcılıklar başlayınca ortaya çıktı. Emniyete ve Yargıya yansıyan şikayetlerde girilen telefon hat sahibi ulaşmada zorluklar yaşandı. Zira, özellikle Suriye gibi ülkelerden gelen yabancıların tespit edilmesine rağmen adreslerinin tespiti veya ülke dışına çıkması nedeni ile ulaşılması nerede ise imkansız hale geldi Özellikle dolandırıcılıkta kullanılan telefonlarda hat sahipleri yıllar önce ülkeyi terk etmiş oluyor. Mahkemeler hat sahibine ulaşamayınca TAKİPSİZLİK kararı veriyor. Bu durumda adına sahte hesap açılan vatandaş ilk defa bilgilerinin dolandırıcılıkta kullanıldığını Ağır Ceza soruşturmasını yürüten Savcı veya Hakimin karşısında çıkınca haberi oluyor. Tabi içinde olmadığı bir organizasyona tabi olmadığınızı anlatmak kadar bir zorluk yok. Hatırlayın bir Suriyelinin üzerinde kendisine ait 9 adet kimlik çıkmıştı. Her Türkiye’ye girişte yeni geliyormuş gibi kimlikler çıkarmıştı. Yabancılara verilen kimliklerin çoğu beyana tabi çıkarılıyor.

Mahkemeler ve Bilirkişiler gerçek dolandırıcıyı tespitte zorlanıyor

Son yıllarda özellikle dolandırıcılık davalarında bu firmaların ismi çok geçti. Bu firmalara mahkemelere veya Emniyet Müdürlüklerine kaç kişi hakkında bilgi istendiğini ve bilgi verildiğini TCMB ve BDDK isteyip kamuoyuna açıklarsa şikayet ve yargıya yansıyan olay adetini de ortaya çıkmış olur. Bu sayede vatandaş da şikayetlerin hangi firmalarda yoğunlaştığı hangi firmalarda daha fazla güvenlik açığı olduğu da anlamış olur. Mahkemeler ya da Emniyet Müdürlükler bu firmalardan bilgi istediğinde hesaba para geçen veya gönderilen hesap bilgilerinde ismi geçen kişinin tüm bilgilerini derken elindeki İsim, TC no, hesapta açılan cep telefon no ve mail adresini paylaşıyor. Emniyet de haklı olarak bu isim üzerinden Mahkemeye sevk ediyor ve Mahkemeler de hesap sahibi hakkında soruşturma açıp davaya dönüştürüyor. Burada can alıcı nokta hesap sahibinin hesabı ile hiç ilgisinin olmama olasılığı çünkü Elektronik Para ve Ödeme Hizmetleri firmaları bir de “basit usulde doğrulama” diye bir kavram uydurmuşlar, mahkemelere hesap “basit usulde doğrulanarak açılmıştır” diye cevap yazıyorlar. Mahkemelerin sorduğu ise “bu hesap kime ait” olduğu; oysa basit usulde sorgulamak sadece cep telefonuna giden onay kodu ve mail adresine giden onay kodu ile bu hesapların açıldığını diğer ana can alıcı isim-TC bilgilerinin hesabın asıl sahibinin olduğunu daha doğrusu kesin KİMLİK DOĞRULAMA anlamına gelmemekte. Vahamete bakar mısınız? Sizin TC ve Doğum tarih bilgisine geçiren biri hesap açabilir vatandaşı dolandırabilir fakat sanki siz yapmışsınız gibi mahkemeye bilgileriniz gitsin. Bir anda kendinizi bu davaların görüldüğü Ağır Ceza Savcısı ve Hakimi karşısında buluyorsunuz ve sizden bu hesabın size ait olmadığının kanıtlanması isteniyor. Mahkeme Bilirkişi Raporu talep etse bile Türkiye’deki birçok Bilirkişi bu firmalardaki hesap açma prosedürlerini bilmediği için dosyada ismi geçen ve u firmalar tarafından bildirilen ismi suçlayacak şekilde rapor hazırlıyor bu raporlarla birlikte mahkemede hiç ilgisi olmadığı halde vatandaşa dolandırıcılıktan hapis cezası veriyor. Elektronik Para ve Ödeme Hizmetleri firmalarındaki güvenlik açığı nedeni ile yüzlerce insan hapis cezası almış, hapis yatanmış durumda, mahkemelerde devam eden binlerce de dava var.

Daha vahimi var: Güvensiz hesaplar hala aktif!

Mahkemelerde ve vatandaştan şikayetler gidince bu firmalar ek tedbirler aldı. Yöne örnekten davam edelim AKÖDE-TOSLA bu yönde şikayet ve dolandırıcılık davaları artınca güvenlik tedbirlerini artırmış; Dijital Kimlik Doğrulama sistemine geçmiştir. NFC, “Yakın Alan İletişimi” doğrulama kontrolünü uygulamaya koymuş; Yabancı uyruklu, eski nüfus cüzdanı olan, kimliğinde fotoğrafı bulunmayan ve NFC destekli cihazı olmayan kişiler Tosla dijital kimlik doğrulamasını gerçekleştiremiyor ve hesap açamıyor. Ama vahim olan taraf BASİT USULDE DOĞRULAMA şeklinde açılan eski hesaplar hala açık ve aktif. Oysa bu güvenlik açığı ortaya çıktığında firmalar anında bu hesapları pasif hale getirmesi ve kimlik doğrulamadan sonra AKTİF hale getirmesi gerekiyordu. TCMB ve BDDK o 2015’den beri bu firmaları denetlerken bu açığı nasıl atlar veya bu yönde nasıl karar almaz ve eski hesaplara da kimlik doğrulama zorunluluğu getirmez, akıl alır gibi değil. Bu güvenlik açıklarını bilip tedbir almamak, sadece yeni hesaplarda güvenlik tedbirlerini artırdık demek resmen dolandırıcılar ile işbirliği yapmakla aynı anlama gelir. Milyonlarca lirası dolandırılan insanların, bu davalardan hiç ilgisi olmadığı halde yardılanan masum insanların, bu firmaların güvenlik açığı nedeni ile hapis yatan insanların hesabı sorulmayacak mı; sorulmamalı mı? Bu firmalar para kazanacak diye güvenlik açıklarını kapamak yerine tepkisiz kalmak, dolandırıcılar ile işbirliği yapmakla aynı anlama gelmez mi? Bu yazıdaki tespit ettiğim Güvenlik açıklarına rağmen bu hesapları aktif bırakan, göz yuman, üst yöneticileri TCMB, BDDK ve Bağımsız Mahkeme savcı ve hakimlerine ihbarımdır! Yok öyle mahkemelerden gelen bilgi taleplerine iki satır yazı yazıp cevaplayıp aradan çekilmek!

Beterin beteri de var: Kartınız başka bir kişinin hesabına tanımlı olabilir

Elektronik Para ve Ödeme Hizmetleri firmalarındaki güvenlik açığı bunla da bitmiyor. Beterin beteri de var. “Daha ne olabilir ki” diyor insan ama var! Normal banka hesabınıza 3. Kişilerin ATM Kartı veya Kredi Kartını banka hesabınıza bağlayamazsınız. Veya sizin ATM ve Kredi Kartlarını başkasının eline geçip kendi hesaplarına bağlanamaz. Mantık da bankacılık da bunu gerektirir zaten. Ama sıkı durum bu durum Elektronik Para ve Ödeme Hizmetleri firmalarındaki hesaplar için geçerli değil. Siz bu hesaplara sahipseniz 3. Kişilerin kartlarını hangi bankaya ait olduğu önemli olmadan, kendi hesabınıza tanımlayabiliyorsunuz veya sizin kart bilgilerinizi eline geçiren biri kendi hesaplarına size ait kartı bağlayıp para çekebilir. Vahimin vahimi bu kart bağlanırken kart sahibinin haberi ve onayı olmuyor. Üstelik kartlar sadece bu Elektronik Para ve Ödeme Hizmetleri firmalardaki hesap sahibine giden onay kodu ile bağlanıyor. Komik ama dolandırıcıya dolandıracağı kartın hesabına bağlanması için onay kodu da gönderiyor. Resmen dolandırıcılarla bu kurumlar iş birliği yapmış, işini kolaylaştırmış! Bu uygulama hala aktif ve kullanıma açık! Bu firmalar şu sorunun cevabını vermek zorundalar ve veremezler: 3. kişilerin onayı ve bilgisi olmadan ATM Kartını veya Kredi Kartını nasıl olur da başka birinin hesabına bağlattırıp, para çekmesini sağlaya bilirsiniz? KVKK ihlali değil mi, dolandırıcıların işini kolaylaştırma değil mi bu?

TCMB ve BDDK durdurmaz ise Mahkeme kararları ile güvensiz hesaplar dondurulmalı

Her ne kadar bu firmalar mahkemeye “BASİT USULDE DOĞRULAMA” diye yazı yazsa da bunun ne anlama geldiğini, bu hesapların niçin gerçek kimliği yansıtamayacağını belirten bir açıklama göndermiyor hali ile mahkemelerde (bankacı bilirkişiler) gelen yazılara istinaden bu hesaplarda ismi geçen kişileri “kimlik bilgileri doğrulanmış” geçen kişiler olarak var sayıyor ki normal, hiç ilgisi olmayan vatandaşı sorguluyor, yargılıyor cezalandırıyor iyi mi!

Maddi manevi cezaları bu firmalar karşılayabilir

Beyniniz yanmadı ise devem edelim. Şu ana benim duyduğum bu firmalara yönelik böyle bir suçlama olmadı ama bir gün eminim bu yöndeki Bilirkişi Raporlarını dikkate alan bir mahkeme emsal teşkil etmesi açısında maddi manevi zararın bu firmaların güvenlik açığına nedeni ile oluştuğunu tespit eder. Bu güvenlik açığına neden olan masum insanları yargılanmasına, hapis cezası almasına neden olan bu firmalar davalara dahil edilebilir, üst yöneticiler de yargılanabilir oluşan/oluşacak zararların bu firmalar tarafından karşılanması ile karşı karşıya kalabilir. Aksi taktirde bu güne kadar masum insanların hapis cezası alması yetmediği gibi yeni mağduriyetler yaratılmasının da önüne geçemeyiz. Adaletin ana uygulayıcısı Bağımsız Mahkemelerdir. Mahkemelerin bu bilgiler ışığında tepkisiz kalmamasını resen harekete geçerek bu tür davalara bir de bu gözle bakmasını ihbar ediyorum.

Kiralık hesaplarda patlama oldu

Dolandırıcıların sık kullandığı yöntemlerden biri de başkası üzerine olan hesap sahiplerini para karşılığı ikna edip kullanmaları. Her ne kadar hesap sahipleri “dolandırıcılıkta kullanıldığı bilmiyordum” diye açıklama yapsa da bu savunma ile mahkeme karşısında ceza almaktan kurtulamıyorlar. Firmaların hesap sözleşmelerine göz attım çoğu firmada bu yönde bir uyarı bulunmuyor. Müşteriler bu yönde uyarılamlı mı, kesinlikle evet! Bu firmalarda geç aksiyon alınmasını bir nedeni de dolandırıldığınızı arayıp bu firmaları aradığınızda “mahkeme kararı olmadan birşey yapamayacaklarına” yönelik karşılık veriyorlar. Mahkeme kararı da öyle hemen çıkacak birşey olmadığından müşteri olarak fark edip firmayı uyarmanız fazla bir işe yaramıyor. Bu kadar güvenlik açığı olan firmalar için bu tür şikayetlerde gecici bloke uygulaması olması gerekiyor mu, kesinlikle gerekiyor. Bankalar bunu Kredi Kartı, POS işlemlerinde yapıyor. TCMB ve BDDK’nın bu yönde tedbir almasını öneririm.

TCMB ve BDDK acil harekete geçmeli

Elektronik Para ve Ödeme Hizmetleri firmalarına lisan vererek onaylayan sonraki işleyiş ve uygulamalarını yakından denetleyen TCMB ve BDDK’nın vatandaşın mağduriyetini giderilmesi için acilen vatandaşın dolandırılmasında Güvenlik Açığı olan eski hesapların gerçek kimlik doğrulanana kadar PASİF HALE GETİRİLMESİ için müdahale etmesi gerekir. TCMB ve BDDK Denetcileri bu açıkları nasıl sorgulamaz ve yakalayamaz anlamış değilim. Her ne kadar bu hesaplara bağlanan kartlar ile ilgili görüştüğüm Genel Müdürlerden birinin tabiri ile “sadece az miktarda para aktarılması için” dese de dolandırıcılığın küçüğü büyüğü olmaz, zaten çoğu bu tür dolandırıcılar da küçük küçük paralar ile milyonlarca lira vatandaşı zarara sokuyor. Bu kafa yapısından zaten güvenlik önlemlerinin almasını beklemek iyi niyetlilik olur! Sizin için küçük meblağlar vatandaş için büyük oluyor. Ne yani “hırsızlık küçük küçük meblağda” diye sizin gibi tepkisiz mi kalalım, göz mü yumalım.

Çoğu mahkemede Dijital Dolandırıcılık ile ilgili ayrı mahkemeler kuruldu, binlerce dosya yığılmış durumda. Bankalar yanında çoğu dosyada Elektronik Para ve Ödeme Hizmetleri firmaların ismi geçiyor. Meblağlar küçük olabilir ama bu alandaki kaçak deliği kapamak mahkemelerdeki dosya sayısının azalmasına neden olacağı gibi dolandırıcıların bu alandaki işlerini de zorlaştıracaktır. Sosyal Sorumluluğumuz gereği sorgulamamız da yaptığımız da budur zaten!

Erol TAŞDELEN – Ekonomist, Bankacı Bilirkişisi (sc:48413) www.bankavitrini.com

***************

Dijital bankacılıkta siber tehditlerden kurtulmanın formülleri

GÜNCEL

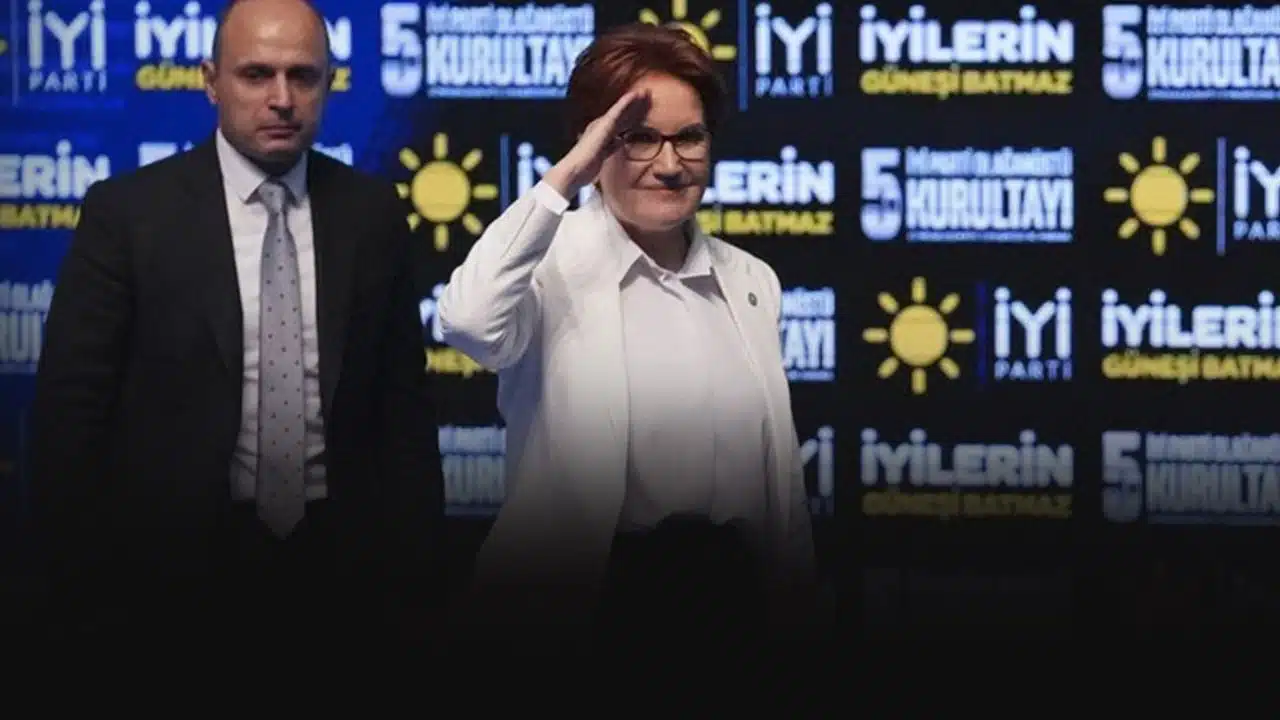

“YA TARİH YAZACAĞIZ, YA TARİH OLACAĞIZ” DEMİŞTİ: TARİH OLDU!

Yayınlanma:

1 gün önce|

27/04/2024Yazan:

BankaVitrini

Ankara siyasetinde eş başkanlık sistemi dışında tek kadın lider konumundaki Meral Akşener, bugün İYİ Parti Genel Başkanlığı’na resmen veda etti.

İYİ Parti’nin kurucu lideri Meral Akşener, 31 Mart’ta yerel seçimleri başarısızlığı ardından siyasete veda etmesiyle ilgili “İftiralarla, çirkin oyunlarla üzerimize gelineceğinin farkındaydım. Ez cümle seçim sonuçları doğrultusunda aldığımız riskin farkındaydım. Bugün Türkiye’nin alıştırılmış normalleri dışında sadece söz söylemede değil bedel ödeme sırasında da en önde duruyorum” dedi.

İYİ Parti, Akşener’in liderliğinde “hür ve müstakil siyaset” iddiasıyla geçmişte Millet İttifakı ortağı CHP’yi de reddederek ittifaksız girdiği 31 Mart’taki yerel seçimlerinde başarı sağlanamaması üzerine bugün yenilenme arayışında. Bugün Ankara Ticaret Odası (ATO) Kongre Merkezi’ndeki İYİ Parti 5. Olağanüstü Kurultayı sonrasında yeni lider dönemi başlayacak. İYİ Parti Grup Başkanvekili Müsavat Dervişoğlu ile parti kuruluşunda teşkilatlanmayı sağlayan İYİ Parti Grup Başkanı Koray Aydın arasında çekişmeye sahne olan bugünkü liderlik yarışında yer alan isimler oldu. Bu isimler dışında, milletvekili olmayan isimler mevcut Başkanlık Divanı’nda Genel Başkan Yardımcısı görevindeki Avukat Mehmet Tolga Akalın ile parti kurucularından Avukat Günay Kodaz da yarışa katıldı.

İYİ Parti’nin Ekim 2017’den bugüne kurultay süreçlerinde tek aday olan Meral Akşener, yerel seçimler sonrasında 8 Nisan’da yaptığı yazılı açıklamasıyla bu sefer aday olmayacağını duyurmuştu. Hemen ardından Akşener’in desteğiyle Müsavat Dervişoğlu, beraberinde milletvekilleriyle kurultayda genel başkan adayı olacağını açıklamıştı.

Koray Aydın, yazılı açıklamasıyla adaylığını duyururken beraberinde milletvekilleriyle görüntü vermedi ancak bugün salondaki atmosferde de parti teşkilatı ve delegelerce ayakta alkışlanması ve yoğun ilgi görmesiyle öne çıktı.

Meral Akşener ise, 24 Haziran 2018’deki Genel Seçimler ve aday olduğu Cumhurbaşkanlığı Seçimi sonrasında partisi TBMM’ye girmesine rağmen kendisi milletvekili de olamadığı için İYİ Parti içinde tartışmalar yaşanması üzerine ilk kez siyaseti bırakma restini çekmişti.

Afyonkarahisar’daki parti içi değerlendirme toplantısında 2018 yazında İYİ Parti’den ayrılacağını söyleyen Akşener, sonrasında İstanbul – Beylerbeyi’ndeki evi önünde “Bizi bırakma” eylemleriyle birlikte partiyi götürdüğü 2. Olağanüstü Kurultay’da tek aday olarak yeniden genel başkan seçilmişti.

Bu sefer Akşener, seçim ertesinde 1 Nisan günü yeniden partisini olağanüstü kurultaya götürme kararı aldıktan sonra kurultay salonuna sadece veda etmek üzere geldi.

Yıllardır Akşener’in yakın çalışma arkadaşı olarak parti içerisinde “abi” olarak adlandırılan Cihan Paçacı, VOA Türkçe’ye yaptığı açıklamasında, bunun siyasete tümüyle veda olduğunu düşünmediğini ve Meral Akşener’in İYİ Parti’yle ilişkisini korumasını beklediğini söyledi.

İYİ Parti’de genel başkan kim olursa olsun artık partiyi bir bütün olarak tutmaya çalışacağını da kaydeden Paçacı’ya göre; üç aday bakımından da kurultay sonrasında milliyetçi kadrolarla birbirini dışlamadan İYİ Parti’nin gelecek genel seçimlere hazırlanmasını sağlamak mümkün.

Meral Akşener, 31 Mart’taki yerel seçimlere “hür ve müstakil” olarak katılma kararını savundu ve bu kararı aslında İYİ Parti’yi fabrika ayarlarına döndürmek, iki kutuplu hale gelmiş Türk siyasetine nefes aldırmak amacıyla aldığını anlattı.

Türkiye’de bugün alıştırılmış normaller dışında bir yaklaşım sergileyerek bedel ödeme sırasında en önde durduğunu söyleyen Akşener, ittifaksız şekilde 31 Mart’taki yerel seçimlere girilmesi kararı, İYİ Parti’de 14 Mayıs 2023’teki milletvekili aday listesi hazırlığıyla ilgili maddi çıkar sağlama ve parti içinde maddi yolsuzluklar olduğu iddiasına da üstü kapalı göndermede bulundu.

İftiralara ve hakaretlere maruz kaldığını anlatan Akşener, “Ne kadar zorlu bir yola çıktığımızın farkındaydım. İftiralarla, karalamalarla, çirkin oyunlarla üzerimize gelineceğinin farkındaydım. Satın alınmışlara karşı yürekten inanmışların mücadelesini yürüttüğümüzün farkındaydım. Taşın altına elini, gövdesini koyanların farkında olduğum gibi o taşın bizi ezmesi için çalışanların da, iştahla el ovuşturanların da farkındaydım. Ez cümle seçim sonuçları doğrultusunda aldığımız riskin elbette farkındaydım. Bugüne kadar olduğu gibi bugün de Türkiye’nin alıştırılmış normallerinin dışında, sadece söz söyleme sırasında değil bedel ödeme sırasında da en önde duruyorum. Bugüne kadar her daim, kimseden bir beklentim olmaksızın gerektiğinde bedel ödemeyi bildim. Bundan dolayı da asla pişman olmadım. Nitekim bugün de pişman değilim. Çünkü haklılığımızın elbet bir gün anlaşılacağını biliyorum. Ve bugün üzerime düşen her şeyi yapmış olmanın huzuruyla son kez karşınızdayım” ifadesini kullandı.

Yerel seçimler sonrasında “hür ve müstakil” kararında haksız olduğu için değil yetim, öksüz bırakmamak için mağlubiyet kararını üstlendiğini söyleyen Akşener, “Başarısızlığı ben aldım, artık başarıyı siz yakalayacaksınız! Bedeli ben ödedim, artık hesabı siz tutacaksınız! Kiminiz ‘abla’, kiminiz ‘kardeş’, kiminiz ‘anne’ diye geldiniz. Benden bir ev, bir yuva istediniz. Ben de İYİ Parti’yi sizlere bir ev, bir yuva yaptım. Ocağını tüttürdüm, içini ısıttım, sofrasını kurdum, bahçesini genişlettim. Yıkmak isteyenlere, dağıtmak isteyenlere, çökmek isteyenlere müsaade etmedim. Ama bugünden sonra artık bu evi siz koruyacaksınız! Şairin de dediği gibi; ‘Bizdik o hücumun bütün aşkıyla kanatlı, bizdik o sabah ilk atılan safta yüz atlı… Dünyâya vedâ ettik, atıldık dolu dizgin. En son koşumuzdur bu, asırlarca bilinsin!” sözleriyle veda konuşmasını sonlandırdı.

2023’teki ortak adaylık için “feragatte ve fedarlıkta bulundum” dedi

İYİ Parti’deki genel başkanlığına veda konuşmasında Ankara siyasetine ve muhalefet cephesine ilişkin mesajlar verdiği gözlemlenen Akşener, özellikle CHP’ye yönelik Cumhurbaşkanlığı adaylığıyla ilgili sitemini yeniden gündeme taşıdı.

Akşener, “Mesela 2017 yılında; devletimizin ‘kerim’ anlayışını ortadan kaldıran, milletimizi de ucube bir sisteme mahkûm eden Partili Cumhurbaşkanlığı Sistemi referandumuna ‘Hayır’ demek için il il gezdim. ‘Bu sistem Türkiye’yi uçuruma sürükler.’ dedim. Ve maalesef haklı çıktım. 2018’de, 2019’da, 2020’de ve en nihayetinde 2023 yılında da ‘milletle inatlaşılmaz’ diyerek hem iktidarı hem de ana muhalefeti defalarca uyardım. Cumhuriyetimizin 100’üncü yılında Türkiye’ye nefes aldırmak için yeri geldi feragatte, yeri geldi fedakarlıkta bulundum. Yeri geldi herkes sustuğunda bile milletin sesini haykıran oldum” dedi.

Bu noktada Akşener’in, 31 Mart’taki yerel seçimlerde ittifak kurmama kararı aldığı CHP’ye yönelik 14 Mayıs 2023’teki Cumhurbaşkanlığı Seçimi’nde kendi ifadesiyle “kazanacak aday” belirleme ve Kemal Kılıçdaroğlu’nun adaylığında ısrarcı tutuma karşı tepkisini koruduğu görüldü.

Sıkça “Haklı çıktım” ifadesiyle sitemde bulundu, vedasını tamamladı

Meral Akşener, konuşmasında Türkiye’deki yakın siyasi tarihe ilişkin sıklıkla “Haklı çıktım” ifadesini kullanarak, Cumhurbaşkanı ve AK Parti Genel Başkanı Recep Tayyip Erdoğan iktidarına yönelik 2010’daki anayasa değişikliği referandumu da dahil olmak üzere yanlışlıklara karşı çıktığını kaydetti. Akşener, “Zihnim de, vicdanım da hep çok rahat oldu. Çünkü hiçbir zaman peşinden koştuğum kişisel bir çıkarım olmadı. Çünkü hiçbir zaman utanacağım bir yaram olmadı. Çünkü hiçbir zaman vicdanımı susturabilecek bir güç olmadı. Tehdide, baskıya, zorbalığa hiç eyvallahım olmadı. Allah şahit; toz zerresi kadar korkum da olmadı” sözleriyle kendisini anlattı.

“Hayatımın her döneminde sahip olduğum ahlaki değerleri, Cumhuriyetimizin temel ilkelerini, Türkiye’nin ihtiyaçlarını gözeterek; sorumluluklar aldım, tutumlar sergiledim. Mesele millet, mesele memleket olduğunda inandığım yolda yürümekten hiçbir zaman çekinmedim. Milletin hakkı için, devletin itibarı için karşısında durduklarımın parmak sallayan elleri beni yıldıramadı. Hedef tahtasına koyan dilleri beni sindiremedi. Cazip teklifleri beni susturamadı. Makam vaatleri beni durduramadı. ‘Tutuklanacaksın’ tehditleri umurumda bile olmadı” diyen Akşener, 30 yıllık siyasi kariyerinde aldığı tüm kararların arkasında durmaya devam edeceğini söyledi.

Meral Akşener, kürsüde konuşmasını tamamladıktan hemen sonra salondan ayrıldı ancak birinci turda oy kullanmaya arada geri döndü. Hızlıca oyunu kullandıktan sonra yeniden ayrıldı.

İYİ Parti istifa rüzgarlarıyla nasıl dalgalandı, kim neden istifa etti?

İYİ Parti’de Meral Akşener’in liderliğinde ilk istifa rüzgarı aslında 24 Haziran 2018’deki genel seçimler süreciyle ortaya çıkmıştı.

MHP’den Devlet Bahçeli’ye karşı genel başkanlık değişimi tartışması yürüterek ayrılan ve İYİ Parti kuruluşunda görev alan milliyetçi çizgideki isimlerden ayrılanlar olmuştu. Yusuf Halaçoğlu gibi birkaç kurucu üye sonrasında, Ümit Özdağ gibi bazı isimlerse 31 Mart 2019’taki yerel seçimlerle birlikte CHP’yle ortaklaşma siyasetine karşı çıkmaya başlamıştı. Akşener’in yönetim tarzıyla da sıkıntı yaşadığını vurgulayan isimlerden Ümit Özdağ, 4 Mart 2021’de İYİ Parti’den istifa etmiş ve sonrasında Zafer Partisi’nin kurucu liderliğini üstlenmişti.

Kurucular ve partide milletvekilliği yapmış isimler arasındaki önemli bir ayrılık rüzgarı ise, Mayıs 2023’teki Millet İttifakı’yla ortak aday çıkarma sürecindeki sancılı günlerle birlikte yaşandı. Seçimler sona erdikten sonra İYİ Parti’nin, o dönemki CHP Genel Başkanı Kemal Kılıçdaroğlu’nun Cumhurbaşkanlığı Seçimi’ni kaybetmesindeki rolü tartışması ve CHP’ye karşı yürütülen sert siyaset anlayışındaki çatışmalar ardından eski vekiller Durmuş Yılmaz ve Bahadır Erdem ayrılmıştı.

14 Mayıs Genel Seçimlerin’deki milletvekili listesiyle tartışma yaşanırken İYİ Parti’nin kurucularından Ümit Dikbayır tarafından Akşener ailesine ve yakınlarına yönelik maddi çıkar sağlama iddiaları da gündeme taşındı. Bu tartışma gölgesinde Eskişehir Milletvekili Nebi Hatipoğlu’nun Kasım 2023’te AK Parti’ye geçmesi dikkat çekti.

Milletvekili listesiyle ilgili tartışmada adı geçenlerden Ankara Milletvekili Adnan Beker de 16 Kasım 2023’te İYİ Parti’den istifa etti ve bağımsız vekil durumunda.

İstanbul Milletvekili Sibel Ayşe Yanıkömeroğlu, 6 Aralık 2023’te yerel seçimlerde CHP’yle iş birliği yapılması gerektiği görüşüyle istifa etti. Bu hafta Yanıkömeroğlu, 24 Nisan’ta CHP’ye geçti ve Özgür Özel tarafından grup toplantısında CHP rozeti takıldı.

Ankara Milletvekili Yüksel Arslan, parti içi tartışmalar gerekçesiyle 21 Aralık 2023’te ise yerel seçimlerde CHP’li Mansur Yavaş’ı destekleyeceğini belirterek, istifa etti ve bağımsız vekil durumunda.

Son olarak 31 Mart 2019’taki yerel seçimler sonucunda ise Bilge Yılmaz ve Ümit Özaleli ise, İYİ Parti’den istifa etti.

Yeni başkan seçilen Dervişoğlu, seçilecek GİK üyeleri arasından Başkanlık Divanı’nı belirleyecek yani yakın çalışma ekibinde yer alacak genel başkan yardımcılarını seçecek.

VOA

BANKA HABERLERİ

TRABZON’DA BANKA GÜVENLİK GÖREVLİSİ CANINA KIYDI

Yayınlanma:

2 gün önce|

27/04/2024Yazan:

BankaVitrini

Trabzon Yomra’da bir bankada geçici olarak görev yapan güvenlik görevlisi Malatyalı S.D. arkasında not bırakarak silahla kendisini vurdu.

Edinilen bilgiye göre Malatya’dan gelen ve depremzede olan, geçici olarak bir bankanın Yomra şubesinde güvenlik görevlisi olarak çalışan. 40 yaşındaki S.D. banka içerisinde kendini kapattığı bir odada silahla başından vurarak ağır yaralandı. Silah seslerini duyan personel Kapıyı açınca başından vurulmuş halde S.D.’i buldu.

Olay yerine çağırılan sağlık ekipleri ilk müdahalede bulunduktan sonra Banka Güvenlik Görevlisi ambulansla Kaşüstü Eğitim ve Araştırma Hastanesi’ne kaldırıldı. Yapılan tüm müdahalelere rağmen hayatını kaybeden Güvenlik Görevlisi’nin “Oğlum seni çok seviyorum” diye not bıraktığı öğrenildi. Emniyet güçleri olayla ilgili soruşturmayı sürdürüyor.

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (556)

- BANKA ANALİZLERİ (132)

- BANKA HABERLERİ (2.476)

- BASINDA BİZ (51)

- BORSA (265)

- CEO PERFORMANSLARI (25)

- EKONOMİ (2.538)

- GÜNCEL (1.659)

- GÜNDEM (2.733)

- RÖPORTAJLAR (40)

- SİGORTA (106)

- ŞİRKETLER (1.482)

- SÜRDÜRÜLEBİLİRLİK (283)

- VİDEO Vitrini (19)

- YAZARLAR (656)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (4)

- Dr. Abbas Karakaya (55)

- Erden Armağan Er (44)

- Erol Taşdelen (368)

- Gizem Taşdelen (4)

- Gülbeyaz Gergün (38)

- Kemal Emirhan Mendi (1)

- Murat Şenol (25)

- Prof. Dr. Binhan Elif Yılmaz (66)

- Serhat Can (2)

- Tuncer Dede (14)

- Uğur Durak (33)

FARK YARATANLAR

FARK YARATANLAR

FARK YARATANLAR

YAZARLAR

HEPİMİZ DİJİTAL DOLANDICI OLARAK SUÇLANIP YARGILANABİLİRİZ

“YA TARİH YAZACAĞIZ, YA TARİH OLACAĞIZ” DEMİŞTİ: TARİH OLDU!

TRABZON’DA BANKA GÜVENLİK GÖREVLİSİ CANINA KIYDI

TEKSTİLDE İFLASLAR DEVAM EDİYOR

Sabancı Topluluğu, fikri mülkiyet üreten çalışanlarını ödüllendirdi

DEV BANKA İFLAS ETTİ

Prof. Dr. YILMAZ: TCMB faiz kararını değerlendirdi

Lokanta ve kafelerde beklenen KDV artışı geldi

Halkbank’tan HUBrica ile girişimcilere destek

EMEKLİ MAAŞLARI: ENFLASYON FARKI NE KADAR ARTACAK

DENİZBANK’TA İKİNCİ ERZAN VAKASI: YER ANTALYA!

Erol Taşdelen yazdı: CHP nasıl kazandı, AKP niçin kaybetti?

BANKALARIN KREDİ ENGELİNDE GEVŞEME

10 yıl içerisinde Bankacılık dahil yok olacak 10 meslek ve geleceğin işleri

47 yıl aradan sonra CHP 1. Parti oldu

Wells Fargo Analizi: Türkiye Uzun Vadeli Lira İyileşmesine Girdi

Enflasyon ve Seçim Sonrası Türkiye Ekonomisi

Prof. Dr. YILMAZ: Ekonomiden seçime, seçimden ekonomiye savrulmalar (I)

Maliye Bakanlığı, İşletmelerin “IBAN’a At” Uygulamasının Önüne Geçiyor: Ceza Yazılacak

Forbes dünyanın en zenginlerini açıkladı: Türkiye’den 27 isim listede

- Son dakika: Süper Loto çekilişi sonuçları belli oldu! 28 Nisan 2024 Süper Loto bilet sonucu sorgulama ekranı! 28/04/2024

- Son dakika: Şans Topu çekilişi sonuçları belli oldu! 28 Nisan 2024 Şans Topu bilet sonucu sorgulama ekranı! 28/04/2024

- LNG anlaşması için ABD'li şirket ile görüşüldü! Bakan Bayraktar: Karadeniz'de petrol de aranacak 28/04/2024

- Türkiye'den ABD ile gaz anlaşması adımı 28/04/2024

- Bakan Şimşek'ten "Türkiye'ye dış kaynak gelmiyor" iddialarına yanıt 28/04/2024

- Spot piyasada elektrik fiyatları (28.04.2024) 28/04/2024

- Bakan Şimşek'ten ekonomide "güven" ve "öngörülebilirlik" vurgusu 28/04/2024

- İhracatçının kur dengesi bozuluyor 28/04/2024

- Powell'ın konuşmasından ne bekleniyor? 28/04/2024

- Küresel piyasalarda petrol ve gaz keşifleri yarıya düştü, maliyetler ikiye katlandı 28/04/2024

- TOBB Başkanı Hisarcıklıoğlu’dan AB ile Gümrük Birliği'nin yenilenmesi çağrısı 28/04/2024

ALTIN – DÖVİZ

KRIPTO PARA PİYASASI

BORSA

Popüler

-

GÜNDEM3 yıl önce

GÜNDEM3 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL12 ay önce

GÜNCEL12 ay önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ11 ay önce

BANKA HABERLERİ11 ay önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ2 yıl önce

BANKA ANALİZLERİ2 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM4 ay önce

GÜNDEM4 ay önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı

-

BANKA HABERLERİ3 yıl önce

BANKA HABERLERİ3 yıl önceAKBANK : Tekaüt Sandığı Vakfı (Sandık) SGK devri için hazırlıklar tamam

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceAKBANK ÖZEL FİRMAYA 22.000 LİRA MAAŞ PROMOSYONU VERDİ

-

GÜNCEL1 yıl önce

GÜNCEL1 yıl önceEskişehir’de zimmetine 9 milyon lira geçiren banka müdürü tutuklandı