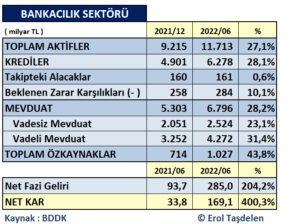

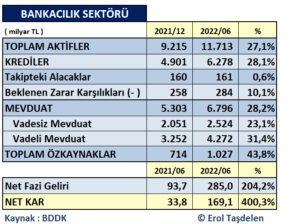

Bankacılık tarihinde görülmemiş kar artışı yakalayan Bankacılık sektörü 2021 ilk yarısındaki 33,8 milyar TL’lik Net karlılığını beş kat artırarak 169,1 milyar TL’ye taşıdığı görüldü. Sektörün, Karlılık yüzde artışı ise % 400,3 oldu. 2021 yıllık 92,9 milyar TL olan karlılığını da aşan sektör kar üzerine kar rekoru sağladı. Üstelik bunu kriz ortamında gerçekleştirdi. O zaman soru şu : Bu değirmenin suyu nereden geldi?

BANKALAR NEREDEN KAR YAPTI?

Bankacılık sektörünün Kar / Zarar Tablosuna bakıldığında 2021 ilk yarısındaki 270,4 milyar TL’lik Faiz Geliri % 99,1 artarak 538,4 milyar TL’ye çıktığı görülmekte. Başka bir ifade ile bankaların faiz geliri ikiye katlamış durumda. Buna karşılık Faiz Giderleri 176,7 milyar TL’den % 43,4 artarak 253,5 milyar TL’ye yükseldi. Dolayısı ile Faiz Giderleri gelirlere göre daha az artınca Net Faiz Giderleri de hali ile anormal artış oldu. 2021 ilk yarısında 93,7 milyar TL olan Net Faiz Gelirleri % 204 artarak 284,9 milyar TL seviyesine yükselmiş durumda. Bunda hiç kuşkusuz KKM hesapların en fazla faiz oranı olarak %17 olarak sabitlenmesinin katkısı büyük oldu. Zira faiz giderlerinin ana kalemi olan vadeli Mevduatların üçte birinin KKM olduğu düşünüldüğünde bankalar için ciddi avantaj sağlanmış durumda. Temmuz sonunda KKM’lerin hacmi 1,1 trilyon seviyesine gelmiş durumda. KKM faiz oranları %17’lerde sabitlenmesi bugün mevduat faiz oranları en iyi tahminle %27’lerde hatta daha üstünde olacaktı ki bu da Bankalara bu kısım mevduat için %10 ek faiz yükü getirecek bu da aylık 9 milyar TL faiz gideri anlamına gelmektedir. Başka bir ifade ile bugünkü KKM rakamları ile Bankalara ek 9 milyar TL dolaylı kaynak aktarılmaktadır ki bu para da Hazine ve Merkez Bankasından çıkmaktadır. Ciddi transfer! Zira, Ekonomi kurmaylar KKM – Mevduat faizlerini sabitlerken Kredi faiz oranlarında herhangi bir fren sistemi kurmadı. Ağustos başında örneğin Ticari Krediler Kamu dışı bankalarda %50’lere dayanmış durumda. Bir taraftan mevduat faizlerini bastırırken diğer taraftan kredileri serbest bırakılması ister istemez banka Net Faiz Gelirlerini de üç kat ve %204 artırmış durumda. Ayrıca; Sektörde 2021 ilk yarısında 93,7 milyar TL olan Faiz Dışı Gelir ise %204 artarak 2022 ilk yarısında 294,9 milyar TL seviyesine yükseldi. Bunda geçen yıl aynı dönemde 21 milyar TL olan Kambiyo zararının 53 milyar TL karlılığa dönmesinin etkisi büyük olduğu görülüyor.

BİLANÇO BÜYÜDÜ

Diğer Taraftan bankaların 2021 sonundaki 9,2 trilyon TL olan Toplam Aktifleri yılın ilk yarısında %27 büyüyerek 11,7 trilyon TL’ye çıkmış durumda. 4,9 trilyon TL olan Nakdi Kredileri de % 28 artarak 6,2 trilyon TL seviyesine yükselirken; 160 milyar TL’lik Takipteki krediler 161 milyar TL seviyesine çıktığı görüldü. Söz konusu kredi takip tutarları hukuki sürecin başladığı krediler olup içinde öz izleme, yakın izleme, yapılandırılan ve yüzdürülen krediler dahil değil. Sektörde sorunlu kredi grubuna giren kredilerin oranı TBB’nin yayınladığı raporlardan %15’ler gibi yüksek seviyesinde olduğu biliniyor.

2021 sonunda 5,3 trilyon TL olan Mevduat hacmi ise %28,2 artarak 6,8 trilyon TL seviyesine yükselmiş durumda. Toplam Kredilerin %37’lik kısmını oluşturan 2,5 trilyon TL vadesiz mevduatlarda bulunuyor, ki bu oran enflasyonist ortamda tasarruf sahiplerinin aleyhine bir durum oluşturuyor. Bazı bankalar otomatik günlük fon alım alt limitlerini yükselterek kendi lehlerine avantaj sağlamış durumda ki bu alana henüz BDDK müdahale etmiş değil. Bankaların insafına kalmış. Bazı bankalar 50 bin USD altına vadeli hesap bile açmıyor.

Sektörün özkaynakları ise 2021 sonunda 714 milyar TL iken %43 artarak 2022 ilk yarısında 1 trilyon lirayı geçmiş durumda.

YERLİ SERMAYELİ BANKALAR NE YAPTI?

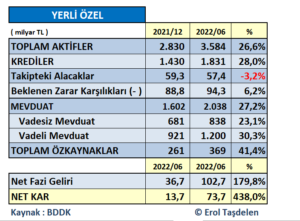

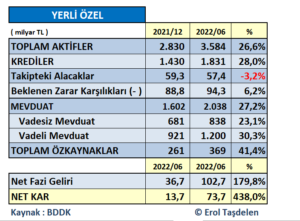

Yılın ilk yarısında Yerli Sermayeli Bankalar 2021 sonunda 2,8 trilyon TL olan Aktif Büyüklüğünü %26,6 büyüterek 3,6 trilyon seviyesine yükseltti. 1,4 trilyon TL olan Nakdi Krediler %28 büyüyerek 1,8 trilyon TL seviyesine yükselirken; 59,3 milyar TL’lik Kredi Takip Alacaklar 57,4 milyar TL seviyesine geriledi. Bunda bazı bankaların alacak dosyalarının Varlık Şirketlerine satmasının etkisi oldu. 1,6 trilyon TL’lik Mevduat hacmi de %27,2 artarak 2 trilyon TL’yi aşmış durumda. Yerli Bankalarda mevduatın %41,1’i vadesiz mevduatta yer alırken bu oran sektör ortalamasının da ( %37 ) üzerinde olduğu görüldü. Yerli özel bankaların 261 milyar TL olan özkaynakları ise % 41,4 artarak 369 milyar TL seviyesine ulaştı.

2021 ilk yarısında 36,7 milyar TL Net Faiz Geliri yaratan yerli Özel bankalar 2022 ilk yarısında % 179,8’lik bir artış ile 102,7 milyar TL Net Faiz geliri sağladı. 2021 ilk yarısında 13,7 milyar TL olan Net Karlılık da % 438 artarak 73,7 milyar TL seviyesine, sektör ortalamasının üzerinde net kar yapmış durumda.

YABANCI SERMAYELİ BANKALAR NE YAPTI?

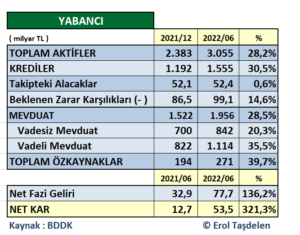

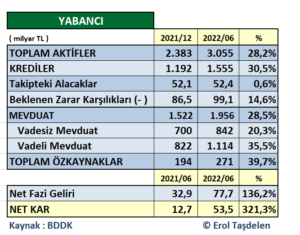

Yılın ilk yarısında Yabancı Sermayeli Bankalar 2021 sonunda 2,3 trilyon TL olan Aktif Büyüklüğünü %28,2 büyüterek 3 trilyon seviyesine yükseltti. 1,1 trilyon TL olan Nakdi Krediler %30,5 büyüyerek 1,5 trilyon TL seviyesine yükselirken; 52,1 milyar TL’lik Kredi Takip Alacaklar 52,4 milyar TL seviyesine yükseldi. 1,5 trilyon TL’lik Mevduat hacmi de %28,5 artarak 1,9 trilyon TL’yi aşmış durumda. Yabancı Bankalarda mevduatın %43’ü vadesiz mevduatta yer alırken bu oran sektör ortalamasının da (%37 ) oldukça üzerinde olduğu görüldü. Yabancı sermayeli bankaların 194 milyar TL olan özkaynakları ise %39,7 artarak 271 milyar TL seviyesine ulaştı.

2021 ilk yarısında 32,9 milyar TL Net Faiz Geliri yaratan Yabancı Sermayeli bankalar 2022 ilk yarısında % 136’lık bir artış ile 77,7 milyar TL Net Faiz geliri sağladı. 2021 ilk yarısında 12,7 milyar TL olan Net Karlılık da %321 artarak 53,5 milyar TL seviyesine net kar artışı sağladı.

KAMU BANKALARI NE YAPTI?

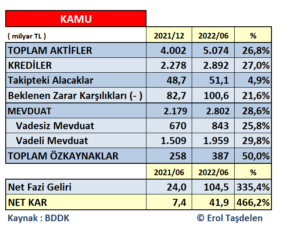

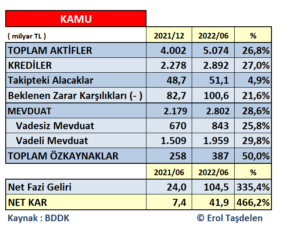

Yılın ilk yarısında Kamu Bankaları 2021 sonunda 4 trilyon TL olan Aktif Büyüklüğünü %26,8 büyüterek 5 trilyon seviyesine yükseltti. 2,3 trilyon TL olan Nakdi Krediler %27 büyüyerek 2,9 trilyon TL seviyesine yükselirken; 48,7 milyar TL’lik Kredi Takip Alacaklar 51,1 milyar TL seviyesine yükseldi. 2,2 trilyon TL’lik Mevduat hacmi de %28,6 artarak 2,8 trilyon TL’yi aşmış durumda. Kamu Bankaları mevduatın %30’ü vadesiz mevduatta yer alırken bu oran sektör ortalamasının da (%37 ) oldukça altında olduğu görüldü. Kamu bankaların 258 milyar TL olan özkaynakları ise %50 artarak 387 milyar TL seviyesine ulaştı.

2021 ilk yarısında 24 milyar TL Net Faiz Geliri yaratan Kamu Bankalar 2022 ilk yarısında % 335’lık bir artış ile 104,5 milyar TL Net Faiz geliri sağladı. 2021 ilk yarısında 7,4 milyar TL olan Net Karlılık da %466 artarak 41,9 milyar TL seviyesine net kar artışı sağladı.

Bu arada bankalar için USD/TL döviz seviyesinin ne olacağı; Enflasyon oranlarının artarak devam etmesi; yaklaşan seçim süreci ve uluslararası arena riskli bölge sayısının artması, devam eden Ukrayna – Rusya savaşı; Kredi Risk Primi – CDS oranının Türkiye aleyhine artış ve bankaların çevirmesi gereken sendikasyon kredilerdeki maliye baskısı; Kamu otoritesinin sektörü direkt etkileyen ani yasal düzenlemeler; COVİD-19 belirsizliği önümüzdeki dönemde bilançoları için ciddi tehditler olarak kendini gösteriyor.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce