Yeni ekonomi yönetiminin Türk Lirası’na değer kazandırmak ve enflasyonla mücadele etmek için başlattığı faiz artışı döngüsü hızla devam ederken, mevduat faizleri de yükselişe geçti.

Türkiye Cumhuriyet Merkez Bankası (TCMB), 31 Mart yerel seçimleri öncesi gerçekleştirilen Para Politikası Kurulu toplantısında 500 baz puanlık faiz artışına gitti. Bu gelişme, yeni ekonomi yönetiminin enflasyonla mücadele konusundaki kararlılığını vurgularken, 2023’ten bu yana yaşanan mevduat faizi artışları da hız kazandı. Finansal ürün karşılaştırma platformu Hesapkurdu’nun verileri, 2024 yılı nisan ayı güncel banka mevduat faiz oranlarına bakıldığında, bazı bankaların üç aylık vadeli güncel mevduat faiz oranının %58’e dayandığını gösterdi.

Mevduat faizi bir yılda ikiye katladı

Mevduat faizlerinin yükselişindeki boyutları anlamak için tarihsel veriler incelendiğinde, TCMB verilerine göre Mart 2023’te üç aya kadar vadeli ortalama mevduat faizi oranının %27,83 olduğu görüldü. Mevduat faizlerinin bir yılda ikiye katladığını, %110’dan fazla arttığını ifade eden Hesapkurdu Bankacılık İş Geliştirme Yöneticisi Orhun Çağlar Atilla, “Mevduat faiz oranları 2023 yılı sonlarından bu yana istikrarlı bir biçimde artıyor. Bu artış, 2024’ün ilk çeyreğinde de devam etti. Bu sebeple mevduat sahiplerini, varlıklarını Türk Lirası’nda değerlendirmek için vadeli hesap seçeneklerine yöneldi. Mevduat, 2024’te de en çok tercih edilen yatırım araçlarından olmaya devam ediyor” dedi.

Gözler TCMB’nin 25 Nisan’daki toplantısında

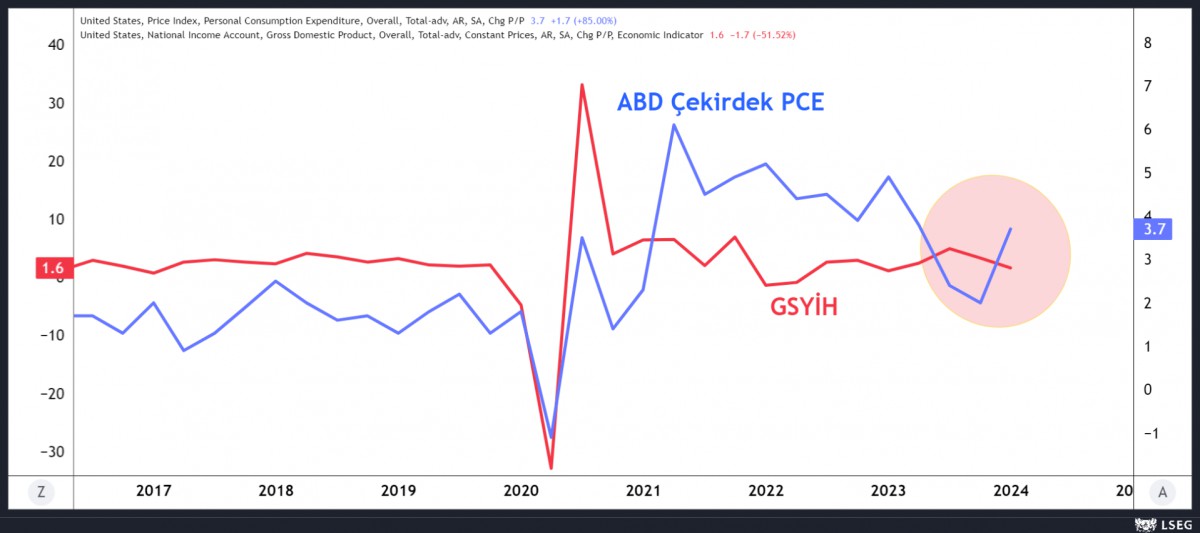

TCMB’nin mart ayının sonlarında yayımladığı Piyasa Katılımcıları Anketi, 2024 yıl sonu enflasyon beklentisinin %42,96’dan %44,19’a yükseldiğini gösterdi. TCMB’nin enflasyon hedeflerinde yaşanan kaymanın gerekçelerini açıklamak için hükümete yazdığı mektup da, enflasyon beklentilerinin gücünü koruduğunu gösterdi. TCMB’nin her karar metninde para politikasındaki şahin duruşun korunacağı vurgusuna yer verdiğini belirten Orhun Çağlar Atilla, “ABD ve Avrupa ekonomileri yapışkan enflasyon sonrası faiz indirimlerine başlamak için gün sayıyor olsa da bu beklentiler öteleniyor. Türkiye’de durum daha farklı. Morgan Stanley’in mart ayında yayımladığı tahminler, Türkiye’de faiz indirimi döngüsünün ancak 2025 ilk çeyreğinde başlayabileceğini gösteriyor. TCMB Para Politikası Kurulu, 25 Nisan’da toplanacak. Gözler bu toplantıdan çıkacak karara çevrilse de Türkiye’de mevduat faizlerinin uzun bir süre daha bu seviyelerde kalacağını söyleyebiliriz” ifadelerini kullandı.

“Mevduat faiz oranları Hesapkurdu.com’da hesaplanabiliyor”

Mevduat faizi / kâr payı oranlarının temel olarak kredi faiz / kâr payı oranlarına paralel olarak belirlendiğini hatırlatan Hesapkurdu Bankacılık İş Geliştirme Yöneticisi Orhun Çağlar Atilla, değerlendirmelerini şu ifadelerle sonlandırdı:

“Kredi, sigorta, mevduat hesabı, kredi kartı gibi finansal ürünleri karşılaştırma olanağı sunan Hesapkurdu.com olarak kullanıcılarımızın mevduat faizlerinin güncel değerlerini görebilmeleri için özel bir sayfa hazırladık. Mevduat tutarını ve gün cinsinden vadeyi giren kullanıcılar, saniyeler içinde bankaların sunduğu güncel mevduat faizi oranlarını görebiliyor ve kendilerine uygun teklifi seçebiliyor. Hesapkurdu.com olarak piyasayı kullanıcılarımız için takip etmeye ve onlar için en uygun teklifleri sunmaya devam edeceğiz.”