Bazı Finans kavramların Resmi Kurumlar dahil ortak/benzer kullanılması kafaları karıştırıyor. Bunlardan biri de “Ticari Krediler” kavramı. Bir çok bankacılık raporunda büyüklüğüne bakılmaksızın “Şirketlere verilen krediler” Ticari Krediler diye adlandırılır. Karışıklık da buradan çıkıyor zaten. “Ticari Firmalara krediler durdu” dediğimizde “nasıl olur Ticari Krediler artıyor” denebiliyor. Öncelikle ayrımın net yapılması gerekiyor. “Ticari Krediler” diye geçmesine rağmen Kurumsal, Ticari, KOBİ, Mikro, Küçük ölçeli gibi alt kredilerde segment ayrımı var. Bankaların üç ayda bir yayınladıkları ve KAP’a bildirdikleri Faaliyet Raporlarında bu ayrımlar var. Banka bazında ben de oradan takip ediyorum. Yayınlanan; BDDK, TCMB, TBB, SPK gibi resmi Kurumların verileri ile sektörün durumunu analiz ediyoruz. Bizim bu yazıdaki konumuz da son bir yıldır başlarına gelmeyen kalmayan KOBİ Dışı Ticari / Kurumsal firmalar ve Bankacılık sektörü ilişkisi.

SEN KOBİSİN KOBİ KAL

Şirketlerin KOBİ – TİCARİ ayrımında genelde CİRO ve ÇALIŞAN SAYISINA göre ayrım yapılmakta. Her kurum ( BANKALAR, KOSGEB, TİM, TCMB, BDDK, TİCARET BAKANLIĞI, SPK … ) kendine göre bir tanımlama yaptığı için bu tarafta ciddi bir kaos var aslında. Bankacılık sektörünün genel kabul görmüş ayrım ise 250 çalışan ve 250 milyon TL ciro altında kalan firmalar KOBİ, bunun üzerine çalışan istihdam eden ve ciroyu geçen firmalar ise TİCARİ / KURUMSAL Firmalar olarak sınıflandırılmakta. KOBİ’ler Ticari segment firmaların yaşadıklarını öğrendikten sonra “biz KOBİ kalalım” diyeceklerine eminim😊 Sokağınızdaki bakkal KOBİ sınıfında yer alırken; Market Zincirleri Ticari/Kurumsal kapsamında, Küçük Sanayi Sitelerindeki firmaların çoğu KOBİ iken OSB’deki Sanayi firmaları genelde Ticari Segmentte yer alır.

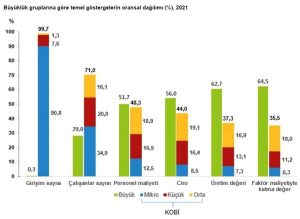

KOBİ’leri 2021 yapısını özetlemek gerekirse : Toplam işletme sayısına göre firmaların %99,7’i KOBİ’lerden oluşuyor. Buna karşılık KOBİ’lerin istihdamdaki payları %71. Personel maliyetleri içindeki payları %48,3. Toplam ciro içindeki payları %44. Üretim değerleri ise %37,3. Faktör maliyeti ile katma değerleri ise %35,5 kadar.

KOBİLER KORUMA ALTINDA

Siyasi iktidar ve Ekonomi kurmayları küçük işletmeler olan KOBİ’leri oy deposu olarak görse gerek her zaman koruma altında tuttu. Örnek mi; İşletme kredilerinde Ticari / Kurumsal firmalara yapılan sınırlamalar ve fren sistemi KOBİ’leri Ticariler kadar olumsuz etkilemedi. Piyasaları özellikle son 3 yılda dizayn etmek Bankalar aracılığı ile Ticari / Kurumsal firmalar üzerinden yapıldı. O nedenle konumuz KOBİ’ler değil KOBİ dışı Ticari ve Kurumsal firmalar. Son 3 yılda “Ticari ve Kurumsal firmaların başına gelenler pişmiş tavuğun başına gelmedi” demek abartı olmaz.

KOBİ DIŞI TİCARİ FİRMALAR

KOBİ dışı büyük ölçekli firmalar ( 250 çalışandan fazla istihdam edenler ve ciroları 250 milyon TL’yi geçenler ) toplam firmalar içinde sayıları 2021’de %1 bile değil. Buna karşılık istihdamın %29’unu sağlıyor. Personel maliyetinin %51,7’sine katlanıyor. Firma cirolarının %56’sını bu grup yapıyor. Üretim değerinin %62,7’si bunlarda. Faktör maliyetiyle katma değerin %64,5’ini bu firmalar sağlıyor. Sayıları az ama ağırlıkları binlerce KOBİ’den fazla kısaca.

KOBİ firmaların çoğu Ticari / Kurumsal firmalara iş yaparlar. Ticari / Kurumsal firmalar öksürse KOBİ’ler nezle olur, o kadar iç içe. Ticari / Kurumsal firmaların sıkıntıya düşmesini en son isteyecek olan alt taşeron ya da bu firmalar iş yapan KOBİ kapsamındaki firmalardır.

BANKALAR TİCARİ KREDİLERİ NİÇİN DURDURDU?

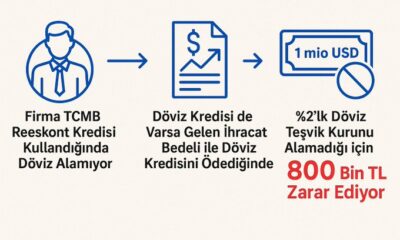

TCMB ve BDDK bankalar üzerinden KOBİ dışı Ticari Firmaların kredi kullanmasına öyle kısıtlamalar getirdi ki bu koşulları yerine getiren firmalar parmakla gösterilir oldu. Bir defa TCMB bankaların KOBİ dışındaki firmalara TL kredi vermesi halinde “Tahvil alma” koşulu getirdi. “Tahvil alsın ne var bunda” diyenler için kısaca özetleyeyim. Devletin 1 yıldan uzun vadeli borçlanma ihtiyaçlarını karşılaması için Hazine Müsteşarlığı tarafından çıkarılan borçlanma senetlerine devlet tahvili denir. Devlet iç borçlanma senedi (DİBS) adıyla da bilinirler. Şuan 5-10 yıllık Tahvil faizleri %10’larda. Tahvil faizleri kafamızdaki faize göre ters işler; Faiz yüksekken aldığınız Tahvillerden faiz düşmesi halinde ciddi karlar yaparsınız. Bankaların 2022’de kar rekoru sağlamasında geçmişte yüksek faiz ile aldıkları Tahvillerin etkisi büyük oldu. Fakat bugünlerdeki gibi faizi yapay düşürülen, düşük faizlerle Tahvil almanız halinde ileride Tahvil faizleri yükseldiğinde ciddi zararlar yazarsınız. Banka CEO’ları için Tahviller niçin kabus olduğunun ana gerekçesi de bu zaten. TCMB’nin düşük faiz politikasını sürdürülebilir olmadığını en iyi bilenler Banka yönetimleri. TL Krediye bağlı Tahvili almamak için kredilerde sert frene bastılar. Üstelik TCMB bankaları Ticari Kredilerde büyümemeleri, belli bir büyüklüğü geçmeleri halinde komisyon ödeyeceğini de Tebliğ haline getirdi. Bu da yetmedi TCMB dolarizasyonu önlemek için “Liralaşma Politikası” kapsamında bankaların mevduat tarafında TL mevduatta %50-60-70 gibi kademeler koyarak bunun altında kalınması halinde komisyon cezası tedbirleri yayınladı. Yabancı Mevduat bankaların daha önce de yazdığım gibi kabusu oldu, TCMB ile birlikte BDDK Kararları da bunu destekledi. Kısaca, Ticari Kredilere kredi vermemek bankaların değil Ekonomi Kurmayların tercihi. Siyasi bir karar yani. Bu yönden bakıldığında Ticari firmaların gözünde bankalar GÜNAH KEÇİSİ aslında. Yazılarımızı takip edenler bütün bu düzenlemeleri yazdığımızı, süreci yakından takip ettiğimizi hatırlar.

2023_Para+Politikasi_ve_Liralasma_Stratejisi (22) Copy

BANKALARIN TİCARİ KREDİ VERMEMESİ NİÇİN İSTENDİ?

Ticari firmalara kredi vermemek Bankaların değil tamamen TCMB’nin tercihi aslında. Somut, Resmi delilleri ile açıklanmamakla birlikte ana tez şu: “Ticari İşletmeler kullandıkları krediler ile gidip döviz alıyor”. Bu tez direkt Ekonomi kurmaylar tarafından da sık sık dillendirildi. Tabi bu tezi haklı çıkaran emareler de olsa tüm Ticari firmalara kredilerin durdurulması için tebliğler yayınlamaya gerekçe olamaz. Bir defa alına tedbirler Serbest Piyasa Ekonomisine aykırı olduğu gibi Kontrollü bir Ekonomi modeli oluşturuyor. Ana gerekçe bu yani. Kısaca, “memlekette döviz yok” bu direkt söylenmediği VARMIŞ gibi davranışlar sergilenmekle birlikte tüm kısıtlayıcı tedbirler gelip “Dövize talebi kısmaya” geliyor. İthalatın %80’ni Hammadde ve ara mamul olan bir ülkede dövize talebin kısılmasının mümkün olmadığı bir türlü kabullenip döviz artırıcı tedbirler yerine daraltıcı tedbirler tercih ediliyor ısrarla. İhracatçı hemen hemen her firmanın aynı zamanda ithalatçı olduğunun bilinmemesi mümkün değilken “Ticari firmalar niçin döviz alıyor” denmesi ülke gerçekleri ile örtüşmüyor.

TİCARİ KREDİ KULLANMAK İÇİN AĞIR KOŞULLAR NELER?

KOBİ dışı Ticari bir firma, kredi kullanmak istediğinde kredi kullanacağı bankaya aşağıdaki bilgi belge ve Taahhütleri vermek zorunda.

- Bağımsız Denetim Raporunuz olacak: Bu Tebliğ çıkmadan önce 20-30 bin TL olan Rapor Hazırlama ücretleri birden 150-350 TL arasında değişen tarifelere yükseldi. Yoğun talepten aylarca sıra bekleniyor. Bağımsız Denetim firmaları karlarına kar kattı.

- Kredi için İhracat Taahhüt vereceksiniz: İhracatınız yok ise Ticari kredi kullanmak nerede ise imkansız hale geldi. Üstelik bu krediyi kullandığınız her kredi için veriyorsunuz. Var sayalım 3 ay vadeli 1 milyon USD karşılığı 18,5 milyon TL kredi kullandınız yılda 4 defa çevirmeniz durumda 1 yıl borunda yaklaşık 1 milyon USD karşılığı TL kredi kullandınız ama 4 milyon USD kadar Taahhüt altına girdiniz iyi mi? Bir aylık sürelerde spor kredi kullandığınızı düşündüğünüzde 12 milyon USD taahhüt altına girmiş oluyorsunuz! Taahhüt verip yerine getiremeyen binlerce firma olacağına şimdiden iddiaya girerim!

- Net İhracatçı olmalısınız: Kredi kullanmak için İhracatçı olmanız yetmiyor. Net İhracatçı olmanız gerekiyor. TCMB Net ihracatçı tarifi de yaptı. “İhracatınız İthalatınızdan %10 fazla olması” gerekiyor. Bu oranın altında veya hiç ihracatınız yok ise zaten kredi kullanamıyorsunuz. “Ben pazar buldum hadi ihracat yapalım” derseniz özkaynaklar dışında kaynak zor.

- Fatura ibraz edeceksiniz: Tüm koşulları sağladınız yetmiyor. Ödeyeceğiniz yerin faturaları da ibraz edeceksiniz. Fatura kaosunu daha önce yazmıştım. Bu hafta öğrendim ki Katılım Bankaları Doğalgaz Faturalarını ödememe kararı almışlar. Neymiş, Firmalar Doğalgazı kullanıp sonra ödüyormuş. Abi iyi de bu nasıl izah. Doğalgazını peşin ödeyen kaç firma var. Doğalgaz ödemesi “İslama Uygun” değil demenin mantığı ne? Tamam İslami Bankacılık ama bu kadar mı Piyasalardan uzaksınız? Sanayici Elektrik / Doğalgaz kullanmadan nasıl imalat yapacak? Bu konuyu bir kez daha düşünün derim! Ne kadar titiz çalıştığınızı en iyi bilenlerdenim. Yabancı sermayeli Katılım Bankalarının birindeki TEVERRUK isimli kredi kullanan müşteriler tarafından nasıl devlete daha az vergi verildiğini; dolayısı ile Vergi Kaçırıldığını; bankanın müşterilerini gayrimenkul / konut kredilerinde nasıl yanlış yönlendirdiğini ve Vergi Kaçırmaya yardım ettiğini detaylı yazmıştım. Yediğiniz cezaları, ihbarı yapan dürüst personele devletin ödediği ödülleri resmi Gazeteden keyif ile takip ediyorum. Unuttum sanmayın!

- Yabancı Para Varlık Ciro/Aktiften büyük olanın %5’ini geçmeyecek: Kredi kullanırken firmanızdaki dövize kadar beyan ediyorsunuz. Yabancı Para varlıklarınız son dönem Aktif büyüklüğünüz ya da cironuzdan büyük olanın %5’ini geçemeyecek de ondan. Çünkü bu yönde tebliğ çıkarıldı. ( Alıştıra alıştıra önce %10 dendi kısa süre sonra %5’e çekildi oran). Yabancı Para varlıklarınız %5’in üstünde ise yine kredi kullanamıyorsunuz! Bunu yanında bankaların gönderdiği krediyi amacı dışında kullanmayacağım ( ticaret dışında en amaç olacak ise), döviz almayacağım gibi bir sürü taahhütname imzalıyorsunuz.

Var sayalım tüm koşulları sağlıyorsunuz, kredi yine hazır değil. Çelik gibi iradeniz/sabrınız olması gerekiyor. Şartları sağlamanız, Kredi limitinizin olması halinde de Kredi hesapta demek değil. Limitinizde boşluk olsa bile banka krediyi öyle şak diye geçmiyor. Şubeler bugünlerde çok gergin, süreçte arada kalanlar onlar oluyor zira. Arkadaşlar adına çok üzülüyorum, cephede olanlar onlar zira. Önce bankanın limitleri açık olacak. Örneğin, “Rotatif/BCH/Taksitli kredi yok ama sadece 3 ay Spot kredi var” diyebiliyorlar müşteriye. GARANTİ, YAPI KREDİ, AKBANK, QNB Finansbank, Şekerbank gibi bankalar son haftalarda “bu hafta üst segment Ticari kredi yok” cümlesini sık kullanır oldu. TL Kredilerde Tahvil alma zorunluluğu gelince bankalar da “blokeli kredi sistemine” geçmişti. Merkez Bankası bu konuda Bankaları uyarınca çoğu banka blokeli kredi uygulamasından vaz geçti. Uyarmasına rağmen; örneğim, AKBANK hala “kredinin %30’luk kısmını kredi vadesi boyunca vadesizde bırakacaksınız” diyebiliyor. TCMB’nin uyarısına rağmen, restleşmeyi göze aldı demek ki! Sonucu takip edelim.

Kısaca; TCMB ve BDDK Bankalara, “KOBİ dışı Ticari kredileri kısın” demiş; Bankalar “Ticari kredileri” kısmış; Ticari firmalar da “hani bana kredi” demiş, durumun özeti bu!

Bankalarda bugünlerde plan, bütçe, hedef kalmadı varsa yoksa TCMB’den ceza yememek için yapılması gerekene odaklandı. Mevduat bulmak için çalmadıkları kapı kalmıyor. Mevduat faizinin kredi faizinin üzerinde olduğu bir dönem ben hatırlamıyorum. Mevduat faizleri %30’lara dayandı. Bankalardan kredi alamayan firmalar faiz oranları yüksek olmasına rağmen Faktoring firmalarına koşmuştu Ocak ayında Faktoring kredilerine de Tahvil alma zorunluluğu gelince Faktoring kredileri de durdu iyi mi!

TİCARİ FİRMALAR SARSILIRSA ÖNCE KOBİLER BATAR

Ekonomi kurmayların, KOBİ Dışı Ticari firmaları “döviz içinde yüzen” olarak görmeleri ve “kredi kullanmasalar da olur” stratejisi ciddi hata olduğunu, yüzeysel bir tespit içerdiği kanaatindeyim. “Derin, çok yönlü analizler ve araştırmalar yapmalılar” diye düşünüyorum. Ayrıca, KOBİ firmaların çoğu TİCARİ / KURUMSAL firmaların alt taşeronu konumunda. Bir TİCARİ/KURUMSAL Firmanın yavaşlaması yüzlerce KOBİ’nin hızlıca kapanması demek. Bu senaryoyu iyi analiz edin bence. Uygulanan Ekonomi Politikanın sonunun, Sanayide ani duruşa gittiğini bir yıl önce yazmıştım. Yaşananlara şaşırmıyorum. ÜFE’nin nerede ise TÜFE’nin iki katı olduğu bir dönemde firmaların finansal ihtiyacını olmadığını var saymak Piyasadan ne kadar kopulduğunun da belgesi aslında. Bu maliyet ile Sanayi firmaları nasıl dış kaynağa ihtiyaç duymaz. Özkaynaklar çoktan bitti.

Sonuç: Kapanan bir firmanın tekrar faaliyete başlaması, faaliyetini sürdürmekten daha fazla maliyet içeriyor bilmeniz gerekiyor! Gördüğüm bir şey varsa o da Piyasa gerçekleri ile örtüşmeyen, uygulanan “makro ihtiyati tedbirlerin” sürdürülemez olduğudur! Piyasa kendi kendini boğan bir girdap içine girmiş durumda. KGF Kredi paketleri bu boğulmaya ilaç olmaz şimdiden söyleyeyim. Yaşananlar bankacılık sektörü için de normal zamanlara has değil.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com

GÜNDEM4 yıl önce

GÜNDEM4 yıl önce

GÜNCEL2 yıl önce

GÜNCEL2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önce

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önce

GÜNDEM2 yıl önce

GÜNDEM2 yıl önce