Erol Taşdelen

TİCARİ KREDİLERDE FATURA KAOSU

Yayınlanma:

3 yıl önce|

Yazan:

Erol Taşdelen

TCMB ve BDDK’nın krediler ile ilgili son aylarda sık sık yapılan düzenlemeler sonucu Bankalar yeni bir adım daha atılarak sadece “Harcama Belgesi” karşılığı Ticari kredi kullandırmaya başladı. Üstelik çoğu banka buna ek olarak “İhracat Taahhüttü” de istiyor. Bunun ana gerekçesi kredi dövize gitmesin diye açıklansa da piyasada başka sorunlar çıkmaya başladı.

HARCAMA BELGELERİNE NELER GİRİYOR

Al krediyi ne yaparsan yap dönemi sona eriyor. Ticari Krediler için yeni uygulamalar başladı. Bunun somut yansıması Bankaların “Harcama Belgesi” istemesi ile somut hale geldi. Bankalar harcama belgesi olarak; “maaş/ücret ödemeleri; hammadde ve ara mal tedariki; nakliyat, sigorta ve navlun gibi ihracata ilişkin hizmet alımları; yatırım malı; makina alımları; kira ödemeleri, elektrik, su ve doğalgaz gibi ödeme faturaları; Vergi ve SGK prim ödemeleri işlemleri belgeleri” bankalarca ticari kredi için kabul edilebilir belgeler arasında sayıldı. Ayrıca KOBİ’lerin AR-GE giderleri; pazarlama, satış ve genel yönetim giderleri ile satış maliyetleri içinde yer alan Mal, Hizmet alımları kapsam içine alındı.

FİRMA ADINA BİNEK ARAÇ KREDİSİ VERİLMİYOR

Bankalar Türk Parası Kıymetini Kuruma Hakkında 32 sayılı kararda belirtilen “efektif, döviz, menkul kıymet, kıymetli maden, taş ve eşya alımları ile gayrimenkul ve “binek taşıt” alım harcama mukabili kabul edilmez” olduğunu öne sürerek firmalar adına “binek araç alımları” için kredileri de durdurdu. Bu durumda firmalar sadece Ticari Nitelikli araçları ( kamyon, kamyonet, otobüs ..vb ) Ticari Kredi kullanarak alabilecek.

FATURALARDA SADECE TÜRK LİRASI BİLGİLERİ YER ALACAK

Ticari kredi kullanırken istenecek harcama belgelerinden faturalarda sadece Türk Lirası bilgileri yer alabilecek. Bankaların firmalara verdiği bilgilere göre; “yurt dışından doğrudan ithal edilen ürünler/hizmetlerin yurt dışındaki tedarikçisi tarafından sağlanan yabancı para cinsinden harcama belgeleri alınabilecek” denilerek hangi faturalarda Yabancı Para cinsinden faturada bilgilerin yer alması için kural da belirlenmiş oldu.

Bunun dışında kalan; “yurt içindeki firmalardan alınan belgeler sadece Türk Lirası cinsinden ve üzerinde Türk Lirası dışında bir para biriminden tutar veya kur bilgisi bulunmamak” şartı ile Ticari Kredi için harcama belgesi kabul edilebilir denmekte.

FATURADA KUR BİLGİSİ OLMAMASI KARGAŞAYA NEDEN OLACAK

TCMB’nin Tebliğleri ile firmalar arasında Döviz ödemesi ile ticaret Nisan ayında sonlandırılmıştı. İthalatın %80’ni hammadde olduğu düşünüldüğünde özellikle sanayiciler yurt dışından gelen hammadde ve yarı mamul ürünlere bağlı olduğundan maliyet hesabını da satış fiyatı da piyasada döviz üzerinden fiyatlamış; kurlardaki belirsizliğin de etkisi ile piyasa dolarize olmuştu. Bu durumda döviz ödemeler yasaklanınca çözüm olarak firmalar da TL düzenlenen proforma ve faturalara uygulanan kuru ve kura karşılık gelen TL tutarını yazarak belge düzenlemeye başlamıştı. Bu döviz kurunun bile kamu otoritesince netleştirilmediği için bazı firmalar TCMB kurunu bazı firmalar işlem görülen banka kurunu bazı firmalar da piyasa kurunu esas aldığı için firmalar arasında kur farkı yaşandığı sık sık dile getirilmiş, şikayetlere neden olurken; şimdi de faturalar üzerinde bu kur da yer almadan, sadece Türk Lirası fatura düzenlensin isteniyor. Kısaca bankalar, “fatura karşılık kredi kullandırırım ama faturada döviz kuru ve kurun TL karşılığı gibi bilgisi yer almasın” diyor. Kargaşa da tam burada başlayacak. Zira; bazı bankalar kredi için proformayı kabul etmeyerek; direk fatura istiyor oysa makina alımı, leasing gibi işlemlerde önce avans ödeniyor; fatura, örneğin altı ay sonra makina fabrikaya gelince kesiliyor. Sadece kur belirtilmeden Türk Lirası fatura kesildiğinde dövizdeki oynaklıkta mali ya da makinayı alan anlaştıkları kuru ispatlayamamak gibi bir durum çıkacak ortaya. Bu da karşılıklı Ticari Davalarda patlama anlamına geliyor. Bu durum, Mal, makina, hizmet alan firmayı piyasada savunmasız halde bırakıyor. Örneğin; tekstil, kimya, metal, cam, seramik, elektronik, makina gibi sektörlerde girdilerin önemli bir kısmı ithal olduğu için fiyatlar günlük ve döviz kuru üzerinden fiyatlanıyor; TL olarak fiyatlanması nerede ise imkansız hale gelmiş durumda.

ÖDEME YAPILMADAN FATURA NASIL KESİLSİN?

Piyasada yaşanan diğer bir sorun da bazı bankaların Proformayı kabul etmeyip kredi kullandırmak için Faturada ısrar etmesi oldu. Tavuk yumurta hikayesine döndü iş. Zira, mal satan firma ödemeyi almadan fatura kesmiyor; ödemenin olması için de kredi kullanıp mal satan firmanın hesabına paranın geçmesi gerekiyor. Faturada ısrar eden bankaların Piyasalardaki nakit döngüden ne kadar uzak oldukları ise fatura ısrarında ortaya çıktı. Üstelik ödeme yapacak firma ödemeyi son güne krediye güvenerek hareket edemez önceden garanti altına almak ister. Örneğin takasta çekiniz var ödemeden karşı taraf fatura kesmeyecek bu durumda ne yapacaksınız? Üstelik, fatura olayı kredi kullanım süreçlerini de ciddi şekilde uzatmış durumda. Kredi hesaba geçene kadar müşteri kredi kullanımdan emin olamıyor. Bankaların da kredi iştahı zaten açık değil. Kısaca, bankaların fatura ısrarı piyasalardaki nakit döngüye de ciddi zarar verecek gibi gözüküyor. Kredi kanalları sıkışık, kredi kullanım koşulları ağırlaşmış, faizin üstüne bir de kredi limit tahsis ücreti; sigorta; masraf paketi gibi komisyonlar dayatılınca kredi kullanan firmalar parayı bulduğuna mı sevinsin; ödediği komisyonlara mı üzülsün, piyasada tam bir şaşkınlık yaşanıyor! Bazı firmalarda firma ortaklarının onlarca sigortası oldu, her ticari kredide firma ortağına hayat sigortası bir bizim ülkede olsa gerek! TCMB komisyonlarla ilgili şikayetler artınca bankalardan komisyon raporları da istemeye başladı ama bu raporlarda kredi maliyetin içindeki sigorta bilgilerinin olmadığına eminim! Kısaca, ticari kredilerdeki bu maliyet TCMB’den de saklanıyor! TCMB ile SEDDK bu işe el atsa iyi olacak.

KREDİ ÖDEMELERİ UNUTULDU

Bankaların yeni kredi kullanım koşullarında firmaların kredi geri ödemeleri unutuldu veya bu şekilde tercih yapıldı. Zira; firmanın “kredi ödemelerini kredi ile ödemesin” de hedeflenmiş olabilir ama bu duruma her firmanın nakit akışı uymadığı için önümüzdeki dönemde gecikmeli kredi geri ödemelerinde artış olur ise şaşırmamak lazım. Zira; ihracat bedeli geciken veya iç piyasadan alacağı geciken veya kredi geri ödeme taksitine denk gelmemesi durumda çoğu firma kredi kullanarak kredi taksitini ödüyordu. Yeni uygulamada bu yönde bir düzenleme olmadığı gibi bankalar kredi ödemeleri için kredi kullandırmak da istememekte. Oysa, kredi, leasing, çek ödemeleri gibi ödemeler firmaların cari giderler arasında ciddi bir hacim tutuyor. Firmalar bu durumda nakit yaratmak için ya stokların zararına elden çıkaracak ya da faaliyetine bir süre ara verecek. Bu da “işsizlik ve ani duruş” demek. Zira; başta Elektrik gibi giderler Ocak ayına göre beş katı aşmış bu da TÜİK hesaplamasında bile ÜFE’nin %157 ile kendini somut hale getirdi. Ticari Kredilerde kredi geri ödeme; leasing, çek ödemeler gibi ödemeler kapsam içine alınmaması piyasada ciddi sıkıntı yaratacak. Maliyetlerin artmasından özellikle sanayici zaten zor durumda. Üzerine bir de kredi kanallarında sorun gelince kendini eli kolu bağlanıp denize atılmış yüzmesi isteniyor gibi hissediyor. Üstelik iç ve dış piyasada rekabet hat safhada iken yapılıyor bu durum. Firmalar; Mal tedarikindeki sıkıntılarla mı uğrasın; artan maliyetleri yönetmekle mi uğraşsın; satılmayan malların stok kontrolü ile mi uğraşsın şaşkın haldeyken; üzerine finansal zorlukla gelince kimse halinden memnun değil biline!

S&P Global Market Intelligence analizine göre 2022 Haziran ayı sonunda bankaların sorunlu kredileri 860 milyar TL ( 46 milyar USD ) seviyesine yükselmişken yeni tedbirler sorunlu kredilerin artışına neden olursa şaşırmayalım. Şunu artık anlayalım faturaları liralaştırmakla Piyasa Liralaşmıyor! Firmaların önünü görüp, Piyasanın Liralaşması için başka şeyler de lazım : BELİRSİZLİKLERİN GİDERİLMESİ; GÜVEN ORTAMININ YARATILMASI gibi!

Erol TAŞDELEN – Ekonomist, Bankacılık Uzmanı www.bankavitrini.com

S&P Global: Türk bankalarının sorunlu krediler 46 milyar doları aştı – BankaVitrini

MERKEZ BANKASI BANKALARI 4 KONUDA NİÇİN UYARDI? – BankaVitrini

YANLIŞ KARARLAR YATIRIMCIYI VURDU – BankaVitrini

BANKALARDA ‘KREDİ BLOKELİ KREDİ’ DÖNEMİ BAŞLADI – BankaVitrini

SANAYİCİ BANKALAR KARŞISINDA SAVUNMASIZ BIRAKILDI – BankaVitrini

İlginizi Çekebilir

-

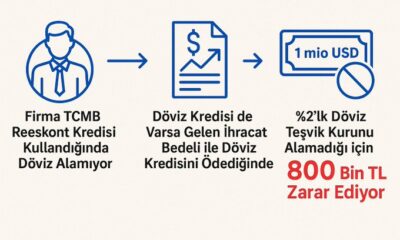

TCMB Reeskont ve Döviz Kredisi kullanan İhracatçı firmalar çıkmaza girdi!

-

KREDİLERİN DURMASI TİCARİ FİRMALARI NASIL ETKİLER?

-

MERKEZ BANKASI BAŞKANI FATİH KARAHAN SAHAYA İNDİ

-

BANKACILIK SEKTÖRÜ 2024: Karsız Büyüdüler!

-

TCMB gösterge faizi yüzde 45’e düşürdü

-

BDDK BANKA CEO VE GMY’LERİ ATAMA VE GÖREVDEN ALMA KRİTERLERİ NELER?

-

Erol TAŞDELEN yazdı: AKBANK, GARANTİ BBVA, İŞBANK, YKB 2024 SON ÇEYREĞİNE NASIL GİRDİ

Erol Taşdelen

ZENGİNLİK İLLÜZYONU: Gerçek Zenginlik mi, Borçla Alınmış Bir Hayal mi?

Yayınlanma:

2 gün önce|

30/06/2025Yazan:

Erol Taşdelen

Günümüzde birçok birey, şirket ve hatta ülke; sahip olduğundan çok daha fazla zenginmiş gibi davranıyor. Lüks arabalar, büyük evler, gösterişli tatiller ve sosyal medyada sergilenen “refah dolu” hayatlar… Ancak tüm bu görüntülerin arkasında çoğu zaman borçla finanse edilen bir tüketim yatıyor.

Bu duruma ekonomi literatüründe “Zenginlik İllüzyonu” adı veriliyor. Yani kişi ya da kurumlar gerçek zenginlik yerine, borçla veya geçici gelirlerle sürdürülen bir refah algısı içinde yaşıyorlar.

BİREYSEL DÜZEYDE ZENGİNLİK İLLÜZYONU

Nasıl oluşur?

-

Kredi kartıyla yapılan lüks harcamalar

-

Taksitle alınan araba, ev, tatil vb.

-

Sosyal medyada sergilenen “lüks yaşam” gösterileri

Gerçek: Sahip olunan varlık değil, borçla finanse edilmiş bir tüketimdir.

Kredi kartıyla alınan pahalı telefonlar, taksitle gidilen lüks tatiller ve gösteriş için yapılan harcamalar… Tüm bu tüketim örnekleri, zenginlik illüzyonunun bireysel düzeydeki tezahürüdür. Kişi, aslında gelecek gelirini bugünden harcamakta, ama kendini “zengin” hissetmektedir.

ŞİRKETLERDE ZENGİNLİK İLLÜZYONU

Nasıl oluşur?

-

Sürekli borçlanarak yapılan yatırımlar

-

Gerçekleşmemiş kârlar üzerinden yapılan büyüme planları

-

Finansal tablolarda şişirilmiş varlıklar

Gerçek: Firmanın nakit akışı sorunlu olabilir, ancak dışarıdan “büyüyen ve zenginleşen şirket” algısı yaratılır.

Bazı firmalar; sürekli kredi kullanarak yatırım yapmakta, borçla büyümektedir. Finansal tablolarda görülen “kâr” çoğu zaman nakit akışıyla desteklenmeyen hayali bir kârdır. Böyle firmalar dışarıdan güçlü görünse de içeride ciddi risk taşır.

DEVLETLERDE ZENGİNLİK İLLÜZYONU

Nasıl oluşur?

-

Aşırı borçlanmayla finanse edilen büyük altyapı projeleri

-

Yapay şekilde düşük faizle genişleyen ekonomi

-

Kısa vadeli döviz girişleriyle büyüyen cari açık

Gerçek: Ekonominin temelleri zayıftır ama halk kendini refah içinde hisseder. Bu, genellikle krizle sonuçlanır (örneğin 2001 Türkiye krizi, 2008 ABD mortgage krizi).

Makroekonomik düzeyde, bazı devletler büyük projeler yaparak vatandaşlarına “refah” algısı yaratır. Ancak bu projelerin finansmanı borçla sağlanıyorsa ve üretim-tasarruf dengesi bozulmuşsa, bu durum sadece geçici bir illüzyondur. Ekonomik kriz kaçınılmaz hale gelir.

Zenginlik İllüzyonunun Nedenleri

-

Tüketim kültürü ve reklamlar

-

Sosyal medya ve gösteriş toplumu

-

Finansal okuryazarlık eksikliği

-

Yatırım yerine tüketimin teşvik edilmesi

-

Kısa vadeli politikalar

ZENGİNLİK İLLÜZYONUNUN SONUÇLARI VE ZARARLARI

-

Gerçek olmayan refah, tasarrufları azaltır.

-

Aşırı borçlanma ekonomiyi kırılgan hale getirir.

-

Kriz anlarında bu illüzyon bir anda dağılır.

-

Sosyal huzursuzluk ve gelir adaletsizliği artar.

GÖSTERİŞ DEĞİL GERÇEK ZENGİNLİK

Gerçek zenginlik; üretim, tasarruf ve sürdürülebilir gelir artışıyla mümkündür. Tüketim ve borçla sürdürülen bir yaşam tarzı, sadece zenginlik illüzyonu yaratır. Bu yanılsamadan kurtulmak için finansal bilinçlenme ve sadeleşme şarttır. Zenginlik illüzyonu, finansal gerçeklerden kopmuş bir algı oyunudur. Ekonomide sürdürülebilir refah; gerçek gelir artışı, üretim gücü ve tasarruf ile olur, borç ve gösterişle değil.

Erol TAŞDELEN-Ekonomist

Erol Taşdelen

Pasif Gelir Nedir, Nasıl Yaratılır, Faydası Nedir?

Yayınlanma:

3 gün önce|

29/06/2025Yazan:

Erol Taşdelen

Geleneksel gelir modeli olan “aktif gelir”, çalıştığınız süre boyunca elde ettiğiniz kazancı ifade eder. Ancak modern finansal özgürlük arayışında en çok öne çıkan kavramlardan biri “pasif gelir”dir. Zaman karşılığı çalışmadan da gelir elde etmeyi mümkün kılan bu model, bireylere ekonomik güvenlik, esneklik ve uzun vadede bağımsızlık sağlar. Peki pasif gelir nedir, nasıl oluşturulur ve faydaları nelerdir?

Pasif Gelir Nedir?

Pasif gelir, bir kişinin aktif olarak çalışmadan, daha önce yaptığı yatırımlar, varlıklar ya da sistemler aracılığıyla düzenli olarak kazanç elde etmesidir. Bu gelir türü, genellikle ilk aşamada zaman, sermaye ya da bilgi yatırımı gerektirir; ancak bir kez kurulduğunda sistem kendini tekrar eder ve az çaba ile gelir üretmeye devam eder.

Pasif Gelir Nasıl Yaratılır?

Pasif gelir yaratmanın çeşitli yolları vardır. İşte en yaygın ve sürdürülebilir yöntemler:

1. Gayrimenkul Yatırımları

-

Kira geliri elde etmek pasif gelirin en klasik yollarındandır.

-

Konut, dükkan ya da arsa yatırımları düzenli nakit akışı sağlayabilir.

2. Finansal Yatırımlar

-

Temettü Hisseleri: Halka açık şirketlerin düzenli olarak dağıttığı kâr payları.

-

Tahviller ve Fonlar: Düşük riskli ama sabit getirili finansal araçlar.

-

Mevduat Faizi: Özellikle yüksek faiz dönemlerinde cazip hale gelir.

3. Dijital İçerik ve Telif Hakları

-

YouTube videoları, e-kitaplar, online eğitimler, bir kez üretildikten sonra sürekli kazanç sağlayabilir.

-

Fotoğraf veya müzik lisansları üzerinden gelir elde edilebilir.

4. Blog / Web Sitesi Gelirleri

-

Reklam gelirleri (Google AdSense vb.)

-

Affiliate (satış ortaklığı) ile komisyon geliri

5. Franchise ve Otomatik İş Modelleri

-

İyi yapılandırılmış bir franchise veya dijital ürün satışı, işin başında olmadan da kazanç sağlayabilir.

6. Kripto ve Web3 Gelirleri (Riskli olabilir)

-

Staking, yield farming, NFT telif gelirleri gibi modern yöntemler de pasif gelir alanına girmektedir.

Pasif Gelirin Faydaları

1. Zaman Özgürlüğü

Aktif çalışma zorunluluğu ortadan kalktıkça zamanınızı sevdiklerinize, seyahate veya başka projelere ayırabilirsiniz.

2. Finansal Güvenlik

Tek bir gelir kaynağına bağlı kalmadan riskleri dağıtmış olursunuz. Ekonomik kriz, işten çıkarılma gibi durumlarda destek sağlar.

3. Erken Emeklilik İmkanı

Düzenli ve güçlü bir pasif gelir akışı, geleneksel emeklilik yaşını beklemeden çalışmayı bırakmanızı mümkün kılar.

4. Yatırım Kapasitesini Artırma

Pasif gelir, birikimlerinizi artırarak yeni yatırımlar yapmanızı kolaylaştırır. Böylece gelir-üretim döngüsü büyür.

5. Psikolojik Rahatlık

Sürekli çalışmak zorunda olmadan gelir elde etmek, bireyin zihinsel sağlığını ve yaşam kalitesini olumlu etkiler.

Finansal Özgürlük İçin Pasif Gelir Şart

Günümüz ekonomik koşullarında sadece aktif gelire güvenmek, uzun vadede sürdürülebilir değildir. Pasif gelir, finansal istikrarı güçlendirmenin ve geleceğe güvenle bakmanın temel yollarından biridir. Elbette hiçbir sistem tamamen zahmetsiz değildir; ancak doğru strateji, sabır ve disiplinle oluşturulmuş bir pasif gelir modeli, hayatınız boyunca size çalışır.

BANKA HABERLERİ

Emekli Bankacı Ne Yapar? Sandığınızdan Çok Daha Fazlası…

Yayınlanma:

3 gün önce|

29/06/2025Yazan:

Erol Taşdelen

Bankacılığı bırakan ya da bankadan emekli olan eski bankacılar, sahip oldukları bilgi, deneyim ve geniş iş ağı sayesinde farklı sektörlerde birçok alanda faaliyet gösterebilmektedir. Aşağıda bankayı bırakan ya da emekli olan bankacıların en çok yöneldiği işler başlıklar hâlinde sıraladık:

1. Finansal Danışmanlık ve Eğitim

-

Bireysel ve kurumsal danışmanlık: KOBİ’lere finans yönetimi, nakit akışı, kredi yönetimi gibi konularda danışmanlık verirler.

-

Eğitmenlik ve seminerler: Bankacılık tecrübelerini aktararak üniversitelerde ders verir veya özel eğitim kurumlarında eğitmenlik yaparlar.

2. Kendi İşini Kurma (Girişimcilik)

-

Finans ve sigorta acenteliği: Emeklilik, hayat sigortası, BES danışmanlığı gibi alanlarda sigorta acentesi açarlar.

-

Danışmanlık ofisi / mali müşavirlik işbirliği: Mevzuata hâkim kişiler muhasebe firmalarıyla ortak projeler yürütür.

-

Kafe, butik, e-ticaret gibi daha sosyal veya ilgi alanlarına dayalı girişimlerde bulunurlar.

3. Gayrimenkul Sektörü

-

Emlak danışmanı / yatırım uzmanı: Özellikle ticari gayrimenkulde banka kredisiyle alım-satım yapanlara danışmanlık verirler.

-

Gayrimenkul değerleme uzmanlığı: SPK lisansı alarak profesyonel değerleme işleri yaparlar.

4. Fintek / Dijital Finans Sektörü

-

Start-up danışmanlığı: Fintek girişimlerine tecrübe aktarımı sağlarlar.

-

Proje yönetimi, uyum (compliance) gibi alanlarda görev alırlar.

5. Kurumsal Şirketlerde Üst Düzey Yöneticilik

-

Finans veya risk yönetimi birimlerinde CFO, CRO veya danışman rollerinde çalışırlar.

-

Holdingler, leasing, faktoring, sigorta şirketleri gibi finansal yapıların yönetim kadrolarında görev alabilirler.

6. Aracı Kurumlar ve Portföy Yönetim Şirketleri

-

Yatırım danışmanlığı: Bireysel yatırımcılara portföy planlama ve piyasa analizi yaparlar.

-

Menkul kıymetler alım-satımı ve fon danışmanlığı alanında çalışırlar.

7. Denetim ve Uyum (Compliance)

-

Bağımsız denetim firmaları, özellikle bankacılık kökenli deneyimli kişileri iç kontrol, denetim ve risk yönetimi pozisyonlarında değerlendirir.

-

MASAK, BDDK, SPK gibi düzenleyici kurumlara danışmanlık hizmeti verirler.

8. Yazarlık, Köşe Yazarlığı, YouTube / Sosyal Medya

-

Tecrübelerini aktararak finansal okuryazarlık alanında içerik üretirler.

-

LinkedIn, YouTube, blog sayfaları gibi mecralarda ekonomi yorumculuğu yaparlar.

9. Siyasi / Sivil Toplum Görevleri

-

Yerel yönetimlerde veya sivil toplum kuruluşlarında görev alabilirler.

-

Bazıları siyasi danışmanlık, yerel meclis üyeliği gibi pozisyonlara da yönelir.

Örnekler:

| Eski Pozisyonu | Yeni Yöneldiği İş |

|---|---|

| Şube Müdürü | Kredi danışmanlığı / Eğitimci |

| Portföy Yöneticisi | Gayrimenkul danışmanı / Bireysel emeklilik uzmanı |

| Teftiş Kurulu Üyesi | İç denetim danışmanı / Risk yönetimi uzmanı |

| Krediler Müdürü | KOBİ danışmanlığı / Müşavirlik işbirliği |

Bankacı Emekliliğinin Avantajları

-

Tecrübe: Finansal piyasalar, mevzuat, kredi analizi gibi konularda yıllara dayalı deneyim.

-

İletişim Ağı: Kurumsal ve bireysel müşteri çevresi sayesinde kolay iş bağlantısı kurma avantajı.

-

Analitik Düşünme Yetisi: Riskleri değerlendirme ve çözüm geliştirme becerisi.

Yeni Nesil Bankacı Emeklileri Ne Yapıyor?

Günümüzde birçok eski bankacı YouTube kanalı açarak finansal okuryazarlık içerikleri üretiyor, sosyal medya üzerinden bireysel danışmanlık hizmeti veriyor. Bazıları ekonomi yazarına dönüşürken, bazıları da yerel siyasete veya sivil toplum kuruluşlarına yöneliyor.

Bankacılık kariyerini sonlandıranlar için hayat yeni başlıyor. Geniş bir bilgi birikimine sahip bu profesyoneller, ikinci kariyerlerinde sadece gelir üretmekle kalmıyor, aynı zamanda topluma fayda sağlayacak hizmetler de sunuyorlar. Özellikle girişimcilik ve danışmanlık alanında öne çıkan bu dönüşüm, bankacıların emeklilik sonrası üretken kalabileceğinin güçlü bir kanıtı.

FARK YARATANLAR

FARK YARATANLAR

KATEGORİ

- ALTIN – DÖVİZ – KRIPTO PARA (850)

- BANKA ANALİZLERİ (140)

- BANKA HABERLERİ (3.151)

- BASINDA BİZ (60)

- BORSA (454)

- CEO PERFORMANSLARI (36)

- EKONOMİ (2.856)

- GÜNCEL (3.260)

- GÜNDEM (3.212)

- RÖPORTAJLAR (48)

- SİGORTA (133)

- ŞİRKETLER (2.260)

- SÜRDÜRÜLEBİLİRLİK (479)

- VİDEO Vitrini (19)

- YAZARLAR (1.070)

- Ali Coşkun (27)

- Arif Öztan (7)

- Ayşe Muzaffer Sunguroğlu (7)

- ChatGPT (26)

- Dr. Abbas Karakaya (65)

- Erden Armağan Er (45)

- Erol Taşdelen (574)

- Gizem Taşdelen (7)

- Gülbeyaz Gergün (64)

- Kemal Emirhan Mendi (1)

- Murat Şenol (26)

- Mustafa Akpınar (42)

- Onur ÇELİK (37)

- Prof. Dr. Binhan Elif Yılmaz (80)

- Serhat Can (8)

- Süleyman Çembertaş (16)

- Tungay Dere (18)

- Uğur Durak (33)

- Zuhal KARABULUT (5)

YAZARLAR

DOĞALGAZA ZAM GELDİ

Borsa İstanbul: Ankara’dan abim gelmiş evde bir ‘bayram’ havası…

Maddi Duran Varlıkların Değerlemesi

İş Bankası’ndan dijital tahvil ihracı

ING üst düzey yöneticileri işten çıkarıyor

TEB, Dünya KOBİ Günü’nde çek karnesini ücretsiz sunacak

TOM Bank yaz dönemi için uzaktan çalışma modelini devreye aldı

Dolandırıcılık Davasında Şok Rapor: Banka Kusurlu!

DENİZBANK: Bir GMY istifası daha!

İsrail İran’a Neden Saldırdı?

Firma Finans Bilinci Neden Stratejik Bir Güçtür?

Finansın En Önemli 10 Formülü ve Önemi

Firmanızı Kurtaracak Bilmeniz Gereken 10 Finansal Formül

SÖZCÜ: Bankalar 12 milyarlık borç sattı

- Bakan Bolat, Tataristan Reisi Minnihanov ile görüştü 01/07/2025

- SON DAKİKA | Borsa günü yükselişle tamamladı 01/07/2025

- Ordu’da 2025 fındık rekoltesi için saha çalışmaları başladı 01/07/2025

- ASGARİ ÜCRET ZAMMI: Temmuz'da Asgari ücrete ara zam gelecek mi? Asgari ücret ara zammı ne kadar olacak? 01/07/2025

- Vestel, elektrik-elektronik sektöründe 27. kez ihracat şampiyonu oldu 01/07/2025

- Türk çelik sektörü mayısta ihracatını artırdı 01/07/2025

- Kuşadası Limanı'nda Kruvaziyer bereketi: 6 bin 298 turist ağırladı 01/07/2025

- Powell: Tarifelerin enflasyona etkisi bu yaz görülecek 01/07/2025

- ABD'de imalat sanayi PMI son 3 yılın zirvesinde 01/07/2025

- Rusya, Akkuyu Nükleer Güç Santrali hisselerini satmayı değerlendiriyor 01/07/2025

- Wall Street bankalarından Türkiye tavsiyesi 01/07/2025

- BYD'nin Avrupa'daki güçlü büyümesi devam ediyor 01/07/2025

- Hazi̇ran enflasyonu i̇çi̇n beklenti̇ yüzde 1,6 oldu 01/07/2025

- İSO imalat PMI Haziran'da 46,7 oldu 01/07/2025

ALTIN – DÖVİZ

BORSA

KRIPTO PARA PİYASASI

Popüler

-

GÜNDEM4 yıl önce

GÜNDEM4 yıl önceSedat Peker’in bahsettiği otel: Günlüğü 106 bin TL

-

GÜNCEL2 yıl önce

GÜNCEL2 yıl önceZara Ve Mango’ya Üretim Yapın Tekstil Devi Konkordato Talep Etti

-

BANKA HABERLERİ2 yıl önce

BANKA HABERLERİ2 yıl önceTCMB Başkanı için ismi geçen GAYE ERKAN First Republic Bank’tan ayrılma süreci

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceAKBANK çöktü : Dijital Bankacılık sorumlusu GMY CİVELEK ortada yok!

-

BANKA HABERLERİ4 yıl önce

BANKA HABERLERİ4 yıl önceHSBC terbiyesizliği : “Sabancı alana “AKBANK bedava”

-

BANKA ANALİZLERİ3 yıl önce

BANKA ANALİZLERİ3 yıl önceYILIN İLK YARISINDA İŞBANK RAKİPSİZ LİDER AKBANK SONUNCU SIRADAN KURTULAMIYOR

-

GÜNDEM2 yıl önce

GÜNDEM2 yıl önceBankacılığı bırakıp eskortluk yapmaya başladı: Haftalık kazancı dudak uçuklattı